Блог им. Investisii_s_umom

Облигации АБЗ-1 2Р-01 с переменным купоном на размещении. Обзор компании

- 03 октября 2024, 15:22

- |

АО «АБЗ-1» (Асфальтобетонный завод №1 г. Санкт-Петербург) 7 октября начинает сбор заявок на учкстие в размещении нового выпуска облигаций с переменным купоном. Компания является крупнейшим в Северо-западном регионе производителем асфальтобетонных смесей и других дорожно-строительных материалов.

Выпуск: АБЗ-1 2Р-01

Рейтинг: ruВВВ+ (эксперт РА)

Номинал: 1000 р.

Объем: 1 млрд. р.

Старт приема заявок: 7 октября

Дата погашения: через 3 года

Тип купона и доходность: переменный, определяемый как сумма доходов за каждый день купонного периода, исходя из значения ключевой ставки плюс премия не выше 400 б.п (4%)

Периодичность выплат: ежемесячные

Амортизация: по 16,5% от номинальной стоимости будет погашено в даты выплат 21-го, 24-го, 27-го, 30-го, 33-го купонов, еще 17,5% – в дату выплаты 36-го купона

Оферта: нет

Для квалифицированных инвесторов: да

Показатели и цифры компании

— годовой выпуск — 1,5 млн.т асфальтобетона;

— 5 асфальтосмесительных мобильных установок;

— 2 современных производственных центра в г.Санкт-Петербург;

— среднегодовая мощность более 150 объектов дорожно-строительных работ.

АО «АБЗ-1» является головной компанией группы компаний «АБЗ-1», которая в свою очередь входит в головную компанию АО «Промышленно-строительная фирма «Балтийский проект».

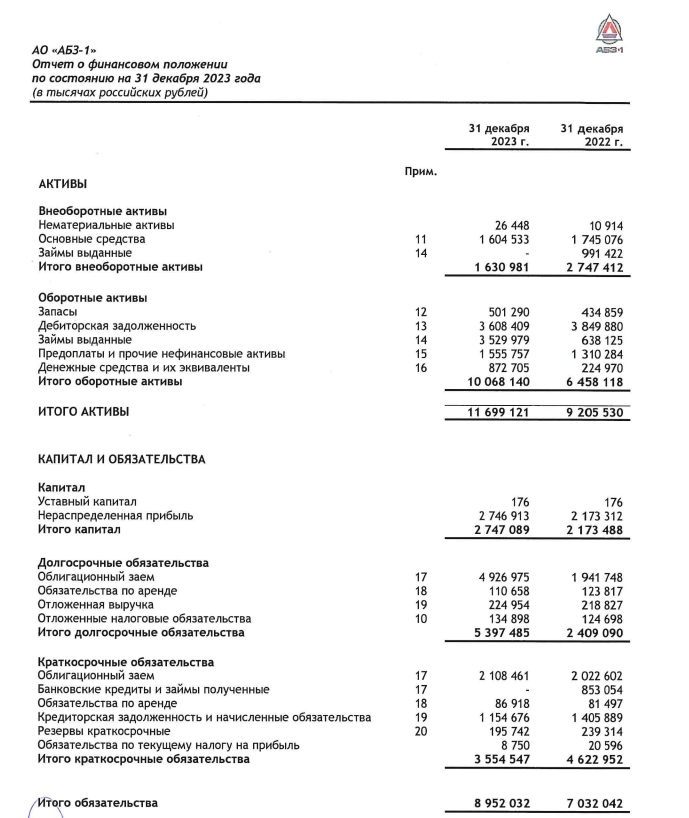

Согласно отчету по МСФО за 2023 год:

— выручка составила 6,29 млрд.р. (+0,8% г/г);

— прибыль 573,6 млн.руб. (+5% г/г);

— чистый долг 6,162 млдр.р (+34% г/г);

— EBITDA 1,84 млдр.р. (+12% г/г);

— чистый долг/EBITDA = 3,35х, в 2022 г. было 2,8х.

В настоящее время торгуются 4 выпуска облигаций:

— АБЗ-1 1Р02 (объем 2 млрд.р.), дата погашения 03.12.2024, доходность 20,58% без налогов;

— АБЗ-1 1Р03 (объем 1,5 млрд.р.), дата погашения 29.01.2026, доходность 26,82% без налогов;

— АБЗ-1 1Р04 (объем 1,5 млрд.р.), дата погашения 21.04.2026, доходность 27,46% без налогов; — АБЗ-1 1Р05 (объем 2 млрд.р.), дата погашения 30.09.2026, доходность 27,61% без налогов;

Вывод

Сейчас идея покупки облигаций с переменным купоном (флоатеров) является основной с учетом возможного повышения ключевой ставки. Что касается компании АБЗ-1, то закредитованность у компании выше умеренной, выручка и прибыль практически не растут. Сильно выросли долгосрочные обязательства, плюс еще новый выпуск под плавающую ставку. Из рисков также стоит отметить запутанную организационную структуру. Премия к ключевой ставке 4% выглядит интересно (вероятно финальный купон будет ниже), но риск здесь повышен. Решение об участии в размещении еще не принял, но если и буду брать, то на маленькую долю (не более 2%).

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

теги блога Инвестиции с умом

- glorax

- IMOEX

- IPO

- IPO 2024

- SPO

- X5

- X5 Retail Group

- Авто финанс банк

- Автоваз

- автодор

- Автодор облигации

- автомобили

- акции

- альфа банк

- афк система

- банки

- белуга групп

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- брокеры

- брусника

- Брусника облигации

- ВИМ Ликвидность

- вклады

- ВЭБ.РФ

- Газпром

- Газпром нефть

- газпромнефть

- Делимобиль

- Депозиты

- дивиденды

- ДОМ.РФ облигации

- Европлан

- ЕвроТранс

- заблокированные активы

- золото

- иис

- инарктика

- инвестиции

- Индекс МБ

- Индекс Московской Биржи

- интерлизинг

- инфляция в России

- итоги месяца

- Итоги недели

- КАМАЗ

- КАМАЗ облигации

- Ключевая ставка ЦБ РФ

- ЛСР облигации

- Магнит

- МТС

- накопительные счета

- налоги

- налогообложение на рынке ценных бумаг

- Новатэк

- Новости

- Новые технологии

- обзор рынка

- Обзор рынков

- обзор событий

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- портфель инвестора

- прогноз по акциям

- редомициляция

- рецензия на книгу

- роснефть

- Россети

- Ростелеком

- Русгидро

- самолет

- сбер

- сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- селектел

- Селигдар

- татнефть

- тгк-14

- Трансконтейнер

- Транснефть

- трейдинг

- флоатеры

- фонды

- фонды денежного рынка

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- хк новотранс

- ЦБ РФ

- экономический дайджест

- ЭР-Телеком Холдинг

- ЯТЭК