Блог им. Rich_and_Happy

Минфин пугает темпами

- 16 октября 2024, 20:34

- |

Минфин последнее время экспериментирует. Последние полгода устоявшаяся практика была предлагать на неделе 1 выпуск флоатер + 1 выпуск с постоянным купоном. Но видимо из-за слабых размещений Минфин пошёл на эксперименты.

На прошлой неделе был флоатеров день. На этой вспомнили классику былых дней: два выпуска ОФЗ-ПД (фиксированные купоны).

— ОФЗ 26242 с постоянным доходом(купоном).

Разместили с рекордной доходностью в 18,43% годовых. Днём обсудили, что это не только рекордная доходность, но и то, что Минфин накинул к премии почти 2% за 2 недели. Пусть вас не смущает, что эти ОФЗшки относительно короткие (~5 лет до погашения). А две недели назад рекорд был поставлен в ОФЗ 26245 (~11 лет до погашения).

Когда в Мае размещали этот же «короткий» выпуск, то доходность была 13,95%, до этого неделей ранее размещали длинные ОФЗ 26243 (~14 лет до погашения) с доходностью 13,75%. Разбега в 2% и в 1% и даже в полпроцента мы не видим.

Т.е. дело тут не в длине, точнее не только в длине, дело тут в том, что Минфин сильно изменил правила игры и готов предлагать существенно бОльшие доходности, если рынок этого требует, а рынок требует.

— ОФЗ 26248 с постоянным доходом(купоном).

Разместили с доходностью 17,06%. Уже не так впечатляет, но тем не менее, 2 недели назад, близкие по длине ОФЗ 26245 разместили с доходностью 16,65%, т.е. почти полпроцента за две недели. Это много. Темп облигационных инвесторов (у кого портфель наполовину из облигаций и больше) должен, может не пугать, но привлечь внимание точно.

Хороших новостей для Минфина и для любителей «куплю ОФЗ 26238 под разворот ставки» у меня не много.

Если мы посмотрим свежие отчёты ЦБ, то мы увидим следующие.

В отчёте «О чем говорят тренды».

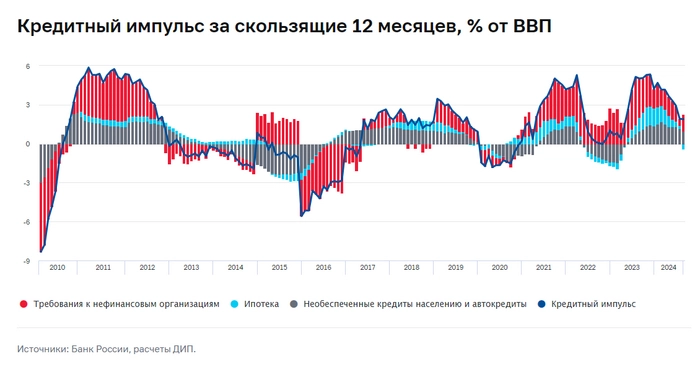

(1) кредитный импульс замедляется (рис 1) — позитивно

Источник: www.cbr.ru/ec_research/mb/bulletin_24-07/

Источник: www.cbr.ru/ec_research/mb/bulletin_24-07/(2) рост инфляции замедляется, а сбережения растут — относительно позитивно.

На этом позитивные моменты заканчиваются.

Идём дальше.

(3) «потребительский спрос остается высоким, что пока поддерживает высокое инфляционное давление» — негативно

(4) но спрос и инфляция всё равно повышенные, что требует: «поддержания жестких денежно-кредитных условий продолжительное время» — негативно.

(5) И в завершении: «В условиях ожидаемого проинфляционного влияния со стороны существенных разовых факторов возвращение инфляции к 4% в 2025 году может потребовать дальнейшего ужесточения денежно-кредитных условий». — негативно.

Коллеги, фраза «влияния со стороны существенных разовых факторов» — это опережающая индексация тарифов, то что мы обсуждали с вами в посте: «Инфляцию пытались замедлить, но у бюджета были другие планы» в начале месяца.

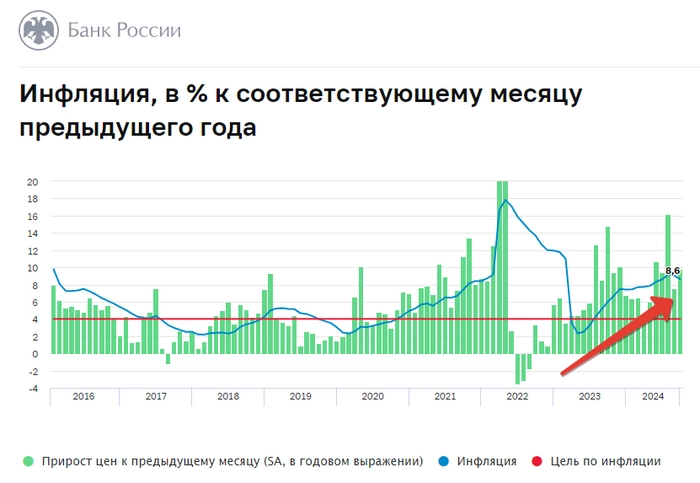

В отчёте для ЦБ «Измерение инфляционных ожиданий» позитива нет совсем (рис 2).

Источник: www.cbr.ru/Collection/Collection/File/50758/inFOM_24-10.pdf

Источник: www.cbr.ru/Collection/Collection/File/50758/inFOM_24-10.pdfОжидаемая инфляция обновила годовой максимум. Наблюдаемая инфляция в паре шагов, чтобы его обновить. А это для ЦБ как красная тряпка. Почти на каждой пресс-конференции про это говорят. Не удивлюсь, если 25 Октября ставку поднимут сразу до 21%

В отчёте: «Динамика потребительских цен».

Тоже грустное: «Месячный рост цен ускорился по сравнению с Августом». (рис 3)

Источник: www.cbr.ru/analytics/dkp/dinamic/CPD_2024-9/

Источник: www.cbr.ru/analytics/dkp/dinamic/CPD_2024-9/Ранее писал:

«Если в Сентябре инфляция будет ниже чем в Августе (а в Августе была ниже чем в Июле), то продолжу набирать ОФЗ, покупки которых на паузе с Мая из-за инфляционного роста».

К сожалению инфляция в Сентябре ускорилась, а значит пока облигации вообще и ОФЗ в частности лучше не спешить покупать. А значит после того как они были поставлены на паузу в Мае, то так на паузе и остаются.

Варианты «коротких (до года)», «золотых» и «валютных» сейчас более рабочие.

#Минфин #ОФЗ #Облигации #Инфляция

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Т-Инвестициях и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- RGBI

- SPO

- акции

- Акции РФ

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- ВДО

- вклад

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- дивиденды

- долгосрок

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мем

- мемы

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- Полиметалл

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- СПБ биржа

- ставка

- сургутнефтегаз

- сша

- Тинькофф

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор

18% в год получается.

По формуле в экселе посчитайте и сразу почувствуете «пульс».

Это включает как выкуп тела по номиналу при погашении, так и купоны за остаток времени.

Не включает налоги по вашей ставке.