Блог им. EdanAltz

Ламбумиз на размещении — новое IPO на Мосбирже. Стоит ли участвовать?

- 28 октября 2024, 14:37

- |

Ламбумиз — отечественный производитель картонной неасептической упаковки для молока и молочной продукции — выходит на IPO.

Сбор заявок продлится до 29 октября 2024 года.

Старт торгов на Мосбирже запланирован на 30 октября.

Параметры размещения

- Ценовой диапазон IPO — ₽425–465 за акцию, что соответствует ~ ₽8-8,7 млрд рыночной капитализации

- Доля акций в свободном обращении (free-float) может составить порядка 10–12%

- Инвесторам будут предложены бумаги дополнительного выпуска

- Акции попадут в третий уровень котировального списка

Финансовые показатели за 2023 год по МСФО

- Выручка: ₽2,6 млрд, -1,1% (г/г)

- EBITDA: ₽465 млн, рост 2,2х (г/г)

- Чистая прибыль: ₽301,3 млн, рост в 3,7х (г/г)

- Чистый долг: ₽3,5 млн (против 137,8 млн годом ранее)

За первое полугодие выручка составила ₽1,4 млрд, +15,3% (г/г), чистая прибыль выросла до ₽125,3 млн, +16,8% (г/г), EBITDA — ₽560 млн, чистый долг — ₽5 млн.

Плюсы

1. Ламбумиз — предприятие полного производственного цикла, работает только на отечественном сырье. Риски санкций можно исключить.

2. С уходом западных игроков Ламбумиз укрепил свои рыночные позиции. Сейчас компания занимает треть рынка по производству картонной упаковки для продуктов краткосрочного хранения.

3. Размещение пройдет в формате cash-in — привлеченные средства пойдут на строительство дополнительного производственного комплекса площадью свыше 14 тыс.м².

4. По дивполитике компания планирует направлять на выплату дивидендов от 10% до 100% чистой прибыли по РСБУ.

5. По прогнозам менеджмента, реализация стратегических планов (рост доли рынка асептической упаковки от 0% до 10%), позволит компании нарастить выручку в 3,5 раза к 2028 году.

🟢 Смотрите другие идеи по рынку в нашем telegram-канале

🔥 Нет времени следить за рынком? Жми сюда

Сдерживающие факторы

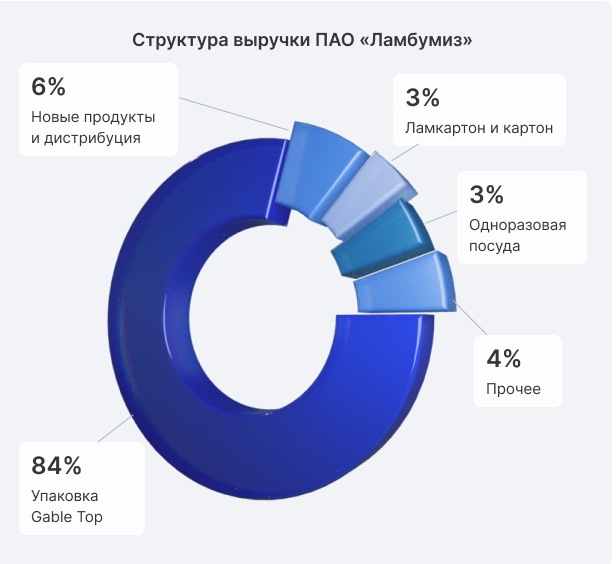

1. Бизнес Ламбумиза практически не диверсифицирован. 84% выручки приносит упаковка для молока и молочной продукции.

В условиях жесткой ДКП компании стремятся снизить себестоимость продукции за счет уменьшения производственных расходов. Гораздо выгоднее использовать пластиковую или полиэтиленовую тару — она дешевле и выпускать ее проще. Если спрос на картонную упаковку снизится (по разным причинам: от объемов выпуска молока до перехода на другую тару), финансовое положение Ламбумиза станет неустойчивым.

2. По мультипликаторам компания переоценена: форвардный Р/Е порядка 19.3х — это много, учитывая, что Ламбумиз пока только строит планы развития. Если бы цена акций была ниже обозначенного диапазона (₽425–465 за акцию), особенно с учетом нынешнего состояния рынка, — это была бы более привлекательная история.

3. Еще два года назад о производители картонной упаковки практически никто не слышал, хотя у Ламбумиза был опыт привлечения средств на долговом рынке. Однако, несмотря на то, что оба облигационных займа были погашены в срок, у облигационеров были вопросы к оферте.

4. Что касается дивидендов, то весьма сомнительно, что Ламбумиз начнет делиться прибылью, поскольку по инвестпрограмме у компании запланированы расходы на уровне ₽1,5 млрд (это будет сдерживать свободный денежный поток и рост чистой прибыли в ближайшие 3-4 года). Поэтому, если и начнут выплачивать дивиденды, то дивдоходность будет маленькой, порядка 2% к цене размещения.

5. Рост бизнеса Ламбумиза начался на фоне ухода зарубежных конкурентов в 2022 году, но затем замедлился. Стоит учитывать, что потенциально прибыльные сегменты, в которые планирует инвестировать компания, начнут окупаться не раньше 2027-2028 годов.

6. Нельзя исключать снижение позиций Ламбумиза из-за высокой конкуренции в секторе. Есть вероятность, что компания не сможет демонстрировать обещанные финансовые результаты даже с учетом реализации инвестпрограммы и сохранения доли рынка в 35%.

Резюме

В условиях высокой ключевой ставки у бизнеса остается практически единственный вариант привлечь финансирование — выход на IPO.

Для новых эмитентов ситуацию на рынке нельзя назвать благоприятной. На фоне продолжающейся коррекции акции Ламбумиза могут повторить историю Займера, МТС-банка или Озон-фармацевтики (даже несмотря на стабилизационный фонд сроком на 30 дней и ограничения по продаже в течение года).

Инвесторам, желающим принять участие в первичном размещении, важно понимать, что они покупают обертку, причем переплачивают за нее, как минимум вдвое.

Если у компании все сложится удачно и ее планы реализуются, цена акций по мультипликаторам, скорее всего, станет справедливой. Возможно, тогда бумаги Ламбумиза можно будет рассмотреть к покупке, а сейчас лучше понаблюдать за этой историей со стороны.

👉 Если было полезно, поставьте, пожалуйста, лайк)

- 28 октября 2024, 14:58

теги блога Эдан Альтц

- итоги недели

- Alibaba

- AMD

- AstraZeneca

- Charles Schwab

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2024

- OZON

- Polymetal

- softline

- Threads

- Toyota

- Whoosh

- акрон

- акции

- Акции РФ

- акции США

- алроса

- астра

- афк система

- аэрофлот

- башнефть

- Белуга

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- двмп

- Делимобиль

- дивиденды

- Евротранс

- инвестиционная идея

- Индекс МБ

- иностранные акции

- Интер РАО

- интеррао

- иркут

- ЛСР

- лукойл

- м.видео

- Магнит

- Мечел

- ммк

- Московская Биржа

- мтс

- МТС банк

- нлмк

- Новатэк

- Новости

- новости акций

- новости сша

- ОАК

- обзор акций

- обзор компании

- обзор отчётности

- обзор рынка

- ОВК

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Пик

- позитив

- полюс

- полюс золото

- прогноз по акциям

- Распадская

- роснефть

- русагро

- русал

- Русгидро

- русолово

- Русская аквакультура

- Русснефть

- рынок США

- самолет

- сбербанк

- Северсталь

- совкомбанк

- Совкомфлот

- СПБ биржа

- сургутнефтегаз

- США

- татнефть

- тгк-14

- технический анализ

- тмк

- торговые сигналы

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Цели

- циан

- чистая прибыль

- ЮГК Южуралзолото

- Яндекс