Блог им. DmitriyKoryagin

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке?

- 05 ноября 2024, 16:10

- |

Всё, что написано ниже, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Итак, сегодня ноябрь 2014 года. Все ли помнят, что тогда обсуждалось на рынке? Напомню вкратце: «Всё плохо! Разругались с западом, ставка ЦБ растёт, курс доллара растёт, на нас накладывают санкции, перспективы развития страны туманны, скоро нас совсем отрежут от мира, погибаем особенно сильно!» и т.д.

Ничего не напоминает?

А теперь я хочу показать Вам, что бы было с вашими деньгами, если вы тогда решили вложить 1 миллион рублей в ТОП-10 компаний Индекса Мосбиржи на тот момент или же решили держать деньги на вкладах.

Не спешите закрывать статью. Для начала посмотрите, кто был в ТОП нашего индекса.

Итак, всеми «любимые»:

ВТБ, Газпром, Норникель, Магнит, Сургутнефтегаз обычка, Новатэк и даже МТС.

И действительно любимые:

Сбер, Лукойл, Роснефть.

Все графики ниже с учётом инфляции. Состав портфеля не менялся. Положили и забыли.

Вертикальной чёрной линией я обозначил начало текущей коррекции. Как вы понимаете, коррекция на рынке не будет вечной. До начала последней коррекции даже этот, ваш любимый состав, отыграл инфляцию БЕЗ УЧЁТА ДИВИДЕНДОВ и даже шёл лучше вкладов. Краткосрочные колебания на рынке никто спрогнозировать не может, но долгосрочный тренд, я думаю, на графике очевиден. Для сравнения приведены результаты хранения денег на вкладе. На вкладе все поступающие проценты реинвестируются каждый месяц. Вклад всегда лежит под текущую среднюю максимальную ставку, доступную в крупных банках.

Хочу отметить, что портфель, взвешенный по капитализации, показал результат лучше, чем равновзвешенный портфель. Также, этот портфель из всего 10 акций показал результат равный результат полному IMOEX.

Дальше любителям вкладов я настоятельно рекомендую не читать!!! Вы уже получили подтверждение, что вклад — сила. Спасибо за чтение!

А теперь тем, кто остался, я покажу, что было бы с вашим капиталом, если бы вы всё таки реинвестировали поступающие дивиденды.

Мне кажется, комментарии излишни. Вспомните, что 70 процентов равновзевешенного портфеля это ВТБ, Газпром, Норникель, Магнит, Сургутнефтегаз обычка, Новатэк и МТС, и сравните с результатами вклада.

Кстати, результаты MCFTR и портфеля ТОП-10 2014 года, взвешенных по капитализации, на данный момент совпадают.

При расчётах я не вычитал налоги на дивиденды. Но, поскольку результат портфеля совпал с MCFTR (где тоже не учитываются налоги), можно грубо округлить, что результаты реинвестирования с учётом налогов совпадут с индексом MCFTRR. Ниже приведён такой график. Результаты оказался ниже примерно на 8%.

Исходя из этих данных, меня всё больше удивляет повальное увлечение вкладами и разными аббревиатурами, обозначающими денежный рынок.

Но каждый выбирает свой портфель самостоятельно, исходя из собственных предпочтений.

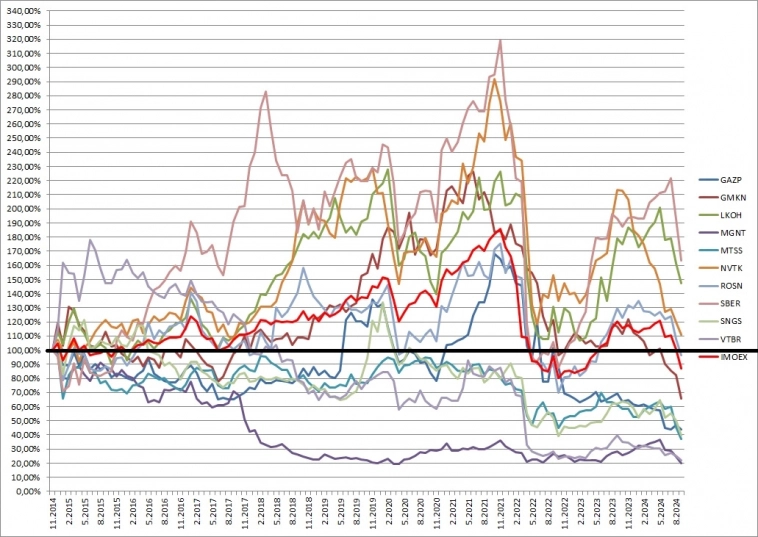

P.S. Добавил график поведения всех акций и IMOEX с учётом инфляции за 10 лет.

Сбер, Лукойл и Новатэк без учёта дивидендов опередили инфляцию, остальные проиграли инфляции.

(Небольшое напоминание про важность диверсификации)

Надеюсь, мои расчёты будут вам полезны для принятия инвестиционных решений.

Всем спасибо за внимание!

Всё, что написано выше, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

теги блога Дмитрий Корягин

- IMOEX

- акции

- банки

- баффет

- ВИМ Ликвидность

- вклад

- вклады

- вопрос

- депозиты

- дивиденды

- долгосрок и краткосрок

- доллар

- доллар рубль

- золото

- инвестиции

- Индекс МБ

- инфляция в России

- капитал

- Портфель инвестора

- сигнал

- Ставка

- трейдинг

- уоррен баффетт

- форекс

- фьючерс MIX

- ЦБ

- юмор

01.11.2014 курс 41,9627

31.10.2024 — 97,0530

Вложенный миллион с учётом инфляции превратился бы в 1 179 822р.

Примерно на уровне вкладов доходность.

Инфляция отыграна.

Индекс всё ниже

Спасибо всем в этом участвующим!)

если кто помнит успех SPBE до 2022го, то вопросов не будет. Люди не идиоты, настоящие деньги несли в межд.компании, а не вот в это всё.

Инфляция за период 100%.

Так, что навар, конечно есть.

Другое дело, конечно, что обычная золотая монетка (Георгий) сделала за то же время 400%. Но об этом разве можно рассказывать часами на инвест-канале. Р/E там всякие IRR, ROI и прочее...

Но бывают и другие периоды.

В целом, ничего против него не имею. Но не «на всю котлету».

Я показал самую «тупую» стратегию — купить ТОП-10 и держать. Все мельтешения вполне могут уменьшить доходность относительно этой стратегии.

Автор вот, выходит с «нарисованной» инфляцией сравнил? Грош цена статье?

Или инфляция не нарисованная? Почему бы тогда не купить ОФЗ-ИН не получить доходность 10% выше инфляции на 9 лет?

Но велика вероятность, что ОФЗ-ИН перестанут давать 10% сверх инфляции уже в следующем году.

Поэтому основная доходность будет за счёт переоценки тела, когда уйдёт дисконт.

Сейчас этот дисконт основан на том, что альтернативы могут расчётно дать доходность выше, а не из-за «нарисованной» инфляции.

(100/58,69)^(1/9) = 1,060999, т.е. примерно 6.1% годовых.

Еще купон 2.5%.

Это с учетом инфляции и без реинвестирования купонов.

Спасибо!

Пересчитал сейчас доходность.

У меня получилось, что без реинвесторования и без налогов она будет 8.5%, с реинвестированием купонов без налогов — 10,7% СВЕРХ инфляции.

В целом, хорошая консервативная идея, по моему.

А широкий диверсифицированный набор дивидендных акций даст, по-моему мнению, доходность СВЕРХ инфляции на уровне текущей дивидендной доходности. То есть 10-15% в зависимости от набора акций. Так что небольшая премия за риск в акциях всё ещё остаётся.

Стоит ли рисковать ради лишних, допустим, 2%?

Тут каждый решает сам, но с вложенного 1 млн.рублей, 2% годовых на интервале 9 лет даёт «лишних» 1,2 млн.рублей.

Точно первая и последняя картинка без учёта дивидендов, чисто ценовая? Тогда совсем неплохо с учетом то такого спада!

Ещё два замечания. Первое это конечно лучше в 20 и особенно 21г выглядел график, пожалуй примерно такой рост в норме должен и идти, по крайней мере те уровни более справедливая оценка акций считаю. Дальше пошёл дисконт.

Второе почему топ 10 из индекса всегда немного оьгоняе и все 50 компаний? Они же меняются, доли их тоже меняются, новые лидеры появляются и все такое. Или 10 лет не тот интервал, когда эти изменения себя покажут?

Это проявляется только в портфеле из 10 акций, взвешенных по капитализации. Всё благодаря Сберу и Лукойлу, они показали очень хорошую доходность, хотя уже имели изначально большой вес в индексе.

Я склоняюсь к мысли, конечно, что интервал 10 лет недостаточен для выводов по этому вопросу. Просто вот так было :)

У меня есть только догадки о том, почему у нас пока не так. Или 10 лет — мало, или в нашей стране крупный бизнес имеет больше преференций. Например, по доступу к заёмным средствам на лучших условиях, или имеет доступ к людям, принимающим решения, или по подавлению конкурентов и т.д.

Смысл в другом. Чтоб другие бизнесы крупными за это время не стали и они уже в лидерах отберут долю рынка или создадут новую (Яндекс, Т-банк, еще некие компании в ИТ). Только как они смогут этот путь пройти, не помешает ли им что-то…

Я вам привёл график RTSTRR.

Что он показывает?

Как будто вы купили индекс 10 лет назад и реинвестировали все дивиденды.

И он учитывает курс доллара и в 2014, и в 2024, и вообще каждый день.

Как угодно, давайте посчитаем за выбранные вами даты.

Инфляция доллара за выбранный вами период составила 33.24 %.

Среднегодовая инфляция за 10 лет считается:

СгИ = ((1 + 33.24/100)^(1/10) — 1) * 100 [%] = 2,91%

Теперь возьмём даже тот же Лукойл.

6.11.2014 - 2132.7р или 2132.7/44,4 = 48,03$

Сегодня — 7000р или 7000/97 = 72,16$

СгД = ( (72,16/48,03)^(1/10) — 1) * 100 [%] =~5% годовых.

Как видите, этот пример отыгрывает инфляцию.

Но мы забыли один нюанс. ДИВИДЕНДЫ. Они были сверх этого роста! Их можно было тратить или реинвестировать.

Реинвестирование привело бы к среднегодовому результату 12,16% годовых в долларах.