Блог им. Amozov

Показываю свой портфель российских дивидендных акций на 7 ноября 2024. Капитал 1,5 млн рублей

- 07 ноября 2024, 10:55

- |

Продолжаю формирование своего инвестиционного портфеля через дивидендные акции Российской Федерации. Облигации, фонды денежного рынка и депозиты – это все прекрасно и замечательно, рынок сейчас такой, но я беру на себя больший риск, который в долгосрочной перспективе способен обеспечить хороший рост каптала или не способен. Акции на долгосроке обычно всегда растут, правда, сейчас падают, но ничего страшного.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Регулярно делюсь составом своего портфеля, в который входят в основном российские дивидендные акции, погнали посмотрим, че там лежит!)

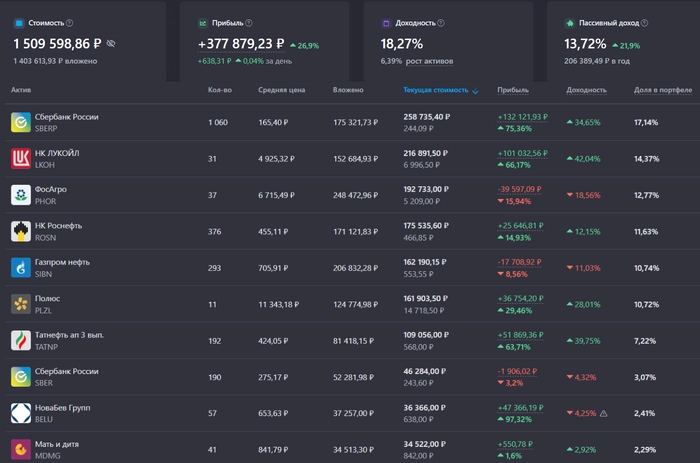

💼 Мой портфель

• Акции – 97,7%

• Фонды – 2,0%

• Валюта – 0,36%

• Проинвестировано – 1 222 400 рублей на 1 ноября

• Общая сумма – 1 509 598 рублей

• Доходность по XIRR – 18,27% годовых (+ 377 879 руб)

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». На данный момент, с начала года портфель обгоняет индекс на 155 143 рубля или +11,5%.

😄 Дивидендные акции

🏦 Сбербанк – 20,2% (1250 акций)

🛢️ Лукойл – 14,4% (31 акция)

🚜 ФосАгро – 12,8% (37 акций)

🛢️ Роснефть – 11,6% (376 акций)

🛢️ Газпром нефть – 10,7% (293 акции)

🌟 Полюс – 10,7% (11 акций)

🛢️ Татнефть – 8,0% (214 акций)

🍷 НоваБев Групп – 2,4% (57 акций)

👩🍼 Мать и Дитя – 2,3% (41 акция)

🏭 Новатэк – 0,9% (16 акций)

👛 Займер – 0,7% (80 акций)

🏦 Совкомбанк – 0,7% (800 акций)

💎 Алроса – 0,3% (90 акций)

Фонды

🥇 Фонды на золото (SBGD) – 0,4% (248 паев)

❌ Заблокированные фонды Finex и RSHE – 1,54%

❌ Заблокированный Китай (гонконгские акции) – 1,8%

Портфель по секторам

• Энергетика – 46,7%

• Материалы – 24,3%

• Финансы – 22,9%

• Остальное – 6,1%

🏥 Моя стратегия

Как и у любого здорового инвестора, она заключается в следующем: покупать все хорошее, не покупать ничего плохого, больше зарабатывать, больше откладывать в дивидендные акции для своего светлого будущего и формирования пассивного дохода.

• 12 компаний из моего портфеля (Сбербанк, Лукойл, Роснефть, Татнефть, Газпром нефть, ФосАгро, Полюс, НоваБев Групп, МД Медикал Групп, Совкомбанк, Новатэк, Алроса) занимают 90% портфеля.

• Золото, юани и прочее – 10%.

Доли 12 компаний не превышают 15% каждая. Здесь не все так плохо, выбивается Сбербанк, с долей более 20%, со временем доля понизится за счет покупок других активов. Доля Сбербанка постепенно снижается естественным способом, просто пока поставил покупку Сбера на паузу.

💪 Рост дивидендов по годам

Количество акций становится больше. Вне зависимости от состояния портфеля, идет рынок вверх или вниз, мой пассивный доход постепенно только увеличивается. Если бизнес идет хорошо, а дивиденды выплачиваются, какая разница, как в моменте рынок оценивает компанию.

• 2021 – 1 400 рублей

• 2022 – 26 000 рублей

• 2023 – 57 000 рублей

• 2024 – 128 000 рублей (за 10 месяцев 2024)

Лидеры по выплаченным дивидендам за все время

Сбербанк – 49 222 рубля

Лукойл – 37 269 рублей

Сбербанк – 27 438 рублей

Дисциплина, дисциплина и еще раз дисциплина. На протяжении трех лет придерживаюсь своей стратегии регулярных еженедельных покупок, не обращая внимания на новостной фон, панику и прочие причуды настроения инвесторов. Пока отдают по низким ценам, надо покупать.

📌 Еще из интересного по теме:

🔥 Компании с самыми стабильными дивидендами

🔥 ТОП-6 дивидендных акций прямо сейчас.

🔥 ТОП-10 акций с дивидендами более 15% на ближайшие 12 месяцев

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

теги блога dividends, yeah!

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- jetlend

- акции

- акции Китая

- Акции РФ

- банк

- банки

- белуга групп

- БПИФ Тинькофф дивидендные акции

- БПИФ Тинькофф локальные валютные облигации

- брокеры

- валюта

- вклады

- втб

- Газпром

- Газпромнефть

- дайджест инвестора

- деньги

- депозиты

- диверсификация

- диверсификация портфеля

- дивиденды

- долгосрок

- доллар рубль

- заблокированные активы

- Здравый смысл

- золото

- иис

- инвестиии

- инвестиции

- инвестиции в недвижимость

- инвестиции для начинающих

- инвестиционная идея

- Индекс МБ

- Индекс Московской Биржи

- интеррао

- инфляция в России

- история

- итог месяца

- итоги

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- итоги недели

- календарь инвестора

- Китай

- Ключевая ставка ЦБ РФ

- кофе

- кофепортфель

- лукойл

- Мать и Дитя

- МТС

- Нефть

- нефтянка

- Новатэк

- новости

- новости рынков

- обзор отчётности

- обзор рынка

- облигации

- обмен заблокированными активами

- отказ от кофе

- отчеты МСФО

- отчеты РСБУ

- отчёт

- пассивный доход

- полюс золото

- портфель акций

- портфель инвестора

- Поступление дивидендов

- прогноз по акциям

- роснефть

- рост цен на продукты

- рубль

- русал

- сбербанк

- Сбережения

- Северсталь

- Совкомбанк

- ставка ФРС США

- сургутнефтегаз

- татнефть

- торговые сигналы

- трейдинг

- Финансовая грамотность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФРС США

- фьючерс MIX

- ЦБ

- ЦБ РФ

- циан

- экономический дайджест

- юань рубль

А 1.5млн рублей, это нищета.

Если у тебя реально такой портфель, ты клинический неудачник и ничего хорошего тебе в жизни не светит.

Займись лучше образованием, может научишься зарабатывать.

Зарабатывать 1.5 млн в месяц это уже успех, попробуй к этому стремиться.

Написание мусорных заметок здесь к этому вряд ли приведут