Блог им. boomin

ФПК «Гарант-Инвест»: итоги работы эмитента за ноябрь 2024 года

- 10 декабря 2024, 13:02

- |

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по шести биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin.

Ключевые события

Повышение ESG-рейтинга

1 ноября 2024 г. АКРА повысило ESG-рейтинг АО «Коммерческая недвижимость ФПК «Гарант-Инвест» до уровня ESG-4 (ESG-AA). ESG-4 — очень высокая оценка в области экологии, социальной ответственности и управления, которая подразумевает, что компания уделяет повышенное внимание этим вопросам. Оценка обусловлена приемлемыми показателями «Гарант-Инвеста» в области воздействия на окружающую среду и достаточно благоприятными показателями в сфере социальной ответственности по сравнению с компаниями-аналогами. Кроме того, компанию отличает наличие политик и процедур в области управления большинством отраслевых ESG-рисков, а также относительно высокий уровень соответствия лучшим практикам. Агентство положительно оценивает наличие опыта выпуска «зеленых» финансовых инструментов. «Гарант-Инвест» является первым в России эмитентом «зеленых» облигаций в сфере недвижимости. Компания разместила и погасила уже два выпуска облигаций на Московской бирже в Секторе устойчивого развития и планирует разместить третий в будущем.

Победа в номинации на конкурсе годовых отчетов Московской биржи

ФПК «Гарант-Инвест» стал призером в ежегодном конкурсе годовых отчетов Московской биржи в номинации «Лучшее раскрытие непубличных компаний-эмитентов облигаций» в секции «Лучший годовой отчет непубличной компании». Конкурс годовых отчетов проводится уже 27 лет и является одним из важнейших событий года в области корпоративного управления и взаимодействия с инвесторами, площадкой для формирования стандартов представления информации о бизнесе и стратегии развития компании для ее стейкхолдеров. «Гарант-Инвест» уже второй год подряд становится призером мероприятия.

Публикация отчетности по МСФО и операционных показателей за девять месяцев 2024 г.

Эмитент опубликовал неаудированную промежуточную сокращенную консолидированную финансовую отчетность по МСФО и операционные показатели за девять месяцев 2024 г.

За девять месяцев 2024 г. посещаемость торговых центров (ТЦ), принадлежащих ФПК «Гарант-Инвест», достигла уровня аналогичного периода прошлого года и составила 28,4 млн человек. Уровень вакантности снизился с 2% до 1,87% по состоянию на 30 сентября 2024 г. Совокупная арендная выручка компании выросла на 7% LFL и составила 2,33 млрд рублей. Рост выручки обусловлен стабильными операционными показателями, а также увеличением доходов ТЦ за счет индексации арендных ставок и роста дохода в виде процентов с товарооборота арендаторов.

Показатель EBITDA за девять месяцев 2024 г. составил 3,26 млрд рублей, показав рост на 26% относительно аналогичного периода прошлого года. Компании удалось достичь высоких темпов роста показателя за счет увеличения арендной выручки и доходов от финансовых активов, существенно выросших, в частности, в связи с высоким значением ключевой ставки. Увеличение операционной прибыли компенсировало рост процентной нагрузки, также зависящей от ключевой ставки Банка России. По результатам первого полугодия эмитенту удалось получить чистую прибыль в размере 15 млн рублей.

Договор маркетмейкинга

19 ноября эмитент в целях поддержания цен, спроса, предложения и объема торгов облигациями серий 002Р-05, 002Р-06, 002Р-07, 002Р-08, 002Р-09, 002Р-10 заключил договор маркетмейкинга с ИК «РИКОМ-ТРАСТ».

Итоги торгов

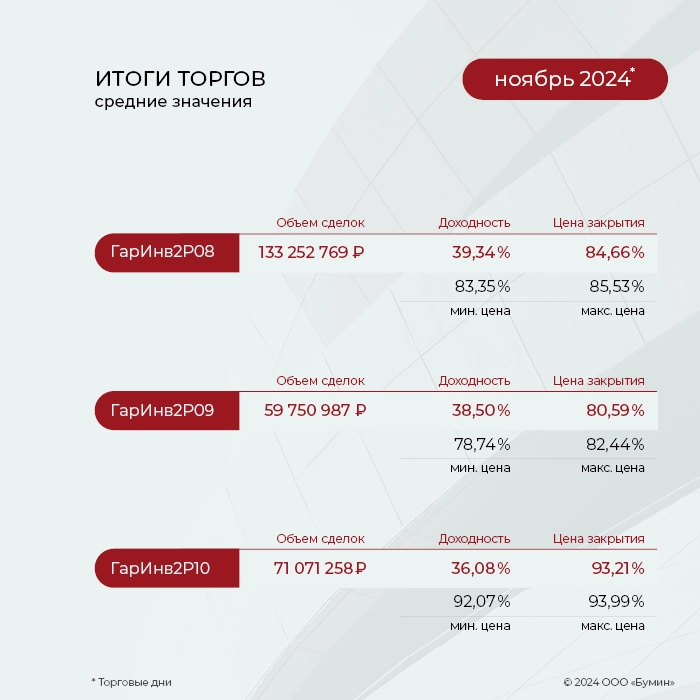

В ноябре котировки выпуска серии 002Р-10 держались на уровне 89,6% от номинала (-3,3% за месяц). Месячный объем торгов оставался высоким и достиг 71 млн рублей. 7 ноября состоялась выплата 3-го купона по ставке 23,76%. Ставка 4-го купона увеличена до 25,5% годовых.

В ноябре среди всех выпусков эмитента максимальный объем торгов был зафиксирован по выпуску серии 002Р-08. Показатель за месяц составил 133,2 млн рублей, что на 12% больше октябрьского результата. Цена выпуска за месяц опустилась с 86,3 до 83%. Доходность увеличилась с 37 до 42,4% годовых.

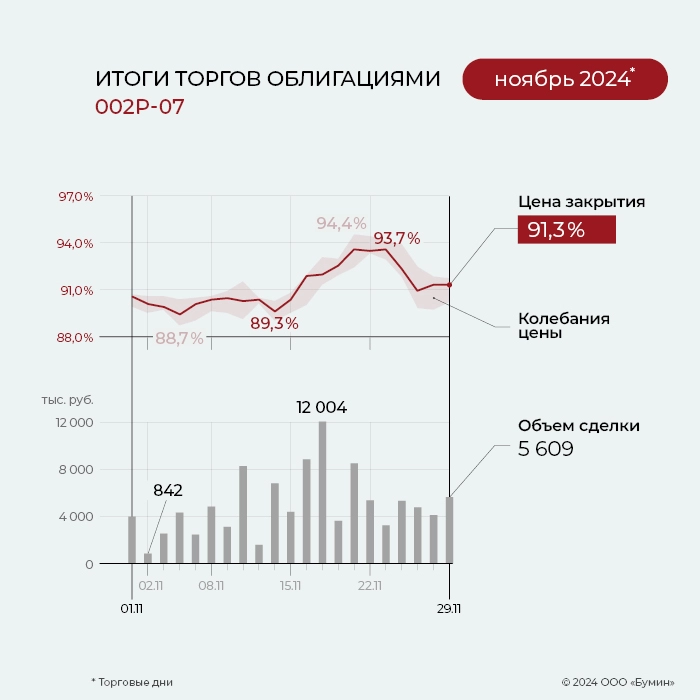

Месячный объем торгов по выпуску серии 002Р-07 в ноябре увеличился на 7,5% и достиг 104,2 млн рублей. Доходность облигаций выросла с 64,2% до 77,5% годовых к дате оферты (14 марта 2025 г.). Цена выпуска в ноябре держалась вблизи отметки 90%, а месяц был закрыт на уровне 91,3% от номинала.

В ноябре по выпуску серии 002Р-09 объем торгов составил почти 60 млн рублей, что на 25,6% ниже показателя предыдущего месяца. Котировки бумаги также продолжают снижаться, опустившись до новых минимальных значений. За месяц цена выпуска снизилась с 85,1 до 75,1% от номинала. Доходность выпуска выросла с 33,4% до 44,5% годовых.

Месячный объем торгов по выпуску серии 002Р-06 составил 49,9 млн рублей, что всего на 2,7% меньше результата октября. Цена облигаций в ноябре была стабильной, торги проходили в диапазоне 92-96% от номинала. Доходность выпуска по итогам месяца достигла 37,2% годовых к дате погашения (5 мая 2025 г.).

Месячный объем торгов по выпуску 002Р-05 в ноябре составил 60,7 млн рублей (+6% к показателю предыдущего месяца). Цена облигаций продолжает снижаться. За месяц котировки бумаг опустились с 87,4% до 83,6% от номинала. Доходность выпуска в ноябре выросла с 32,8% до 40,9% годовых.

Купонные выплаты

Купонные выплаты по выпуску серии 002Р-05 начислены из расчета 14,75% годовых. Общая сумма выплат по выпуску составила 55 млн 155 тыс. рублей (8-й купон), по одной бумаге — 36,77 рубля.

Купонные выплаты по выпуску серии 002Р-06 начислены из расчета 13% годовых. Общая сумма выплат по выпуску составила 21 млн 360 тыс. рублей (18-й купон), по одной бумаге — 10,68 рубля.

Купонные выплаты по выпуску серии 002Р-07 начислены из расчета 13% годовых. Общая сумма выплат по выпуску составила 42 млн 720 тыс. рублей (15-й купон), по одной бумаге — 10,68 рубля.

Купонные выплаты по выпуску серии 002Р-08 начислены из расчета 18% годовых. Общая сумма выплат по выпуску составила 44 млн 370 тыс. рублей (9-й купон), по одной бумаге — 14,79 рубля.

Купонные выплаты по выпуску серии 002Р-09 начислены из расчета 17,6% годовых. Общая сумма выплат по выпуску составила 35 млн 761 тыс. 953 рубля 85 копеек (7-й купон), по одной бумаге — 14,47 рубля.

Купонные выплаты по выпуску серии 002Р-10 начислены из расчета 23,76 % годовых. Общая сумма выплат по выпуску составила 29 млн 295 тыс. рублей (3-й купон), по одной бумаге — 19,53 рубля.

Таким образом, общая сумма купонных выплат в ноябре составила 228,7 млн рублей. В обращении находится шесть выпусков биржевых облигаций компании на общую сумму 14,5 млрд рублей.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал