Блог им. imagic

Таргетирование дюрации

- 25 декабря 2024, 19:07

- |

Стратегии на рынке облигаций

Инвесторы на рынке облигаций могут преследовать разные цели:

- спекулировать на изменениях уровня процентных ставок или формы кривой доходности

- держать облигации до погашения для получения стабильного дохода

- иммунизировать свой портфель от процентного риска, чтобы достичь целевой стоимости

- таргетировать определенную дюрацию, чтобы управлять чувствительностью портфеля к изменениям ставок или воспроизвести доходность эталонного показателя

⠀⠀⠀⠀⠀

Спекулятивным может считаться портфель, который инвестор собирается вскоре продать. Обычно с этой целью приобретаются длинные ОФЗ в расчете на рост их стоимости, если начнется снижение ставок. Инвестор ожидает, что реализованная доходность (HPR) его вложений за время смягчения ДКП превысит эффективную доходность к погашению (YTM).

Он принимает ценовой риск, а его ожидания могут не оправдаться. Приближенной мерой этого риска выступает модифицированная дюрация, связывающая мгновенный сдвиг доходности с относительным изменением цены облигации.

Если ставки не упадут, а напротив, вырастут, спекулянту грозит убыток — полученный НКД может не перекрыть неблагоприятную ценовую разницу.

Также существуют спекулятивные стратегии, основанные на прогнозировании формы спотовой кривой. Например, стратегия «скольжение по кривой доходности» (riding the yield curve) позволяет инвестору заработать так называемый «rolling yield» за счет положительного наклона кривой, если ее форма существенно не изменится.

Инвестор, удерживающий облигации до погашения, стремится реализовать HPR, близкую к эффективной ставке (YTM), которая была на момент покупки бумаг. Однако он при этом принимает риск реинвестирования. Этот риск связан с неопределенностью доходности от вложений полученных купонов (а также частично погашаемого номинала в случае амортизируемых облигаций). Если процентные ставки при реинвестировании окажутся ниже, чем изначально рассчитанная YTM, фактическая прибыль будет меньше ожидаемой.

Приближенной мерой волатильности накопленного дохода служит разность модифицированных срока до погашения и дюрации. Она показывает насколько в процентном отношении вырастет этот доход при увеличении ставки реинвестирования r.r. на 100 б. п.

Поиск баланса между ценовым риском и риском реинвестирования привел к разработке стратегий иммунизации. Они направлены на создание облигационных портфелей, гарантирующих определенный доход на заданном горизонте, независимо от величины и направления движения процентных ставок. Иммунизация достигается за счет уравновешивания изменения стоимости портфеля с доходом от реинвестирования его денежных потоков. Иммунизированные портфели, называемые целевыми (dedicated portfolio), полностью ликвидируются по мере погашения обязательств.

Различают два основных типа иммунизации: однопериодную и многопериодную. Однопериодная используется для покрытия одного конкретного обязательства с фиксированным сроком уплаты, а многопериодная — для обеспечения серии необходимых платежей, например, по пенсионному плану. В обоих случаях необходимым условием является приравнивание приведенных стоимостей и дюраций активов и обязательств.

Исследуем в качестве примера динамику будущей стоимости бескупонной и купонной облигаций. Обе бумаги погашаются через три года и приобретены при начальной доходности (YTM) 15%. Допустим, что изменения YTM носят случайный характер, но с определенной тенденцией к снижению.

На рисунках представлены выборочные траектории YTM, цены (или накопленной стоимости) и реализованной доходности (HPR). Использовано непрерывное начисление процентов и выплаты купона. Показатели HPR в начальной части графиков имеют сильный разброс, поэтому они не отображены, чтобы не смазывать общую картину.

Спекулянт рассчитывает на сценарий последовательного смягчения ДКП. Тогда, при каких-то вариантах он смог бы заработать свыше 40% на свои вложения на коротком горизонте (см. отдельные траектории HPR). Однако существует вероятность, что HPR за этот же период будет отрицательным.

Приобретая бескупонную облигацию, долгосрочный инвестор может быть уверен, что в момент погашения он реализует доходность, равную начальной YTM. Если он вместо дисконтной выберет купонную облигацию с тем же сроком погашения, его фактическая доходность может оказаться ниже 15%, что хорошо видно для некоторых выборочных траекторий.

Можно также заметить, что у купонной облигации есть временная точка, где большинство значений HPR пересекает линию 15%. Это следствие принципа иммунизации: на горизонте вблизи дюрации ценовой риск и риск реинвестирования частично уравновешиваются, поэтому реализованная доходность в этот момент близка к начальной YTM.

Портфели с постоянной дюрацией

Рассмотренные выше стратегии характеризуются уменьшением дюрации облигационных портфелей с течением времени. В отличие от них, таргетирование дюрации предусматривает ее сохранение на фиксированном уровне. Какой в этом может быть смысл?

Инвестиционный портфель обычно включает различные классы активов: акции, облигации, фонды недвижимости, деривативы и т.д. Каждый из этих инструментов обладает характерными параметрами доходности и риска. Определив свой риск-профиль, инвестор в дальнейшем старается ему следовать.

Для облигаций риск большей частью связан с дюрацией, которая показывает, насколько их стоимость чувствительна к изменениям процентных ставок. Выбор конкретной дюрации задает эталонный уровень риска для облигационной части портфеля.

Например, инвестор может решить, что 25% его инвестиционного портфеля должны составлять трехлетние облигации. В дальнейшем он поддерживает такую структуру с помощью периодической ребалансировки. Это достигается за счёт продажи облигаций с укороченным сроком до погашения и покупки новых, тем самым обеспечивая стабильную дюрацию.

Рост рыночных ставок приводит к снижению цен облигаций, но при этом увеличивает начисление дохода (accruals). Если ставки падают, происходит обратное: текущая стоимость облигаций растет, но доход начисляется медленнее. Но ставки не могут вечно двигаться в одном направлении, поэтому переоценка рано или поздно меняет знак. Начисление дохода, с другой стороны, происходит постоянно, хотя и с разной скоростью. В итоге накопленный доход компенсирует колебания цен, делая таргетирование дюрации эффективной стратегией управления облигационными портфелями.

Ниже приведен идеализированный пример динамики стоимости портфеля с постоянной дюрацией 3 года, когда процентные ставки имеют свойство возвращаться к среднему значению 15%. Видно, что темпы роста накопленной стоимости выше, когда ставки падают, и ниже в противном случае. В целом, капитал инвестора неуклонно растет. Для сравнения пунктиром обозначена зависимость накопленной стоимости от времени при фиксированной ставке YTM = 15%.

Таргетирование дюрации также используется для получения результатов, сопоставимых с показателями доходности конкретного бенчмарка. Это происходит, если инвестор применяет стратегию следования выбранному индексу облигаций. Дюрация такого индекса отличается стабильностью, оставаясь в рамках определенного диапазона.

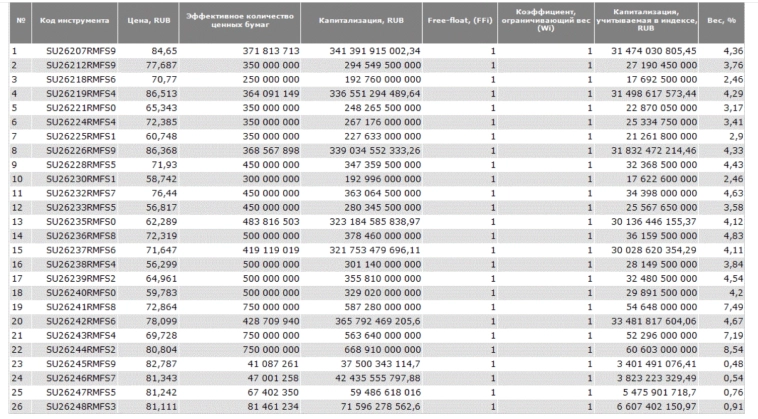

На сайте Мосбиржи представлено больше сотни различных индексов облигаций, сгруппированных в зависимости от дюрации, кредитного качества и котировального уровня:

Например, в индекс RUGBITR3Y входят ОФЗ-ПД срочностью от 1 до 3 лет, а его дюрация находится в пределах от 650 до 750 дней:

Впрочем, инвестору не обязательно самому держать портфель из индексных бумаг, вместо этого он может приобрести инвестиционный пай фонда облигаций (ПИФ или ETF/БПИФ).

Список всех российских фондов можно найти на специализированных финансовых сайтах-скринерах. К сожалению, число ETF пока невелико. Тому же RUGBITR3Y соответствует только фонд УК «МКБ Инвестиции» с тикером SUGB. Фонды денежного рынка (LQDT, SBMM и др.) таргетируют нулевую дюрацию. Нужно помнить, что паевые инвестиционные фонды взимают комиссию за управление, которая включает плату УК, депозитарию и прочие расходы.

Хорошо известная «лестничная» стратегия фактически таргетирует дюрацию. Портфель в ней структурируется таким образом, чтобы облигации равномерно распределялись по срокам погашения. В каждую «ступень» лестницы вкладывается примерно одинаковое количество средств.

Инвестор устанавливает размер шага между «ступенями» и общую «высоту» лестницы. К примеру, он может вложить по 100 тыс. руб. в годовые, двухлетние и трехлетние бумаги. Средневзвешенная дюрация получившегося портфеля равна 2-м годам. Через год средства от погашенных коротких облигаций направляются на покупку новых трехлеток и дюрация восстанавливается. Небольшие отклонения в пропорциях корректируются дополнительной ребалансировкой.

Индекс полной доходности российских гособлигаций RGBITR схож по структуре с лестничным портфелем. Он включает наиболее ликвидные ОФЗ-ПД с дюрацией свыше одного года и рассчитывается по методу совокупного дохода. Пересмотр состава бумаг в индексе происходит ежеквартально.

Модель линейного тренда процентных ставок

Основной вклад в изучение свойств портфелей с постоянной дюрацией внес известный американский финансист Мартин Л. Лейбовиц, опубликовавший с соавторами несколько фундаментальных работ [1-4] В своем первоначальном исследовании они исходили из предположений плоской кривой доходности и отсутствия риска дефолта. Для поддержания дюрации на целевом уровне портфель постоянно ребалансируется. Оказывается, что его реализованную доходность можно разбить на две составляющих: начисленные проценты (accruals) и переоценку (price change) На примере бескупонных облигаций авторы показали, что при линейном тренде ставок HPR такого портфеля сходится к начальной доходности на горизонте, близком к удвоенной дюрации: τ = 2∙D — 1 (если использовать ежегодное начисление процентов).

В случае непрерывного начисления процентов этот результат заменяется равенством τ = 2∙D.

На рисунке ниже изображена зависимость доходности к погашению, накопленной стоимости и HPR портфеля с таргетируемой дюрацией 3 года, изначально состоявшего из одной трехлетней бескупонной облигации. Начальная доходность y₀ = 15%, темпы изменения доходности Δy = -2%; 0; +2% в год, непрерывное начисление.

Таким образом, при условии постоянства скорости изменения рыночных ставок реализованная доходность портфеля (HPR) будет совпадать с начальной доходностью на горизонте, равном удвоенной дюрации. Поэтому, Лейбовиц и предложил называть этот горизонт «эффективным сроком погашения» портфеля с постоянной дюрацией.

Для сравнения укажем результат инвестирования в удерживаемые до погашения трехлетние облигации. При тех же предположениях о динамике ставок и начальной доходности 15% годовых, HPR такого портфеля через 6 лет составит около 18% годовых в сценарии роста ставок и 12% — в случае их снижения.

Неопределенность будущих ставок и характеристики портфеля постоянной дюрации

В рамках всё той же линейной модели у инвестора могут быть разные сценарии динамики процентных ставок. Каждому из них можно приписать определенную вероятность и в результате получить распределение будущих доходностей на планируемом горизонте. Средневзвешенное значение всех прогнозных ставок можно рассматривать как ожидаемую доходность к погашению. На рисунке ниже представлен пример нормального распределения прогнозов (вероятность возникновения той или иной линейной траектории подчиняется распределению Гаусса)

Для отдельных линейных траекторий процентных ставок рассчитываются доходности за период владения HPRᴛʟ (индекс ᴛʟ обозначает trendline — линия тренда) Их точно так же можно усреднить с теми же весами, чтобы получить ожидаемое значение 𝔼[HPRᴛʟ]. Можно показать, что по мере того как горизонт приближается к «эффективному сроку погашения» (т.е. удвоенной дюрации минус один период), 𝔼[HPRᴛʟ] будет сходиться к начальной доходности портфеля. Волатильность реализованной доходности при этом сокращается до нуля.

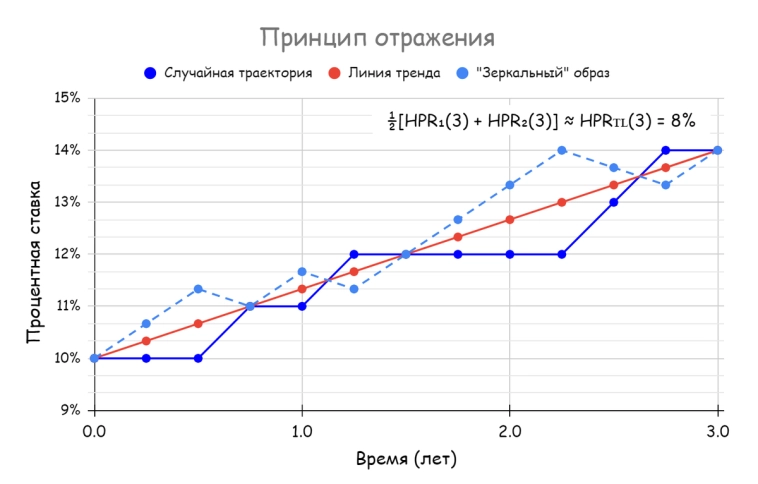

Конечно, предположение о том, что прогнозные ставки будут расти или падать линейно, не имеет под собой реальных оснований. Усложняя модель до случайного блуждания, авторы книги «Inside the Yield Book» установили несколько важных фактов:

* Для любой выборочной траектории ценовой эффект (связанный с изменением ставок через дюрацию) зависит только от начальной и конечной процентных ставок, а не от пути между этими значениями. Поэтому, он будет таким же как и у линии тренда. Напротив, начисляемые проценты (accruals) сильно зависят от траектории и могут значительно варьироваться.* Имеет место своеобразный «принцип отражения». Случайной траектории всегда можно сопоставить «зеркальный» образ, для которого каждое отклонение ставки относительно линии тренда имеет ту же величину, но противоположный знак. Начисляемые проценты (accruals) для случайной траектории и ее «отражения» компенсируют друг друга, так что среднее значение накопленных процентов для такой пары траекторий равно накопленным процентам по линии тренда. Поскольку ценовые эффекты (pice change) одинаковы для всех траекторий, ведущих к данной конечной доходности, среднее значение HPR для «зеркальной» пары (на планируемом горизонте) окажется равным HPRᴛʟ. Это утверждение верно для любой указанной пары траекторий, следовательно усредненное значение HPR по всем "не трендовым" траекториям (NTL — non-trendline paths), имеющих общие начальную и конечную точки, совпадает с HPRᴛʟ при условии, что каждая зеркальная траектория имеет симметричную вероятность возникновения, т.е. HPRᴛʟ = 𝔼[HPRɴᴛʟ]

Следует отметить, что в своих исследованиях Лейбовиц с соавторами не учитывали фактор выпуклости и сложное начисление процентов, и на самом деле равенство HPRᴛʟ = 𝔼[HPRɴᴛʟ] даже в случае симметричного распределения вероятностей выполняется приблизительно, хотя и с достаточно хорошей точностью.

* Общая волатильность HPR (по всем возможным траекториям — как трендовым, так и не трендовым) может быть выражена через волатильность избыточной доходности и так называемую «ошибку отслеживания» (tracking error) Ошибка отслеживания связана исключительно с эффектом начисления (accruals): несмотря на то, что средняя HPR по всем траекториям, ведущим к данной конечной процентной ставке равна HPRᴛʟ, каждая отдельная траектория будет иметь уникальную HPR, основанную на накопленных процентах по ее конкретному пути изменения ставок. Для коротких сроков удержания позиции общая волатильность может быть довольно большой, но она снижается до минимального уровня для горизонтов, приближающихся к удвоенной дюрации. Авторы нашли явный вид зависимости общей волатильности от количества периодов, величины дюрации и волатильности процентной ставки. Оно подтверждает существование минимума дисперсии HPR, когда динамика ставки носит характер случайного блуждания.Мы провели анализ для случая, когда динамика процентной ставки определяется винеровским процессом, который является непрерывным аналогом случайного блуждания, и получили следующий результат:

- Поведение 𝔼₀[HPRτ] полностью укладывается в рамки линейной модели. При любом значении параметра дрейфа ожидаемая HPR на горизонте 2∙D равна доходности портфеля в момент его приобретения, т.е. y₀.

- Срок удержания портфеля, при котором достигается минимальное значение дисперсии HPR, не зависит от параметров процесса и равен √3∙D.

- На коротких горизонтах преобладает связанный с дюрацией ценовой эффект, поэтому разброс значений HPR довольно велик. Со временем этот эффект нивелируется фактором начисления, что приводит к стабилизации волатильности HPR в широком диапазоне значений τ/D от 1.5 до 2.

- С какого-то момента волатильность HPR становится меньше волатильности процентной ставки y. На очень длинных горизонтах отношение волатильностей HPR и процентной ставки стремится к 1/√3.

Полученное Лейбовицем и соавторами выражение для общей волатильности HPR согласуется с нашим результатом в предельном случае, когда период начисления процентов стремится к нулю.

Однако более естественной представляется стохастическая модель с возвратом к среднему. Она предполагает, что ставки колеблются вокруг своего долгосрочного среднего значения. Такая динамика имеет простой экономический смысл. Высокие ставки тормозят экономику, делая кредиты дорогими, что в итоге приводит к снижению спроса и падению ставок. Низкие ставки, наоборот, стимулируют экономику, делая кредиты доступными, что увеличивает спрос и толкает ставки вверх. Таким образом, ставки имеют тенденцию «возвращаться к среднему», стараясь не выходить за пределы определенного диапазона.

Важный результат, полученный в рамках этой модели, (подробнее смотри полную статью на dzen.ru): при любых значениях параметров на длинном горизонте волатильность HPR портфеля постоянной дюрации снижается, в пределе стремясь к нулю.

Анализ реальных данных

Мы исследовали характеристики HPR портфеля постоянной дюрации, включающего только бескупонные облигации. Закономерен вопрос: в какой степени полученные результаты применимы к более сложным по составу портфелям, которые обычно держат инвесторы?

В качестве примера сравним индекс RGBITR и накопленную стоимость модельного портфеля дисконтных облигаций сопоставимой дюрации. Напомним, что в RGBITR входят ликвидные ОФЗ-ПД различной срочности, т.е. он имеет структуру лестничного типа. Индекс пересматривается ежеквартально (фактически это ребалансировка).

Средняя дюрация RGBITR (4,8 ± 0,25 года за 10 летний период) близка к 5 годам. Поэтому, для анализа динамики модельного портфеля использовались опубликованные на сайте ЦБ данные по бескупонной доходности, соответствующие 5-летней точке на КБД Мосбиржи и пересчитанные в непрерывные (логарифмические) ставки процентов. HPR вычислялся на основе дискретного аналога формулы (5), и затем приводился к более привычному для инвесторов годовому (эффективному) начислению процентов. Начальная стоимость портфеля на 06.01.2014 равнялась значению индекса на эту дату: 325 ед.

Из рисунка видно, что накопленная стоимость модельного портфеля удовлетворительно отслеживает индекс на всем протяжении рассматриваемого периода (для наглядности мы исключили волатильные значения HPR на начальном участке).

Это подтверждает, что для приближенных оценок сложный портфель можно заменить моделью бескупонной облигации с той же стоимостью и дюрацией.

Относительный результат стратегии таргетирования дюрации зависит от выбранного момента инвестирования.

Допустим, портфель облигаций приобретается в начале 2014 г. Курс рубля стабилен, кривая доходности имеет положительный наклон со спредом около 2%, а ставки по длинным бумагам не превышают 8.5% годовых. В первой части галереи изображены графики накопленной стоимости и HPR портфеля для различных значений таргетируемой дюрации. Как следовало ожидать, чем ниже дюрация, тем менее волатилен HPR. Удивительно то, что портфель с почти нулевой дюрацией на сегодня показал бы лучший результат по сравнению с остальными. Они переигрывали его лишь на коротком отрезке 2-2.5 года. Казалось бы, какой тогда смысл находиться в длинных бумагах?

Но если выбрать другую точку входа, например, в январе 2015 г., когда ставки были высокими, ситуация резко поменяется (вторая часть галереи). Почти на всем протяжении времени удержания портфеля преимущество будет оставаться за длинной дюрацией.

Следовательно, увеличение дюрации портфеля в период высоких ставок обещает повышенную доходность (HPR) в среднесрочной перспективе. Вопрос, который сейчас волнует многих российских инвесторов: удастся ли финансовым властям страны победить инфляцию? Пока ЦБ РФ не приступил к смягчению ДКП, безопаснее всего держать средства в инструментах денежного рынка.

Выше мы рассмотрели всего две точки входа — в начале 2014 и 2015 гг. В обоих случаях при коротком сроке удержания и высоких значениях дюрации наблюдались сильные отклонения HPR от процентной ставки, действовавшей на дату приобретения портфелей. На более длинных горизонтах эти отклонения постепенно стабилизировались.

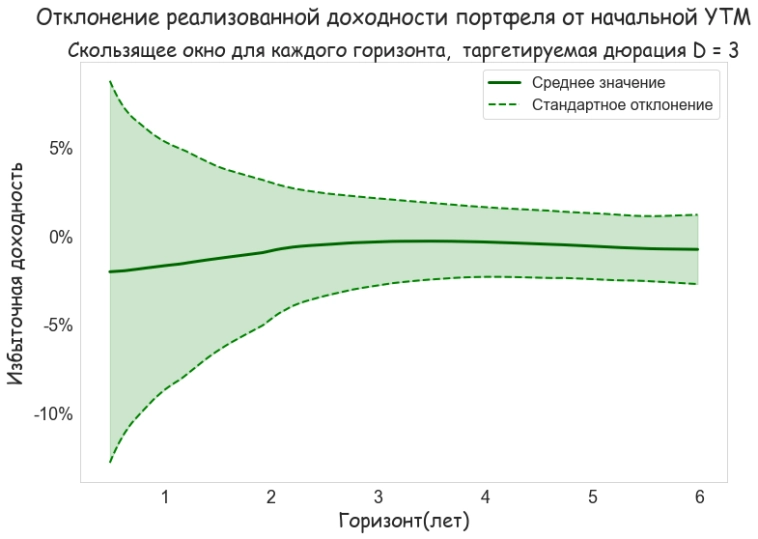

Насколько типична такая картина? Чтобы это выяснить, потребуется оценить статистические характеристики HPR на основе исторических данных. Один из возможных способов оценки — использование принципа «скользящего окна» размером с величину горизонта.

К примеру, мы выбрали полугодовое окно. Вычислим HPR за период [01.01.2013 — 30.06.2013], затем для последующего интервала со сдвигом на один день — [02.01.2013 — 01.07.2013], и так далее. Из каждого значения HPR(i) вычтем соответствующую ему начальную доходность y₀(i). Полученный массив значений позволяет рассчитать выборочные среднее и дисперсию «избыточной» доходности [HPR(i) — y₀(i)]. Операции повторяются для всех исследуемых горизонтов.

На графике ниже построены усредненные значения «избыточной» доходности и ее стандартного отклонения в зависимости от времени удержания позиции. Расчет проводился для портфеля с постоянной трехлетней дюрацией на горизонте от полугода до шести лет.

Заметно, что разброс «избыточной» доходности портфеля, приобретенного в произвольный момент в период с 2013 по 2024 год, значительнее на коротких инвестиционных горизонтах и стабилизируется при сроках от одной до до двух дюраций.

Следует учесть, что 12 лет исторических данных — все же недостаточный срок для формирования статистически значимых выводов. Нельзя утверждать, что реализованный HPR в среднем всегда будет ниже, чем начальная YTM (т.е. средняя «избыточная» доходность — отрицательна), как это видно на графике. Это может быть особенностью выбранного интервала наблюдений. Например, данные за 50 лет по казначейским бумагам США показывают, что средняя «избыточная» доходность портфеля облигаций с постоянной дюрацией 5 лет составляла около +1% на горизонте удержания от 5 до 10 лет [2]

Сам факт постепенной сходимости HPR к начальной YTM означает, что инвестор в каком-то смысле попадает в «статистическую ловушку доходности». Если он таргетирует длинную дюрацию в период роста ставок, то не может извлечь выгоду из такой стратегии, поскольку не в состоянии «улучшить» долгосрочную HPR. Для того, чтобы избежать ловушки доходности, инвестору нужно управлять дюрацией портфеля, сокращая ее, если начинается цикл повышения ставок, и увеличивая в обратном случае.

Прогноз доходности на основе модели Халла-Уайта

При моделировании динамики процентных ставок мы исходили из предположения, что возможны только параллельные сдвиги плоской кривой доходности. На практике кривая отклоняется от плоской формы, и между изменениями ставок разной срочности нет идеальной корреляции. Поэтому, для описания поведения долгосрочных ставок необходим другой метод.

Одним из широко используемых подходов к моделированию динамики ставок является однофакторная модель Халла-Уайта. Она предполагает, что короткая ставка отклоняется от детерминированного уровня под воздействием случайных факторов, но со временем стремится вернуться к своей «средней траектории» (заданной начальной форвардной кривой и параметрами модели). Динамика короткой ставки описывается стохастическим уравнением, представляющим собой процесс Орнштейна-Уленбека. Параметры процесса выбираются таким образом, чтобы цены облигаций, рассчитанные в модели, совпадали с наблюдаемыми на рынке.

На рисунке ниже представлен результат численного расчета ожидаемой HPR для двух значений таргетируемой дюрации: очень короткой, примерно соответствующей фондам ликвидности, и средней — присущей фондам корпоративных облигаций. Параметры модели калиброваны по историческим данным и учитывают КБД Мосбиржи на 25.12.2024.

Поведение портфелей существенно различается. Примечательно, что на определенном горизонте портфель с длинной дюрацией демонстрирует более высокую ожидаемую доходность и одновременно низкую волатильность. Первый факт объясняется инверсией КБД: такая форма предполагает снижение ставок в будущем, что дает портфелям с длинной дюрацией преимущество. Второй — прямое следствие особенностей модели: в расчет HPR входит именно долгосрочная ставка, а ее волатильность снижается с ростом дюрации.

Безусловно, к модельным прогнозам нужно относиться с изрядной долей скепсиса, особенно в том, что касается отдаленной перспективы. Любая модель содержит определенные допущения и сильно упрощает реальность. Текущая форма КБД предполагает, что ставки будут снижаться, тогда как абсолютной уверенности в этом нет. Поэтому следует руководствоваться народной мудростью «загад не бывает богат» и не выходить за пределы своего риск-профиля.

Выводы

- Одной из наиболее важных характеристик стратегий таргетирования дюрации является «фокусировка» распределения доходности в точке минимальной дисперсии. Эта временная точка достигается, когда дюрация портфеля примерно равна половине инвестиционного горизонта. Иными словами, при оценке риска получения реализованной доходности, близкой к начальной доходности к погашению, можно считать, что портфель с постоянной дюрацией «вдвое длиннее» обычной облигации. Для достижения «частичной иммунизации» облигационного портфеля необходимо поддерживать его дюрацию на уровне половины длины инвестиционного горизонта.

- Таргетирование дюрации, хотя и является эффективной стратегией, обеспечивая стабилизацию HPR на длинном горизонте, имеет свойство «статистической ловушки доходности» Выбрав конкретную дюрацию в период низких ставок, инвестор не сможет улучшить свою реализованную доходность, если ставки начнут расти. Во избежание ловушки доходности, дюрацией необходимо управлять.

- Стратегия таргетирования дюрации в среднем имеет преимущество по сравнению с удержанием облигаций до погашения, если портфель приобретается в период высоких ставок, а далее они долгосрочно снижаются. Также в этом случае перформанс фонда облигаций на среднесрочном горизонте может быть выше, чем у фондов ликвидности.

- Переоценка многолетнего риска: оценки волатильности обычно основываются на мгновенном или краткосрочном горизонте. Такие оценки могут привести к серьезному завышению многолетнего риска фондов облигаций по сравнению с другими классами активов. Долгосрочная доходность стратегии таргетирования имеет меньшую волатильность, чем текущая волатильность процентных ставок.

Список литературы

[1] Langeteig, Terence C., Martin L. Leibowitz and Stanley Kogelman (1990), “Duration Targeting and the Management of Multiperiod Returns,” Financial Analysts Journal 46/5: 35–45.

[2] Leibowitz, Martin L., Anthony Bova, Stanley Kogelman, and Sidney Homer (2013), Inside the Yield Book: The Classic That Created the Science of Bond Analysis (3rd Edition). Somerset, New Jersey: John Wiley & Sons.

[3] Leibowitz, Martin L., Anthony Bova, and Stanley Kogelman (2014), “Long-Term Bond Returns under Duration Targeting,” Financial Analysts Journal 70/1: 31–51.

[4] Leibowitz, M. L., Bova, A., & Kogelman, S. (2015). Bond Ladders and Rolling Yield Convergence. Financial Analysts Journal, 71(2), 32–46.

- 25 декабря 2024, 20:17

теги блога Tenant

- 90-ые

- ChatGPT

- fixed income

- python

- RGBI

- акции

- амортизация облигаций

- анализ облигаций

- Арсагера

- Атомэнергопром облигации

- Банк России

- банковские вклады

- Бинарный опцион

- биржевые облигации

- Блэк-Шоулз

- Бюджетное правило

- Великая Отечественная война

- вечный портфель

- вклады и инвестиции

- ВТБ

- Газпромбанк

- головоломка

- гурам на заметку

- Дерипаска

- дивиденды

- доллар

- доллар рубль

- доходности облигаций

- доходность

- дуэль

- дюрация

- зеленый слоник

- золотишко

- игра

- игра в кальмара

- инфляция

- ключевая ставка

- Ключевая ставка ЦБ РФ

- кривая доходности

- курс доллара

- линкеры

- лира

- Мавроди

- математика

- Минфин

- МММ

- МосБиржа

- мы победим

- налог на депозиты

- налоговая реформа

- НДФЛ

- Норникель

- Облигации

- обратные флоатеры

- ожидаемая доходность

- опрос

- опционная комбинация

- открытие брокер

- ОФЗ

- офз с амортизацией долга

- оффтоп

- оценка активов

- повышение НДФЛ

- популяризация

- Потанин

- прогрессивная шкала налогообложения

- производные финансовые инструменты

- промсвязьбанк

- Пульс

- ПФИ

- рост цен на бензин

- рубль

- Русгидро

- Сбербанк

- Свет в конце тоннеля

- Селигдар

- сложный процент

- ставка ФРС США

- стратегии

- стратегии инвестирования

- Структурные продукты

- теорвер

- теория вероятностей

- теория игр

- Тинькофф

- торговые роботы

- учебный материал

- флоатеры

- фонды облигаций

- форвард

- форекс

- человеческий капитал