SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. patron14

Все сначала: после пяти лет лечения рынки вернулись в 2008 год

- 25 июня 2013, 06:58

- |

Приводные механизмы финансового апокалипсиса снова заработали. Потеряв доверие к Федеральной резервной системе, инвесторы бросились распродавать активы и, кажется, спровоцировали кризис ликвидности, который пять лет назад привел к банкротству Leman Brothers. Лекарства от этой напасти нет — новые порции ликвидности от центральных банков еще сильней снизят стоимость распродаваемых активов и усилят панику

Нью-Йорк. 25 июня. FINMARKET.RU — Заявление председателя ФРС США Бена Бернанке о том, что ФРС уже в этом году начнет сворачивать программу «количественного смягчения», а до середины следующего года окончательно ее завершит, привело к обвалу на всех мировых биржах. Продается все: облигации надежных стран, например, США и Германии, бумаги развивающихся стран, сырье, золото и другие активы. Эксперты уверены, что на рынках начался новый драматический этап — эпоха волатильности. Ситуация до боли похожа на 2008 год: кризис доверия провоцирует кризис ликвидности, активы дешевеют, потому что их никто не покупает, инвесторы и банки теряют деньги и оказываются на грани банкротства.

Мировые финансовые рынки находятся сейчас в очень тяжелом состоянии, уверен Крис Мартенсон из Peak Prosperity. Заявление Бена Бернанке продемонстрировало, насколько большую роль в формирование цены на практически все активы в мире играли спекуляции. Началась безумная гонка: инвесторы продают все, чтобы вернуть хотя бы часть своих денег.

- ФРС и другие центробанки несколько лет заливали рынки ликвидностью. Созданы серьезные дисбалансы, например, фондовый рынок оказался на новых высотах, несмотря на то, что фундаментальные признаки экономики ухудшились, как в случае с Германией, или остались довольно слабыми, как в случае с США.

- На этом фоне также росли цены на облигации компаний, не имеющих инвестиционного рейтинга, и стран, ситуация в экономиках которых становилась все хуже. К последним относятся Италия, Испания, Греция и Португалия.

- Все это создало огромное давление внутри финансовой системы, которое рано или поздно должно было взорваться. Всего месяц назад началась дестабилизация рынка Японии, оттуда волна распродаж пошла по всему миру.

Кризис ликвидности в действии

- Начальной стадией любого кризиса ликвидности является уход в наличные средстваособенно со стороны спекулянтов, торгующих на занятые деньги. Все, что может быть продано, немедленно продается.

- Сейчас на рынках продается все: акции, сырье и прочие активы, причем с огромной скоростью. Это первый сигнал, что речь идет не переходе активов из сектора в сектор или об изменении структуры портфелей.

- Стоит посмотреть, на 10-летние казначейские облигации США, они являются индикатором для других видов облигаций, в том числе ипотечных бумаг.

- Сейчас цена на казначейские облигации США самая низкая, начиная с четвертого квартала 2011 года. Это случилось, несмотря на все усилия ФРС и сотни миллиардов напечатанных долларов: сегодня казначейские облигации США дешевле, чем до запуска программы количественного смягчения.

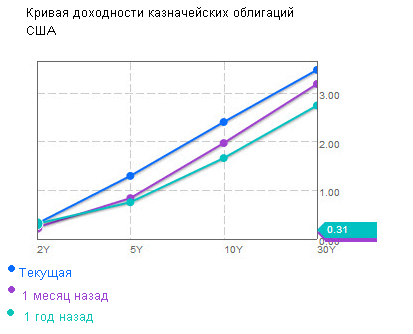

Облигации сейчас дешевле, чем до начала программ QE

- Это не просто ставка по 10-летним облигациям: вся кривая доходности по 5- и 30-летнему долгусейчас выше, чем месяц назад.

- Это очень важно, потому что теперь все видят, что ФРС не всесильна — она вовсе не стремилась к росту кривой доходности. Рост ставок повредит и так хрупкой экономике США, а также перегруженным долгами спекулянтам и банкам.

Кривая доходности стала выше

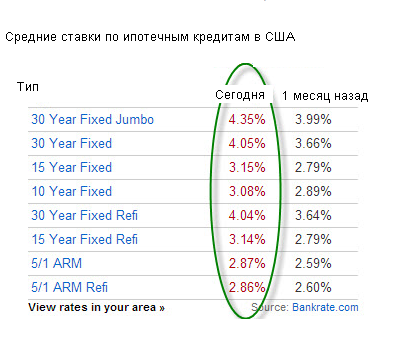

- У роста ставок есть множество других неприятных эффектов: падение цен на активы, трудности у заемщиков, у которых слишком много долгов, удорожание ипотечных кредитов. Ставки по ипотечным кредитам за последний месяц выросли на 40 б.п.

- Все, что плохо влияет на рынок недвижимости, плохо для ФРС: регулятор заявил, что хочет, чтобы люди покупали дома, а из-за роста ставок они перестанут это делать.

- Это также касается рефинансирования кредитов — рост доходности по казначейским облигациям приводит к увеличению размера долга банков.

Ставки по ипотечным бумагам выросли

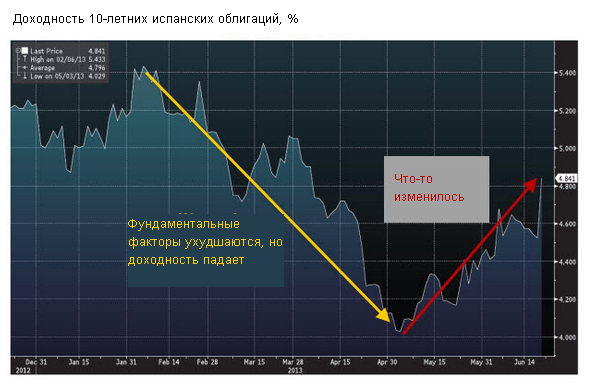

- Европа страдает от роста ставок. Ставки растут не только в США, но в Японии и Европе, а это уже другая история. Испания, Италия, Греция и Португалия просто не заслуживают таких низких ставок, которые существуют сейчас на рынках, и они будут пересмотрены.

- Если пересмотр доходности по облигациям США начался в середине мая, то рост доходности по испанским облигациям начался еще в начале мая.

Доходность по испанским облигациям начали расти в начале мая

- Но кто же покупал испанские облигации, что позволило доходности по ним упасть? Во-первых, это были институты, в первую очередь, испанские банки и пенсионные фонды, причем по политическим, а не финансовым причинам. Во-вторых, это спекулянты.

- Это стратегия какое-то время работала: облигации приносили хорошую доходность, но сейчас те, кто купили облигации в 2013 году, понесут по ним убытки.

- Спекулянты в этой истории как раз представляют самые «горячие» из «горячих» денег. Они уходят в любой актив, который дорожает, этому условию некоторое время соответствовали облигации южных стран. Но эти деньги уходят так же легко, как приходят.

- Есть связь между ростом ставок и падением цен на акции. Если доходность падает, то инвесторы ищут более высокую доходность, они вкладывают деньги в акции и недвижимость.

- При росте доходности по облигациям падают цены на акции. Это полный разворот стратегии ФРС.

- Именно это сейчас и происходит: цены на акции достигли своего пика в мае и теперь падают.

С начала мая акции дешевеют

- Цены на сырьетакже падают. Сейчас цены на сырье находятся ниже движущейся средней за 200 недель. Это индикатор того, что цены будут падать и дальше.

Конец эпохи смягчения?

Заявление Бена Бернанке вызвало на рынках эффект, сравнимый лишь с тем, что было летом 2011 года во время переговоров о потолке госдолга США и снижении рейтигов, пишут авторы ZeroHedge. Рынки волнует такой вопрос: Бернанке заявил о сокращении программы смягчения или о начале программы ужесточения денежной политики?

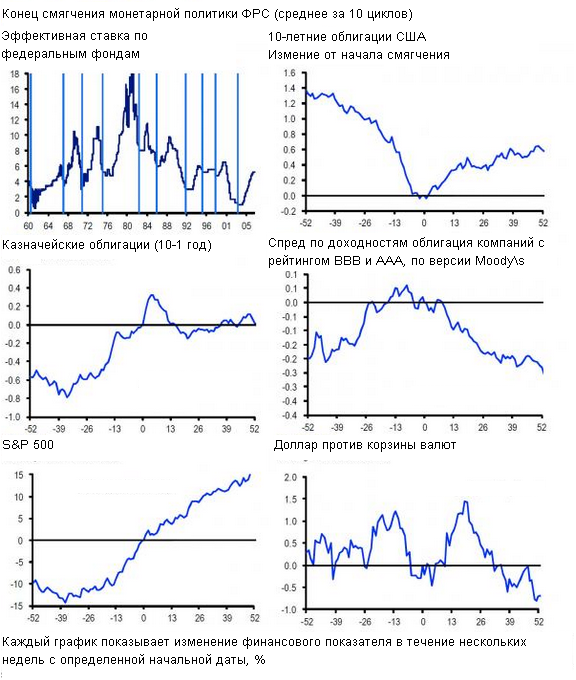

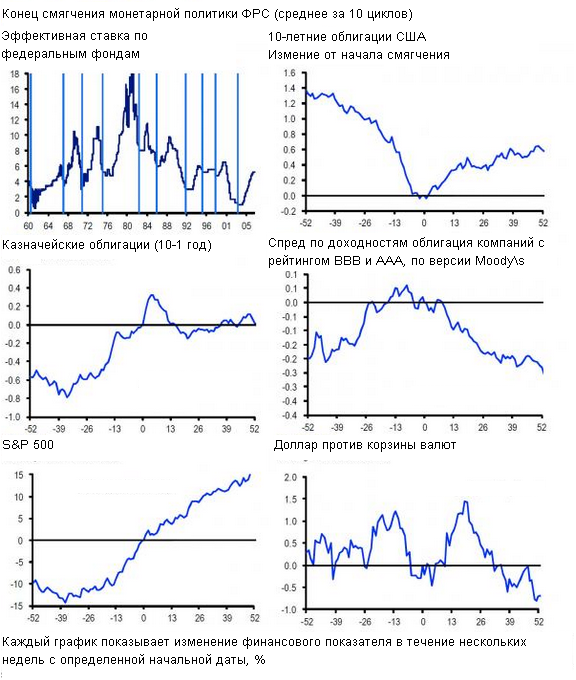

- На графиках изображены 10 предыдущих циклов политики ФРС с датами первого снижения и повышения ставок.

- В среднем между последним сокращением ставок и первым ее повышением проходит 15 месяцев.

- Доходность падает в первый год до сокращения ставок и растет в первый год после.

- Это не учитывает кэрри-трейда. Рост доходности на 60 б.п. после последнего сокращения ставок ФРС полностью компенсируется кэрри-трейдом.

- Спреды по кредитам показывают негативную корреляцию с доходностью: в период до снижения ставок спреды растут, а в период после — снижаются.

- Сокращение ставок приводит к росту рынков акций до и после снижения ставок.

- На доллар снижение ставок никакого эффекта не оказывает.

Так выглядит конец периода количественного смягчения

- Доходность начинает расти за три месяца перед повышением ставок. Совокупный рост ставок по 10-летним казначейским облигациям США составил порядка 800 б.п. Заканчивается этот период через шесть месяцев после повышения ставок. Большая часть этого роста будет компенсирована кэрри-трейдом.

- Кредитные спреды и индекс S&P 500 росли постоянно до повышения ставок и после. Доллар на этом фоне падал.

После ужесточения политики доходность по облигациям растет

Источник;http://www.finmarket.ru/z/nws/hotnews.asp?id=3384768

1 комментарий

+1

такая ерунда, что автору этой писанины на финмаркете даже стыдно подписаться было. когда Сипа будет 700, вот тогда рынки вернутся в 2008 год.

- 25 июня 2013, 08:09