SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ya-marsel

теги блога Marsel Tazetdinov

- amex

- C#

- data mining

- datamining

- daytrading

- earnings

- FORTS

- futures

- hft

- multicharts

- nasdaq

- nikkei

- nyse

- pennystocks

- pump'n'dump

- reseach

- s#

- S&P500

- si

- stocks

- swing

- trade

- trades

- trading

- us stockmarket

- ya-marsel

- акции

- алготрейдинг

- анализ данных

- будущее

- вебинар

- видео

- вопрос

- вопрос знатокам

- генетическая оптимизация

- гомотрейдинг

- грааль

- графики

- датамайнинг

- дейтрейдинг

- ду

- дэйтрейдинг

- инвестиции

- индикаторы сентимента

- комикс

- коррекция

- курсы

- майтрейд

- Марсель Тазетдинов

- мысли

- обучение

- объемы

- опрос

- Отчеты S&P500

- офтоп

- оффтоп

- пирамидинг

- про

- пробои

- Программирование

- профиль рынка

- рабочее место трейдера

- разрушитель мифов

- реальный сектор

- ржака

- ри

- риски

- роботы

- рутикер

- рынки

- рынок

- С#

- сайт

- сделки

- сентимент

- системное

- системостроение

- системостроительство

- системы

- скальпинг

- смартлаб

- софт

- статистика

- стратегии

- тестирование

- теханализ

- торговля

- торговые роботы

- торговые сигналы

- торговые системы

- трейдерское

- трейдеру

- трейдеры

- трейдинг

- фильм

- фильтры

- фортс

- фото

- фьючерсы

- юмор

«Кстати говоря чем такой паттерн отличается от любого другого?»

Не понял вопроса, сорри

Некоторое время назад еще была похожая тема на предположении о том что если дневной ренж маловат жди брейкаута а если великоват жди соответственно разворот. Тема была для форекса а автор у которого прочитал Игорь Тощаков как мне кажется. Применить для РФ у меня не получилось, но логика интересная.

Торговать на чужие то на что не ставишь свои бабки имхо недопустимо.

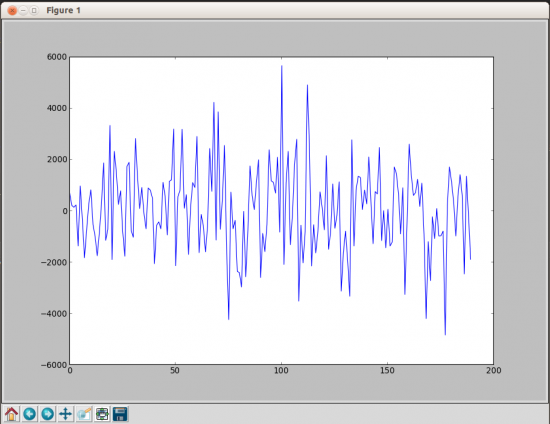

А по оценке волатильности да, примерно это и имею в виду.

Смотреть надо на Шарп и Рекавери.

Профит фактор высоковат.

Там еще третий сетап есть, после трендового.

Виртуально плюсую топик.