SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sander

Репост из ЖЖ Spydell: Обвал рубля?

- 28 января 2014, 11:47

- |

Источник

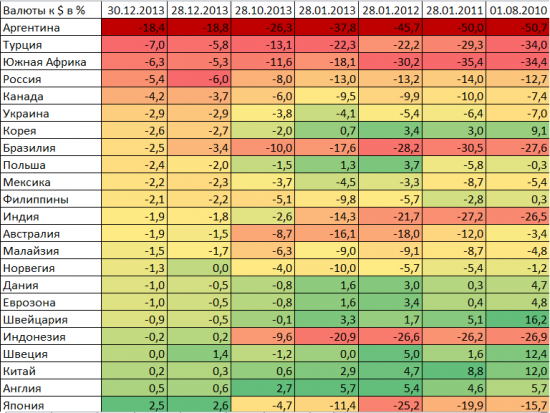

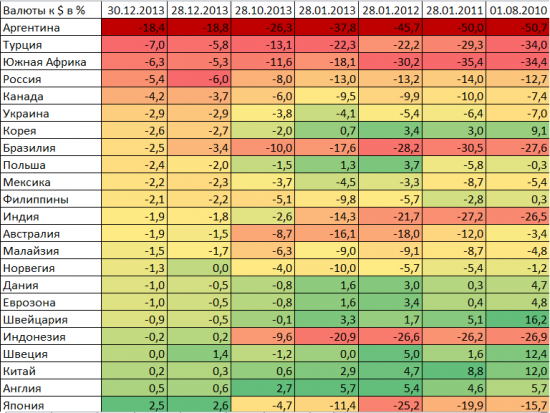

На самом деле с рублем не все так и плохо, если посмотреть на валюты других развивающихся стран. Спец.таблица по изменению нац.валюты к доллару от текущего значения к выбранной дате в %

Наибольший обвал от начала года в Аргентине, Турции, Южной Африке и только потом Россия. Но за год рубль смотрится бодрячком. Помимо вышеперечисленных стран девальвация нац.валюты масштабнее в Индонезии (20.9%), Бразилии (17.6%), Австралии из развитых стран (16.1%), в Индии (14.3%),… в России 13% падения. А за 2 года мы вообще самые крепкие )

Никто не находит странным, почему при QE3, который почти в 3 раза больше, чем QE2 развивающие рынки ниже, чем были в момент начала QE3? Почему капитал уходит с развивающихся рынков, что отражается на обвале национальных фондовых рынков и падении курсов валют?

Причина в том, что преступно нажитый капитал репатриируются обратно домой – там где есть тыл и защита со стороны коррумпированных регулирующих органов и ЦБ. Если более политкорректно – выход нарезов из спекулятивных позиций домой. Деньги от QE можно классифицировать, как преступно нажитые, т.е. созданные из ничего и ни под что на покупку вполне реальных активов. Также, как если бы некто на домашнем принтере печатал доллары и покупал товары с той лишь разницей, что в ФРС это происходит в электронном режиме.

Например, CEO одного из прайм дилеров вполне может с ноги выбить дверь главы ФедРезерва и попросить столько денег, сколько потребуется для поддержания штанов на рынке – образно говоря )) 100 млрд нужно? Легко! 200 млрд? Нет проблем.

Но этот CEO не может также поступить в Цб Китая, Бразилии или в ЦБ РФ, он не может прийти в ЦБ Индонезии и на раз-два попросить 30 млрд по дружбе. Там у него спросят: «ты кто такой? Давая, до свидания!». Поэтому эту операцию можно назвать «возвратом на место дислокации». В эпоху монетарного бешенства было создано из ничего более 3.5 трлн долларов ликвидности, обеспеченной «святым духом», которая распространилась по всей планете от достаточно надежных до сверх рискованных инвестиций. Деньги от QE создавались для четырех ключевых каналов абсорбации: монетизация гос.долга, демпфирование банкового делевереджа, компенсация убытков и выправление банковских балансов и последнее – целенаправленная спекулятивная лихорадка в ультра рисковые объекты инвестирования для генерации сверхприбыли.

Четвертый канал начал работать с 2012 года по сей день, отсюда поток вранья про «радужные перспективы американских компаний», «отчеты лучше прогнозов», «отличная возможность для инвестирования» и самый сильный рост S&P500 при фактической рецессии у корпораций, судя по агрегированной отчетности, которую я в начале месяца собирал.

Тем самым можно сказать, что Бен Бернанке не только провоцировал, но и всячески поддерживал ультрарисковую спекулятивную лихорадку.

Тем не менее, прайм дилеры не дураки и осознают последствия. В условиях, когда они остались фактически одни на рынке при любой негативной конъюнктуре убытки от инвест.деятельности могут нести сокрушительные последствия на их балансах. При всем желании они просто не смогут выйти из низколиквидных рынков без тыла со стороны местных ЦБ и поддержки от коррумпированных регуляторов. Именно по этой причине во время QE3 росли рынки только тех стран, где есть коррумпированная связь между местными чиновниками – США, Япония, Англия, Швейцария, Германия, Франция, другие страны Еврозоны. Дилерам важна была не только ликвидность, но и гарантии выхода + гарантии того, что не будет разбирательства по этим преступным маневрам. Ликвидность и гарантии выхода обеспечивают ЦБ (ФРС, Банк Японии, ЕЦБ, Банк Англии, Банк Швейцарии), разбирательства для отвлечения внимания заретушировали «разбирательствами» давно минувших дней по LIBOR, ипотечному мошенничеству.

Поэтому я бы не стал ожидать, что начнется массированный возврат иностранных инвестиций в развивающие рынки, по крайней мере, в ближайшие пол года. Им бы свой пузырь поддержать. Равновесный уровень S&P500 в соответствии с фактическим положением компаний и перспективами максимум 1400, рынок на 1800. Падать им и падать.

Если и будет рост развивающихся рынков, то за счет собственных ресурсов и резервов. Также я бы не стал ставить на продолжение лавинообразного обвала нац.валют развивающихся страны. Судя по всему вблизи дна и вероятна стабилизация. На текущих уровнях уже начинаю тарить рубли хотя бы до 33.5

По рублю. Долгое время ЦБ РФ был гарантом возможности «дешевого» выхода спекулятивного иностранного капитала с российского рынка за счет валютного коридора через валютные интервенции. Когда границы рынка были очерчены, то можно было проворачивать миллиарды долларов, не боясь чрезмерного колебания и потенциальных убытков от этого. Сейчас правительство и ЦБ намереваются отменить эту практику, делая рубль более «свободным». Тем самым наиболее рискованные нарезы умерят свой пыл, т.к. не будет прикрытия в лице ЦБ РФ.

Кроме этого, правительство судя по всему, не будет особо мешать ослаблению, т.к. в условиях раздутых соц.обязательств и при рецессии в экономике, дополнительная рублевая выручка от экспорта сырья может позитивно отразиться на гос.балансах. Негативная сторона — рост инфляции, учитывая весьма высокую долю поставок иностранной продукции в Россию. Вполне возможно, что увеличение таможенных пошлин и драконовские бюрократические меры при оформлении иностранных поставок товаров розничного характера из-за чего крупные операторы отменили работу с российской таможней – все это попытка искусственно сбить растущий импорт.

На самом деле с рублем не все так и плохо, если посмотреть на валюты других развивающихся стран. Спец.таблица по изменению нац.валюты к доллару от текущего значения к выбранной дате в %

Наибольший обвал от начала года в Аргентине, Турции, Южной Африке и только потом Россия. Но за год рубль смотрится бодрячком. Помимо вышеперечисленных стран девальвация нац.валюты масштабнее в Индонезии (20.9%), Бразилии (17.6%), Австралии из развитых стран (16.1%), в Индии (14.3%),… в России 13% падения. А за 2 года мы вообще самые крепкие )

Никто не находит странным, почему при QE3, который почти в 3 раза больше, чем QE2 развивающие рынки ниже, чем были в момент начала QE3? Почему капитал уходит с развивающихся рынков, что отражается на обвале национальных фондовых рынков и падении курсов валют?

Причина в том, что преступно нажитый капитал репатриируются обратно домой – там где есть тыл и защита со стороны коррумпированных регулирующих органов и ЦБ. Если более политкорректно – выход нарезов из спекулятивных позиций домой. Деньги от QE можно классифицировать, как преступно нажитые, т.е. созданные из ничего и ни под что на покупку вполне реальных активов. Также, как если бы некто на домашнем принтере печатал доллары и покупал товары с той лишь разницей, что в ФРС это происходит в электронном режиме.

Например, CEO одного из прайм дилеров вполне может с ноги выбить дверь главы ФедРезерва и попросить столько денег, сколько потребуется для поддержания штанов на рынке – образно говоря )) 100 млрд нужно? Легко! 200 млрд? Нет проблем.

Но этот CEO не может также поступить в Цб Китая, Бразилии или в ЦБ РФ, он не может прийти в ЦБ Индонезии и на раз-два попросить 30 млрд по дружбе. Там у него спросят: «ты кто такой? Давая, до свидания!». Поэтому эту операцию можно назвать «возвратом на место дислокации». В эпоху монетарного бешенства было создано из ничего более 3.5 трлн долларов ликвидности, обеспеченной «святым духом», которая распространилась по всей планете от достаточно надежных до сверх рискованных инвестиций. Деньги от QE создавались для четырех ключевых каналов абсорбации: монетизация гос.долга, демпфирование банкового делевереджа, компенсация убытков и выправление банковских балансов и последнее – целенаправленная спекулятивная лихорадка в ультра рисковые объекты инвестирования для генерации сверхприбыли.

Четвертый канал начал работать с 2012 года по сей день, отсюда поток вранья про «радужные перспективы американских компаний», «отчеты лучше прогнозов», «отличная возможность для инвестирования» и самый сильный рост S&P500 при фактической рецессии у корпораций, судя по агрегированной отчетности, которую я в начале месяца собирал.

Тем самым можно сказать, что Бен Бернанке не только провоцировал, но и всячески поддерживал ультрарисковую спекулятивную лихорадку.

Тем не менее, прайм дилеры не дураки и осознают последствия. В условиях, когда они остались фактически одни на рынке при любой негативной конъюнктуре убытки от инвест.деятельности могут нести сокрушительные последствия на их балансах. При всем желании они просто не смогут выйти из низколиквидных рынков без тыла со стороны местных ЦБ и поддержки от коррумпированных регуляторов. Именно по этой причине во время QE3 росли рынки только тех стран, где есть коррумпированная связь между местными чиновниками – США, Япония, Англия, Швейцария, Германия, Франция, другие страны Еврозоны. Дилерам важна была не только ликвидность, но и гарантии выхода + гарантии того, что не будет разбирательства по этим преступным маневрам. Ликвидность и гарантии выхода обеспечивают ЦБ (ФРС, Банк Японии, ЕЦБ, Банк Англии, Банк Швейцарии), разбирательства для отвлечения внимания заретушировали «разбирательствами» давно минувших дней по LIBOR, ипотечному мошенничеству.

Поэтому я бы не стал ожидать, что начнется массированный возврат иностранных инвестиций в развивающие рынки, по крайней мере, в ближайшие пол года. Им бы свой пузырь поддержать. Равновесный уровень S&P500 в соответствии с фактическим положением компаний и перспективами максимум 1400, рынок на 1800. Падать им и падать.

Если и будет рост развивающихся рынков, то за счет собственных ресурсов и резервов. Также я бы не стал ставить на продолжение лавинообразного обвала нац.валют развивающихся страны. Судя по всему вблизи дна и вероятна стабилизация. На текущих уровнях уже начинаю тарить рубли хотя бы до 33.5

По рублю. Долгое время ЦБ РФ был гарантом возможности «дешевого» выхода спекулятивного иностранного капитала с российского рынка за счет валютного коридора через валютные интервенции. Когда границы рынка были очерчены, то можно было проворачивать миллиарды долларов, не боясь чрезмерного колебания и потенциальных убытков от этого. Сейчас правительство и ЦБ намереваются отменить эту практику, делая рубль более «свободным». Тем самым наиболее рискованные нарезы умерят свой пыл, т.к. не будет прикрытия в лице ЦБ РФ.

Кроме этого, правительство судя по всему, не будет особо мешать ослаблению, т.к. в условиях раздутых соц.обязательств и при рецессии в экономике, дополнительная рублевая выручка от экспорта сырья может позитивно отразиться на гос.балансах. Негативная сторона — рост инфляции, учитывая весьма высокую долю поставок иностранной продукции в Россию. Вполне возможно, что увеличение таможенных пошлин и драконовские бюрократические меры при оформлении иностранных поставок товаров розничного характера из-за чего крупные операторы отменили работу с российской таможней – все это попытка искусственно сбить растущий импорт.

теги блога sander

- Android

- AUDUSD

- EURUSD

- forex

- fract.ru

- GBPUSD

- Gold

- Meta Trader 5

- NZDUSD

- PahaPCT - скоро в бан

- QUIK

- RIU

- riz2

- RTS

- S&P500

- spydell

- USDCHF

- VSA

- xausud

- астрология

- Башнефть

- безопасность

- Беранке

- блоги

- брокеры

- Валютные спекуляции

- Василий Олейник

- ВЕСЕЛЬЕ

- волатильность

- Всем мир

- ГО

- госдеп

- День Рождения

- дивиденды

- дивтикеры

- Евро

- ЕвроДоллар

- Зависть

- Заговоры

- Закономерность

- Запад

- Золото

- идеи на следующую неделю

- инвестиции

- индекс оптимизма смартлаба

- индекс РТС

- Интересно

- интуитивный трейдинг

- итоги недели

- Кипр

- книги о трейдинге

- Копипаст

- КРЫМ

- Кухня

- Литература

- Лонги

- макроэкономика

- масоны

- медведи

- ММ

- ММВБ

- нашисты

- новый год

- Нужна помощь

- ОИ

- Опрос

- опционы

- Отток капитала

- ОФФТОП

- политика

- Политота

- Приток капитала

- Прогнозы

- Путин

- Пчела

- Ралли

- рано

- Роснефть

- Россия

- РТС

- Санкции

- Сентимент

- Сервис

- Сорос

- сургутнефтегаз

- ТНК-BP

- Торговля

- Украина

- ФА

- Форекс

- ФОРТС

- Фракталы

- фрактальный анализ

- фРТС

- ЦБ

- центробанки

- черный понедельник

- ЧЦЗ

- Шорты

- юмор

Плюсую за труды, спасибо за информацию и повод для беседы!

а он все растет и растет ))

( А вообще Спайдела полезно почитать «прищурив глаз» ...)

Плановое… svpressa.ru/economy/article/81033/

какая же ахинея(

Минздрав предупреждает,

чтение его опусов может вредно сказаться на Вашем счете. :)