SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PotavinAlex

Следим за сырьевыми индексами

- 07 февраля 2014, 12:32

- |

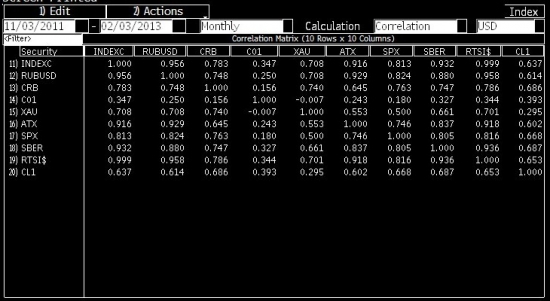

С помощью Блумберга мы составили матрицу корреляций между различными финансовыми активами. Из нее видно, что наши индексы (ММВБ и РТС) имеют наиболее высокие месячные корреляции с австрийским индексом ATX (кстати выше, чем с S&P) и индексом сырьевых товаров CRB. Конечно же курс российского рубля и сверхликивдные акции Сбербанка заняли ведущие строчки по уровням корреляции. Но важно не это...

корреляционная матрица.

XAU — золото

CRB — индекс сырьевых товаров

CL1 — нефть марки WTI

CO1 — нефть марки Brent

SPX — индекс S&P-500

Важно то, что композитные сырьевые индексы Jefferies/Reuters CRB Index (CRB) и Dow Jones-UBS Commodity Index (DJUBS) в последние пару месяцев показывают консолидацию и прекращение падения. Такие фазы на графиках сырьевых индексов бывали не раз за последние годы, но сейчас цены многие сырьевые русурсы приблизились к уровням себестоимости их производства. Да и «по технике» для слома падающих трендов на графиках CRB и DJUBS остается совсем немного (не стал загромождать график линиями трендов) — достаточно им просто прекратить падать.

график индекса РТС (зеленый) и сырьевых индексов CRB (белый) и DJUSB (желтый)

В этой связи, в ближайшие месяц-два может сложиться ситуация, когда на сломе падющих трендов в сырье, глобальные игроки начнут заходить на российский рынок акций. Привлекательность наших акций по мультипликаторам только на пользу повышения спроса.

Пока мы видим, что из-за отсутствия свежих денег, наш индекс ММВБ вот уже 3 месяца совершает вялые колебательные движения вокруг среднего уровня 1460-70 п. Но, так будет не всегда и надо быть к этому готовым. В случае пробоя уровня максимума этого года на 1510 п., можно ждать продолжения роста сначала на 1540, а затем и в район 1620 п.

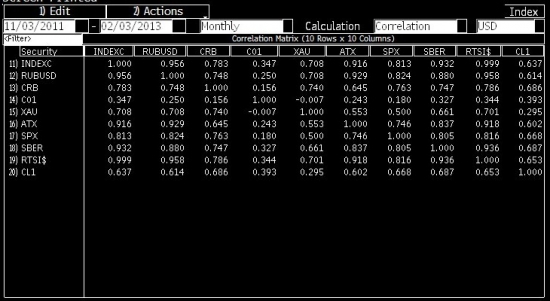

корреляционная матрица.

XAU — золото

CRB — индекс сырьевых товаров

CL1 — нефть марки WTI

CO1 — нефть марки Brent

SPX — индекс S&P-500

Важно то, что композитные сырьевые индексы Jefferies/Reuters CRB Index (CRB) и Dow Jones-UBS Commodity Index (DJUBS) в последние пару месяцев показывают консолидацию и прекращение падения. Такие фазы на графиках сырьевых индексов бывали не раз за последние годы, но сейчас цены многие сырьевые русурсы приблизились к уровням себестоимости их производства. Да и «по технике» для слома падающих трендов на графиках CRB и DJUBS остается совсем немного (не стал загромождать график линиями трендов) — достаточно им просто прекратить падать.

график индекса РТС (зеленый) и сырьевых индексов CRB (белый) и DJUSB (желтый)

В этой связи, в ближайшие месяц-два может сложиться ситуация, когда на сломе падющих трендов в сырье, глобальные игроки начнут заходить на российский рынок акций. Привлекательность наших акций по мультипликаторам только на пользу повышения спроса.

Пока мы видим, что из-за отсутствия свежих денег, наш индекс ММВБ вот уже 3 месяца совершает вялые колебательные движения вокруг среднего уровня 1460-70 п. Но, так будет не всегда и надо быть к этому готовым. В случае пробоя уровня максимума этого года на 1510 п., можно ждать продолжения роста сначала на 1540, а затем и в район 1620 п.

теги блога PotavinAlex

- Apple

- Brent

- Citi

- DAX

- Dow Jones

- EPFR

- Fitch

- Goldman Sachs

- ISM Non-Manufacturing

- Moody's

- Morgan Stanley

- Nasdaq

- NFP

- Nomura

- PMI

- QE

- QE-3

- S&P-500

- S&P500

- USTres

- Ай Ти Инвест

- акции

- американский рынок

- Бен Бернанке

- Бернанке

- Бостон

- БРИК

- бык

- быки

- Вася

- ВВП России

- Веселье

- волатильность

- выборы

- Газпром

- Германия

- ГМК НорНикель

- госдолг США

- Греция

- девальвация

- евро

- золото

- инвесторы

- индекс ММВБ

- Кипр

- Китай

- консолидация

- коррекция

- КУЕ

- Курс рубля

- Магнит

- медведи

- медведь

- медь

- металлурги

- Мечел

- ММВБ

- МФЦ

- начало дня

- нефть

- Новатэк

- Обама

- Обвал

- Облигации

- открытие

- открытие торгов

- оффтоп

- плечи

- Потавин

- Потавин Александр

- Путин

- Роснефть

- российские акции

- Россия

- рост

- рост рынка

- рубль

- рынок

- Сбербанк

- серебро

- Сирия

- Снижение

- статистика

- Сургут пр

- сухой остаток

- США

- Сырье

- Трейдинг

- треугольник

- Украина

- Уолл-Стрит

- уровни

- уровни поддержки

- ФРС

- фьючерс РТС

- ЦБ РФ

- Шагардин

- шорт

- Экономика

- экономика России

так то плюс конечно за оптимизм, но длинных денег мы не увидим без изменения отношения со стороны государства.