SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

УК Арсагера: Совет Директоров, итоги года, «Арсагера – фонд акций» и прочее. Часть 5

- 24 февраля 2014, 00:00

- |

Есть только один способ проделать большую работу — полюбить её. Стив Джобс

Начало тут — http://smart-lab.ru/blog/164142.php

http://smart-lab.ru/blog/164708.php

http://smart-lab.ru/blog/164884.php

http://smart-lab.ru/blog/165599.php

http://smart-lab.ru/blog/165600.php

Завершающая часть моего большого эссе посвященного компании УК Арсагера, вопросам создания пенсии и прочему. Кому то, это показалось чистой рекламой.

Но по мне – я просто проанализировал и дал информацию для общественности, и плюсы и минусы, самой компании для её акционеров, так и результаты работы одного из фондов для его пайщиков. Насколько объективно это получилось, не знаю, но в любом случае выводы все должны сделать сами! У каждого своё будущее…

Сегодня в завершение я еще рассмотрю несколько интересных тем …

Как правильно оценить управляющую компанию ?

Теперь вернемся к такому важному вопросу, — «как правильно оценить УК?»

Можно применять обычные коэффициенты P/E, P/BV, но учитывая специфику бизнеса правильнее применить несколько иной подход.

На данный момент распространённый способ определения стоимости УК – это определенный процент от средств (5-10%, в материалах УК Арсагера – 6%) в управлении плюс собственный капитал. Некоторые аналитики собственный капитал даже не учитывают, особенно для очень крупных фондов – просто 6% от средств в управлении.

В этой оценке есть смысл, если исходить, что собственный капитал приносит среднерыночную ставку, то собственный капитал оцениваем по коэффициенту 1,0. И плюс доходы от управляемых средств. Если принять, что с них УК получает 2-3% дохода в год, то оценка в 6% вполне консервативна. Т.е. купив УК, Вы через 2-3 года вернете свои инвестиции, если пайщики не уйдут, конечно.

УК Арсагера приводила в своих материалах данный подход в расчетах справедливой цены акции.

«Справедливая стоимость» по данной методике и рыночная цена акций УК «Арсагера» за последний 2 года

Кроме этого, можно посчитать еще проще – по ликвидационной стоимости, не собственных средств, куда включены основные активы (компьютерные программы, сайт и прочее) и которые вряд ли удастся продать за их балансовую стоимость, а собственного портфеля акций минус расходы компании на квартал (-7 млн. руб.) и минус задолженность по дивидендам перед акционерами (-9,6 млн. руб.). Больше долгов у компании и нет, есть дебиторка на +6 млн. и кредиторка на -1,7 млн., можно тогда еще плюс написать +3 млн. руб. В итоге получим.

Это самая консервативная оценка, которая может быть – как будто завтра компания закрывается и что акционеры получить при скорой ликвидации.

Второй способ сейчас, когда компания находитсяниже ключевой точки (Sкс – Z = 0), более подходит, конечно.

Но думаю, ситуация сложная, но еще не катастрофическая – еще запас хода остается…

На данный момент получается, что рыночная цена совпадает с данной ликвидационной оценкой – и никакого смысла покупать компанию — нет!

Кстати, летом 2013 года на локальном дне рынка аналитик ВТБ24 даже выпустил статью — Арсагера может потонуть.

Замечу, что при 80 млн. рублей собственного капитала, когда будет отозвана лицензия (правда её сразу и не отзовут, а приостановят с формулировкой об исправлении ситуации тем или иным способом) – даже если компанию закроют – ликвидационная цена будет 0,646 руб. за акцию.

Спасибо, конечно, данному аналитику – он дисконтировал акцию на самый худший вариант.

По факту осенне-зимняя цена в 60-65 копеек – это дно для акции. По таким ценам я и делал покупки, правда и продавцов совсем мало было по таким ценам. Средняя цена покупки у меня сейчас 0,679 руб.

Но возвращаясь к главе «Суть бизнеса», вспомним, из чего складывается доходы УК?

Прибыль управляющей компании (E) складывается из дохода от инвестирования собственных средств (Scc) и комиссионного вознаграждения за управление клиентскими средствами (Sкс) за вычетом расходов на функционирование и продвижение компании (Z)

E = Scc + Sкс – Z

Соответственно оценку УК разделим на две части.

Во-первых, собственный капитал.

Если принять, что доход от инвестирования собственных средств (Scc) равен к среднерыночной (хотя для УК Арсагера можно еще и повышающий коэффициент использовать, так как «альфу» они генерят), тут всё также, как и выше в определении справедливой цены.

И во-вторых, по части формулы Sкс – Z будет два варианта:

1) если Sкс – Z > 0, то мы будем оценивать исходя из справедливого соотношения P/BV и ROE/R, где P – капитализация, BV-собственный капитал, ROE – доходность (Sкс – Z) к собственному капиталу, R – требуемая ставка доходности (в данном случае это 12%, полученная из доходности долгового рынка около 8% с поправочным коэффициентом 1,5)

P находим из формулы: P= BV + ROE/R* BV,

где ROE = (Sкс – Z)/BV = (V*2% – Z)/BV

Первая часть формулы относится к собственному капиталу, а вторая исходит из доходности от средств в управлении Sкс – Z, пропорционально требуемой доходности R=12%

Сейчас по УК Арсагера, в млн. руб.: BV=113, Scc=16, Sкс=20, Z=30, V(объём средств в управлении) сейчас он около 1000 млн. руб.

Графически для УК Арсагера, стоимость компании, с учетом размера собственного капитала (предположим, что вся прибыль будет выводиться — через дивиденды, и размер собственного капитала будет стабилен) и объемов средств в управлении можно изобразить так:

и график 1 акции в рублях в зависимости от размера средств в управлении

Но на данный момент УК Арсагера не подходит под данные условия, так как Sкс – Z отрицателен. В этом случае, нужно считать по второму варианту.

2) если Sкс – Z < 0, то расчет производится через дисконт к BV. Размер дисконта равен сумме убытка от Sкс – Z на один год. Как бы в цену закладываем данный убыток сразу.

и график 1 акции в рублях в зависимости от размера средств в управлении

Т.е. справедливой оценкой УК Арсагера на начало 2014 года является 0,83 руб.

По факту целью любой УК является нахождение в зоне Sкс – Z > 0, для того, чтобы УК Арсагера была в этой зоне нужно увеличить средства в управлении примерно до суммы 1,5 млрд., на данный момент 1 млрд. рублей, т.е. нужно всего примерно 500 млн. – это и есть ключевая точка УК, о которой я уже писал в главе «Суть бизнеса». Прохождение через неё выведет компанию в прибыль.

Для стабильной прибыли, чтобы покрывать возможные убытки по собственному портфелю в некоторые года – еще 500 млн. руб. В сумме 1 млрд. рублей. О чем я писал ранее. Нужно удвоение средств в управлении!!!

Это является первостепенной задачей для компании УК. Скоро выйдет Бизнес-план, интересно будет его изучить. УК Арсагера довольно оптимистично смотрела на увеличение размера средств в управлении, но планы по привлечению средств почти всегда не выполнялись.

Причина понятна, о чем я уже написал выше – Арсагера не использует агрессивную маркетинговую стратегию, направленную на привлечение клиентов, обещая большие доходности типа «37% за 140 дней — акции Газпрома» или «10% в месяц», ведь именно такими рекламными объявлениями заполнен интернет, да и коллеги по цеху тоже сделали многое для того, чтобы ПИФы воспринимались массовым клиентом совсем неинтересным. Очень сложно будет переломить данную ситуация. Но возможно, та же книга Арсагеры про инвестиции, выпущенная в 2013 году – действие компании по повышению финансовой грамотности в России!!!

Клиент Арсагеры – это человек в первую очередь, понимающий, что он делает, что такое инвестиции акции, что такое акции, а не человек, который просто поверил рекламе…

Графически взаимосвязь размера средств в управлении и справедливую цену УК, с учетом собственного капитала и средней комиссии за управление в 2,0%, можно представить соединив два варианта расчета справедливой стоимости до и после ключевой точки УК:

и график 1 акции в рублях в зависимости от размера средств в управлении

Это довольно консервативная оценка «справедливой цены» (P/Е всего 8,5-10), без учета перспектив увеличения прибыли. В реальности будет в 2-3 раза выше котировки.

Кстати, сейчас капитализация компании равна всего 95 млн. рублей, при достижении средств в управлении в 6,25 млрд. рублей – размер годовой прибыли и соответственно дивиденды будет равны 95 млн. рублей!!!

Думаю, схема расчета справедливой стоимости приведенная мною понятна. Но если у кого-то есть мысли по этому поводу прошу написать в комментариях.

Стоит ли Вам покупать акции УК Арсагера ?

Прочитав данное эссе многие могут подумать, что целью является реклама покупки акций УК Арсагера. Но это совсем не так. Надеюсь, я был объективен, даже не смотря на то, что сейчас я стал акционером УК Арсагера, а летом стану еще и инсайдером.

Акции УК Арсагера очень неликвидны (в день торги по 20-50 тыс. рублей), да и компания даже по меркам России очень небольшая, весь фри-флоут в 43 млн. акций сейчас стоит всего 33,1 млн. рублей. Т.е. меньше 1 млн. долл. По факту это стартап.

И в принципе покупая акции УК Арсагера ты покупаешь своего рода опцион, т.е. при переходе компании через ключевую точку — оценка бизнеса будет расти нелинейно в сравнение с ростом объемов средств в управлении.

Я не советую покупать акции УК Арсагера. Лучше вложите капитал в продукты Арсагеры – на этом Вы будете зарабатывать выше рынка на пятилетнем окне.

Но одно предостережение – управляющие не волшебники, если рынок падает или стагнирует, они не могут получить доходность выше банковского депозита. Это два разных инструмента, требовать доходность депозита при падении рынка, это неправильно. Их задача делать «альфу» на длительном отрезке, что, в конечном счете, обеспечит на порядок выше доходность, чем банковский депозит. Не стоит ожидать, то чего они не смогут сделать на коротком отрезке. Это разные измерения…

Я недавно получил консультацию компании УК Арсагера через сайт, какими стоит воспользоваться продуктами – на сайте на главной странице есть ссылка на анкету

И вот, что мне посоветовали:

Александр, здравствуйте.

Специалисты нашей компании подготовили для Вас консультацию по вопросам инвестирования, исходя из данных, предоставленных Вами в рамках сервиса «Какой выбрать фонд».

С учетом возраста (33 года), Вы можете себе позволить существенную долю рискованных инвестиций – 65-75% от всех сбережений.

Из наших продуктов для этого подходят:

- ИПИФА «Арсагера – акции 6.4»

- ОПИФА «Арсагера – фонд акций»

- ЗПИФН «Арсагера – жилищное строительство»

Стабильность заработка также позволяет Вам иметь существенную долю рискованных вложений. Тем не менее, будет благоразумно сформировать резерв для экстренных случаев в размере половины Ваших годовых расходов, который будет храниться на банковском депозите.

Отличным источником для формирования Вашего финансового капитала являются периодические бонусы, которые можно в 100% размере направлять на сбережения.

Направляете на сбережения: 50%

Структура расходов: стабильны – крупных покупок не планирую

Финансовая цель: моя цель – накопить на жилье

Текущие вложения: Вид инвестиций: 250000

Направлять 50% от доходов на сбережения — это вполне достаточная доля с учетом Ваших финансовых целей. Мы рекомендуем поддерживать ее на уровне не менее 15-20%, что позволит в адекватные сроки достичь Ваши финансовые цели.

Для долгосрочного увеличения благосостояния, на наш взгляд, лучше всего подходят вложения в акции и недвижимость. С учетом того, что Ваша инвестиционная цель — «накопить на жилье», советуем обратить особое внимание на ЗПИФН «Арсагера – жилищное строительство» и ЗПИФН «Арсагера – жилые дома», но помните обособенностях, сопровождающих инвестиции в эти фонды.

Для того чтобы определиться какой объем вложений необходим Вам для того, чтобы не зависеть от работодателя и жить на пассивный доход, рекомендуем Вам прочитать материал «Как выиграть от инфляции: потребление vs владение».

За 15-20 лет Вы вполне сможете сформировать капитал, который поможет Вам при прекращении активной трудовой деятельности. Также стоит помнить о том, что всё, что Вы сможете «отложить» («сберечь») в течение полутора лет трудовой деятельности, будет обеспечивать Вас в течение примерно одного года жизни на пенсии. Подробнее о влиянии инвестиций на Ваше пенсионное обеспечение Вы можете прочитать в материале «Как Вы будете жить на пенсии?».

Итоговые рекомендации.

Учитывая те данные, которые Вы сообщили можно предложить Вам следующие инвестиционные продукты:

- ЗПИФН «Арсагера – жилищное строительство» — 30% (необходимо помнить об особенностях, сопровождающих инвестиции в данный фонд)

- ОПИФА «Арсагера – фонд акций» — 20%

- ИПИФА «Арсагера – акции 6.4» — 20%

- Банковский депозит — 30%, но не менее половины Ваших годовых расходов

Мне понравилось, советую — Всем пройти. И самое интересно, что данный совет:

• ЗПИФН «Арсагера – жилищное строительство» — 30% (необходимо помнить об особенностях, сопровождающих инвестиции в данный фонд)

• ОПИФА «Арсагера – фонд акций» — 20%

• ИПИФА «Арсагера – акции 6.4» — 20%

• Банковский депозит — 30%, но не менее половины Ваших годовых расходов

полностью совпадает с тем, что я и планировал предпринять — в плане инвестиций в продукты УК Арсагера!)

Летом-осенью этого года я стану еще и пайщиком УК Арсагера.

Совет от меня – если Вы даже захотите приобрести акции Арсагера, то не более чем на 10-20% от инвестиций, а 80-90% капитала вложите уже в продукты компании. Всем своим знакомым, друзьям и родственникам – я так советую. Регулярные долгосрочные инвестиции в ПИФ с доходностью выше индекса – что еще можно пожелать?

Правда, на моем месте лучше было бы ничего не советовать, всё равно люди благодарны не будут, а грязи я получу вдоволь. Но я это сделал больше для себя, чем для окружающих. Блог – это дневник моих мыслей, идей, переживаний…

Регулярные долгосрочные инвестиции – грааль найден!)

Я уже анализировал результаты ОПИФА «Арсагера – фонд акций» с разных сторон. Приводил цифры, итоги, альфу – но люди даже на объективные данные заявляли, что фонд работает плохо, неэффективно, и прочее…

И самое, коронное – «они заработали меньше банковского депозита за последние три года», и это зачастую говорят даже люди из финансовой сферы. Только почему то они приводят именно последние 3 года, а почему не 5 лет, и не говорят, как изменился индекс за это время, и еще разве можно сравнивать «банковский депозит» и «инвестиции в акции» — это же совсем разные вещи?

Я использую и тот и другой инструмент, конечно, просто есть время покупать акции, а есть, когда лучше больше не покупать, а отнести на депозит в банк.

Но вот еще хочу провести один эксперимент. Перед началом проведения, я не знал итоги его, как в прочем и всех своих исследований – итоги получаются иногда очень неожиданными. Это и в плане «альфы» было, и в других вещах. Но, очевидные факты, критиками компании в упор не замечаются, правда, это уже их проблемы.

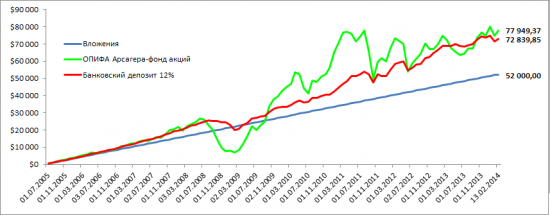

Эксперимент заключается в том, чтобы проанализировать результат долгосрочных пассивных инвестиций «гипотетического инвестора» в паи ОПИФА «Арсагера – фонд акций» и банковские депозиты. Вот и посмотрим, что было лучше на истории.

Период инвестирования: 2 полугодие 2005 – 2013 год (8,5 лет)

Порядок инвестирования: регулярные вложения (советую, как самый разумный метод инвестирования – я для начинающих инвесторов единственный, так как крупного капитала еще и нет).

Теперь определимся, какую сумму будет инвестировать наш инвестор? Для наглядности формирования накоплений – я принял суммы инвестиций одинаковую каждый месяц — 500 долларов. По меркам средней семьи Москвы, Питера, Новосиба, Ебурга или Казани – вполне возможная сумма для инвестиций – создания своего семейного пенсионного фонда. Даже возможно, еще можно и больше суммы инвестировать.

Конечно, я соглашусь, что очень для многих, у кого есть кредиты и ипотека, или они живут в арендованной квартире, или у них совсем низкая ЗП – и 500 долл. это нереально. Тогда мои расчеты просто пересчитайте пропорционально – на 300, 200 или 100 долл. Но лучше поскорее решите свои проблемы с финансами.

Для тех, кому 500 долл. покажется малой суммой – наоборот умножайте кратно 500 долл.

Закладывая 500 долл. в месяц, конечно, я не учитываю, что и в долларах тоже есть инфляция, и по мере роста её лучше и увеличивать номинальную сумму инвестиций, и кроме того, при росте по карьерной лестницы, — происходит рост доходов, и правильнее их бОльшую часть направлять не на потребления, а на инвестиции, которые через некоторое время дадут еще большее увеличение доходов и самое главное – пассивный доход. Как мне сказал, один хороший человек – «Баффетт уже в молодости хорошо понимал, что не купленная, когда-то Бентли через десяток лет превращается в частный самолет».

Для упрощения расчетов посчитаю исходя из 500 долл. на протяжение всего отрезка.

Для своей семьи и вижу оптимум сейчас – 1000 долл. в месяц.

По банковским депозитам за весь срок исследования приму доходность в 12% годовых, капитализация процентов раз в год (для 2005 года – в конце года). Конечно, были доходности по банковским депозитам и выше (16-18%), но тот же Сбербанк славился и очень низкими процентными ставками. Думаю, все согласятся, что 12% — это нормальный процент.

Если брать статистику ЦБ за 2006-2013гг. – там средневзвешенная доходность в рублях без учета счетов до востребования (http://www.cbr.ru/statistics/?Prtid=cdps_46782) в диапазоне 6-11%. Значит, дадим депозиту даже фору…

В расчетах по инвестициям в ОПИФА «Арсагера – фонд акций» буду учитывать, что можно приобретать только целый пай, учитывать надбавку (при покупки) в размере 1,5% (правда, у УК Арсагера есть бонусная программа – по которой можно вернуть 50% данных расходов), денежные остатки переносить на следующий момент инвестирования. Инвестирование производится каждый первый рабочий месяца. Инвестиции в рублях по курсу ЦБ – 500 долл. в месяц.

Вот как будет выглядеть график роста капитала при инвестировании в депозит и пай с середины 2005 по 13 февраля 2014 года (103,5 месяца):

Т.е. за 8,5 лет откладывая по 500 долл. (в среднем по 14,5 тыс. рублей) с помощью ОПИФА «Арсагера – фонд акций» можно было накопить капитал до 2,7 млн. рублей. Кстати, если уже эту сумму положить под 10% годовых – это одних процентов можно получать 22500 рублей в месяц !!! И это накопления всего за 8,5 лет.

По факту НПФ России за 30-40 лет работы нам и 15000 рублей не может обеспечить, при том, что основная сумма в нашем личном фонде не используется и по факту эта пенсия вечная, можно передать по наследству, в отличие от государственной пенсии.

Откладывая по 14,5 тыс. руб. всего 8-10 лет – получить вечный аннуитет в 22,5 тыс. руб. (конечно, при возможном «безопасном» размещение капитала под 10% годовых). Достойный пассивный доход может создать каждый.

Возможно, кого-то не впечатлит разница между доходностью ПИФа и банковского депозита, но надо учесть, что за эти 8,5 лет было в России и мире – кризис 2008 и стагнация 2010-2013гг.

Может быть тайминг, тут помог бы значительно улучшить результат, но я бы не советовал увлекаться им. В данном эссе не буду про это писать, сейчас для меня это стало вторично.

Тем более, 12% — это всё-таки доходность с форой. Более реальна доходность в 9%. Если у Вас инвестиции не 500 долл. в месяц, а 500 000 долл. (тут только гос.банки – а у них доходность намного ниже).

У меня сейчас депозиты под 8-9%, правда, с возможностью снятия в любое время без потери процентов.

Для любителей неудачных моментов для начала инвестирования еще два периода выбрал:

с начала 2008 по 13 февраля 2014 года (73,5 месяца):

с начала 2011 по 13 февраля 2014 года (37,5 месяца):

И это при том, что это пассивные инвестиции, без какого-либо тайминга…

Налоги в расчетах не учитывал, да и сейчас для инвестиций от 3 лет – есть льготы.

Интересный момент – когда наш рынок на пиках, то доллар наоборот дешев и получается в эти моменты покупается акций (тут паев ОПИФА «Арсагера – фонд акций») на меньшую сумму в рублях, а когда наоборот – акции на дне, то доллар взлетает и покупать акций приходится на большие суммы, но по дешевым ценам – такой маятник, который дает нам дополнительное преимущество в противоположном инвестировании. Наш рынок идеален для американского инвестора…))

Стоимость пая ОПИФА «Арсагера – фонд акций» и курс доллара.

Только в последнее время обратная корреляция нарушена. Растет и пай и доллар. Респект УК!

Инвестиции для американца в долларах выглядели бы так:

с середины 2005 по 13 февраля 2014 года (103,5 месяца):

с начала 2008 по 13 февраля 2014 года (73,5 месяца):

с начала 2011 по 13 февраля 2014 года (37,5 месяца):

Немного девальвация рубля в 2014 году подпортила результат в валюте. Но думается, через годик это очень положительно отразится на экспортном бизнесе.

Последний временной отрезок (с начала 2011 по 13 февраля 2014 года) несколько короткий, и по факту совсем не показателен для долгосрочных инвестиций по формированию семейного капитала.

Учитывая, то, что у 70% населения сейчас в России нет вообще накоплений – именно метод регулярных инвестиций это единственное, что можно начать делать для накопления капитала.

И еще повторюсь – я делал расчет по депозитам с форой – 12% годовых, в ближайшем будущем такие доходности по депозитам будут мечтой.

По факту, то, что я описал в эксперименте выше – это может стать пенсионной программой для каждого. Про проблемы с пенсионной системой я не просто так написал. Уже сейчас – нужно серьезно задуматься о будущем.

Кроме пенсии, через инвестиции в акции можно накопить на учебу детей, на покупку недвижимости детям к их свадьбе и многие другие долгосрочные и крупные покупки… Только срок — от 5 лет, это ключевой момент, если нет длинных денег, то инвестиции Вам противопоказаны, тогда — только банковский депозит.

Инвестиции в акции – это страшно и опасно, но по мне, это ничем не опаснее, чем инвестировать в недвижимость или размещать денежные средства в банке, а даже и безопаснее и проще. Ты покупаешь производительный актив, который генерирует прибыль. Разве это опаснее, чем заключать договор депозита с банком – банк может обанкротится (да для физиков с 700 тр это не страшно), деньги будет есть инфляция быстрее банковского процента. Да и «деньги» скоро станет просто невыгодно держать просто как деньги…

И самое главное – депозит находится в самом низу «пищевой цепочки инвестиций». Для четкого понимания того, что я имею ввиду приведу интересную инфографику опять же от Арсагера))) (кстати, некоторые люди мне писали, что читают Арсагеру для того чтобы с «воровать» (в хорошем смысле) какую-нибудь идейку))) Идей у них много – на всех хватит…

По-моему очень наглядно. Если Вы хотите быть вкладчиком, пожалуйста…

Если Вы так пессимистически смотрите на будущее бизнеса в России, то и будущее России будет еще хуже…

Послесловие.

Спасибо всем кто осилил этот материал, спасибо самой компании УК Арсагера – что есть тот пример, на кого можно ориентироваться, у кого можно много узнать.

Благодарен буду – за репост данной информации! Кому-нибудь, надеюсь, она и поможет задуматься о разумных долгосрочных инвестициях…

Даже несмотря на то, что в данный момент, кажется, что всё очень сложно и перспектив нет, я думаю, что всё получится!

Время всё расставит по своим местам!!! Просто всё большое оценивается только на расстояние, пройдет время и всё станет понятно.

Желаю сотрудникам, акционерам и руководству компании УК Арсагера не сдаваться и победить!!!

В 1941 году, в самые мрачные для Англии дни, Уинстон Черчилль приехал в свою бывшую школу в Харроу, где ему ставили удивительно низкие оценки, чтобы выступить с речью на церемонии вручения дипломов. Директор школы бросал тревожные взгляды на Черчилля, который задремал в самом начале церемонии и проспал бОльшую ее часть. Но когда объявили его выступление, он поднялся на подиум, пристально посмотрел на собравшихся школьников и произнес свои напутственные слова: «Вот вам урок: никогда не сдавайтесь, никогда не сдавайтесь, никогда, никогда, никогда, никогда – ни в чем, ни в большом, ни в малом, ни в крупном, ни в мелком – никогда не сдавайтесь, если только это не противоречит чести и здравому смыслу. Никогда не поддавайтесь силе, никогда не поддавайтесь очевидно превосходящей мощи вашего соперника».

Никогда не сдавайтесь. Будьте готовы сменить тактику, но никогда не предавайте свою главную цель. Будьте готовы отказаться от неудачной бизнес-идеи, даже закрыть крупное подразделение, в котором давно работаете, но никогда не отказывайтесь от идеи создать великую компанию. Будьте готовы смириться с неизбежностью творческого разрушения, но никогда не отказывайтесь от попыток создать свое собственное будущее. Будьте готовы нести потери, терпеть боль, на время терять свободу, но никогда не теряйте веру в возможность победить. Будьте готовы идти на необходимые компромиссы, но никогда-никогда – не предавайте свои ключевые ценности.

Путь к свету начинается с тех раздражающе упорных людей, которые по своей конституции неспособны к капитуляции. Одно дело – потерпеть сокрушительное поражение (что, скорее всего, случится с каждым более-менее долго существующим бизнесом или социальным институтом в определенный момент их истории), и совершенно другое – отказаться от ценностей и стремлений, которые придают смысл затяжной борьбе.

Неудача – это не столько физическое явление, сколько состояние ума; успех – это когда падаешь и снова встаешь, и так без конца.

P.S. Это только Начало…

«Ты ждешь поезда. Поезда, который увезет тебя далеко. Ты знаешь, куда хотела бы поехать, но, куда увезет поезд, не знаешь. Но тебе все равно, потому что мы вместе».

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

Конечно не получилось еще засадить пипул как в селигдаре, но мало ли, может еще получится. дерзайте рекламировать.))

По поводу сегодняшней статьи. Много букв но осилил… Для себя так и не смог сделать вывод что нужно покупать их акции или их ПИФы… Ведь велик риск УК!!! Свой портфель, свою пенсию ведь можно формировать самостоятельно, не платя ни каких комиссий УК!!!

====

Большинство россиян не согласятся с этим даже на ментальном уровне, они просто не поймут как сумма инвестиций может уменьшатся.

У большинства населения профиль риска таков, что они не готовы жертвовать текущими выгодами ради будущего. У населения сформировалась психология бабочки-однодневки, появлению которой есть и объективные причины.

отложенные выгоды — это сложное испытания для психики, и тем более для ситуации в России

а если бы я покупал то что падает например акрон каждый месяц в первый рабочий день то средняя цена покупки за год составит 1152 (сейчас 1163) ?)

что сделал я — купил акрон в ноябре по средней 975 и продал с некоторыми перезаходами по средней цене 1150 вуаля прибыль 20 %

вот так куда более интереснее…

просто иного пути нет — если нет капитала — нужно регулярно откладывать некую сумму

Лично же меня, при рассмотрении близко инвестиций Арсагеры, беспокоит следующее:

1) Мне не нравится их модель оценки — она непрозрачна, её фундамент мне кажется слишком упрощенным, хотя и систематизированным.

2) Очень рискованные временами покупки в условияъ РФ (тот же Галс, но повезло — «выстрелил»). В компании, мне показалось, не понимают, что «рост рынка не значит рост выручки компании, что не значит рост прибыли, что, в свою очередь, не значит роста дивидендов». Т.е. цепочка рост рынка = больше выручки = больше прибыли = больше дивидендов не всегда работает.

3)Ну и напоследок, немного смущает то, что компания вообще отвергает опционы и прочие производные (я имею в виду для хеджа специфических рисков) и, вообще, на мой аутсайд взгляд, не имеет какой-то серьезной портфельной стратегии. Может ошибаюсь, конечно.