SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Пять копеек про рубль или короткая заметка на ночь

- 07 ноября 2014, 09:54

- |

Просматривая смарт-лаб, меня нисколько не удивляет кол-во постов про рубль. Да чего говорить, рост последних месяцев доллара по отношению к рублю напоминает мне график присловутого аргентинского песо, где как нельзя уместна мудрость:

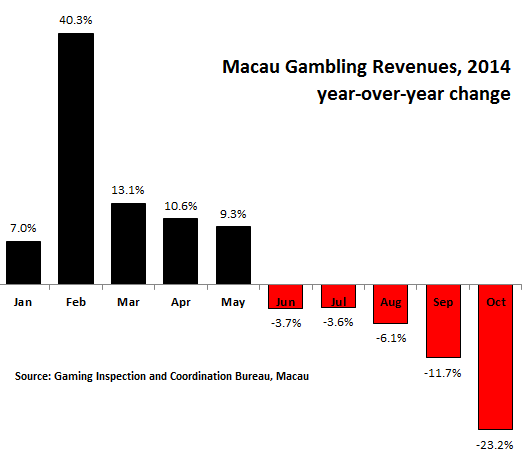

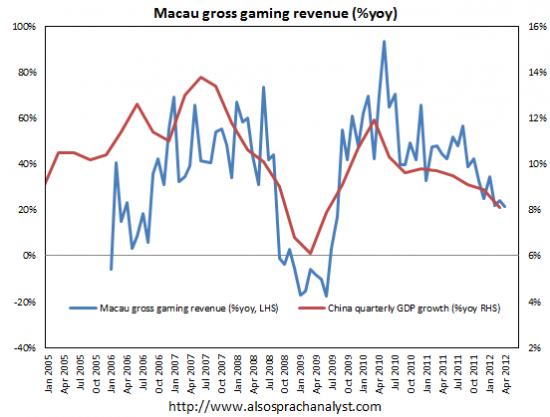

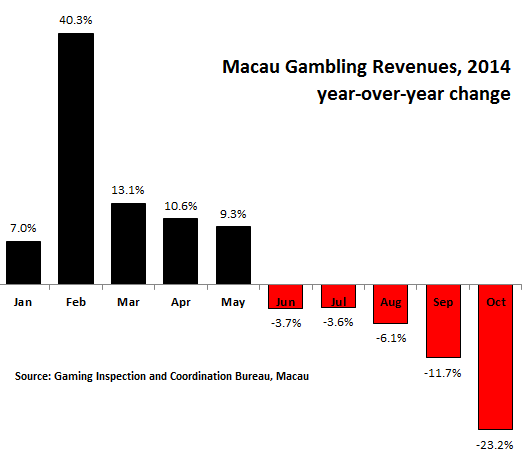

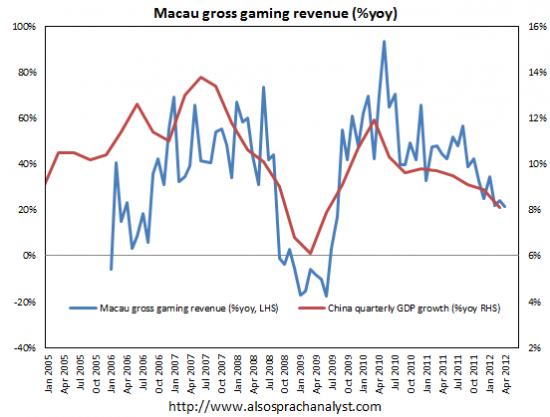

Как не крути, а росийская экономика сильно завязана на китайской. Ситуацию последней описал только вскользь в середине прошлого года, в начале этого и немного в середине ( графики inventory и влияния рынка недвижимости на рост и его доля в ВВП Китая, сейчас активно перешли в разряд scary в СМИ), но дело не в этом. Я большой любитель корреляция и их поиска в различных отчетностях и объяснениях, если происходят дивергенции, но есть отличные корреляции роста китайской экономики и Macau Gambling Revenue:

Не было времени компилировать в единое целое, но думаю, что смысл и так ясен. Еще хотел бы добавить график luxury goods companies revenue in China, который так же недавно попадался на глаза, но к сожалению не смог его найти. Что касается цен на нефть, то стоило бы взглянуть на заказы rigs и ввод их в эксплуатацию, а так же график приостановки работ некоторых. И со многими выводами, которые сейчас делают эксперты, соглашусь, что средневзвешенная цена на Brent стабилизируется в районе 85-75 долларов за барель в ближайшие 2а года. То есть, резкого ухода рубля в район 35 или 33 я бы не ждал. Коррекции — да, стабилизации около 50 рублей — да, но не разворота тренда. Здесь не так много людей, которые долговым рынком занимаются, анализируют отчетности TIC и еже с ними, не говоря уже за снова отрицательный GOFO… Этот период 2014 года не зря называют периодом глобальной нестабильност:с одной стороны все хорошо, но на цифрах, а с другой — все плохо по факту.

P.S. Кстати, кто сейчас в Лондоне, то обязательно посетите выставку Фабиана Переза. Я Вам позавидовать только могу — никак не получается попасть уже два года.

Stay safe, and don't catch a falling knife.Но дело не в этом. Очень распространенное мнение, что ЦБ РФ нарушает Конституцию и обязательства, которые на него наложили. Мне кажется, что мнение, что в ЦБ сидят одни «неучи», такое же ошибочное. Попытаюсь вкратце изложить свою виденье ситуации.

Как не крути, а росийская экономика сильно завязана на китайской. Ситуацию последней описал только вскользь в середине прошлого года, в начале этого и немного в середине ( графики inventory и влияния рынка недвижимости на рост и его доля в ВВП Китая, сейчас активно перешли в разряд scary в СМИ), но дело не в этом. Я большой любитель корреляция и их поиска в различных отчетностях и объяснениях, если происходят дивергенции, но есть отличные корреляции роста китайской экономики и Macau Gambling Revenue:

Не было времени компилировать в единое целое, но думаю, что смысл и так ясен. Еще хотел бы добавить график luxury goods companies revenue in China, который так же недавно попадался на глаза, но к сожалению не смог его найти. Что касается цен на нефть, то стоило бы взглянуть на заказы rigs и ввод их в эксплуатацию, а так же график приостановки работ некоторых. И со многими выводами, которые сейчас делают эксперты, соглашусь, что средневзвешенная цена на Brent стабилизируется в районе 85-75 долларов за барель в ближайшие 2а года. То есть, резкого ухода рубля в район 35 или 33 я бы не ждал. Коррекции — да, стабилизации около 50 рублей — да, но не разворота тренда. Здесь не так много людей, которые долговым рынком занимаются, анализируют отчетности TIC и еже с ними, не говоря уже за снова отрицательный GOFO… Этот период 2014 года не зря называют периодом глобальной нестабильност:с одной стороны все хорошо, но на цифрах, а с другой — все плохо по факту.

P.S. Кстати, кто сейчас в Лондоне, то обязательно посетите выставку Фабиана Переза. Я Вам позавидовать только могу — никак не получается попасть уже два года.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

Просто рынок нервным стал, проскальзывает неадекватная реакция на элементарные события.

Что-то нехорошое зреет, в 2015 году какая-то гадость будет, инстинкт подсказывает)

У меня 2 вопроса:

1. Ваши ожидания на решение Европейского Суда по ОМТ?

Проигнорит позицию Конституционного Суда Германии или примет среднее решение?

И если проигнорит: реакция и решение КС Германии?

2. Когда ФРС уберет фразу «значительное время низкие ставки»?

17 декабря или уже в январе 2015?

1) да, действия ЕЦБ признают правомочными в отношении денежно-кредитной политики. В частности, OMT уже признали таковой МВФ. Так что думаю, что их QE — вопрос уже решенный. Другое дело, что дадут ли расширить ломбардный список.

2) вот за ставки — это уже самое интересное. Думаю, что в марте только будет точно ясно со ставками. ФРС спешить не будет.

1. Но Конституция Германии запрещает перекладывать бремя на налогоплательщиков.

Если Европейский суд проигнорит доводы КС Германии есть 2 пути: или Германии менять Конституцию или Бундесбанк не будет участвовать в программах ОМТ+QE ЕЦБ, что равносильно выходу Германии из Еврозоны.

Неужели Европейский Суд не учтет мнение КС Германии?

Оно ведь абсолютно четкое.

2. Да, ФРС спешить не будет и, скорее всего, ранее июня 2015 ставку не поднимет.

Мало того по истории после пропадания фразы «значительное время низкие ставки» обычно сменяется на «ФРС терпелива в отношении монетарной политики» и только потом, после пропадания новой формулировки, идет повышение ставки.

Но, опять же по истории, ФРС убирает из риторики фразу «значительное время низкие ставки» примерно за полгода до первого повышения, т.е. на кону декабрь-январь.

И исчезновение данной формулировки обычно приводит к росту доллара, в которое закладывается и первое повышение ставки.

1. А разве что-то было иначе при LTRO 1 и LTRO 2? Тогда такую же тему поднимали про Конституцию. А результат — влили и глазом не моргнув. Хотя сопротивлялись долго. Можно посмотреть чем это грозит в перспективе на примере США. Отказ напрямую расчитываться в долларах и переход на юань. Различные программы стимулирования от развитых стран только ускоряют процесс ввода в фин. систему валют, ЦБ которых имеют более гибкую политику. Но вопрос времени, когда и PBOC будет перекладывать инфляцию на других.

2. Рынки уже готовы к повышению ставки и по IRS четко видно, что 100% вероятность повышения через год будет.

Здесь нужно смотреть больше за динамикой сейчас от 3y1y, 3y2y,… у меня предчуствие, что в 2017 году будет завал серьезный, как бы не раньше. Кстати, по этому поводу и я писал, и Дима Шагардин. Имею ввиду за вид кривой доходности, что она привратится в прямую в перспективе.

«Очень плоские кривые доходностей. При рекордно высоком спрэде доходностей облигаций, долговые бумаги США станут основными активами, которые будут пользоваться спросом у европейцев. Американская „secular stagnation“ предполагает, что низкие % ставки Феда будут давить на дальний конец кривой доходности. „Euroglut“ же предполагает то, что нейтральные ставки Феда не имеют значения. В случае большого спроса на долгосрочные трежеря, доходность 10-леток будет находиться ниже ставки. Это уже случалось в 2000-х — так называемый „bond conundrum“ (название дал Алан Гринспен), когда в 2004-2005 годах долгосрочные ставки оставалисть на низком уровне, несмотря на улучшающуюся макроэкономическую ситуацию и растущие краткосрочные процентные ставки. К примеру, в США, ставка по федфондам стабально росла с 1% в июле 2004 года до 4,2% в декабре 2005 года, при этом доходность 10-летних трежериз упала за этот период с 4,7% до 4,5%. Высока вероятность повторения такого явления в силу значительных глобальных дисбалансов.»

d-shagardin.livejournal.com/120308.html

Я об этом писал здесь: smart-lab.ru/blog/132896.php

Хотя тогда karapuz меня упрекал, что я все же неправ.