Блог им. FxInception

Вопрос на компетентность Шадрину и прочим инвесторам!

- 04 апреля 2015, 19:24

- |

Каждый инвестор должен хотя бы просто знать одну из основных моделей – Capital Asset Pricing Model (CAPM).

Для тех, кто не знает — маленький финансовый урок :)

Вопрос в конце!

Вкратце, в чем ее суть:

Есть два типа риска:

1. индивидуальный (касающийся только отдельно взятой компании)

2. рыночный (затрагиваемый динамику всего рынка в целом)

Инвесторы должны быть компенсированы только за рыночный риск, т.к. индивидуальный риск можно полностью диверсифицировать при достаточном кол-ве инструментов. На примере портфеля с одинаковыми весами видно, что чем выше кол-во 'n', тем больше вариация портфеля зависит от средней ковариации между инструментами, нежели от индивидуальных значений.

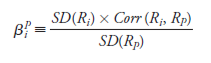

Следовательно, волатильность каждого добавленного инструмента в портфель с разными весами будет меньше на значение корреляции данного инструмента с портфелем.

Отсюда и берется бета отдельно взятой акции по отношению к портфелю, а именно учитиванние показателя корреляции между ними.

Она-же и олицетворяет тот единственный риск, который мы не можем избежать путем диверсификации — рыночный.

Отсюда следует, что необходимый доход (он-же ожидаемый доход) для инвестора в сочетании с риском будет составлять:

А именно, без рисковая доходность плюс премия с ожидаемой доходности рынка выше без рисковой, помноженная на бета-коэффициент.

Далее:

Имея расчеты ожидаемой доходности и риска по всем своим инструментам, мы можем найти самое выгодное значение весов в портфеле для каждого актива. Tangent Line или Capital Market Line — линия проходящая как раз через эту точку. На этой линии мы получаем лучший reward на выбранный нами risk, в сочетании с без рисковым активом (или без).

Под эффективным портфелем подразумевается как раз рыночный портфель. Причем эффективный портфель будет только тогда, когда ожидаемая доходность каждого инструмента в портфеле будет равняться доходности самого портфеля. Если она больше для отдельно взятого инструмента, то его надо добавлять в портфель.

Ну и наконец Security Market Line, которая суммирует все точки ожидаемой доходности относительно бета-коэффициента. Опять-же, чем выше бета, тем выше риск, тем больше ожидаемая доходность у инструментов.

Внимание, вопрос!!

Перевод:

Исторически, Security Market Line была более плоская, нежели предсказывала модель CAPM. Это означает, что акции с более низкими значениями бета, получали более высокие показатели непредвиденной доходности (альфы), нежели акции с высокими бета-коэффициентами.

Почему?

Update:

В какую сторону смотреть:

во-вторых, насколько данные теории Вам помогают зарабатывать;

и в-третьих, мое мнение по этому поводу:

За последние 50 лет самыми революционными инвестиционными идеями стали те, которые получили название современной финансовой теории. Этот тщательно продуманный набор идей сводится к одному простому и обманчивому практическому заключению: изучать индивидуальные инвестиционные возможности ценных бумаг — напрасная трата времени.

Такая точка зрения подразумевает, что бросить кости и случайным образом выбрать ценные бумаги для портфеля будет намного выгоднее размышлений о том, разумны ли возможности отдельных инвестиционных инструментов.

Одним из основных догматов современной финансовой теории является современная портфельная теория. Она утверждает, что смягчить собственный риск той или иной ценной бумаги можно путем диверсификации портфеля, т.е. формализуется народная мудрость «не класть все яйца в одну корзину». Оставшийся в итоге риск — единственный, за который инвесторы получат вознаграждение, говорит теория.

Оставшийся риск можно измерить простым математическим средством, так называемой бетой, которая показывает, насколько волатильна ценная бумага по отношению к рынку. Бета хорошо определяет риск волатильности ценных бумаг, торгуемых на эффективных рынках, где данные о публично торгуемых акциях быстро и точно выражаются в ценах. В современной финансовой истории правила диктуют эффективные рынки.

Эти идеи не только снискали уважение тепличных академиков, в колледжах, университетах, школах бизнеса и школах права, но и многие специалисты фондового рынка считают, что цены на фондовом рынке точно отражают исходные величины, что единственный существенный риск — это волатильность цен, а лучший способ его избежать — инвестировать в диверсифицированную группу акций.

Целое поколение получивших степень МВА и докторов права под влиянием современной финансовой теории рискует выучить неверные уроки и пропустить самые важные.

Особенно ценный урок современной финансовой теории берет начало в распространении страхования инвестиционного портфеля — компьютеризированной технологии для корректировки портфеля в условиях падающих рынков. Беспорядочное страхование портфелей способствовало приближению краха фондового рынка еще в октябре 1987 г. и падению рынка в октябре 1989 г.

Современная финансовая теория не могла объяснить ни последующую волатильность рынка, ни огромное количество других явлений, связанных с поведением акций компаний с невысокой капитализацией, акций, дающих высокий дивидендный доход, или акций с низким соотношением цены и прибыли. Piece de resistance неэффективности рынка стал мыльный пузырь Интернета и информационных технологий в США, который лопнул в конце 1990-х — начале 2000-х, что было отмечено резким изменением курсов акций, перепадом настроений участников рынка — от эйфории до депрессии — без малейшей связи со стоимостью бизнеса.

Энтузиасты современной финансовой теории все еще настаивают на том, что лучшая стратегия для инвестора — это диверсифицировать, опираясь на значение бета, или наугад и постоянно корректировать свой портфель инвестиций.

Но лучше пренебречь современной финансовой теорией и другими псевдосовременными взглядами рынка и заняться инвестиционной деятельностью. Лучше всего это сделать с помощью долгосрочных инвестиций в индексные фонды либо путем трезвого анализа компаний, которые инвестор в состоянии оценить. При таком мышлении существенным риском будет не бета или волатильность, а возможность потерь.

Оценка такого рода инвестиционного риска потребует размышлений о руководстве компании, ее продуктах, конкурентах и уровне задолженностей. Вопрос в том, будет ли прибыль от инвестиций после выплаты всех налогов, по крайней мере, равна покупательной способности первоначальных инвестиций плюс справедливая ставка дохода. Прежде всего, следует учесть такие факторы, как долгосрочные экономические показатели компании, качество и честность ее руководства и будущие ставки налогообложения и инфляции. Возможно, эти факторы не совсем конкретны, особенно по сравнению с притягательной точностью бета и других премудростей типа тех. анализа, но дело в том, что рассмотрение этих вопросов неизбежно, если только инвестор не желает себе навредить.

Абсурдность беты, в том, что «акция, стоимость которой резко падает по отношению к рынку… становится «рискованнее» при более низкой цене, чем она была при более высокой», — вот как бета определяет риск. Точно так же бета не может различить риски, заложенные в «специализированной игрушечной компании, продающей каменных зверушек или обручи с другой игрушечной компании, чей основной продукт — «Монополия» или Барби». Обычные инвесторы могут провести такие различия, поразмыслив над потребительским поведением и над тем, как конкурируют компании по производству потребительских товаров, а также могут рассчитать, когда существенное падение курса акций показывает возможность совершения покупки.

В противовес современной финансовой теории инвестиционная деятельность разумного инвестора не ограничивается диверсификацией. Она может потребовать даже концентрации, если не портфеля, то, по крайней мере, сознания его владельца. Говоря о концентрации портфеля, следует вспомнить Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять. С этой точки зрения риск возрастает, когда инвестиции и инвестиционное мышление слишком поверхностные. Стратегия финансовой и умственной концентрации может снизить риск, увеличив как глубину представлений инвестора о компании, так и уровень комфорта в отношении основных показателей компании до покупки.

Мода на бету страдает от невнимания к «основному принципу: лучше быть почти правым, чем абсолютно ошибаться». Долгосрочный успех инвестиционной деятельности зависит не от изучения беты и сохранения диверсификации портфеля, а от понимания, что быть инвестором — значит, управлять собственным делом. Перекомпоновка портфеля через покупку и продажу акций, направленная на достижение желаемого показателя бета-риска, делает долгосрочный инвестиционный успех невозможным. Такое «порхание с цветка на цветок» связано с огромными операционными издержками в форме спрэдов, вознаграждений и комиссионных, не говоря уже о налогах. Назвать кого-то, кто активно торгует на рынке, инвестором— «все равно, что назвать кого-то, кто часто заводит случайные связи, романтиком». Инвестиционная деятельность переворачивает народную мудрость современной финансовой теории с ног на голову: вместо призыва «не класть все яйца в одну корзину» мы получаем совет Марка Твена из «Простофили Вильсона»: «Клади все яйца в одну корзину, но… береги корзину!»

Основоположник стоимостного инвестирования Бен Грэхем раскрыл практически самую глубокую и мудрую инвестиционную стратегию в истории: она отвергает преобладающий, но ошибочный образ мыслей, где уравнивается цена и стоимость. Грэхем считал, что цена — это то, что платишь, а стоимость — то, что получаешь. Эти категории редко совпадают, но немногие замечают разницу.

Одним из самых ценных вкладов Грэхема стал персонаж по имени Господин Рынок, проживающий на Уолл-стрит – smart-lab.ru/blog/73166.php

Еще одно разумное наследие Грэхема — принцип запаса прочности. Принцип гласит, что не нужно инвестировать в ценную бумагу, если нет достаточных оснований для уверенности в том, что заплаченная цена намного ниже, чем полученная стоимость. Если бы потребовалось в двух словах изложить суть разумной инвестиционной деятельности, такими словами стали бы «запас прочности». Пока энтузиасты современной финансовой теории, ссылаясь на эффективность рынка, отрицают разницу между ценой (то, что платишь) и стоимостью (то, что получаешь), разумные инвесторы считают ее самой главной разницей в мире.

Эта разница показывает также, что термин «инвестирование в стоимость» излишен. Настоящее инвестирование должно опираться на оценку взаимоотношения между ценой и стоимостью. Стратегии, которые не применяют это сравнение цены и стоимости, вообще не сводятся к инвестированию, скорее, это спекуляция в надежде, что цены вырастут, — не убеждение, что заплаченная цена ниже, чем полученная стоимость. Многие специалисты совершают подобную ошибку, проводя различия между «инвестированием в рост» и «инвестированием в стоимость». Рост и стоимость это не точные понятия. Они абсолютно взаимосвязаны, поскольку рост следует рассматривать как составной элемент стоимости.

1). За фамилию пардон, исправил.

2). Я Вас не про заработок спрашивал. Своими процентами или еще чем, меряетесь с Олейником. Такое ощущение, что у Вас выработался комплекс на этой почве.

3). Меня интересует исключительно ответ на вопрос, от Вас или кого другого. По крайней мере интересные мысли в рамках вопроса. Если нечего сказать именно по делу, предоставьте место другим.

3) а по вопросу я разве не ответил?

Абсурдность беты, в том, что «акция, стоимость которой резко падает по отношению к рынку… становится «рискованнее» при более низкой цене, чем она была при более высокой», — вот как бета определяет риск.

Я не использовал и не собираюсь это использовать на практике.

Но меня интересует ответ в рамках этой теории. Но ни как не актуальность применения.

При этом, покопавшись, смогу найти статистику, сколько крупных компаний использует эту модель. Естественно, не в чистом виде, есть сотни дополнений к ней.

Ваше описание затрагивает только аспект «если упала», и то, не сам факт большей доходности. Но к вопросу это не имеет отношение, т.к. там берутся все беты, изначально низкие, изначально высокие. А потом сравнивается доходность.

Это еще почему?

Утверждение Шадрина имеет смысл в том контексте, что если актив упадет относительно рынка, то стандартное отклонение (волатильность) возрастет, соответственно возрастет бета, и риск в том числе. НО, в тоже время это правильно, а не абсурд, как он говорит!!! Так и должно быть! Возрастает волатильность — возрастает риск! А в его понимании это все возможность докупиться, а риска не существует якобы :)

И то, к предоставленной выше задаче, это не имеет отношения, т.к. там строгая тенденция за 75 лет, вычитанная по месяцам. На разовые колебания ей наплевать, да и не факт, что они сильно изменят бету за N-ый период.

ну чо, браво!

видишь фамилию Шадрин — понимаешь, что счас будет ненужный шум! — нужно быстрее закрыть глаза и уши! Саша не засоряй ресурс! и хватит попрошайничать!

Данный стиль инвестиционной деятельности одним словом, можно назвать «сфокусированным» или «разумным». Но даже эти слова кажутся лишними, а неприкрашенный термин «инвестор» описывает разумного инвестора лучше всего.

Вместе с г-ном Рынком и запасом прочности третьим китом разумной инвестиционной деятельности является принцип рамок компетенции. Это здравое правило учит инвесторов рассматривать инвестиции в отношении только тех компаний, которые они способны понять с минимальными усилиями. Именно это правило (держаться только того, что ему знакомо) поможет избежать ошибок, которые постоянно совершают другие, в частности те, кто упивается иллюзиями быстрой наживы, обещанными технологическими причудами и риторикой новой эры, и которые уже много веков периодически поражают спекулятивные рынки.

Принципы разумного инвестирования не так уж сложны, хотя их и не назовешь очень простыми. Что нужно инвестору, так это способность правильно оценивать деятельность компаний, акции которых он решил включить в свой портфель. Для этого вам не нужно быть специалистом по деятельности каждой компании, даже нескольких компаний. Вам просто нужно уметь оценить компании в рамках своей компетенции. Неважно, насколько они широки, однако знание пределов имеет существенное значение.

Чтобы успешно заниматься инвестиционной деятельностью, вам нет необходимости разбираться в понятиях «коэффициент бета», «эффективный рынок», «современная портфельная теория», «опционное ценообразование» или «развивающиеся рынки». Скорее всего, незнание всех этих терминов принесет вам только пользу. Конечно, такому подходу не обучают в большинстве школ бизнеса. Наоборот, все вышеперечисленное занимает важное место в учебных планах по предмету «финансы». Мне же кажется, что будущим инвесторам необходимо тщательно изучить лишь два курса — «как правильно оценить деятельность компании» и «как относиться к рыночным ценам».

Ваша задача как инвестора заключается в том, чтобы по разумной цене приобрести долю компании, чья экономическая деятельность вам вполне понятна и чьи доходы будут существенно увеличиваться через 5, 10 и 20 лет. Спустя некоторое время вам удастся найти лишь несколько компаний, отвечающих этим стандартам. Поэтому когда вы увидите одну из них, лучше сразу приобрести значительное количество активов. И не поддавайтесь искушению отступиться от своих принципов. Если вы не собираетесь оставаться владельцем акций в течение десяти лет, нет смысла приобретать ее даже на десять минут. Если в своем инвестиционном портфеле вы соберете активы компаний, чей совокупный доход будет неизменно расти в течение нескольких лет, то соответственно будет расти и рыночная стоимость вашего портфеля.

Инвестор должен оценивать действительный риск. Этот риск заключается в том, сможет ли он за инвестиционный период получить совокупный доход после вычета налогов (включая тот, который он получает от продажи), покупательная способность которого хотя бы равна начальной. К этому доходу должен дополнительно приплюсовываться приличный процент на начальную ставку. Хотя этот риск технически невозможно подсчитать безошибочно, но в некоторых случаях его вполне можно оценить с необходимой точностью. Основные факторы, имеющие отношение к такой оценке, следующие:

— достоверность, с которой можно оценить долгосрочные экономические показатели компании;

— достоверность, с которой можно оценить деятельность руководства как по способности реализовывать весь потенциал компании, так и по разумности использования потоков денежных средств;

— уверенность в том, что руководство будет направлять результаты от эффективной деятельности компании не себе в карман, а акционерам;

— цена покупки компании;

— уровни налогообложения и инфляции, которые будут существовать и определять степень отличия покупательной способности доходов инвестора от валового дохода.

Возможно, некоторым аналитикам эти факторы могут показаться слишком неопределенными, поскольку не могут быть извлечены ни из какой статистической базы. Но сложность точного измерения этих факторов не является непреодолимой и не оспаривает их важность.

В итоге, чтобы купить акции компании: она должна быть понятна, имела привлекательные для нас долгосрочные перспективы, управлялась честными и компетентными специалистами и имела привлекательную цену покупки.

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае. Вторичный рынок, который время от времени подвергается влиянию безрассудного поведения большинства его участников, то и дело может быть такая цена, когда акция стоимостью х продается на рынке за l/2x или даже меньше.

Лучше быть почти правым, чем абсолютно ошибаться!

K слову, я сам ответ не знаю, если что.

И вместо своего третьего пункта, киньте лучше ссылку на этот материал, не то удалю (листать не удобно и не по теме).

я в свое время изучал очень подробно этот вопрос — пришел к выводу, что портфель из «дешевых» и «перспективных» акций будет стабильно генерить альфу, а какая бета уже не важно.

Задача — как понять, что «дешево и перспективно».

Это вопрос с последнего курса универа по финансам, на который есть четкий и аргументированный ответ.

Да, модель 60х годов. И с тех пор ученые и ресерчеры каждый год дополняют десятками факторов упомянутую Вами мультифакторную модель.

CAPM, кстати, всегда была самой популярной для корпораций в вычислении Cost of Equity Capital (J. R. Graham and C. R. Harvey, “The Theory and Practice of Corporate Finance: Evidence from the Field,” Journal of Financial Economics 60 (2001): 187–243.)

Безусловно, факторов куча, модели в таких домах как Baillie Gifford, BlackRock, Morgan Stanley учитывают их сотнями. Еще там завидуют Шадрину черной завистью, но сейчас не об этом ))

Последние 2 картинки тоже от Фама и Френч кстати (как и сама задача). Сама плоскость реальной SLM должна объяснятся простыми факторами, на то она и задача.

На первой картинке показано, что больший доход генерирую недооцененные компании относительно рынка, и меньший — переоцененные.

На второй тенденция такова, что акции с меньшей капитализацией генерируют больший доход — как это и должно быть. Бета у них так-же больше.

Авторы одни и те-же, но если брать во внимание бету, то выглядит это так, будто задача и чарты противоречат друг другу. В тоже время, в описании чартов, подтверждается тот факт с альфой, но я не вкуриваю почему…

To compare the performance of portfolios formed based on size, researchers Eugene Fama and Kenneth French32 divided stocks each year into ten portfolios by ranking them based on their market capitalizations, and collecting the smallest 10% of stocks into the first portfolio, the next 10% into the second portfolio, up to the biggest 10% into the tenth portfolio. They then recorded the monthly excess returns of each decile portfolio over the following year. After repeating this process for each year, they calculated the average excess return of each portfolio and the beta of the portfolio; Figure 13.9 shows the result. As you can see, although the portfolios with higher betas yield higher returns, most portfolios plot above the security market line (SML)—all except one portfolio had a positive alpha. The smallest deciles exhibit the most extreme effect. Of course, this result could be due to estimation error; as the figure shows, the standard errors are large and none of the alpha estimates is significantly different from zero. However, nine of the ten portfolios plot above the SML. If the positive alphas were due purely to statistical error, we would expect as many portfolios to appear above the line as below it.

Excess Return and Book-to-Market Ratio.

Researchers have found similar results using the book-to-market ratio, the ratio of the book value of equity to the market value of equity, to form stocks into portfolios. Recall from Chapter 2 that practitioners refer to stocks with high book-to-market ratios as value stocks, and those with low book-to-market ratios as growth stocks. Figure 13.10 demonstrates that value stocks tend to have positive alphas, and growth stocks tend to have low or negative alphas. Once again, a joint test of whether all 10 portfolios have an alpha of zero is rejected.

Рыночные аномалии или факторы генерируют дополнительную премию к той, которая предсказана CAPM и её SML.

В случае с small cap – она совсем небольшая, хоть есть выигрыш по доходности, но и выросла волатильность. Так что, мы не сильно откланяемся от SML. Такой же эффект(по риску и доходности), можно получить, если взять вместо small cap — рыночный портфель с плечом(т.е. нужной бетой). А вот у акций value и, вероятно, low-vol эта премия – выше, мы более существенно отклоняемся от SML вверх.

В тексте у Eugene Fama and Kenneth French премии за эти факторы(стоимость, размер и т.д.) — названы альфой. Но сейчас, в более современных источниках, их принято называть smart beta (умная бета). Соответственно, риск/доходность инвестиций складываются из рыночной беты(), умной беты и альфы.

Просто в качестве примера, возьмем Баффета и его BRK.A и проведем регрессию.

Сначала, CAPM: www.portfoliovisualizer.com/factor-analysis?s=y&includeBondFactors=false&endDate=04%2F04%2F2015&symbols=BRK.A&rollPeriod=36&includeQualityFactor=false&factorDataSet=0&factorModel=1&marketArea=0®ressionType=1&includeLowBetaFactor=false

Видим, что Market Loading Factor(или бета) = 0.65, Alpha = 1,02%

Теперь, 3-х факторная модель Фамы-Френча:

www.portfoliovisualizer.com/factor-analysis?s=y&includeBondFactors=false&endDate=04%2F04%2F2015&symbols=BRK.A&rollPeriod=36&includeQualityFactor=false&factorDataSet=0&factorModel=3&marketArea=0®ressionType=1&includeLowBetaFactor=false

Видим: Size Factor – отрицательный = -0.36, а Value Factor = 0.4, но главное и альфа уменьшилась = 0.86% Т.е. часть альфы из модели CAPM, которую сделал Баффет, фактически получена за счет общего фактора value, а не за счет умения отобрать конкретные акции.

Все будет примерно так же, если добавить в модель фактор low-vol. Часть альфы модели CAMP уйдет на него, как и в случае с size и value.

Спасибо за интересные ссылки и примеры! Но у меня складывается ощущение, что мы говорим о разном :)

«Рыночные аномалии или факторы генерируют дополнительную премию к той, которая предсказана CAPM и её SML.» Согласен!

Я смотрю именно на проблему плоскости реальной SML относительно теоретической, как указано в вопросе. Соответственно я смотрю на график таким образом бета >> теоретическая SML >> реальный средний доход.

«А вот у акций value и, вероятно, low-vol эта премия – выше, мы более существенно отклоняемся от SML вверх.» Вот именно, вверх!, при большем значении бета. А в вопросе, при большей бете мы получаем меньший доход, чем предсказывает модель.

Сама тенденция мне понятна, и почему данные факторы генерируют альфу. Но мне непонятно, почему самую большую альфу генерирует наименьшая бета в моем вопросе, когда на предоставленных картинках все наоборот.

В вопросе получается, будто у реальной регрессии больший интерцепт, и она становится более плоской.

Или-же я совсем запутался…

Бегло пролистал саму работу, откуда Figure 1 (http://www1.american.edu/academic.depts/ksb/finance_realestate/mrobe/Library/capm_Fama_French_JEP04.pdf)

В итоге, как пишут авторы: The version of the CAPM developed by Sharpe (1964) and Lintner (1965) has never been an empirical success. In the early empirical work, the Black (1972) version of the model, which can accommodate a flatter tradeoff of average return for market beta, has some success…

Т.е. SML, действительно, более плоская, чем изначально предсказана в модели CAPM Sharpe–Lintner. Еще, авторы приводят Figure 3, там тоже прослеживается тенденция для акций при уменьшении бета – генерировать бОльшую альфу (при изменении B/M от роста(1) к стоимости 10).

Почему это не «бьется» с рисунком 13.10, где при переходе от роста к стоимости растет и бета(вместе с альфой) – не знаю. Возможно, из-за немного разного временного интервала на рисунках. Но мне лично попадались примеры, похожие на Figure 3 из работы Фамы-Френча, где при переходе от роста к стоимости, не только растет доходность, но и снижается риск. Правда, без объяснения этого эффекта. Принимал всегда это за аксиому…

Во-первых, поскольку за интерцепт в оригинальной CAPM берется risk-free rate, то в реале ставка будет выше. Поэтому, если добавлять некоторую шапку поверх risk-free, то как минимум наклон SML выровняется по отношению к реальной регрессии.

Во-вторых, самым объективным ответом является перевес активов определенной группы по бете. Всем известно, что чем выше бета, тем выше return. Плюс в добавок, как было показано, активы с большей бетой генерируют альфу ввиду упомянутых факторов. Тем временем, большинство инвесторов, страховых компаний и взаимных/хедж фондов ограничены по левериджу. Так-же, некоторые из них должны держать часть денег на балансе. При этом, все хотят показать доходность выше бенчмарка. В итоге, естественным образом создается перевес в виде большего спроса на активы с большей доходностью, пускай даже более рисковые. Их цена в относительной мере растет, либо остается высокой. В результате, они генерируют меньшую доходность относительно SML.

Что касается активов с низкой бетой, то помимо естественного сдвига в еквелибриуме и меньшим спросом, на цену еще создается давление в виде затрат на леверидж. Чтобы выравнять бету портфеля таких активов например до единицы, инвесторам надо заплатить процент по плечу.

Все эти аспекты подтверждаются рыночно-нейтральными стратегиями, такими как 'Betting against Beta'. Вот интересная работа:

pages.stern.nyu.edu/~lpederse/papers/BettingAgainstBeta.pdf

Еще интересная презентация, как трех-факторная модель убирает все признаки альфы из Smart Beta индексов, взвешенных по разному принципу (слайд 20-21):

secure.cfauk.org/assets/3474/MarketCapOrMonkey_CFA_London.pdf

На счет альфы и 3-х факторной модели, с учетом факторов в современном мире чистую альфу делать совсем непросто, хотя Шадрин этого не подозревает :-). Его альфа к индексу, если и будет, думаю — почти чистый value фактор. ;-)

Единственно, что мне все-таки не до конца понятно, это некоторое отличие в поведении акций с сильными стоймостными характеристиками. Если у Вас на рисунке 13.10 у акций из 9-10 дециля бета прилично выше рыночной, то у Фамы-Френча в The Capital Asset Pricing Model:

Theory and Evidence (http://www1.american.edu/academic.depts/ksb/finance_realestate/mrobe/Library/capm_Fama_French_JEP04.pdf) на рисунке 3 – у таких акций она немного ниже рыночной. Как минимум возникает вопрос в устойчивости беты во времени именно для сильно стоймостных акций. Может, вопрос в несколько разном временном интервале для выборки. Может, в периодически возникающей популярности стоймостного инвестирования, когда народ излишне наваливается на стоймостные акции, активно их торгуя, и раскачивая волатильность выше рыночной(т.е. что-то немного по аналогии с вашим пунктом 2 для рискованных активов, которые народ активно покупает в надежде на бОльшую прибыль).

www1.american.edu/academic.depts/ksb/

finance_realestate/mrobe/Library/capm_Fama_French_JEP04.pdf

Там главное поставить себя на одну ступень с Баффетом, а с альфой или без нее — это уже не важно :))

Что касается устойчивости беты в отношении growth/value портфелей, то мне этот аспект тоже не ясен. С одной стороны, там разница в 45 лет по данным (на 540 точек меньше для среднего показателя на Рисунке 3). Причем стоит отметить, что регрессия имеет некую форму параболы. С 7-10 она имеет некий наклон вверх, а с 1-6 наоборот вниз. Интересно будет посмотреть на динамику распределения по каждому отдельно взятому году, начиная с ранних лет.

Исходя из этих графиков, можно предположить, что до 60-х зависимость была более строгая и value портфели были более волaтильны. А сейчас, больший интерес проявляется как к value, так и к growth. И меньший к тем компаниям, которые оценены рынком плюс/минус правильно. Если перефразировать, то большая волaтильность создается среди компаний с большим дисбалансом, причем не важно в какую сторону он смещен. Но несмотря на это, тенденция распределения 'альфы' в отношении B/M остается такой-же.

Нужны качественные исторические данные с 20х годов, чтобы самому проанализировать этот момент :)

P.S. Еще раз спасибо за ссылки, почитал сегодня повнимательней, много интересного, особенно в Betting against Beta.

И Вам спасибо за информацию!