Блог им. uralpro

Измерение токсичности потока ордеров. VPIN для HFT. Часть 1

- 07 июля 2015, 14:20

- |

В статьях об индикаторе PIN мы определили, что на рынке присутствуют два типа трейдеров — информированные и неинформированные. Заявки неинформированных трейдеров всегда подвержены adverse selection risk со стороны информированных. Ситуация, когда после исполнения таких заявок цена движется в невыгодную для неинформированных участников сторону, называется токсичностью потока ордеров. Индикатор PIN служил для измерения этой токсичности, в данной статье мы рассмотрим усовершенствованный индикатор VPIN, который применим и для высокочастотной торговли. Цикл статей основан на публикации Maureen O’Hara "Flow Toxicity and Liquidity in a High Frequency World". Будет все описываться очень подробно, потому что, кроме нахождения непосредственно VPIN, в этой публикации много интересных выводов и фактов.

Из фундаментальных исследований о микроструктуре рынка известно, что процесс поступления ордеров информативен в отношении последующего движения цены в общем случае, и токсичности потока в частности. Извлечение этой информации, однако, затруднено из-за сложной природы высокочастотных рынков. Мы утверждаем, что в высокочастотной области привязка к сделкам более релевантна, чем привязка к текущему времени. Мы применим наши исследования к рынку фьючерсов, где информация более связана с систематическими факторами, отражающими процессы хеджирования или портфельной диверсификации.

Мы представим новую процедуру оценки токсичности потока заявок прямо и аналитически, основанную на процессе, зависимом от поступающих объемов, который назовем «синхронизированная по объемам вероятность информированной торговли» (Volume-Synchronized Probability of Informed Trading), или VPIN. Подход, основанный на VPIN, не требует промежуточной числовой оценки ненаблюдаемых параметров, как в случае с PIN, и обновляется в стохастическом времени, которое откалибровано по одинаковому объему сделок в каждый его промежуток. Таким образом, наша модель избегает трудности вычисления индикатора PIN на высокоактивных рынках и предоставляет аналитический способ измерять токсичность потока ордеров при использовании высокочастотных исходных данных.

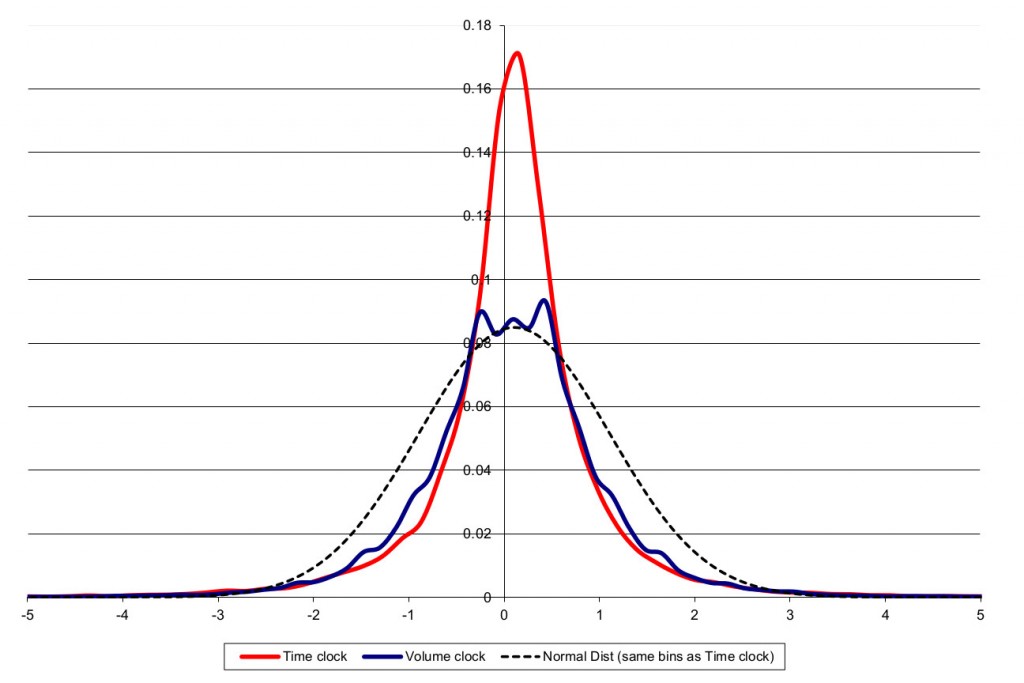

Мы определим эмпирически статистические свойства VPIN и покажем, как объемное пакетирование ( таким образом, что каждый выбранный интервал времени содержит одинаковый объем сделок) снижает скачки волатильности (кластерность) в выборке. Так как большие движения цены ассоциируются с большими объемами, выборка по объемам является отражением выборки по волатильности. Результирующая временная серия наблюдений следует статистическому распределению, которое близко к нормальному и менее гетероскедастична, чем серии с одинаковыми временными интервалами (см. график в заглавии поста).

Применение и полезность VPIN будут демонстрироваться на фьючерсах E-mini S&P500 и фьючерсных контрактах на сырую нефть WTI. Также мы покажем, что VPIN имеет важную связь с будущей изменчивостью цены. Так как токсичность опасна для провайдеров ликвидности (маркет-мейкеров), высокие значения VPIN должны предупреждать о высокой волатильности. Мы увидим, что VPIN предсказывает краткосрочную, вызванную токсичностью, волатильность, частично связанную с большими движениями цены.

Оценка токсичности потока ордеров имеет множество практических применений. Маркет-мейкеры могут использовать VPIN в качестве инструмента управления риском в реальном масштабе времени. Применение VPIN трейдерами может ограничить успешность алгоритмов-хищников, получающих прибыль от атаки на провайдеров ликвидности. Также можно использовать VPIN для создания алгоритмов управления риском исполнения (execution control).

Модель

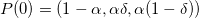

Микроструктурную модель рынка можно представить в виде игры между провайдерами ликвидности и трейдерами (потребителями ликвидности), которая повторяется на периодах i=1,...,I. В начале каждого периода возникает какое-либо информационное событие. События возникают независимо с вероятностьюα. Если это хорошие новости, то информированный трейдер знает, что в конце периода цена достигнет уровня , а если плохие, то уровня

, а если плохие, то уровня , где

, где >

> . Хорошие новости возникают с вероятностью (1−δ), и плохие, соответственно, с вероятностью δ. После того, как событие возникнет, или не возникнет, торговля в этот период начинается с прибытия трейдеров в соответствии с Пуассоновским процессом и далее в течение всего периода. В периоды с возникшим информационным событием заявки от информированных трейдеров поступают с частотой μ. Эти трейдеры покупают при хороших новостях и продают при плохих. В каждом периоде ордера на покупку и продажу от неинформированных трейдеров поступают с частотой ϵ для каждого вида заявки. Повышенные объемы покупки или продажи трактуются как торговля на основе информации и применяются для идентификации μ. Число периодов, где зафиксирована повышенная активность, используются для идентификации α и δ.

. Хорошие новости возникают с вероятностью (1−δ), и плохие, соответственно, с вероятностью δ. После того, как событие возникнет, или не возникнет, торговля в этот период начинается с прибытия трейдеров в соответствии с Пуассоновским процессом и далее в течение всего периода. В периоды с возникшим информационным событием заявки от информированных трейдеров поступают с частотой μ. Эти трейдеры покупают при хороших новостях и продают при плохих. В каждом периоде ордера на покупку и продажу от неинформированных трейдеров поступают с частотой ϵ для каждого вида заявки. Повышенные объемы покупки или продажи трактуются как торговля на основе информации и применяются для идентификации μ. Число периодов, где зафиксирована повышенная активность, используются для идентификации α и δ.

Провайдер ликвидности использует свои знания об этих параметрах для определения цены, по которой он хочет войти в длинную позицию, Bid, и цену, по которой войдет в короткую, Ask. Эти цены различны и формируют Bid-Ask Spread, так как маркетмейкер не знает, информирован его контрагент в сделке, или нет. Спред представляет собой разницу между ожидаемым значением актива при условии, что кто-то хочет купить его у провайдера ликвидности и ожидаемым значением актива при условии, что кто-то хочет продать его провайдеру на этом уровне. Эти условные ожидания различны по причине проблемы adverse selection, вызываемой возможным присутствием информированных трейдеров.

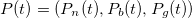

Провайдер ликвидности наблюдает за происходящими сделками и моделирует их так, если бы они следовали правилу Байеса, для обновления своих ожиданий о токсичности потока ордеров, который в нашей модели выражается через установленные параметры.Обозначим  ожидания провайдера о событиях «нет новостей» (n), «плохие новости» (b) и «хорошие новости» (g) в момент времени t. В момент времени 0 он ожидает

ожидания провайдера о событиях «нет новостей» (n), «плохие новости» (b) и «хорошие новости» (g) в момент времени t. В момент времени 0 он ожидает .

.

Для определения Bid и Ask в момент времени t, провайдер ликвидности обновляет свои ожидания в зависимости от прибытия ордера соответствующего типа. В момент времени t ожидаемое значение актива при условии произошедшей сделки до времени t равно:

![Измерение токсичности потока ордеров. VPIN для HFT. Часть 1 E[S_i|t]=P_n(t)S_i^*+P_b(t)\underline{S_i}+P_g(t)\bar{S_i}](http://mathurl.com/p2rvf9k.png)

где  — предыдущее ожидаемое значение цены актива.

— предыдущее ожидаемое значение цены актива.

Bid в таком случае равен:

![Измерение токсичности потока ордеров. VPIN для HFT. Часть 1 B(t)=E[S_i|t]-\frac{\mu P_b(t)}{\epsilon+\mu P_b(t)}(E[S_i|t]-\underline{S_i})](http://mathurl.com/pjr2rja.png)

Аналогично, выражение для Ask:

![Измерение токсичности потока ордеров. VPIN для HFT. Часть 1 A(t)=E[S_i|t]+\frac{\mu P_g(t)}{\epsilon+\mu P_g(t)}(\bar{S_i}-E[S_i|t])](http://mathurl.com/q4l2ajf.png)

Эти выражения показывают отдельные роли, которые играют прибывающие ордера от информированных и неинформированных трейдеров в отношении их влияния на цену актива. Если информированные участники отсутствуют (μ=0), то сделки не несут информации и таким образом Bid и Ask равны предыдущему значению цены. В другом случае, если нет неинформированных трейдеров (ϵ=0), тогда Bid и Ask равны минимальной и максимальной ценам соответственно. По этим ценам информированные трейдеры торговать не будут и торговля прекратится. В общем случае, и те и другие участники присутствуют на рынке, и тогда Bid меньше, а Ask больше, чем E[Si|t].

Спред между Bid и Ask в момент времени t обозначим Σ(t)=A(t)−B(t). Тогда получим:

![Измерение токсичности потока ордеров. VPIN для HFT. Часть 1 \Sigma(t)=\frac{\mu P_g(t)}{\epsilon+\mu P_g(t)}(\bar{S_i}-E[S_i|t])+\frac{\mu P_b(t)}{\epsilon+\mu P_b(t)}(E[S_i|t]-\underline{S_i})](http://mathurl.com/ozhlnl5.png)

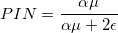

Ключевой компонент модели это вероятность того, что ордер поступил от информированного трейдера, называемая PIN. Эту вероятность можно вычислить следующим образом (см. статьи о PIN):

где αμ+2ϵ- частота поступления всех ордеров и αμ- частота ордеров информированных трейдеров. PIN, таким образом, мера отношения ордеров информированных трейдеров к общему потоку ордеров и выражение для спреда показывает, что это ключевой показатель для определения спреда.

Эти формулы демонстрируют идею, что провайдеры ликвидности должны правильно оценивать PIN для определения оптимальных уровней, на которых они входят в рынок. Значительные изменения PIN приводят к потерям тех маркет-мейкеров, которые не корректируют свои цены в соответствии с этим показателем.

В следующей части мы перейдем к определению VPIN, усовершенствованной и легче вычисляемой метрикой по сравнению с PIN, и найдем все его параметры.

Продолжение статьи смотрите на моем сайте или позднее — на smart-lab.

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R