Блог им. Dabelw

Опционы для самых маленьких (часть вторая)

- 06 августа 2015, 17:59

- |

Здравствуй дружок. Сейчас мы поболтаем о Греках. Это такие животные, которые живут в опциончиках, типа наших бактерий или как глисты. Для начала мы рассмотрим Дельту, Вегу и Тетту. Для этого мы купим опцион Колл. При цене БА 81940 ближайший страйк 82500.

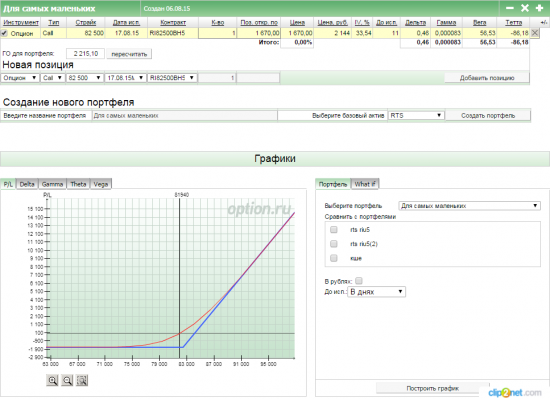

Разглядим табличку. Нашли дельту, вегу и тетту?

Дельта (разница, различие) Если БА взять как 1 и при движении в 100 п он заработает 100 рублей, то опцион заработает 46 рублей. Потому что дельта 0,46. Это такой коф. У купленных опционов она положительна. И у дельты есть хорошее свойство. Если цена идет в вашу сторону, то дельта растет. Ты как бы докупаешь БА. А если актив падает, то дельта уменьшается и ты теряешь по чуть чуть.

Видишь, дружок красную линию. Это твои баблосы. И если цена уйдет всего на 5% вверх то ты получишь свои 2550 рубликов. А вот если вниз попрет на 5%, то ты потеряешь только 1250 рубликов. Понял, дружок, как тут легко с папкой баблосы рубить. ГО 2215 заработок 2550. 2550-2215=335 % годовых. И это все дельта. Дельта твой друг.

Вега тоже твой друг. Она показывает, сколько тебе баблосов отстегнут, если вола на 1% увеличится. (IV% в табличке) И вот тут заканчивается сказочка и начинается живая реальность. Ты, наверное, слышал по телевизору, что добрые дяди в Америке не живут. А опционы как раз в Америки и придумали. И один америкос сказал, что бесплатным супом, здесь, на бирже, ни кого кормить не будет, даже маленьких трейдирят. Поэтому, когда БА вверх, и вот она Вегачка 56 рублей 35 копеечек, вола начинает падать и, почти ваши баблосы, забирает. А увеличивается вола когда рынок падает. Тогда немного компенсируются ваши потери. Можно сказать, что Вега настоящий друг. Она работает тогда, когда тебе, дружок, плохо. Но чем дальше мы уходим от страйка и чем старее опцион, тем меньше у нас веги, как и настоящих друзей.

Тетта. Наша вражила. Дружок, у тебя есть жена или тещя? Тетта это тот самый временной распад, под действием которого умирает опцион. И чем старше опцион, тем круче Тетта. И если за сегодня она высосит 86 рубликов, то через десять дней это будет 250 в день. От Теты надо бежать. Чем дальше мы от страйка, тем меньше Тетта.

Ну и совсе другое дело, дружек, когда мы продаем опционы. Все, о чем я рассказывал, становится наоборот. Мы продаем страховки этим лохам на Бентли. Мы страховая компания. Мы Хеджфонд. Все настоящие дядьки продают опционы. Потому, что любят Тетту. Готовы потратится на Вегу. Ну а Дельту всегда можно занетралить.

Ну и пока мы с тобой, дружок, сказки сочиняем, нал Колик нарубил соточку рубликов. И если бы у тебя было бы на депо свободных 2500, то прОценты в годовых ты видел как считать.

P/S Я конечно не пеДДагог. Но мне кажется, что для лучшего запоминания необходимы яркие и красочные картинки. Когда я сам изучал эти темы, я путался. Колл, Пут. Я до сих пор напрягаюсь думая про Стреддл и Стренгл. Мне кажется, что через неожиданные образы, я смогу закрепить знания. В психологии это называется мнемотехникой. Конечно, я могу обсуждать это академично, но я пытаюсь дать интерес. У нас, в стране, жуткая экономическая безграмотность. Люди торгуют бинарными опционами. Может пора заканчивать.

Ну а для самых маленьких, кто хотел бы поближе узнать про опционы, я приготовил маус-бонус. Кинушку, которую вы смогли бы посмотреть перед сном.

https://www.lektorium.tv/lecture/13792

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc

Михаил Ртищев

Вот купил я Опцион.

Ничего не стоит он.

А мне Биржа* говорит:

— Ты, дружище, сибарит.

Кто ж так плохо покупает?

И на время налегает?

На хрена купил ты Пут**?

Наши акции растут.

Зашорти его скорей,

Руки премией согрей.

— Ну, а если упадёт?

— Кол*** короткий подойдёт!

Нету роста – Тета**** в плюс.

Ты же Трейдер, а не трус.

Видишь, вон стоит мужик?

Кол он продаёт за пшик.

Верит в Вегу, верит в Гамму.

И… в свою родную маму.

— Ваша премия пуста.

Ведь расчётен опцион,

Варю***** лишь гоняет он.

— Фу, ну это моветон,

Придираться к пустякам,

Тетам, Дельтам и ГрекАм.

Стой туда куда, брат, надо.

Прибыль будет, как награда.

Продан Пут, а с ним и Кол.

До свиданья Margin Call******.

* Биржа — Вместо Биржа, можно подставить Брокер или дьявол.

** Пут — Put option.

*** Кол — Call option.

**** Тета, Вега, Гамма, Дельта, Греки — расчётные величины, описывающие свойства опциона.

***** Варя — Вариационная Маржа.

****** Margin Call — «Предел Риска».

: о))

2013-11-20.

www.stihi.ru/2013/11/20/5802

optionsoffice.ru/wp-content/uploads/2013/09/Upravlenie-optsionny-mi-pozitsiyami.-Bazovy-e-printsipy-.-v.1.2.pdf

Не знаю, на сколько уместно писать в «вечно молодых» топиках, но вдруг!

Вот я тоже не очень понимаю...

( почитал по вашей ссылке доктора — там все хорошо:), послушал Кирилла — Тоже уснул только на второй части вторая половина. А ведь стоит 5 по высшей математике. Хороший был препод и нравилось решать дифуры… А теперь — вроде чего то знакомое, но Di по Dt уже никак. Ну да ладно, ближе к делу..

Вот доктор пишет, да и у Кирилла проскакивало, что в основном все это про то, как рубить бабло. ( не на Кириллах, конечно)

Я вот солидарен с предыдущим товарищем.

Понятно, что чтобы зарабатывать надо все же немного потрудиться.

Но вот он описал — совершенно другую задачу.

Есть портфель ( все никак не решу — все же портфель или там стратегия) Возьмем например стандартный портфель 60 на 40 все это будет сделано через ETF конечно. Стратегия — это ставка на лидера все тех же элементов портфеля С разными заморочками.

Если нужны ссылки на примеры — приведу — только свистните.

Какие проблемы… Мы ( они) уже n-й год на хаях должны же когда то грохнуться. Понятно, что всякие там куе и Трампы — они оттягивают это дело, но с ними все понятно. Т.к. войти надо сейчас — то входить и сразу получить глубокий «вход» стремно.

Поэтому хочется захеджировать. Читал Ваши статьи про портфель как проданный опцион… Пока не решился поиграться на РФ, чтобы понять идею. Читал также про то, что можно смастерить, но потом и управлять опц. конструкцию чтобы стоимость хеджа была поменьше.

Читал также Доктора — и он пишет ( да и другие), что все же управление это искусство ( он в основном про торговлю говорил)

Это все можно понять и поверить. Вопрос о другом:

Вот чел ( и я) тоже просто хочет захеджить портфель.

Потерять там часть доходности на этом, но чтобы сильно не заморачиваться. Разве это искусство?

Это же чистый расчет- чем, сколько, когда ( как вопрос практически не стоит...) Я же не хочу отнять денег у Кирилла? наоборот — я бы ему их подарил!

Если то, что выше верно — а именно хедж ( тупой) это ремесло, а не искусство, то Для этих целей разве нужны все эти блек джеки со шл. ой с шоулсами?

Более конкретно: нет ли у Вас ссылок на простой понятный расчет такого хеджа — ск надо денег, как выбрать страйки, какие брать опционы? Я еще не проверял — есть ли опционы на нужные мне ETF а вдруг нет? как тогда подобрать примерный хедж через опц на индекс? итд.

Ну или Вы знаете, того, кто может за понятные деньги этому научить.

А за это время — глядишь можно было бы и подучиться спекулировать на опционах. и, чем черт не шутит — оторвать все таки у Кирилла немножко. Я думаю, что и у Кириллов полно недостатков своих ( так оптимистично:)

P.S. По теме статьи еще можно задавать вопросы?

а то есть все же непонятки — откуда что взялось...

С ув. Сергей.

Что бы понять природу хеджа приведу пример. Вы приходите ко мне и хотите купить годовой опцион на падение рубля. Я вам его продаю. Что делаю я? Я беру фьючерс и начинаю покупать его по определенному алгоритму. И в через год или выплачиваю вам по опциону (если он в деньгах) или расходимся. Откуда у меня возьмутся деньги. Просто я покупал доллар по своему алгоритму. Какие деньги получите вы. Ну видимо те которые заплатили мне за опцион. Просто в цену опциона заложено то движение которое вам продают. Я то вижу, что волатильность 20% в год. Вот я вам и предлагаю дать мне 25% сейчас. И вы можете быть счастливы только тогда, когда рынок уйдет на 50%. Что происходит раз в 10 лет. Более того, если вы купили индекс и купили пут для хеджа, то скорее всего рост индекса и есть стоимость этого хеджа.

К чему это я. Покупка опциона это чистой воды направленная стратегия дающая возможность использовать мало денег на депо. И не это вам не интересно. Что бы строить хедж надо минимум затрат и максимум эффективности. Сей час сохраню комент и продолжу в ледующем, а то все может не влезать.

Немного возражу: по факту — первый вариант типа 60 на 40 ну там еще чуть чуть по мелочи — дает примерно 8-10% годовых. с просадкой тоже примерно 10% задача то простая — на сколько ровную эквити можно получить? ( ну или там с заданной просадкой, например 2%) На графике это выглядело бы так: скучный рост, когда все растет и ровная линия ( или там с мин просадкой) когда на рынок приносят жареного гуся.

Портфель или там стратегия (немудреная) на ротяжении 100 лет показывает такие средние результаты.

Но вот есть ребята, которые очень не любят просадок… По мне так понятно, что порфель сам по себе выплывет… но см выше — уже больше 10 лет ведь растем...

Вот и вопрос — возможно ли это с пом хеджа через опционы ?

Чтобы можно было это просчитать, пусть раз в мес там ребаланс вместе с перезаходами в опц., а лучше раз в кв… — есть там квартальные.

То, что у Вас дальше — не очень понятно. получу деньги, которые заплатил.* а как же премия ( небольшая) и доходость неограниченная? = ломанная линия… по смыслу — уплатить должен премию, и в случае «Ч» получать доходность, компенсирующую убыток по портфелю… ( конечно трудно представить себе, как можно компенсировать убыток, когда там наклон 90град ( вдруг) а у опц только 45 (точно)

Ну это из фантастики. смысл портфеля, что те же трежеря они сами там компенсируют падение в акциях.

То же непонятно про годовую вол-сть. идея все таки хеджироваться кварт, или там в кр случае месячными опц...

Как это протестить — тоже пока не понимаю. ( чтобы понять — сколько же денег я истрачу на покупку просто опц. — финансово оценить — может для меня это нормально — заплатил там «Осаго» и не рискуй сильно. А другим и Каски мало… В деньгах надо научиться считать… ( я понял, что есть более дешевые варианты, но подходят ли они мне? по времени, по усилиям, по времени на образование)

Опционы оцениваются в волатильности и эта волатильностть годовая. Хоть один день до исполнения. Тут все таки надо Ильинского просмотреть:)

На трейжерсы есть отдельные страховки от джампа. Бонд ту дифилт, кажется. Это надо в спецификации смотреть. Наверняка есть фонды которые этим занимаются.

То что у вас есть математический аппарат, пусть и забытый, хорошо. Возьмите эксел, скачайте туда формулы, цены лет за 10, и сделайте тесты. Вы все это увидите своими глазами. Так купленный перед кризисом 2008 года пут, покрыл бы всю вашу просадку, но в следующие 8 лет забрал бы все обратно в виде премий.

Вам надо искать вопросы. Думаю, не мудро, идти на курсы, что бы узнать что такое кол и пут. Вам ни чего не мешает сделать сей час портфель вставить туда опционы и протестировать на истории. Вот тогда у вас будут правильные вопросы.

Готовые решения не берите. Вы не будите понимать когда они работаю, когда нет. Торговля на бирже это статистика берете и считаете:)

Если есть вопросы пишите.

тестер в Экселе. Да, мне нравится Эксель:)

Как вставить туда акции или там порфель — я пойму ( качну с Яхуу данные) труднее с ребалансировкой и всякими дивид.

но это все же решаемая задача. а Как прикрутить туда опц.? на них нет истории фактически, тем более на месячные 10-летней давности, да еще непонятного страйка...

Из Ваших табличек — там можно будет найти параметры портфеля, чтобы посмотреть, как они «улучшаются» с пом. опц.?

( чтобы снова все не строить) или есть ресурс, где можно замоделировать именно механизм хеджа к портфелю. ?

пока нашел только тестер портфелей. Тестер стратегий, — можно вспомнить Амиброкер… а чтобы вместе и потфель и опц. — не видел...

Еще раз, спасибо за ответы.

Пока продолжаю изучать для «маленьких»

В моих табличках есть формулы БШ уже забитые в эксель.

Вы на каком рынке собираетесь или уже торгуете? Какой брокер?

А готовые решения — это о чем? Про тестер? Т.к. Сами то портфели или консерват стратегии у меха там практически вдоль и поперёк пропаХаны. И ре балансировка по волатильности прикручена, и сам набор etf на любые вкусы и команда вокруг не верит на слово:) вот тема Хеджа там не очень раскрыта. да и вообще — мало где. Не очень хочется пока влезать глубоко в опционы. Всё же думал, что пусть и дороговато, но можно сгладить эквиТи. Проверю про 14 % как то совсем трудно поверить. Если так, то конечно печалька. Я думал 1 макс 2 % от средней доходности потерять. Если получится посчитать отпишусь :).

И вперед.

Есть еще TOS там тоже история есть.

Экви сглаживается через балансировку портфеля, где есть короткие и длинные позиции. Смотрятся ковариации и подбираются акции. Смотрите Марковица и его последователей.

Про Марковица и дР. Это да уважаю! Но эта часть уже изъезжена прилично — врядли я здесь что то новое найду. То е уже даже итфы есть балансированные по волатильности. Есть и сглаженные И так далее Итп. У них правда истории нет еще лет за 20 хотя бы — все новье.

За наводки спасибо огромное. Буду тестить. сильно хочу проверить 14 % :)

Мне сложно сказать по какому алгоритму там акции и фонды подбирают, но что то типа Марковица. Только там место ковариаций берутся фундаментальные показатели компаний. Как изучите этот вопрос, так сразу начинайте.

Перебалансировка это конечно да. — пару процентов добавляет.

еще пару — можно получить, если самому по волатильности дополнительно балансировать, ну и пару отдать за хедж — т.к. момент неподходящий для входа -да и растянуть вход на годы — тоже уже поздновато. Да, тот же моментум у лидера за пред месяц — дает в среднем 11-12% Это без ребалансировки. Несколько волатилен правда…

В самом портфеле, вы можете держать короткие позиции, которые будут хеджировать ваши длинные. Что бы уменьшить волатильность портфеля ищут корреляции. Тут нового ни чего не придумаешь. Один растет, другой падает.

Короче, там много чего. Тут надо изучать.

TWS переподключил, потыркался. пока не получается увидеть профиль всей конструкции ( для примера решил поизучать «вечный опц. двигатель» — как у доктора. ) виден профиль самого опциона, а вот опцион и итф вместе — не получается — это возможно там вообще? или надо в стороне как то исследовать?

Купил 100 spy и продал сначала 1 колл по 0.6 потом показалось (маловато:) и продал еще 99 шт. ( понятно, что перебор, но краев то нет пока у стакана:( ) — т.е. надо бы конечно 1 продать- и доходность по формуле доктора получается понятная. но если всего посчитать — то совсем ничего...

Вопросы к тому, как защищать покрытый колл — тоже есть, как то он от них мягко уходит. Т.е. что делать то, если акция вниз и вниз итд. вниз? Но это, возможно с опытом прийдет:).

С доходностью непонятно — доктор привязывается к стоимости акции и опциона. Я же считаю сколько было денег до того, и сколько стало ( может стать) на счету после… чего то я не понимаю, видимо. Мой карман как то ближе мне все же, а не виртуальная доходность относительно цены.

Да, насчет авто или дома на кутузовском. У меня простой подход -были бы деньги, а голова подскажет. Если уж совсем нет своих мыслей, то есть куча консультантов, в среднем можно получить более менее справедливую оценку.Отвечая на вопрос- что лучше — лучше сначала на квартиру заработать и ее купить — т.е. создать базу, а потом уже в авантюры пускаться. Т.е. если есть 1 милл. лучше не рублей, то создай себе приличные условия для жизни и любимого дела. Для начала.( это я сейчас так думаю:) Но это же у каждого по своему. Другому не надо и даром Дома на Кутузовском. есть же много и других ценностей. По факту я все время выбирал бизнес и новые идеи вместо «хорошей жизни» может и зря конечно, но задним то умом…

В примере с машиной я имел ввиду, что инвестирование ориентируется на бенчмарк. И если вы СНП обогнали то это хорошо, а не сколько процентов.