Блог им. AGorchakov

Системный трейдинг. Итоги четвертого квартала и года.

- 13 января 2016, 10:44

- |

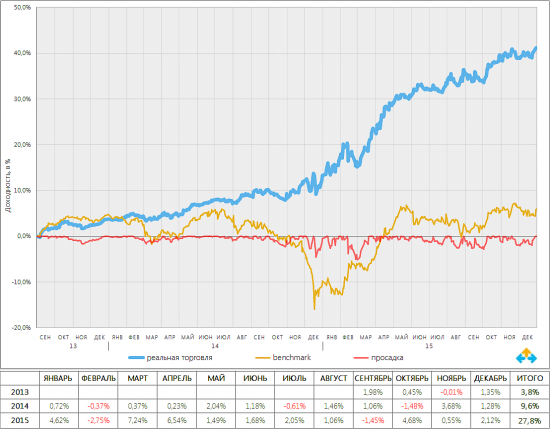

Несмотря на то, что в заголовке заявлены итоги года, в данном обзоре мы сначала остановимся на динамике наших счетов 4 квартале, так как динамика в предыдущих кварталах подробно разбиралась в соответствующих обзорах:

4 квартал для нашего собственного счета разбился три периода

Первая половина квартала (до 18 ноября включительно) ознаменовалась хорошим ростом нашего счета, в ходе которого мы отбили сентябрьскую просадку и установили новый исторический максимум счета. Однако затем последовали «10 кошмарных дней» (до 2 декабря включительно), каждый из которых мы закрывали минусом, обновив свой «антирекорд» убыточных дней подряд. И хотя в ходе этой просадки мы достигли только примерно половины от расчетной, такое количество убыточных дней подряд конечно беспокоило нас, тем более что в результате потерь с 19 по 30 ноября, ноябрь мы закрыли в минус. Причина этой просадки была установлена быстро и, как и во второй половине сентября, ей оказалась «пила» в Si

Несмотря то, что Si в этот период вырос, на рисунке мы видим, что весь этот рост сосредоточен в первых трех часах 23.11 и в последних пяти 2.12, а если убрать с графика эти 8 свечей, то получается классическая «пила». А Si по прежнему занимал в нашем портфеле примерно 60% и торговался по трендовым торговым алгоритмам (о причинах этого мы писали в предыдущем обзоре, см. ссылку выше).

И наконец, в последний период наш счет попал в относительно узкий «коридор», закончив год у верхней границы этого «коридора» и отбив чуть больше половины просадки с 18 ноября по 2 декабря.

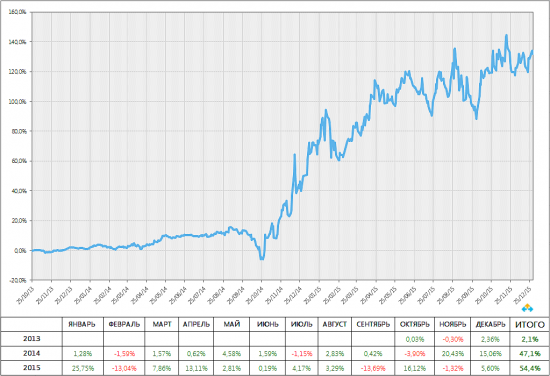

Так как просадка в 4 квартале случилась внутри месяца, то помесячно мы закрыли год на новом максимуме счета, как и 2014-й.

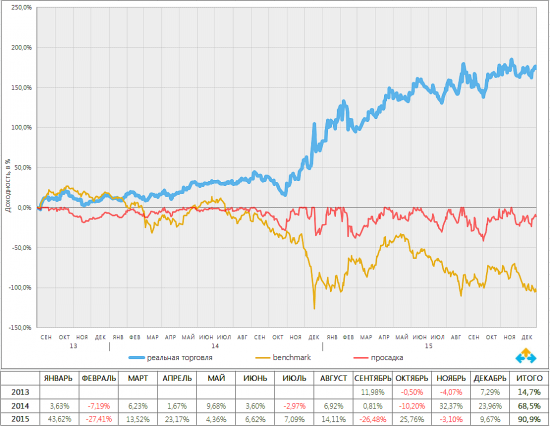

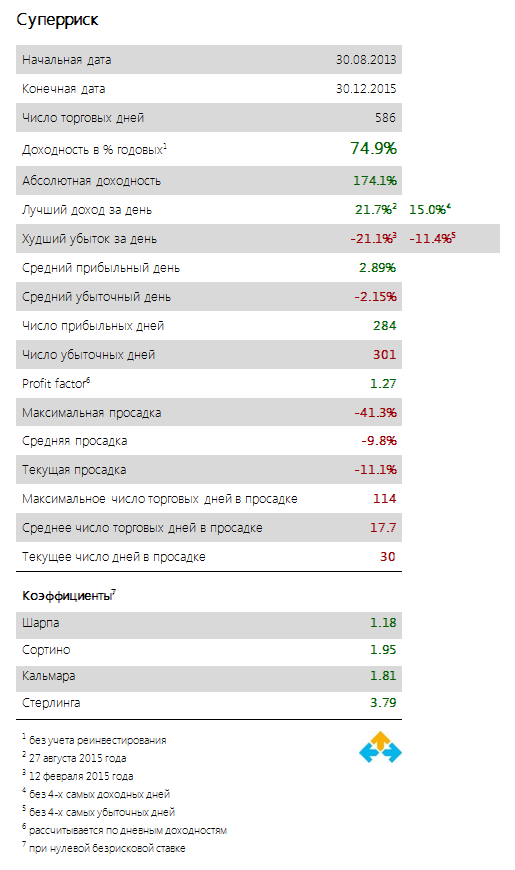

Наш базовый спекулятивный портфель Суперриск в общих чертах повторил динамику нашего собственного счета, только с большей волатильностью

В то же время в 4 квартале облигации демонстрировали уверенный рост (доходность нашего портфеля облигаций в 2015-м году составила 19,2%) и потому наши продукты с большой долей облигаций (Консервативная и Депозит) закончили год на новых исторических максимумах

И наконец, наш счет автоследования в Церихе показал в 4 квартале следующие результаты:

Октябрь +25.11%

Ноябрь -5.03%

Декабрь +6.75%

(отличие цифры за октябрь (и цифры за сентябрь из предыдущего отчета) от цифр в ссылке объясняется тем, что брокер по неизвестным нам причинам на своем сайте на 30.09 поставил размер счета за 29.09).

Доходность счета автоследования в 2015-м году составила 94%, а общая доходность с начала торговли (с 1 сентября 2014-го) – 192,8%.

Также в 4 квартале мы открыли счета для автоследования еще у двух брокеров: в Рикоме (стратегия «Профессионал» в ссылке) и в Финаме .

В ближайших планах запуск стратегий автоследования с гарантией повторения для более мелких счетов: от 200 тыс. руб. (сейчас такая гарантия есть только для счетов от 1 млн. руб.).

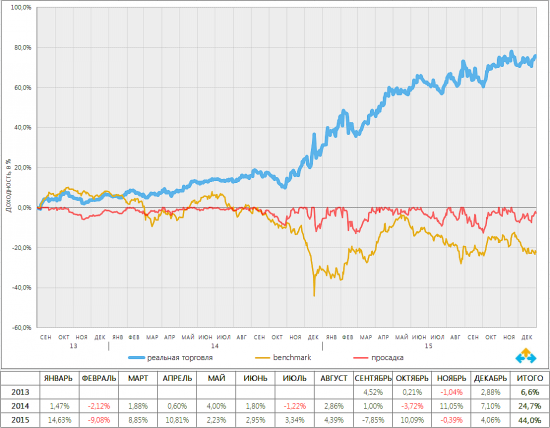

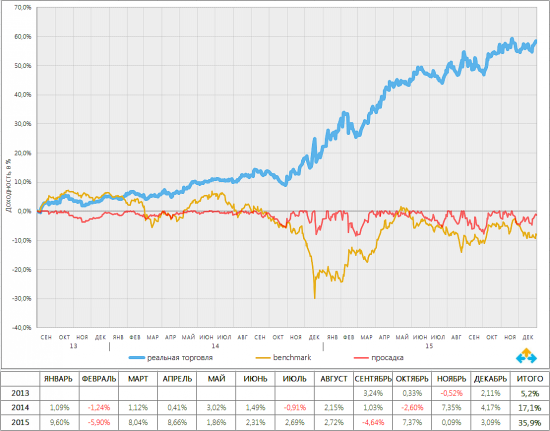

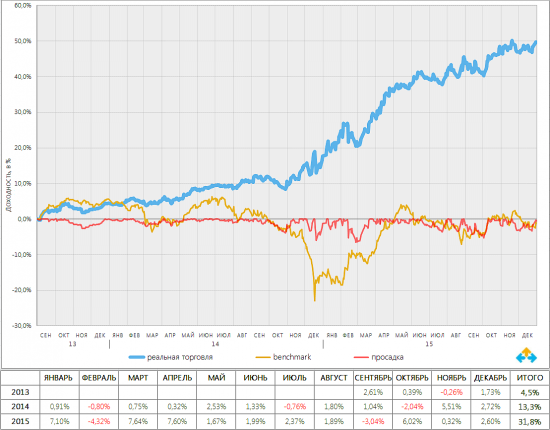

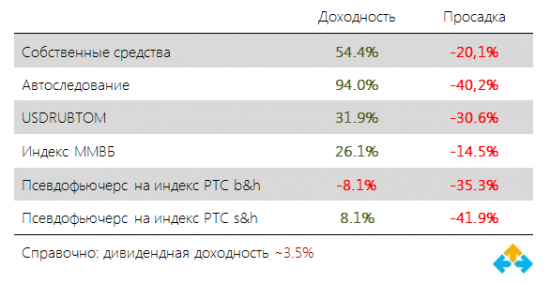

А теперь об итогах года. Как видно из приведенных таблиц, в 2015-м 9 из 12 месяцев в году наш счет закрывался в прибыли, как и в 2014-м. В 2015-м году мы вели и понедельную статистику: 31 прибыльная неделя из 52. И наконец, сравнение доходностей и просадок-2015 с бенчмарками:

Под «псевдофьючерсом» мы понимаем гипотетический фьючерс, для которого клиринговое значение в пунктах все дни совпадало с индексом РТС, умноженным на 100, а начальная сумма на счете на конец основной сессии 30.12.2014 была равна рублевому номиналу «псевдофьючерса».

Дивидендная доходность для справки приведена к ценам закрытия в 2014-м году и, соответственно, должна быть добавлена к доходности индекса ММВБ и b&h «псевдофьючерса» и вычтена из доходности s&h «псевдофьючерса».

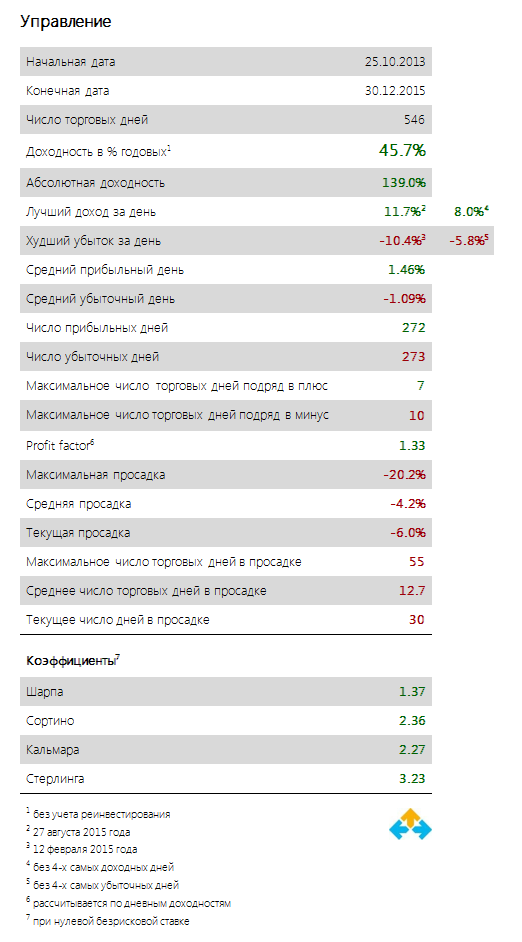

И в заключении приведем аналитические характеристики наших основных портфелей за весь период торговли

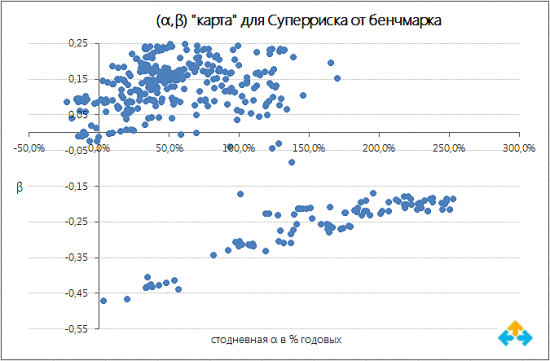

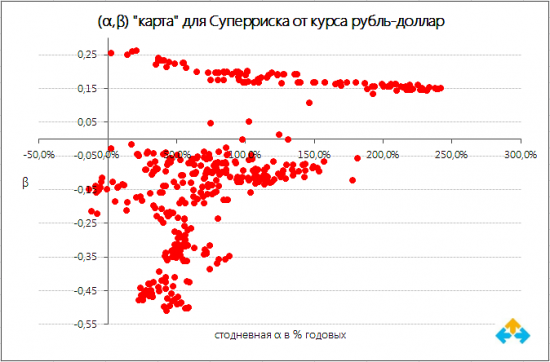

Ну и по традиции «на закуску» альфа-беты карты для Суперриска, которые, правда, в силу обилия точек уже как две капли воды похожи на публиковавшиеся в предыдущих обзорах

Поздравляем посетителей Смарт-лаба с прошедшими празниками и наступающим Старым Новым годом! Удачи в Новом году!

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- S&P500 фьючерс

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Инвестиции в акции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- индексы

- инфляция в России

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- копилка

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рынок

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- сбой на бирже

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- Уоррен Баффет

- усреднение

- философия трейдинга

- Финам

- Форекс

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

Потому он и называется Суперриск.

Вообще-то по всем показателям, включая помесячную и понедельную динамику, результат практически один в одни, что и у меня.

Что, наверное, неудивительно. Если трендовики примерно в одних и тех же тайм-фреймах и с одними инструментами работали.

Я не успел прочитать его комментарий до удаления.

Почта моего сайта, указанная в профиле, отфутболивает рассылку смарта, как спам :) А звонить хостеру о настройках — лень.

Привет колхозным околорыночникам!)

Нет, только за вычетом биржевой и брокерской комиссий. Комиссия за успех и НДФЛ не учтены.

Он рассчитан по дневным доходностям эквити просто как средний прибыльный день/- средний убыточный. Помесячно было бы круче :)

Это прибыль, а не эквити. Эквити, соответственно упала с 235% до 190% итого 190/235-1=-19,1%. Вообще то там указана максимальная просадка: -20,1%

Распределение портфеля компании примерно такое:

Автоследование/1.5 колебалось в течении года от 70 до 80%% портфеля;

Акции от 10 до 15%%

Остальное — облигации.

А если говорить о моих личных средствах, то

Автоследование — 33%;

Мои системы в акциях — 50% (доходность-2015 30,9% при просадке -13,9%);

ОФЗ26203 — 33% (потому что такая сумма не нужна в ГО автоследования).

Ну депозиты нынче рискованный инструмент, даже валютные. Положили на валютный депозит миллион рублей, доллар вырос в 2 раза, а тут бац и отзыв лицензии — и всего 40% в рублях получится.

Ну так изначально человек положил сумму в долларах, эквивалентную 1 млн. руб… Доллар вырос в два раза и даже без учета %% сумма стала эквивалентна 2 млн. руб… А получит 1,4 млн…

Это результат команды, а не мой личный.

Комиссий нет, а НДФЛ на рост курса как раз введен, точнее введен НДФЛ на превышение ключевая ставка ЦБ+5% в том числе и на доходность валютных депозитов при пересчете в рубли.

НДФЛ рассчитывается (и удерживается?) при закрытии депозита вне зависимости от того, что было или будет.

Налоговый кодекс, часть вторая. Или Вас интересует страхование вкладов?

Чей? Счет автоследования указан в ссылке в рублях. Собственные средства? Не уполномочен указывать точные цифры, но порядок могу сказать: ХХХ млн. руб.

Точных сроков не знаю, запускаемся в Церихе и Рикоме.

Они нам не предлагали сотрудничества и я не знаю о существовании у них программы автоследования. БКС в эту систему ставит только свои разработки.

Суперриск- это когда как Мурманск на текущем ЛЧИ жахать.