SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. a4tech

Начало пути к 1.000.000! Изучаю опционы.Часть 5

- 29 января 2016, 18:35

- |

Часть 4 находится здесь smart-lab.ru/blog/304974.php

Приветствую, коллеги!

Поизучав немного теории за прошедшую неделю, я действительно осознал, что заработав 33% за первый месяц торговли опционами на стрэнглах и стрэддлах — мне реально в какой-то мере повезло! Потому что были сильные размашистые движения на рынке. А средняя доходность таких опционных конструкций 25% годовых! А у меня вышло 33% за месяц, причем корявыми сделками!))

Тем ни менее, я не собираюсь отказываться от них, потому как они остаются лучшим вариантом, когда актив застыл в одном диапазоне и накопил топливо для старта, но куда пойдет-неизвестно. А уж тем более, если вам некогда следить за рынком, но понимаете, что будет сильное движение. Для этих случаев собрать данные стратегии будет неплохим решением!

Я же, в свою очередь, посмотрев рынок во вторник 26 января с открытия, стало очевидно, что Сбербанк отскочит от 9000 и устремится вверх. Я ранее писал, что хочу попробовать купить просто направленные опционы, так как доход по такой стратегии будет значительно выше стрэнглов и стрэддлов, что я и сделал:

Купил Коллы со страйком 9250 по цене 290-297 в количестве 35 шт.

ГО составило на момент покупки 10500 руб, что примерно 25% от депозита

Опционы февральские

Цена фьючерса SBRF на момент покупки была в районе 9120 пунктов

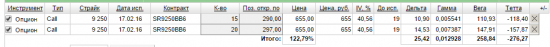

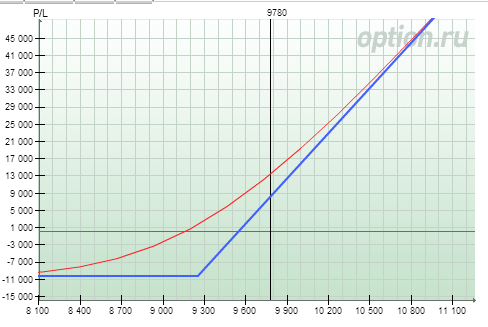

Вот так это выглядело в моменте посреди недели:

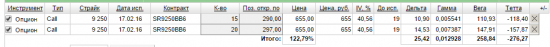

Как и ожидалось, Сбербанк устремился вверх и за 4 дня достиг поставленной цели по фьючу — 10000 пунктов сегодня на открытии. И было принято решение крыть опционную позицию.

Продал всё в среднем по цене 830

Доход по позиции составил 180%-пока что рекордная доходность по опционной сделке в моей практике!

К счету прикипело 19000 рублей, что составило почти 50% к счету!

После такой сделки решил провести расчёты по отношению инвестиции-доходность. И вот что получилось:

На 10500 рублей я бы купил 7 лотов фьючерса. Предположим я взял фьючерс на 9100 и сдал его по 10000, то есть 900 пунктов. Мой заработок, даже учитывая, если бы 100 пунктов давало мне 100 рублей на 1 фьючерс (хотя по факту соотношение не 1 к 1), то мой доход составил бы 6300 рублей! Получается примерно 60% на вложенные средства в сделку.

СРАВНЕНИЕ:

ГО 10500 рублей

Покупаем 7 фьючерсов. Выхлоп=6300 рублей=60%

Покупаем 35 Опционов. Выхлоп=19000 рублей=180%

В данном случае мы не учитываем стопы на фьючерсах. Расчет сделан исходя из идеи инвестирования денег в сделку. В опционах стоп наступает лишь на момент экспирации, а за время торгов цена может хоть 100 раз сходить ниже цены покупки и уйти очень глубоко, а потом снова вернуться и дать вам прибыль, если вы всё же были правы. Стопа как такового в опционах нет. При покупке опциона вы теряете лишь затраченную сумму в худшем случае и то, если ваш прогноз не сбылся и наступила экспирация. Но никто не мешает вам закрыться раньше в небольшой минус, ноль, небольшой плюс или хороший плюс, если вы решили, что движение закончилось!

Во фьючерсах всегда есть риск Тильта особенно у неопытных трейдеров, да и у опытных он бывает нередко! В такие «Черные дни» могут слиться огромные деньги: стопы могут слетать много раз, если торговля несистемна. Чего лукавить, я и сам проходил такое, сливая по 20-30% от счета за день на тильте! Учитывая, что опционы экспирируются раз в месяц, то даже если брать ваш максимальный риск убытков на месяц и покупать на это опционы, предполагая месячное движение инструмента, доход по опционоам будет наверняка больше!

Это некое отступление… Продолжим!

В среду 27 января, глядя на то, что Газпром начинает пробивать 13500 по фьючерсу, было решено также открыть направленную опционную сделку по данному инструменту:

КУПИЛ: Коллы со страйком 14250 по цене 90-110 в количестве 48шт.

Коллы со страйком 14200 по цене 165 в количестве 2шт.

Го составило 5000 рублей

Опционы февральские

Цена фьючерса на момент покупки 13540 пунктов

Опционы были куплены со страйками не 13500, не 13750, а 14000 и 14250 (более дальние) в виду того, что после анализа в опционном калькуляторе, эти страйки оказалось брать выгоднее! Возможно, так не всегда, но на тот момент это было так!

На сегодня сделка открыта, цель-хотя бы 14000 по фьючерсу, но будем смотреть по ситуации. Сегодня с утра была цена 13900. Потом резко слили на 350 пунктов вниз двумя часами (пятничный фиксинг?), однако остановили в районе 13500 и снова пошли вверх, тем самым подтвердив уровень как зеркальный! Так что пока сидим!

А теперь то, что изучил и познал нового по опционам за прошедшую неделю (полезно новичкам):

1. ВСЕГДА перед тем, как зайти в сделку по опционам, проанализируйте её в опционном аналитике: посмотрите предполагаемую доходность при разных уровнях цены БА, риски, влияние тетты, как будете вести свою позицию и т.д. Проанализируйте все возможные исходы событий и ваши действия при этих событиях! И только когда вы всё разобрали-заходите в рельную опционную сделку! Я уже не раз залетал сходу в сделку, а потом проанализировав в аналитике понимал, что можно было сделать выгоднее, эффективнее, купив, например другой страйк.

2. Порой выгоднее покупать более дальние страйки, нежели ближние, а в иных стратегиях наоборот лучше брать самые ближние. Тут нет панацеи. Для каждой стратегии нужно анализировать индивидуально в каждом конкретном случае, просто пробуя в аналитике!

3. Для покупаетелей опционов главный враг-это тетта. И чем больше у вас купленных опционов, тем больше тетта. Сказав по простому, если у вас тетта "-500 рублей", то фактически, если завтра цена БА не изменится, то опционы уже будут вам приносить прибыль на 500 рублей меньше, чем сегодня. И за 10 дней фактически ваша позиция подешевеет на 5000 рублей! Как будет обесцениваться ваша позиция в зависимости от времени её существования можете посмотреть в опционном аналитике. И если вы обладаете временем и необходимыми навыками, то можно невелировать этот минус двумя-тремя скальперскими сделками по фьючерсу в день на небольшой объем! В этом случае, конечно, берем только «верняк», чтобы исключить риски потерь. Если брать небольшие риски на опционную сделку, то и отбить тетту будет легко! А доходность по вашей опционной позиции заметно возрастет! Я сам сегодня попробовал эту идею: те самые 2-3 верняковые сделки на маленький объем и тетта отбита даже за 2 дня!

4. Проанализируйте волатильность перед входом в сделку! Если вы купите/продадите опционы на высокой волатильности (как правило это бывает на всплеске, на резком движении или после него или в ожидании новости), а через несколько минут она резко упадет, то при той же цене БА ваша опционная позиция уже будет показывать минус! Старайтесь входить в сделку на низкой волатильности, а выходить из сделки на высокой волатильности!

И есть один вопрос ЗНАТОКАМ:

— Тетта. Всегда, говоря о покупке опционов, все учат, что мы рискуем только суммой затраченных средств на покупку. НО, как же быть с теттой? Она уже учитывается в этом риске максимальном? Или по факту получается, что если мы не угадали и получили убыток, то мы получим убыток в размере: потраченных средств + накопившаяся тетта за все дни существования сделки? Какой из вариантов правильный? Я ещё ни разу на экспирацию не попадал и пока не планирую, но вопрос такой возник, когда собирал в калькуляторе стратегию, расчитанную на то, чтобы держать её до экспирации.

Продолжение следует...

Приветствую, коллеги!

Поизучав немного теории за прошедшую неделю, я действительно осознал, что заработав 33% за первый месяц торговли опционами на стрэнглах и стрэддлах — мне реально в какой-то мере повезло! Потому что были сильные размашистые движения на рынке. А средняя доходность таких опционных конструкций 25% годовых! А у меня вышло 33% за месяц, причем корявыми сделками!))

Тем ни менее, я не собираюсь отказываться от них, потому как они остаются лучшим вариантом, когда актив застыл в одном диапазоне и накопил топливо для старта, но куда пойдет-неизвестно. А уж тем более, если вам некогда следить за рынком, но понимаете, что будет сильное движение. Для этих случаев собрать данные стратегии будет неплохим решением!

Я же, в свою очередь, посмотрев рынок во вторник 26 января с открытия, стало очевидно, что Сбербанк отскочит от 9000 и устремится вверх. Я ранее писал, что хочу попробовать купить просто направленные опционы, так как доход по такой стратегии будет значительно выше стрэнглов и стрэддлов, что я и сделал:

Купил Коллы со страйком 9250 по цене 290-297 в количестве 35 шт.

ГО составило на момент покупки 10500 руб, что примерно 25% от депозита

Опционы февральские

Цена фьючерса SBRF на момент покупки была в районе 9120 пунктов

Вот так это выглядело в моменте посреди недели:

Как и ожидалось, Сбербанк устремился вверх и за 4 дня достиг поставленной цели по фьючу — 10000 пунктов сегодня на открытии. И было принято решение крыть опционную позицию.

Продал всё в среднем по цене 830

Доход по позиции составил 180%-пока что рекордная доходность по опционной сделке в моей практике!

К счету прикипело 19000 рублей, что составило почти 50% к счету!

После такой сделки решил провести расчёты по отношению инвестиции-доходность. И вот что получилось:

На 10500 рублей я бы купил 7 лотов фьючерса. Предположим я взял фьючерс на 9100 и сдал его по 10000, то есть 900 пунктов. Мой заработок, даже учитывая, если бы 100 пунктов давало мне 100 рублей на 1 фьючерс (хотя по факту соотношение не 1 к 1), то мой доход составил бы 6300 рублей! Получается примерно 60% на вложенные средства в сделку.

СРАВНЕНИЕ:

ГО 10500 рублей

Покупаем 7 фьючерсов. Выхлоп=6300 рублей=60%

Покупаем 35 Опционов. Выхлоп=19000 рублей=180%

В данном случае мы не учитываем стопы на фьючерсах. Расчет сделан исходя из идеи инвестирования денег в сделку. В опционах стоп наступает лишь на момент экспирации, а за время торгов цена может хоть 100 раз сходить ниже цены покупки и уйти очень глубоко, а потом снова вернуться и дать вам прибыль, если вы всё же были правы. Стопа как такового в опционах нет. При покупке опциона вы теряете лишь затраченную сумму в худшем случае и то, если ваш прогноз не сбылся и наступила экспирация. Но никто не мешает вам закрыться раньше в небольшой минус, ноль, небольшой плюс или хороший плюс, если вы решили, что движение закончилось!

Во фьючерсах всегда есть риск Тильта особенно у неопытных трейдеров, да и у опытных он бывает нередко! В такие «Черные дни» могут слиться огромные деньги: стопы могут слетать много раз, если торговля несистемна. Чего лукавить, я и сам проходил такое, сливая по 20-30% от счета за день на тильте! Учитывая, что опционы экспирируются раз в месяц, то даже если брать ваш максимальный риск убытков на месяц и покупать на это опционы, предполагая месячное движение инструмента, доход по опционоам будет наверняка больше!

Это некое отступление… Продолжим!

В среду 27 января, глядя на то, что Газпром начинает пробивать 13500 по фьючерсу, было решено также открыть направленную опционную сделку по данному инструменту:

КУПИЛ: Коллы со страйком 14250 по цене 90-110 в количестве 48шт.

Коллы со страйком 14200 по цене 165 в количестве 2шт.

Го составило 5000 рублей

Опционы февральские

Цена фьючерса на момент покупки 13540 пунктов

Опционы были куплены со страйками не 13500, не 13750, а 14000 и 14250 (более дальние) в виду того, что после анализа в опционном калькуляторе, эти страйки оказалось брать выгоднее! Возможно, так не всегда, но на тот момент это было так!

На сегодня сделка открыта, цель-хотя бы 14000 по фьючерсу, но будем смотреть по ситуации. Сегодня с утра была цена 13900. Потом резко слили на 350 пунктов вниз двумя часами (пятничный фиксинг?), однако остановили в районе 13500 и снова пошли вверх, тем самым подтвердив уровень как зеркальный! Так что пока сидим!

А теперь то, что изучил и познал нового по опционам за прошедшую неделю (полезно новичкам):

1. ВСЕГДА перед тем, как зайти в сделку по опционам, проанализируйте её в опционном аналитике: посмотрите предполагаемую доходность при разных уровнях цены БА, риски, влияние тетты, как будете вести свою позицию и т.д. Проанализируйте все возможные исходы событий и ваши действия при этих событиях! И только когда вы всё разобрали-заходите в рельную опционную сделку! Я уже не раз залетал сходу в сделку, а потом проанализировав в аналитике понимал, что можно было сделать выгоднее, эффективнее, купив, например другой страйк.

2. Порой выгоднее покупать более дальние страйки, нежели ближние, а в иных стратегиях наоборот лучше брать самые ближние. Тут нет панацеи. Для каждой стратегии нужно анализировать индивидуально в каждом конкретном случае, просто пробуя в аналитике!

3. Для покупаетелей опционов главный враг-это тетта. И чем больше у вас купленных опционов, тем больше тетта. Сказав по простому, если у вас тетта "-500 рублей", то фактически, если завтра цена БА не изменится, то опционы уже будут вам приносить прибыль на 500 рублей меньше, чем сегодня. И за 10 дней фактически ваша позиция подешевеет на 5000 рублей! Как будет обесцениваться ваша позиция в зависимости от времени её существования можете посмотреть в опционном аналитике. И если вы обладаете временем и необходимыми навыками, то можно невелировать этот минус двумя-тремя скальперскими сделками по фьючерсу в день на небольшой объем! В этом случае, конечно, берем только «верняк», чтобы исключить риски потерь. Если брать небольшие риски на опционную сделку, то и отбить тетту будет легко! А доходность по вашей опционной позиции заметно возрастет! Я сам сегодня попробовал эту идею: те самые 2-3 верняковые сделки на маленький объем и тетта отбита даже за 2 дня!

4. Проанализируйте волатильность перед входом в сделку! Если вы купите/продадите опционы на высокой волатильности (как правило это бывает на всплеске, на резком движении или после него или в ожидании новости), а через несколько минут она резко упадет, то при той же цене БА ваша опционная позиция уже будет показывать минус! Старайтесь входить в сделку на низкой волатильности, а выходить из сделки на высокой волатильности!

И есть один вопрос ЗНАТОКАМ:

— Тетта. Всегда, говоря о покупке опционов, все учат, что мы рискуем только суммой затраченных средств на покупку. НО, как же быть с теттой? Она уже учитывается в этом риске максимальном? Или по факту получается, что если мы не угадали и получили убыток, то мы получим убыток в размере: потраченных средств + накопившаяся тетта за все дни существования сделки? Какой из вариантов правильный? Я ещё ни разу на экспирацию не попадал и пока не планирую, но вопрос такой возник, когда собирал в калькуляторе стратегию, расчитанную на то, чтобы держать её до экспирации.

Продолжение следует...

теги блога Trend is my friend

- QUIK

- Si

- акции

- американский рынок

- бакс

- Биржа

- биржа встала

- биржа сломалась

- бочка

- Воспоминания биржевого спекулянта

- геп

- гривна

- доллар

- Квик

- книга

- кремлебот

- кризис

- кукловод

- курс

- курс рубля

- кухня FORTS

- Меркель

- Минск

- Набиуллина

- НацБанк

- Нефть

- нефть Brent

- опрос

- Опцион

- Опционы

- опыт

- отток

- оффтоп

- Палладий

- переговоры

- Перенос позиций

- планка

- плечи

- правительство

- приток

- прогноз

- Путин

- рецензия

- рецензия на книгу

- РТС

- рубль

- РФ

- свинг

- стакан quik

- стоп

- США

- тараканы

- трейдер

- Украина

- Украины

- Финам

- Финансист

- фьючерс ртс

- ЦБ

- Черный лебедь

- Эдвин Лефевр

каким образом рассчитывается какое кол- во фьючей нужно чтоб зафиксить прибыль по опциону? допустим купили колл, появилась прибыль некая, я ее хочу зафиксить пока что фьючем, то есть его продажей, дак вот каким количеством нужно фиксировать на опцион? вы писали где то 2опц=1фьючу, но это грубо, а поподробнее можете объяснить как считать? где на момент фиксации дельту смотреть, как считать? там кто то писал по дельте а как что то я не догнал) заранее спасибо за ответ)

Продажей фьючей прибыль зафиксируется в моменте, если ты планируешь полностью закрывать сделку сегодня-завтра. А иначе продажа фьючей особо не поможет, если держать позицию хочешь долго. Как только ты продашь фьючи, у тебя получится из колла скорее всего «стрэддл», кривой правда. А это значит, что ГО вырастет, риск тоже максимальный вырастет.

Допустим у тебя 10 купленных колов по 15000

Если есть прибыль по купленным опционам-просто продай их в том же количестве по тому же страйку, что и покупал и твоя сделка будет закрыта. То есть те же 10 коллов надо продать по страйку 15000. Тогда сделка полностью закроется.

Либо тебе нужно продать 10 путов по 15000 и продать 10 фьючей по текущей цене. В этом случае твоя прибыль будет зафиксирована полностью куда бы цена не пошла.

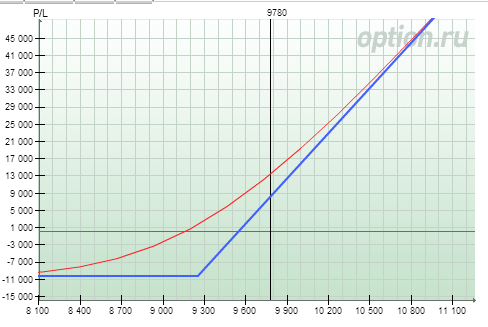

Вот картинка для примера: твои коллы-синяя линия, а если зафиксируешь прибыль одним из способов, то профиль будет как зеленая линия

если не прав буду поправкам.

Сделка не моя, но интересно, ведь тетта получается больше стоимости.

Не грузите людей. Достаточно просто дельту посмотреть и по ней прикинуть сайз на сделку. Остальное аналогично обычной торговле фьючерсом.

Это совет из разряда «покупайте дешево, продавайте дорого». Никто не может точно знать, будет вола дальше расти или падать.

Да, учитывается.

За пояснение по тетте -Респект!

А то, что страйк оказался выгоднее-при рисках тех же, можно было взять заметно больше опционов и прибыль на целевой точке возрастала судя по калькулятору. Понятно, что тетта растет тоже от количества опционов. Но это, как бы, неизбежность

Потенциальная прибыль больше из-за большей гаммы портфеля, но гамма и тета «неразлучные враги». Отсюда и риски совсем не те же.

А вот насчет гаммы можно поподробнее? Пока что, судя по тому, что уже знаю и что пробовал, Гамма-это последний показатель, на который я обращу внимание! Считаю, что не стоит этому показателю уделять особое внимание, разве что позиция какая-то экстраординарная и требует точного расчета и плотного контроля. Я же стараюсь пока избегать таких сделок и изначально начал изучать опционы с целью высвободить время, которое тратил раньше на интрадейный трейдинг.

Опять ты попал на сильное движение рынка и встал в нужную сторону. Я торговать не могу, но на опцион.ру насоздавал портфелей со стредлами и они все в хорошем плюсе. Когда рынок движется это похоже на грааль. Но, понятно, что сейчас он может зависнуть и вот тут позы начнут таять от теты...

Кажется понял, где тут кидают.

Дело в том, что потенциальная прибыль или убыток зависят в большей степени не от движений ба, это как бы фундамент) а зависит это всё от цены по которой ты купил свою позу. А она является предметом спекуляции. То есть на каждый страйк существуют офера, которые их продавцы заинтересованы впарить тебе подороже. А если ликвидность мала, то кукл просто сидит на каком то страйке и ждёт лоха, который купит у него по цене подразумевающей сильное завышение подразумеваемой волатильности над исторической. )

Пока не понял, почему историческая волатильность считается по котировкам атм опционов, а не по базовому активу? но может это одно и тоже… может кто ответит..

1. Волатильность

2. Страйк

3. Цена БА

4. Время до истечения контракта.

Понятно, что стрэддлы и стрэнглы нужно использовать только в случае предполагаемого сильного движения, а не от балды. И, как видишь, я не сижу до последнего, если что-то не нравится-сразу выхожу из сделок. Фактически торгую пока как фьючерсами, держу несколько дней

у меня за январь «прикипело» 70% к депошке. хороший месяц.

Мда, многие почему-то туго соображают. Если вы решили, что движение закончилось и вышли, то вы снова играете в рулетку — гадаете. Это тот же стоп!

Опционы заменяют стоп новой фишкой — как не дать ставке испариться к экспирации))))

Никто не знает точно где и когда будет инструмент. Если я изначально поставил цель по движению фьючерса и цель достигнута-то я выхожу, а если сигнал на то, что рынок разворачивается в невыгодную для меня сторону-я также выхожу! Смысл терять накопленную прибыль?

Еще, мой друг, проблема в том, что если на фьючерсе ты можешь просто ждать цели хоть месяцами, то на опционах плавное движение цены принесет тебе больше проблем, чем денег. Подумай: ты решаешь задачу с двумя неизвестными. Это априори сложнее обычного уравнения. Просто здравый смысл.

Покупка опционов годится только для очень быстрых и мощных движений, но такие моменты непредсказуемы.

Опцион, как страховка, должен лишь обеспечивать какую-то защиту, но кто зарабатывает покупкой авто-страховок, а потом врезается в дерево, дабы ему выплатили компенсацию?

Зарабатывают на продаже опционов, но это дело рук крупных игроков с большим бюджетом.

Просто рассуждай здраво.

Я не отрицаю, что опционы-отличный инструмент для хэджа, но также считаю, что это отличный инструмент для заработка. По крайней мере, на текущий момент ))

Опционные конструкции могут быть с совершенно разными целями созданы в плане движения рынка: вы пишите о быстрых и мощных движениях… Но есть конструкции, которые позволяют зарабатывать как раз наоборот-когда рынок стоит, когда медленно растет или медленно падает. В этом и один из плюсов опционов. Вряд ли вы заработаете на покупке или продаже фьючерса или акции, если рынок будет стоять! Я пока такие конструкции не использовал: рынок пока не стоит, да и опыт надо нарабатывать на том, что уже изучил. Начинаю с простого.

Я понимаю, что сколько людей, столько и мнений, но все же делаю свои выводы! Благо за плечами немалый опыт интрадея на акциях и фьючерсах. Каждый раз, изучая информацию по опционам, понимаю, что ещё копать и копать, пробовать и анализировать, ибо вариантов бесчисленное множество! Не зря я писал в одном из постов, что торговля опционами-это как «Шахматы», а торговля акциями и фьючерсами-это «Шашки»

Благодарю за мнение!

Как вы не поймете простой вещи, что «бесчисленные варианты» — это минус, а не плюс на бирже. Никогда неизвестно заранее какую стратегию применять. Обилие вариантов всегда будет мешать и провоцировать на стресс.

Я на бирже ради того, чтобы заработать несколько миллионов, а не тягать сотку туда-сюда.

Проблема в том, что биржа требует очень много сил и концентрации, а результат в 20% совершенно этого не стоит. Это чрезвычайно низкий КПД при тех усилиях, которые прикладывают большинство.

Для того, чтобы иметь хороший доход в абсолютном выражении и при этом довольствоваться 20%, нужно иметь счет порядка 5 млн.

Напоминает тему бинарных опционов, мол, я от соседки услышала, что она заработала себе на машину за один день, купив бинарный опцион, вот и сама решила попробовать.

ах, сколько здесь невежества! я почти устал комментировать.