SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Кто это сделал? Обзор на предстоящую неделю от 22.05.2016

- 22 мая 2016, 21:39

- |

По ФА…

На уходящей неделе:

Протокол ФРС

ФРС играет с рынками «в дурака».

Эта традиционная русская игра в интерпретации ФРС имеет несколько раундов.

В первом раунде ФРС подает рынкам сигнал о предстоящем повышении ставок, а рынки, состоящие из одних пузырей благодаря политике ФРС, падают в панике от перспективы лишения дешевых денег, подпитывающих эти пузыри.

Во втором раунде на сцену выходит Йеллен и голосом консьержа из «Нашей Раши» спрашивает: «Кто это сделал?».

Естественно, сам ФРС не может быть виноват, поэтому мальчиком для битья выступает наиболее актуальная на текущий момент проблема.

В прошлом году это была Греция, потом Китай, сейчас референдум в Британии, далее неиссякаемым источником глобальных рисков, злобно угнетающих экономику США, станет Еврозона, которая сама по себе представляет геморрой мира и проблемы в 2017 году там обещают размножаться быстрее кроликов.

ФРС делает шаг назад при обвале рынков, в сопроводительном заявлении превалирует голубиная риторика, прогнозы пересматриваются вниз, протокол отображает рассуждения о неопределенности перспектив экономики США и невозможности продолжения политики нормализации ставок, т.к. в случае необходимости расширения стимулов возможности ФРС ограничены, Йеллен рассуждает о возможном введении отрицательных ставок.

Рынки с облегчением восстанавливаются и наступает антракт.

Третий раунд начинается с игры «хороший полицейский – плохой полицейский», в котором члены ФРС постепенно возвращаются к риторике повышения ставок.

Сначала ястребы ФРС, рынки традиционно игнорируют их спичи, что с ястребов взять, Йеллен при этом продолжает неистово голубить и взвешивать зеленое с горячим, описывая перспективы экономики и политики ФРС.

Постепенно воинственные речи подхватывают все члены ФРС и, в конечном итоге, указание на грядущее повышение ставки появляется в официальных документах ФРС.

Дальнейшее развитие событий зависит от реакции рынков: если рынки падают от перспективы повышения ставок, то ФРС сразу возвращается ко второму раунду игры, если рынки воздерживаются от падения в силу недоверия или благодаря иным событиям — ФРС повышает ставку, что непременно возвращает игру на второй этап в любом случае.

В настоящий момент игра идет в третьем раунде, ждем развязку:

Но вернусь к протоколу ФРС от заседания 27 апреля.

Протокол вышел четко ястребиным с прямым указанием на возможное повышение ставки ФРС на заседании в июне:

ФРС информирует рынки, что при условии ускорения роста экономики во втором квартале, дальнейших улучшений на рынке труда и прогресса роста инфляции в направлении к цели ФРС 2% большинство членов ФРС, вероятно, посчитают целесообразным повышение ставки на заседании 15 июня.

Данное заявление немного мягче сигнала, который ФРС подал рынкам на заседании 28 октября 2015 года перед повышением ставки в декабре по двум причинам:

— Тогда указание о вероятном повышении ставки было вынесено в сопроводительное заявление ФРС, в этот раз мнение отражено только в протоколе, который является разъяснительным документом к сопроводиловке.

— Сам текст ноябрьского протокола на указание повышения ставки ФРС в декабре был более однозначным и содержал меньше условностей:

Т.е. на заседании в ноябре члены ФРС разделились на две группы: одна считала, что условия для повышения ставки уже выполнены, другая ожидала, что они будут выполнены к декабрю.

В текущей ситуации члены ФРС разделились на группы по времени повышения ставки, противники повышения ставки на заседании в июне выразили мнение, что к середине июня не будет достаточно данных для оценки готовности экономики США к очередному повышению ставки, «некоторые другие» члены ФРС сомневались в том, что рынки достаточно подготовлены к повышению ставки на июньском заседании.

Также некоторые члены ФРС обеспокоены рисками от референдума Британии 23 июня и непредвиденным возможным развитием событий, связанных с курсом юаня.

Члены ФРС, выступавшие на уходящей неделе, высказали намерение голосовать за повышение ставки на заседании в июне или июле.

Мнение ястребов и голубей ФРС сходится в одном: при ускорении роста экономики США, которое подтверждается текущими данными, ставка летом будет повышена.

Ястребы не видят опасности в референдуме Британии, т.к., по их мнению, он не повлияет на перспективы экономики США.

Более разумные члены ФРС опасаются, что выход Британии из ЕС приведет к проблемам в США через проблемы в Еврозоне.

Лэкер заявил, что в соответствии с текущей ситуацией, комфортным является 4-кратное повышение ставки в этом году, но будет неплохо повысить хотя бы дважды.

Дадли сообщил, что будет голосовать за повышение ставки ФРС в июне или июле и был удивлен тем, что рынки не реагировали на ястребиные заявления членов ФРС и для них указание на повышение ставки в протоколе ФРС стало неожиданностью.

Вывод по протоколу ФРС:

Члены ФРС намерены повысить ставку и основной их задачей является отсутствие чрезмерного падения фондового рынка как минимум сразу после решения ФРС о повышении ставки.

Наиболее удобным для ФРС будет выбор момента, при котором повышение ставки совпадет с другим событием, которое смягчит реакцию рынка на решение ФРС.

В декабре 2015 года момент был выбран идеально: фиксирование прибыли в конце года предотвратило негативную реакцию рынка, хотя с начала 2016 года рынки отыграли решение ФРС.

Конечно, у ФРС есть инструменты для смягчения реакции рынков, но идеальным является отсутствие сильного роста доллара на фоне устойчивости фондового, сырьевого и долгового рынков.

Идеальным с точки зрения реакции рынков станет повышения ставки ФРС на заседании 15 июня:

— 16 июня заседание ЦБ Японии, на котором вероятно расширение стимулов, что должно поддержать фондовые рынки.

— 23 июня референдум Британии относительно членства в ЕС, при положительном результате фондовые рынки вырастут, а доллар упадет.

Но Йеллен слишком осторожна, чтобы проигнорировать вероятность Brexit, а электорат Европы достаточно слабо предсказуем.

В этом случае в фокусе ФРС окажется заседание 27 июля.

Это проходное заседание и велики риски усиления склонности рынков к панике из-за Трампа, но ФРС может рассчитывать, что однозначный сигнал рынкам 15 июня приведет к отыгрышу второго повышения ставки заранее и как минимум бурной реакции 27 июля уже не будет, хотя я бы на это не рассчитывала.

На данный момент понятно, что ФРС собирается повысить ставку либо 15 июня либо 27 июля, в любом случае июньское заседание будет проходить на фоне ястребиной риторики ФРС и Йеллен.

На предстоящей неделе:

1. Экономические данные

Важными данными США на предстоящей неделе станут дюраблы в четверг и второе чтение ВВП США за 1 квартал в пятницу.

Вторая оценка ВВП США может выйти выше прогноза, в этом случае рост доллара усилится в связи ростом ожиданий на повышение ставки ФРС.

По Еврозоне влияние на рынок окажут PMI стран Еврозоны с публикацией в понедельник и индексы Германии ZEW и IFO с публикацией во вторник и среду соответственно.

Основное внимание рынка будет сфокусировано на росте экономики Германии во 2 квартале.

Рост ВВП Германии в 1 квартале был основным драйвером роста ВВП Еврозоны, согласно прогнозам правительства Германии во 2 квартале рост экономики замедлится.

Снижение темпов роста экономики Германии сильнее прогнозов окажет негативное влияние на евро.

По Британии следует обратить внимание на второе чтение ВВП 1 квартала в четверг, также влияние на фунт окажет инфляционный отчет ВоЕ в парламенте Британии во вторник.

— США:

Понедельник: PMI промышленности;

Вторник: продажи жилья на первичном рынке;

Среда: торговый баланс, PMI услуг;

Четверг: дюраблы, недельные заявки по безработице, незавершенные сделки по продаже жилья;

Пятница: второе чтение ВВП США в 1 квартале, Мичиган.

— Еврозона:

Понедельник: PMI стран Еврозоны;

Вторник: ZEW и ВВП Германии в 1 квартале;

Среда: IFO Германии.

2. Выступления глав ЦБ

Основным ожидаемым событием на предстоящей неделе станет выступление Йеллен в пятницу, 27 мая.

Перед июньским заседанием ФРС Йеллен выступит дважды: 27 мая и 6 июня.

Выступление в июне важнее согласно заявленной тематике, в пятницу предстоящей недели Йеллен вручат орден, ожидаются комментарии бывшего главы ФРС Бернанке и блок вопросов и ответов, но не факт, что речь зайдет о ближайших перспективах политики ФРС.

Тем не менее, рынки будут ждать Йеллен с нетерпением, т.к. пресса считает, что между ястребами ФРС и Йеллен назревает раскол и именно она выступает в пользу переноса повышения ставки на более поздний срок.

Будет множество выступлений других членов ФРС, наибольший интерес из них представляет спич Булларда, который меняет мнение часто и рынкам любопытно, поменял ли он его в очередной раз с крайнего голубиного.

В связи с бесконечными заседаниями Еврозоны по Греции Драги будет присутствовать на встрече Еврогруппы 24 мая и встрече минфинов 25 мая, вполне вероятны комментарии прессе.

Относительно монетарной политики Драги вряд ли скажет что-то новое, а при положительном решении по Греции комменты Марио могут привести к росту евро в случае анонса допуска банков Греции к программе QE.

Комментарии других членов ЕЦБ следует рассматривать в аналогичном русле.

3. Заседания Еврогруппы и минфинов Еврозоны по Греции, 24-25 мая

Греческая сага продолжается, в преддверии заседания Еврогруппы парламент Греции должен принять законы, обязывающие правительство Греции принять жесткие меры в отношении сокращения дефицита бюджета в случае, если цели по бюджету, согласно программе помощи, не будут выполнены.

МВФ не готов участвовать в программе помощи Греции до тех пор, пока долг Греции является неустойчивым и Еврозона не определилась с методом облегчения долгового бремени Греции.

Страны Еврозоны не хотят думать о госдолге Греции в долгосрочной перспективе, т.к. неясно, доживет ли до этой перспективы сама Еврозона, кроме того, это противоречит законам ЕС.

Но без участия МВФ лидеры Еврозоны не готовы продолжать спонсировать Грецию.

МВФ предложило компромиссный вариант, при котором все выплаты Греции будут заморожены до 2040 года, стабфонд ЕС ESM выкупит долги Греции у МВФ и снизит по ним ставку до 1,5%.

Меркель эта мысль не нравится, но ещё больше ей не нравится одновременный дефолт Греции с референдумом Британии по ЕС 23 июня и выборами в Испании 26 июня.

Кроме этого, Меркель хочет закончить греческий сериал этого года до саммита Б7 26-27 мая, чтобы в очередной раз не выслушивать от лидеров Б7 о необходимости что-то делать для снижения мировых глобальных рисков в отношении Греции.

При успешном заключении обзора программы помощи Греции евро может вырасти, т.к. шансы распада Еврозоны временно снизятся, а в случае допуска Греции к благам ЕЦБ можно ожидать приток капитала в активы Греции.

4. Саммит Б7 26-27 мая

В фокусе лидеров Б7 будут предстоящие риски референдума Британии по ЕС, в случае отсутствия решения по Греции это тоже будет предметом для обсуждения и порицания.

Подковерно лидеры Б7 обсудят предстоящую подготовку к повышению ставки ФРС.

Обсуждение валютных курсов сомнительно.

---------------

По ТА…

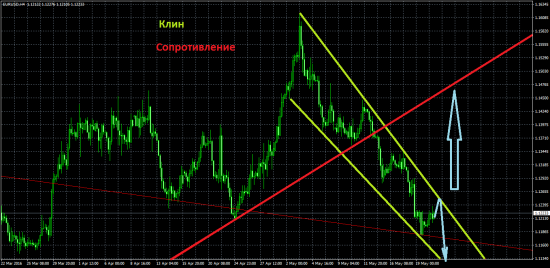

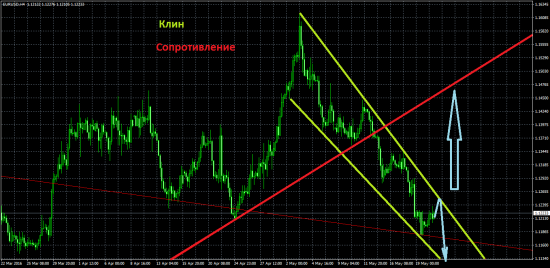

На уходящей неделе движения евродоллара происходили в рамках клина:

По евродоллару следует ожидать начало восходящего корректа, который будет логичен после первоначального перелоя:

В этом случае рост евродоллара может продолжиться до верха канала на дейли.

Если же коррект евродоллара вверх начнется с околотекущих уровней, то возможно образование фигуры голова-плечи на дейли:

Что, при закреплении под шеей ГП и низом канала, сделает возможным падение евродоллара к лоям 2015 года в рамках гипотетического треугольника на старших ТФ:

В любом случае в ближайшее время преимущество на стороне корректа евродоллара вверх.

---------------

Рубль

Уходящая неделя для нефти и, как следствие, рубля была спокойной.

Запасы нефти вышли нейтральными относительно текущих уровней нефти, отчет Baker Hughes сообщил о сохранении количества нефтяных вышек неизменными на уровне 318 по сравнению с неделей ранее.

С учетом текущего ФА нефть находится на слишком высоких уровнях, но нельзя исключать финального шипа вверх из-за саммита ОПЕК 2 июня перед разворотом на нисходящий коррект.

Тем не менее, на предстоящей неделе рост нефти будет проблематичен в связи с ястребиной риторикой членов ФРС.

ЦБ РФ продолжил путать рынки противоречивыми заявлениями.

Сначала заместитель главы ЦБ РФ Тулин заявил, что нет намерений в ближайшее время возобновлять пополнение валютных резервов за счет покупки валюты с рынка.

Но через два дня Юдаева опровергла эти слова Тулина, сообщив, что ЦБ РФ может возобновить валютные интервенции без предупреждения при наличии возникновения рисков для финансовой стабильности.

Долларрубль резко вырос на заявлении Юдаевой, т.к. по рынку давно бродили слухи о том, что ЦБ РФ будет защищать уровень 60 по долларрублю.

По ТА наиболее вероятным является рост долларрубля к уровню 69 за счет оформления двойного или тройного дна:

Для начала отработки паттерна необходимо закрепление выше уровня шеи.

---------------

Выводы:

ФРС дала четкий сигнал рынкам о намерении повысить ставки на заседании 15 июня или 27 июля при условии усиления роста экономики, инфляции и дальнейшего улучшения рынка труда.

Поэтому данные США будет иметь первостепенное значение для участников рынка перед заседанием ФРС 15 июня.

На предстоящей неделе из важных данных США будут опубликованы дюраблы и ВВП США 1 квартала во втором чтении с высоким шансом ревизии вверх.

Но самыми важными данными США, по которым рынок будет оценивать вероятность повышения ставки ФРС, станет публикация нонфармов 2 июня.

Если майские нонфармы подтвердят апрельскую тенденцию ухудшения рынка труда: ожидания рынка относительно повышения ставки ФРС летом снизятся и доллар продолжит падение, при сильном отчете США по рынку труда за май рост доллара будет сильным.

В связи с этим пониманием пробитие вниз канала на дейли евродоллара крайне маловероятно до публикации нонфармов 2 июня, т.е. низ для падения евродоллара определен на ближайшие 2 недели как минимум.

При наличии прогресса по Греции 24-25 мая позитив может привести к достаточно сильному и быстрому корректу евродоллара вверх.

Если сезон текущего года греческой саги продолжится: более вероятен флэт евродоллара до публикации нонфармов в диапазоне 1.10я-1.13я фигуры.

На предстоящей неделе понятно, что при падении евродоллара в верх 1.10й-середину 1.11й фигуры нужно искать вход в лонги согласно сигналам ТА на мелких ТФ.

При первоначальном корректе евродоллара вверх имеет смысл шортить евродоллар с минимальной целью 1.114Х-1,116Х.

Уровнями для входа в шорт без наличия поводов по ФА при росте евродоллара может стать верх клина на часовом графике, при наличии позитива для евро коррект вверх может быть сильным, вплоть до середины-верха 1.14й.

---------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1.1185.

Установлю стоп бу с открытия рынков.

При изначальном перелое по евродоллару: перезаход в лонги.

Диапазон входа в лонги от 1,114Х-6Х до низа канала на дейли согласно ФА и сигналов на мелких ТФ.

При изначальном росте евродоллара рассмотрю переворот в шорты при наличии повода по ФА и ТА с целью добития низа канала на дейли как минимум.

На уходящей неделе:

Протокол ФРС

ФРС играет с рынками «в дурака».

Эта традиционная русская игра в интерпретации ФРС имеет несколько раундов.

В первом раунде ФРС подает рынкам сигнал о предстоящем повышении ставок, а рынки, состоящие из одних пузырей благодаря политике ФРС, падают в панике от перспективы лишения дешевых денег, подпитывающих эти пузыри.

Во втором раунде на сцену выходит Йеллен и голосом консьержа из «Нашей Раши» спрашивает: «Кто это сделал?».

Естественно, сам ФРС не может быть виноват, поэтому мальчиком для битья выступает наиболее актуальная на текущий момент проблема.

В прошлом году это была Греция, потом Китай, сейчас референдум в Британии, далее неиссякаемым источником глобальных рисков, злобно угнетающих экономику США, станет Еврозона, которая сама по себе представляет геморрой мира и проблемы в 2017 году там обещают размножаться быстрее кроликов.

ФРС делает шаг назад при обвале рынков, в сопроводительном заявлении превалирует голубиная риторика, прогнозы пересматриваются вниз, протокол отображает рассуждения о неопределенности перспектив экономики США и невозможности продолжения политики нормализации ставок, т.к. в случае необходимости расширения стимулов возможности ФРС ограничены, Йеллен рассуждает о возможном введении отрицательных ставок.

Рынки с облегчением восстанавливаются и наступает антракт.

Третий раунд начинается с игры «хороший полицейский – плохой полицейский», в котором члены ФРС постепенно возвращаются к риторике повышения ставок.

Сначала ястребы ФРС, рынки традиционно игнорируют их спичи, что с ястребов взять, Йеллен при этом продолжает неистово голубить и взвешивать зеленое с горячим, описывая перспективы экономики и политики ФРС.

Постепенно воинственные речи подхватывают все члены ФРС и, в конечном итоге, указание на грядущее повышение ставки появляется в официальных документах ФРС.

Дальнейшее развитие событий зависит от реакции рынков: если рынки падают от перспективы повышения ставок, то ФРС сразу возвращается ко второму раунду игры, если рынки воздерживаются от падения в силу недоверия или благодаря иным событиям — ФРС повышает ставку, что непременно возвращает игру на второй этап в любом случае.

В настоящий момент игра идет в третьем раунде, ждем развязку:

Но вернусь к протоколу ФРС от заседания 27 апреля.

Протокол вышел четко ястребиным с прямым указанием на возможное повышение ставки ФРС на заседании в июне:

«Most participants judged that if incoming data were consistent with economic growth picking up in the second quarter, labor market conditions continuing to strengthen, and inflation making progress toward the Committee's 2 percent objective, then it likely would be appropriate for the Committee to increase the target range for the federal funds rate in June.»

ФРС информирует рынки, что при условии ускорения роста экономики во втором квартале, дальнейших улучшений на рынке труда и прогресса роста инфляции в направлении к цели ФРС 2% большинство членов ФРС, вероятно, посчитают целесообразным повышение ставки на заседании 15 июня.

Данное заявление немного мягче сигнала, который ФРС подал рынкам на заседании 28 октября 2015 года перед повышением ставки в декабре по двум причинам:

— Тогда указание о вероятном повышении ставки было вынесено в сопроводительное заявление ФРС, в этот раз мнение отражено только в протоколе, который является разъяснительным документом к сопроводиловке.

— Сам текст ноябрьского протокола на указание повышения ставки ФРС в декабре был более однозначным и содержал меньше условностей:

«Some participants thought that the conditions for beginning the policy normalization process had already been met. Most participants anticipated that, based on their assessment of the current economic situation and their outlook for economic activity, the labor market, and inflation, these conditions could well be met by the time of the next meeting.»

Т.е. на заседании в ноябре члены ФРС разделились на две группы: одна считала, что условия для повышения ставки уже выполнены, другая ожидала, что они будут выполнены к декабрю.

В текущей ситуации члены ФРС разделились на группы по времени повышения ставки, противники повышения ставки на заседании в июне выразили мнение, что к середине июня не будет достаточно данных для оценки готовности экономики США к очередному повышению ставки, «некоторые другие» члены ФРС сомневались в том, что рынки достаточно подготовлены к повышению ставки на июньском заседании.

Также некоторые члены ФРС обеспокоены рисками от референдума Британии 23 июня и непредвиденным возможным развитием событий, связанных с курсом юаня.

Члены ФРС, выступавшие на уходящей неделе, высказали намерение голосовать за повышение ставки на заседании в июне или июле.

Мнение ястребов и голубей ФРС сходится в одном: при ускорении роста экономики США, которое подтверждается текущими данными, ставка летом будет повышена.

Ястребы не видят опасности в референдуме Британии, т.к., по их мнению, он не повлияет на перспективы экономики США.

Более разумные члены ФРС опасаются, что выход Британии из ЕС приведет к проблемам в США через проблемы в Еврозоне.

Лэкер заявил, что в соответствии с текущей ситуацией, комфортным является 4-кратное повышение ставки в этом году, но будет неплохо повысить хотя бы дважды.

Дадли сообщил, что будет голосовать за повышение ставки ФРС в июне или июле и был удивлен тем, что рынки не реагировали на ястребиные заявления членов ФРС и для них указание на повышение ставки в протоколе ФРС стало неожиданностью.

Вывод по протоколу ФРС:

Члены ФРС намерены повысить ставку и основной их задачей является отсутствие чрезмерного падения фондового рынка как минимум сразу после решения ФРС о повышении ставки.

Наиболее удобным для ФРС будет выбор момента, при котором повышение ставки совпадет с другим событием, которое смягчит реакцию рынка на решение ФРС.

В декабре 2015 года момент был выбран идеально: фиксирование прибыли в конце года предотвратило негативную реакцию рынка, хотя с начала 2016 года рынки отыграли решение ФРС.

Конечно, у ФРС есть инструменты для смягчения реакции рынков, но идеальным является отсутствие сильного роста доллара на фоне устойчивости фондового, сырьевого и долгового рынков.

Идеальным с точки зрения реакции рынков станет повышения ставки ФРС на заседании 15 июня:

— 16 июня заседание ЦБ Японии, на котором вероятно расширение стимулов, что должно поддержать фондовые рынки.

— 23 июня референдум Британии относительно членства в ЕС, при положительном результате фондовые рынки вырастут, а доллар упадет.

Но Йеллен слишком осторожна, чтобы проигнорировать вероятность Brexit, а электорат Европы достаточно слабо предсказуем.

В этом случае в фокусе ФРС окажется заседание 27 июля.

Это проходное заседание и велики риски усиления склонности рынков к панике из-за Трампа, но ФРС может рассчитывать, что однозначный сигнал рынкам 15 июня приведет к отыгрышу второго повышения ставки заранее и как минимум бурной реакции 27 июля уже не будет, хотя я бы на это не рассчитывала.

На данный момент понятно, что ФРС собирается повысить ставку либо 15 июня либо 27 июля, в любом случае июньское заседание будет проходить на фоне ястребиной риторики ФРС и Йеллен.

На предстоящей неделе:

1. Экономические данные

Важными данными США на предстоящей неделе станут дюраблы в четверг и второе чтение ВВП США за 1 квартал в пятницу.

Вторая оценка ВВП США может выйти выше прогноза, в этом случае рост доллара усилится в связи ростом ожиданий на повышение ставки ФРС.

По Еврозоне влияние на рынок окажут PMI стран Еврозоны с публикацией в понедельник и индексы Германии ZEW и IFO с публикацией во вторник и среду соответственно.

Основное внимание рынка будет сфокусировано на росте экономики Германии во 2 квартале.

Рост ВВП Германии в 1 квартале был основным драйвером роста ВВП Еврозоны, согласно прогнозам правительства Германии во 2 квартале рост экономики замедлится.

Снижение темпов роста экономики Германии сильнее прогнозов окажет негативное влияние на евро.

По Британии следует обратить внимание на второе чтение ВВП 1 квартала в четверг, также влияние на фунт окажет инфляционный отчет ВоЕ в парламенте Британии во вторник.

— США:

Понедельник: PMI промышленности;

Вторник: продажи жилья на первичном рынке;

Среда: торговый баланс, PMI услуг;

Четверг: дюраблы, недельные заявки по безработице, незавершенные сделки по продаже жилья;

Пятница: второе чтение ВВП США в 1 квартале, Мичиган.

— Еврозона:

Понедельник: PMI стран Еврозоны;

Вторник: ZEW и ВВП Германии в 1 квартале;

Среда: IFO Германии.

2. Выступления глав ЦБ

Основным ожидаемым событием на предстоящей неделе станет выступление Йеллен в пятницу, 27 мая.

Перед июньским заседанием ФРС Йеллен выступит дважды: 27 мая и 6 июня.

Выступление в июне важнее согласно заявленной тематике, в пятницу предстоящей недели Йеллен вручат орден, ожидаются комментарии бывшего главы ФРС Бернанке и блок вопросов и ответов, но не факт, что речь зайдет о ближайших перспективах политики ФРС.

Тем не менее, рынки будут ждать Йеллен с нетерпением, т.к. пресса считает, что между ястребами ФРС и Йеллен назревает раскол и именно она выступает в пользу переноса повышения ставки на более поздний срок.

Будет множество выступлений других членов ФРС, наибольший интерес из них представляет спич Булларда, который меняет мнение часто и рынкам любопытно, поменял ли он его в очередной раз с крайнего голубиного.

В связи с бесконечными заседаниями Еврозоны по Греции Драги будет присутствовать на встрече Еврогруппы 24 мая и встрече минфинов 25 мая, вполне вероятны комментарии прессе.

Относительно монетарной политики Драги вряд ли скажет что-то новое, а при положительном решении по Греции комменты Марио могут привести к росту евро в случае анонса допуска банков Греции к программе QE.

Комментарии других членов ЕЦБ следует рассматривать в аналогичном русле.

3. Заседания Еврогруппы и минфинов Еврозоны по Греции, 24-25 мая

Греческая сага продолжается, в преддверии заседания Еврогруппы парламент Греции должен принять законы, обязывающие правительство Греции принять жесткие меры в отношении сокращения дефицита бюджета в случае, если цели по бюджету, согласно программе помощи, не будут выполнены.

МВФ не готов участвовать в программе помощи Греции до тех пор, пока долг Греции является неустойчивым и Еврозона не определилась с методом облегчения долгового бремени Греции.

Страны Еврозоны не хотят думать о госдолге Греции в долгосрочной перспективе, т.к. неясно, доживет ли до этой перспективы сама Еврозона, кроме того, это противоречит законам ЕС.

Но без участия МВФ лидеры Еврозоны не готовы продолжать спонсировать Грецию.

МВФ предложило компромиссный вариант, при котором все выплаты Греции будут заморожены до 2040 года, стабфонд ЕС ESM выкупит долги Греции у МВФ и снизит по ним ставку до 1,5%.

Меркель эта мысль не нравится, но ещё больше ей не нравится одновременный дефолт Греции с референдумом Британии по ЕС 23 июня и выборами в Испании 26 июня.

Кроме этого, Меркель хочет закончить греческий сериал этого года до саммита Б7 26-27 мая, чтобы в очередной раз не выслушивать от лидеров Б7 о необходимости что-то делать для снижения мировых глобальных рисков в отношении Греции.

При успешном заключении обзора программы помощи Греции евро может вырасти, т.к. шансы распада Еврозоны временно снизятся, а в случае допуска Греции к благам ЕЦБ можно ожидать приток капитала в активы Греции.

4. Саммит Б7 26-27 мая

В фокусе лидеров Б7 будут предстоящие риски референдума Британии по ЕС, в случае отсутствия решения по Греции это тоже будет предметом для обсуждения и порицания.

Подковерно лидеры Б7 обсудят предстоящую подготовку к повышению ставки ФРС.

Обсуждение валютных курсов сомнительно.

---------------

По ТА…

На уходящей неделе движения евродоллара происходили в рамках клина:

По евродоллару следует ожидать начало восходящего корректа, который будет логичен после первоначального перелоя:

В этом случае рост евродоллара может продолжиться до верха канала на дейли.

Если же коррект евродоллара вверх начнется с околотекущих уровней, то возможно образование фигуры голова-плечи на дейли:

Что, при закреплении под шеей ГП и низом канала, сделает возможным падение евродоллара к лоям 2015 года в рамках гипотетического треугольника на старших ТФ:

В любом случае в ближайшее время преимущество на стороне корректа евродоллара вверх.

---------------

Рубль

Уходящая неделя для нефти и, как следствие, рубля была спокойной.

Запасы нефти вышли нейтральными относительно текущих уровней нефти, отчет Baker Hughes сообщил о сохранении количества нефтяных вышек неизменными на уровне 318 по сравнению с неделей ранее.

С учетом текущего ФА нефть находится на слишком высоких уровнях, но нельзя исключать финального шипа вверх из-за саммита ОПЕК 2 июня перед разворотом на нисходящий коррект.

Тем не менее, на предстоящей неделе рост нефти будет проблематичен в связи с ястребиной риторикой членов ФРС.

ЦБ РФ продолжил путать рынки противоречивыми заявлениями.

Сначала заместитель главы ЦБ РФ Тулин заявил, что нет намерений в ближайшее время возобновлять пополнение валютных резервов за счет покупки валюты с рынка.

Но через два дня Юдаева опровергла эти слова Тулина, сообщив, что ЦБ РФ может возобновить валютные интервенции без предупреждения при наличии возникновения рисков для финансовой стабильности.

Долларрубль резко вырос на заявлении Юдаевой, т.к. по рынку давно бродили слухи о том, что ЦБ РФ будет защищать уровень 60 по долларрублю.

По ТА наиболее вероятным является рост долларрубля к уровню 69 за счет оформления двойного или тройного дна:

Для начала отработки паттерна необходимо закрепление выше уровня шеи.

---------------

Выводы:

ФРС дала четкий сигнал рынкам о намерении повысить ставки на заседании 15 июня или 27 июля при условии усиления роста экономики, инфляции и дальнейшего улучшения рынка труда.

Поэтому данные США будет иметь первостепенное значение для участников рынка перед заседанием ФРС 15 июня.

На предстоящей неделе из важных данных США будут опубликованы дюраблы и ВВП США 1 квартала во втором чтении с высоким шансом ревизии вверх.

Но самыми важными данными США, по которым рынок будет оценивать вероятность повышения ставки ФРС, станет публикация нонфармов 2 июня.

Если майские нонфармы подтвердят апрельскую тенденцию ухудшения рынка труда: ожидания рынка относительно повышения ставки ФРС летом снизятся и доллар продолжит падение, при сильном отчете США по рынку труда за май рост доллара будет сильным.

В связи с этим пониманием пробитие вниз канала на дейли евродоллара крайне маловероятно до публикации нонфармов 2 июня, т.е. низ для падения евродоллара определен на ближайшие 2 недели как минимум.

При наличии прогресса по Греции 24-25 мая позитив может привести к достаточно сильному и быстрому корректу евродоллара вверх.

Если сезон текущего года греческой саги продолжится: более вероятен флэт евродоллара до публикации нонфармов в диапазоне 1.10я-1.13я фигуры.

На предстоящей неделе понятно, что при падении евродоллара в верх 1.10й-середину 1.11й фигуры нужно искать вход в лонги согласно сигналам ТА на мелких ТФ.

При первоначальном корректе евродоллара вверх имеет смысл шортить евродоллар с минимальной целью 1.114Х-1,116Х.

Уровнями для входа в шорт без наличия поводов по ФА при росте евродоллара может стать верх клина на часовом графике, при наличии позитива для евро коррект вверх может быть сильным, вплоть до середины-верха 1.14й.

---------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1.1185.

Установлю стоп бу с открытия рынков.

При изначальном перелое по евродоллару: перезаход в лонги.

Диапазон входа в лонги от 1,114Х-6Х до низа канала на дейли согласно ФА и сигналов на мелких ТФ.

При изначальном росте евродоллара рассмотрю переворот в шорты при наличии повода по ФА и ТА с целью добития низа канала на дейли как минимум.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

)))

Рада, старалась, спасибо)

Нет, не согласная)

Лучшие у меня глобальные, где сбываются многофигурные движения, обзоры, где за 2 года до введения отрицательных ставок ЕЦБ писала о этом событии.

Но, спасибо!)

Сергей, мне ночью кошмары будут сниться после таких разговоров))))

Да, вероятнее всего, прогресс идет в этом направлении..

На данный момент это воспринимается как значительное ограничение свобод при наличии сильного недоверия к властям на фоне превышения полномочий правительством (любым правительством мира).

Привет, моя радость!

Ты всегда с подарками!)

Спасибо!

)))

Жду падения, шортю, но риск шипа выше 50 вероятен, слишком много там уже стопов собралось.

Поэтому стопы ставить лучше ниже 50, при импульсном прорыве 50: можно шортить после остановки, имхо, конечно

ФРС действительно дала понять, что намерена повысить ставку этим летом, но рынок на это не особо прореагировал. Почему? В другие дни евродоллар мог бы за сутки потерять пару фигур, а тут как будто ничего особенного не случилось. Более того, ожидания сохранения ставки 15 июня на уровне 0,5% после гэпа вниз снова стали расти. Было 66%, потом 70%, а теперь уже 73.8%. Да и СнП не падает. Рынок не верит ФРС.

Брексит пока мешает.

Ибо звучит обещание ФРС так: «повысим ставку, если не будет Брексит, а экономика, инфляция и рынок труда усилят рост».

Рынок ждет сначала Брексит, а потом уже будет думать о ФРС.

Ну или нонфармы как минимум.

В обзоре сие расписано в выводах.

Если всё по плану и продолжится рост экономики США, а Британия останется в ЕС: скорее после сильного корректа вверх по евродоллару таки 1.06я.

Но посмотрим.

Сильный коррект евродоллара вверх будет в любом случае, а 1.14я или 1.18я по ходу поймем

Отложили соглашение по зоне свободной торговле.

Франция особенно была против.

Вернутся к этому вопросу после выборов нового президента США и выборов во Франции и Германии в 2017.

ориг

Привет!)

Спасибо за рисунок!

В моих глобальных планах пока падение евродоллара в 2017 году на фоне политики и выборов, во Франции в частности.

Если выживут: потом вверх надолго и счастливо с евробондами после отставки Меркель.

Зона свободной торговли уменьшит волатильность и не является однозначным драйвером.

Вот!

Апрель 2017 года обалденно подходит для моего ФА, ибо самый большой риск для Еврозоны будет на выборах президента Франции, а они как раз пройдут 23 апреля 2017 года!!!

Спасибо за подтверждение по Вашему методу анализа!

С уважением!

Через опционы тактика может быть любой приемлемой, но пока приоритет на продажу РТС, покупку путов

)))

Ну, рассчитывайте сами, я не знаю состояние Вашего кошелька и приемлемые для Вас стратегии)

Ставка идет за доходностью бондов.

Наиболее вероятно.

Ничего страшного, много кто чего не видел, в том числе и отработки такой хрени)

Да и роль свою геополитическую она уже сыграла, все… можно закрывать проект.

Спасибо за обзор — лучшее, что можно прочесть за неделю в интернете :)

Рассматриваю как один из сценариев — перехай по СиП в июне на позитиве: решение Грексита и Брексита и ставка без изменений.

Затем подъем ставки в июле и амба.

Привет!

Всё правильно, это будет вилка между позитивом по Британии и повышении ставки ФРС.

Проблема в том, что это понятно для большинства крупных инвесторов и могут последовать быстрые продажи по факту референдума Британии, невзирая на положительный результат.

Но прогноз правильный, остальное — дело тактики