Блог им. consortium

Будет или не будет - вот в чём вопрос

- 04 августа 2016, 11:40

- |

Некоторое время назад я привёл общедоступные факты, подтверждающие способность Федерального резерва поднять ставки в любой момент на любом заседании. Чисто формальные условия для этого практически созрели, но Федеральная резервная система не спешит, отделываясь стандартными и нестандартными отговорками, и причины для этого есть, и причины весьма и весьма внушительные. Дело в том, что созрело всё, кроме экономики. Я уже писал про то, что мне неизвестны истинные мотивы действий Федрезерва, слишком много факторов они включают в свою оценку ситуации, и то, чего они не включают в официальные документы и выступления, не знает никто, кроме самих чиновников из Феда. И это самый неприятный элемент для прогнозирования их дальнейшего поведения.

Некоторое время назад я привёл общедоступные факты, подтверждающие способность Федерального резерва поднять ставки в любой момент на любом заседании. Чисто формальные условия для этого практически созрели, но Федеральная резервная система не спешит, отделываясь стандартными и нестандартными отговорками, и причины для этого есть, и причины весьма и весьма внушительные. Дело в том, что созрело всё, кроме экономики. Я уже писал про то, что мне неизвестны истинные мотивы действий Федрезерва, слишком много факторов они включают в свою оценку ситуации, и то, чего они не включают в официальные документы и выступления, не знает никто, кроме самих чиновников из Феда. И это самый неприятный элемент для прогнозирования их дальнейшего поведения.

Однако, экономика… Экономика буксует, а это прямой путь к снижению поступления налогов и, соответственно, к бюджетному голоду Казначейства. Практически никогда Фед в своих заявлениях не касается темы бюджета, а если и задевает, то вскользь. И до сих пор непонятно, то ли тема его действительно не интересует, то ли тема — табу на самом высшем уровне. Не интересовать тема не может, по крайней мере ФРС выказывает озабоченность курсом казначеек и их доходностью, но точно так же и в таком же количестве Фед высказывается и по поводу изменений на фондовом рынке США, и может создаться впечатление, что оба фактора, и казначейки и индексы бирж, его колышут постольку-поскольку, но это не так. Бюджет — слабое звено в финансах США, и это не может не волновать Федеральный Резерв.

И всё-таки про экономику. Вчера и сегодня специально поискал словосочетание «US economic collapse», и нашёл несколько интересных исследований. Первым делом мне попалась статья с ярким заголовком «Семь признаков экономического коллапса США в 2016 году». Вообще-то я не пытался найти признаки именно коллапса или краха, мне нужны были простые и наглядные доказательства того, что Федеральному резерву будет очень непросто поднять ставки в этом году. Причём я не специально искал именно эти доказательства, так как до конца не уверен в том, что Фед не решится на поднятие диапазона ставок. Но, если люди пишут про коллапс, то явно найдут самые жёсткие причины для этого, а они уже станут и причинами бездействия ФРС. Итак, по порядку. Постараюсь как можно короче вынести основные мысли, курсивом выделю оригинальные вставки.

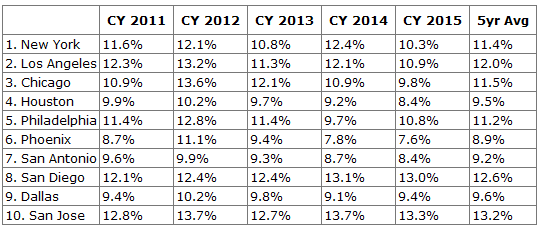

1. Официальная статистика по инфляции безбожно обманывает. Существует некий Chapwood Index, который является альтернативным показателем инфляции. Он основан на нескорректированных издержках и колебаниях цен на 500 самых востребованных предметов, покупаемых американцами в 50 крупнейших городах страны. Результат мы видим в таблице, которую я взял не из статьи, а непосредственно у Chapwood. Как видим, цифры очень далеки от официальных. По этому поводу автор статьи пишет: Инфляция означает больше, чем просто более высокие цены в продуктовом магазине. Номинальный валовой внутренний продукт (ВВП) с учетом показателя инфляции используется для расчета реального ВВП и реального роста ВВП. Таким образом, для данных номинальных темпов роста ВВП, недооценка инфляции с течением времени приведет к завышению роста реального ВВП в течение долгого времени. Если это правда, экономический коллапс США, возможно, уже начался.

Между прочим, это мощнейший сигнал для поднятия ставок по Федеральным Фондам, если уж на то пошло. Согласно этим данным, инфляция зашкаливает.

2. Наблюдается снижение заработных плат и потребительских расходов.

Примерно 70% от валового внутреннего продукта США (ВВП) проистекает из потребительских расходов. Главное слово — потребитель. Таким образом, вы не можете предсказать, как будет развиваться экономика США, если вы не видите, как развивается средний американец.

Большинство работников США не видели каких-либо улучшений их заработной платы за последние годы. В качестве доказательства приведу данные за период с 2009 по 2015 год, 20% наименее оплачиваемых профессий заметили, что их заработная плата снизилась в среднем на 5,7%. К ним относятся люди, работающие в розничной торговле, в сфере приготовления пищи, чистильщики и младший медицинский персонал. В частности, для поваров ресторанов, снижение составило 9,8%; для их помощников 7,7%, а для работников здравоохранения на дому 6,2%.

Даже Федеральная резервная система говорит о стагнации заработной платы как о доказательстве того, что экономика США не полностью выздоровела. И это негативно сказывается на экономике в целом. Если реальная заработная плата падает, потребители не могут свести концы с концами, не говоря уже о том, что рост заработной платы помогает экономике за счет расходов потребителей.

Сейчас только кредиты и кредитные карты держат домохозяйства на плаву. Если потребители вынуждены сдерживать расходы, глобальный экономический спад в 2016 году практически неизбежен.

А вот это реально большая проблема Федерального резерва, скажу я вам. ФРС действительно упоминала о слабом росте заработной плате, но никогда не ставила этот показатель во главу угла.

3. Американцы не имеют накоплений.

Согласно некоторым данным, примерно одна треть (34%) взрослых американцев не имеют каких-либо чрезвычайных сбережений. Это означает, что 72 миллиона американцев не имеют буфера безопасности в случае, если они потеряют свою работу, у них возникнут непредвиденные расходы, или не могут позволить себе рост стоимости расходов на проживание. Не удивительно, что американцы больше беспокоятся о ежедневных тратах, чем обо всём остальном, в том числе о собственном здоровье. Согласно другому опросу, каждый пятый американец опасается прожить всю жизнь только от зарплаты до зарплаты, и почти столько же людей, обеспокоенных перспективой жить в долг вечно!

Но, по крайней мере, они имеют ультра-низкие процентные ставки!

4. Процентные ставки могут парализовать Америку.

Большинство ожидает, что Федеральная резервная система повысит процентные ставки в этом году. Это положит конец свободным и дешевым деньгам.

Следует признать, что мир нуждается в нормальных процентных ставках. Искусственно низкие показатели опустошили отдачу от инвестиций. С другой стороны, рост процентных ставок может парализовать тех американцев, которые уже имеют проблемы и кое-как сводят концы с концами. На этом месте может оказаться любой человек с большим количеством долгов, в том числе имеющий студенческий кредит.

Мы могли попасть в долговую яму в не слишком отдаленном будущем. За словом «мы» я имею в виду всю планету. Банк международных расчетов предупреждает, что мир взял на себя столько долгов, что повышение процентных ставок ФРС может отправить всю планету в долговой кризис.

BIS предупредил, что нестабильность на рынке, в частности, в Китае, является признаком того, что продолжение наращивания долгов будет будоражить рынки. И это может продолжаться в течение длительного времени. Общий накопленный долг стал выше, чем это было до начала экономического коллапса США в 2008 году.

С тех пор мир взял себе дополнительные $ 57,0 трлн в долг. По состоянию на конец 2014 года, планета была должна 199 трлн. долларов по всей мировой экономике на сумму около $ 80,0 трлн в год. Китай, вторая по величине экономика мира, вырастила свой долг в четыре раза после последнего финансового кризиса.

5. Спад глобальной экономики.

Здесь автор привёл цифры роста ВВП по ведущим странам и заявил, что рост нельзя назвать звёздным, скорее, он выглядит как анемичный.

6. Американские компании больше полагаются на продажи за рубежом.

Исследование, проведенное BIS показало, что большая часть мировой финансовой системы привязана к заимствованию ставок из США. В среднем, 100 пунктов движения в результате изменения ставки в США, приводят к 43 пунктам хода для развивающихся рынков и открытых стран с развитой экономикой. Повышение процентных ставок может привести к потрясениям стран с развивающейся экономикой и застою развитых стран.

Почему мы должны об этом заботиться? Для компаний, входящих в индекс S&P500, доля продаж в зарубежные страны после пяти лет застоя увеличился. Процент продаж за пределами США компаний S&P500 в 2014 году составлял 47,82%, по сравнению с 46,29% в 2013 году и 46% для каждого из четырех предыдущих лет.

США не является экономически изолированным островом. Они всё больше и больше полагаются на продажи за пределы страны. Но это не работает. По крайней мере, продажи и расходы несовместимы.

Можно себе представить, как упадут доходы этих компаний после повышения ставок и роста курса доллара.

7. Может произойти обвал фондового рынка США,

Согласно исследованиям Case Shiller, S&P500 переоценен на 62%. Сегодня за каждые $ 1,00 прибыли компании, инвесторы готовы платить $ 24,34. Чтобы понять, чем это чревато, можно вспомнить, что такое соотношение было в 1929, 2000 и 2007. Все три случая сопровождались крахом.Фондовый рынок должен испытывать значительную коррекцию. Как это может выглядеть? S&P500 в настоящее время находится на уровне 1,938; Шиллер считает, что он должен находиться ближе к 1300. Это предполагает падение примерно на 33%. Шиллер также считает, что Доу, который находится на 16,280, должны быть ближе к 11.000; коррекция 32,5%.

В конце концов автор делает простой вывод: Экономика США выглядит не так хорошо, как нас заставляют верить. Но каждый из пунктов настолько противоречит другим, что очень трудно сделать окончательный вывод о том, что же в этой ситуации делать Федеральному резерву?

Я из статьи сделаю собственные выводы, рассматривая поэтапно большинство вопросов, затронутых автором.

Если реальная потребительская инфляция настолько высока, то время повышать ставки не просто наступило, оно давно прошло.

Если зарплаты снижаются, то конечный потребитель не сможет поднять уровни продаж. Тогда откуда берётся инфляция? Не из-за дефицита же товаров?

Если американцы не имеют накоплений, живут в долг и боятся своего будущего, то как в этом случае можно поднимать ставки и ужесточать условия кредитования?

Если спад экономики глобальный, то тогда ФРС вообще не нужно рыпаться, а нужно сидеть плотно на стуле, ничего не предпринимать и наблюдать.

Если главные компании ориентированы на зарубежные страны, а в этих странах сильный экономический спад, то повышение ставок очень сильно ударит по этим компаниям.

Короче говоря, у меня вырисовывается следующая картина: при подобных условиях ставки поднимать никак нельзя. Это, конечно, если Фед ориентируется на экономику, а не на что-то другое.

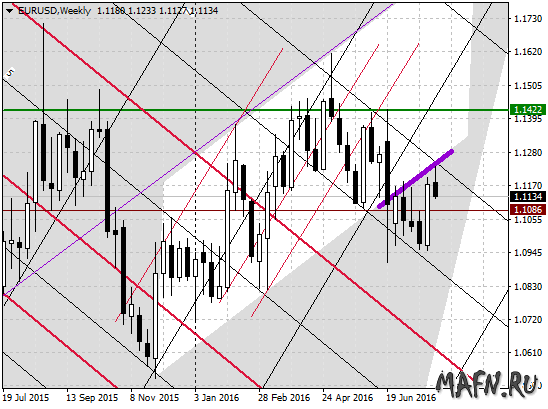

По торговле. В принципе, я рассматривал вероятность похода евро в район 1.1250. Но я практически никогда не открываю позиции без подтверждения движения, поэтому продал евро только от 1.1199, потом добавил ниже.

P.S. А вот и рисунок из раздела примитивного теханализа.

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня

теги блога Мирошниченко Михаил

- audusd

- Brexit

- CME

- consortium

- DAX

- DJIA

- EURAUD

- eurchf

- eurjpy

- EURUSD

- Fiscal Cliff

- FOMC

- forex

- gbpjpy

- gbpusd

- Goldman Sachs

- LIBOR

- LTRO

- Moody's

- Moody`s

- NFP

- QE

- S&P500

- SPIEGEL

- US treasures

- USDJPY

- zerohedge

- Абэ

- анализ

- апокалипсис

- Базель

- Банк Японии

- банки

- банковский союз

- Баффет

- безработица

- Бернанке

- бумаги

- валюта

- Венизелос

- выборы

- Германия

- Греция

- деньги

- деривативы

- дефляция

- дефолт

- доллар

- Драги

- евро

- еврогруппа

- Европа

- ЕЦБ

- заявления

- золото

- избыточные резервы

- инфляция

- Исландия

- Испания

- Италия

- Кипр

- кредитное плечо

- кризис

- кризис евро

- ликвидность

- мани менеджмент

- Меркель

- обзор рынка

- президент

- прогнозы

- процентные ставки

- рейтинг

- речь

- Рон Пол

- рынок труда

- Самарас

- слова: EURUSD

- спот

- спрос

- ставка

- ставка по федеральным фондам

- ставки

- статистика

- стресс-тесты

- США

- теханализ

- технический анализ

- тройка

- Уолл-Стрит

- Фибоначчи

- форекс

- франк

- ФРС

- фундамент

- цена

- Ципрас

- чужие деньги

- экономика

- экономика США

- Япония

Это нереальный бред.

Но использовать этот индекс для оценки инфляции в США — точно сумасшествие. Я в первый раз был в США в 1994 году, в последний — в прошлом году, ездил и летал во множестве мест, от Бостона до Майами и от Вашингтона ДС до Сан-Франциско. Поэтому представляю себе, какие там цены на обычном бытовом уровне.

Если амерская государственная статистика цен и подвирает, то в пределах 1% в год, не более.

тут в одном интервью прозвучало что 40% от ВВП США - это финансовые услуги в самом широком смысле. это похоже на правду?