Блог им. cat_translator

Перевод. Как алго-трейдеры используют настроения, чтобы преуспеть на рынке

- 13 октября 2016, 12:56

- |

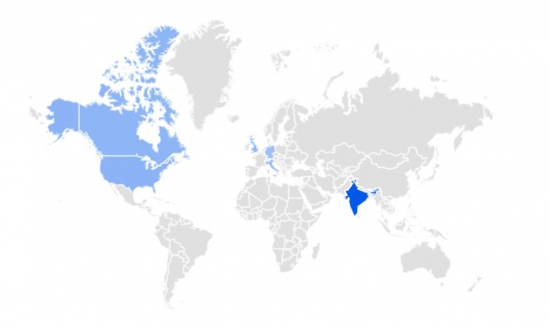

Если верить данным сервиса "Google Trends", слово “sentiment analysis” (анализ настроений) за последние 5 лет приобрело большую популярность. Одновременно с этим мы становимся свидетелями развития систем анализа контента со стороны разработчиков роботов. Это может означать что мы наблюдаем новую тенденцию в алгоритмической торговле. С развитием техники становиться доступным анализ гиганских массивов информации.

Роботы захватывают последний оплот торговли исключительно Человеков — торговлю по сантименту!

Когда настроения используются в торговле, они могут просто выступать в качестве сигналов, позволяющих понять, покупать или продавать акции из портфеля. Традиционный способ учета настроений в торговле — это покупка акций при появлении положительной информации о компании и продажа акций, когда поступает негативная информация о компании. Логично предположить, что если поступила положительная информация о конкретной компании, она привлечет других трейдеров и побудит их приобрести акции, что приведет к росту их цен. Но если появится негативная информация, то трейдеры будут испытывать страх, и это заставит их продавать свои акции, что в свою очередь приведет к снижению цен на них.

Мы все люди все мы можем легко растолковать настроение определенной статьи. Однако, проблемы начинаются, когда в нашем портфеле оказывается 10 или даже 1000 компаний, большинство из которых часто упоминается в новостях или социальных сетях. Средний взрослый человек читает со скоростью 300 слов в минуту, а значит на чтение статьи объемом в 600 слов уйдет 2 минуты. За эти 2 минуты 10 компаний из вашего портфеля способны сгенерировать более 100 статей или 100 000 упоминаний в социальных сетях. Люди не в состоянии справиться с подобными информационными перегрузками, когда в игру вступает анализ настроений.

Один из традиционных подходов к анализу настроений – это модель набора слов (Bag-of-words). Она определяет позитивные и негативные слова в статье на самом базовом уровне. Сумма положительных и отрицательных слов (при условии, что положительные слова имеют вес 1.0, а отрицательные слова имеют вес -1.0) выдаст в результате оценку настроений. Этот результат обычно определяется по шкале от 1.0 до -1.0.

Многие алгоритмические хедж-фонды используют анализ настроений в своих торговых стратегиях, и эта тенденция приобретает все большую популярность. За время, необходимое человеку, чтобы прочитать 1 статью и интерпретировать ее отношение к какому-либо вопросу, компьютер может прочитать миллионы статей и выявить общий результат этих настроений или настроение каждой из них.

«Очень долго трейдеры, специализирующиеся на краткосрочных сделках, могли рассчитывать при предсказании результата только на 2 фактора: цену и стоимость», — заявляет Эрнест Чан, управляющий директор QTS Capital. Поэтому использовать настроения в качестве еще одного фактора при краткосрочной торговле — это как добавить самолет к автомобилям и лодкам.

Общая тенденция в алгоритмическом трейдинг-сообществе сводится к объединению данных о настроениях с другими типами источников данных, чтобы обеспечить преимущество той или иной стратегии.

«Наша стратегия базируется на фундаментальных данных и использует все источники информации в реальном времени (новости, заявления финансовых органов и т. д.)», — заявляет Игорь Ривин, управляющий директор Samsara Investments. Данные о настроениях идеально подходят для нашей стратегии, и это помогает нам добиваться гораздо более качественного управления рисками, если они опираются на наши прежние источники данных.

Алго-трейдеры все чаще включают анализ настроений в свои торговые модели, и эта тенденция сохранится и в будущем, поскольку все большее число трейдеров активно стремятся закрепиться на рынке. В этом направлении сейчас работает много стартапов, пытаясь разработать настроенческую и прочую инновационную аналитику, которую алго-трейдеры могли бы использовать в своих стратегиях. Количество данных неуклонно растет, поэтому инновационная аналитика, такая как анализ настроений, становится все более привлекательной при определении показателя эффективности инвестиционного портфеля.

Кумеш Арумуган — соучредитель и генеральный директор Accern, стартапа, занимающегося вопросами искусственного интеллекта, который предупреждает пользователей о биржевых возможностях, сканируя 20 миллионов веб-сайтов в реальном времени.

Оригинал

Как видно из анализа запросов по теме, в России данные системы не очень популярны и им только предстоит начать свой путь.

- 13 октября 2016, 16:48

- 13 октября 2016, 16:53

- 20 октября 2016, 14:31

- 13 октября 2016, 17:11

- 13 октября 2016, 17:57

- 13 октября 2016, 19:51

- 20 октября 2016, 13:11

теги блога Светлана <o-s-a.net>

- алготрейдинг

- Арбитраж

- инвестиции

- карьера

- моментум

- перевод

- сентимент

- управление рисками

- Управление риском

- управление финансами

- финансы

- эмоции