SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. optiontraders

Синтетическая фьючерсная позиция

- 31 января 2012, 12:08

- |

Nick Pritzakis

www.QuestOptions.com

Надеюсь, вам понравились пост и видео об основах опционной торговли на прошлой неделе; цель этого видео заключается в том, чтобы вы начали думать об опционах в 3-D.

Сегодня я хочу показать вам еще один пример того, как фьючерсы и опционы связаны друг с другом. Ниже я собираюсь рассказать вам о важности синтетической фьючерсной позиции.

Почему это важно?

• Я считаю, что это основа понимания того, как управлять позицией.

• Благодаря этому знанию вы сможете с большей лёгкостью управлять позицией в нестабильных рыночных условиях.

• Потенциально это может спасти вас в сложных ситуациях, когда рынок опционов становится менее ликвидными, или когда возрастает спрэд между спросом и предложением.

Я серьезно.

Вы действительно должны знать и понимать эту взаимосвязь целиком и полностью, прежде чем перейти к изучению конкретных опционных стратегий.

Итак, что же представляет собой синтетический фьючерсный контракт?

Investopedia говорит об этом следующее: это позиция, созданная путем объединения опционов Call и Put с целью имитации графического профиля и характеристик фьючерсного контракта.

Может звучать сложным или запутанным, но на самом деле это не так. С помощью некоторых наглядных пособий вы узнаете, как это делается и не забудете уже никогда .

Если вы готовы, то двигаемся дальше.

Для того, чтобы выяснить, как воспроизвести длинный фьючерсный контракт, мы должны сравнить его свойства со свойствами опционов Call и Put.

Какая комбинация опционов Call и Put сможет воспроизвести длинный фьючерсный контракт?

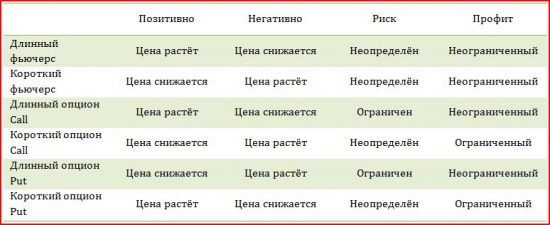

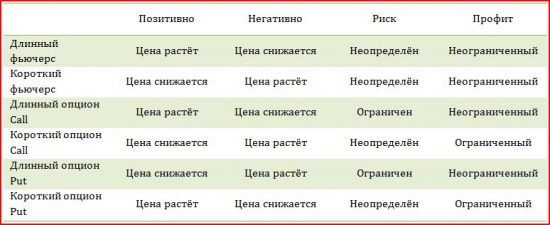

Давайте ознакомимся с таблицей ниже и посмотрим, как ведёт себя каждый из этих инструментов при изменении цены в ту или иную сторону:

Рост цены сказывается позитивно для длинного опциона Call и короткого опциона Put.

Отсюда становиться понятным, комбинация каких опционов может повторить поведение длинного фьючерса.

Но в образовательных целях мы давайте разберёмся до конца.

Мы знаем, что длинный фьючерс имеет неограниченный риск при движении цены вниз и неограниченную прибыль при движении цены наверх. В то же время опцион Call имеет потенциал неограниченной прибыли при движении цены наверх, а короткий опцион Put - неограниченный риск при движении цены вниз.

Таким образом: Длинный фьючерс = Длинный опцион Call + Короткий опцион Put.

Не так уж и плохо?

Ok. Хорошо ...

Как насчет синтетических коротких фьючерсных контрактов?

Для того, чтобы повторить короткий фьючерсный контракт, мы должны опять сопоставить его характеристики с характеристиками опционов Call и Put.

Итак, какая же комбинация опционов Call и Put будет соответствовать короткому фьючерсному контракту?

Давайте, опять обратимся к таблице выше.

Снижение цены сказывается позитивно для длинного опциона Put и короткого опциона Сall.

Ну, как уловили суть?

Давайте ещё раз, более подробно.

Короткий фьючерсный контракт имеет неограниченный риск при движении цены наверх и неограниченную прибыль при движении цены вниз. В то же время опцион Put имеет потенциал неограниченной прибыли при движении цены вниз, а короткий опцион Call - неограниченный риск при движении цены наверх.

Таким образом: Короткий фьючерс = Длинный опцион Put + Короткий опцион Call.

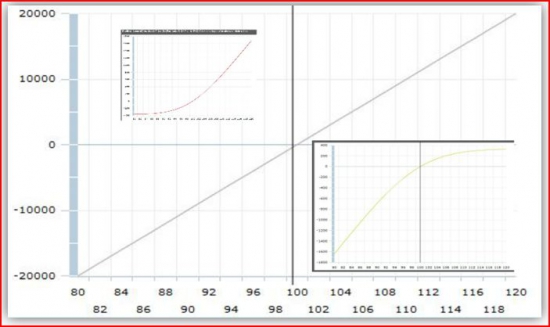

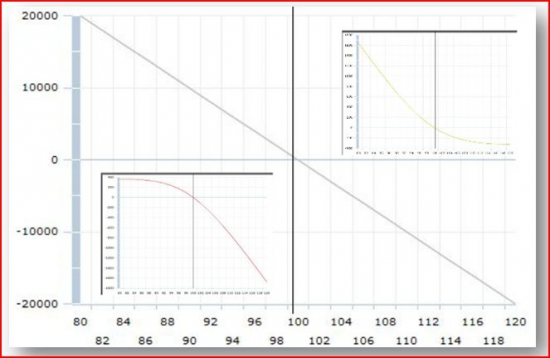

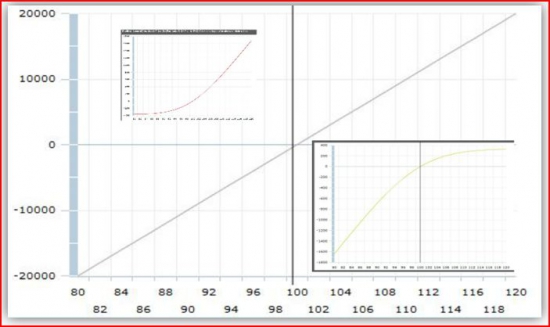

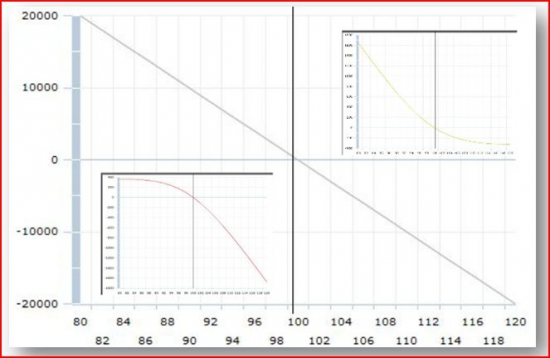

Ниже представлены графически оба синтетических фьючерса:

Длинный фьючерс = Длинный опцион Call + Короткий опцион Put.

Длинной позиции по фьючерсу за $100 соответствует покупка опциона Call со страйком $100 и продажа опциона Put на этом же страйке.

Короткий фьючерс = Длинный опцион Put + Короткий опцион Call.

Короткой позиции по фьючерсу за $100 соответствует покупка опциона Put со страйком $100 и продажа опциона Call на этом же страйке.

Также вы можете ознакомиться с видео.

Источник: http://optiontraders.ru/

www.QuestOptions.com

Надеюсь, вам понравились пост и видео об основах опционной торговли на прошлой неделе; цель этого видео заключается в том, чтобы вы начали думать об опционах в 3-D.

Сегодня я хочу показать вам еще один пример того, как фьючерсы и опционы связаны друг с другом. Ниже я собираюсь рассказать вам о важности синтетической фьючерсной позиции.

Почему это важно?

• Я считаю, что это основа понимания того, как управлять позицией.

• Благодаря этому знанию вы сможете с большей лёгкостью управлять позицией в нестабильных рыночных условиях.

• Потенциально это может спасти вас в сложных ситуациях, когда рынок опционов становится менее ликвидными, или когда возрастает спрэд между спросом и предложением.

Я серьезно.

Вы действительно должны знать и понимать эту взаимосвязь целиком и полностью, прежде чем перейти к изучению конкретных опционных стратегий.

Итак, что же представляет собой синтетический фьючерсный контракт?

Investopedia говорит об этом следующее: это позиция, созданная путем объединения опционов Call и Put с целью имитации графического профиля и характеристик фьючерсного контракта.

Может звучать сложным или запутанным, но на самом деле это не так. С помощью некоторых наглядных пособий вы узнаете, как это делается и не забудете уже никогда .

Если вы готовы, то двигаемся дальше.

Для того, чтобы выяснить, как воспроизвести длинный фьючерсный контракт, мы должны сравнить его свойства со свойствами опционов Call и Put.

Какая комбинация опционов Call и Put сможет воспроизвести длинный фьючерсный контракт?

Давайте ознакомимся с таблицей ниже и посмотрим, как ведёт себя каждый из этих инструментов при изменении цены в ту или иную сторону:

Рост цены сказывается позитивно для длинного опциона Call и короткого опциона Put.

Отсюда становиться понятным, комбинация каких опционов может повторить поведение длинного фьючерса.

Но в образовательных целях мы давайте разберёмся до конца.

Мы знаем, что длинный фьючерс имеет неограниченный риск при движении цены вниз и неограниченную прибыль при движении цены наверх. В то же время опцион Call имеет потенциал неограниченной прибыли при движении цены наверх, а короткий опцион Put - неограниченный риск при движении цены вниз.

Таким образом: Длинный фьючерс = Длинный опцион Call + Короткий опцион Put.

Не так уж и плохо?

Ok. Хорошо ...

Как насчет синтетических коротких фьючерсных контрактов?

Для того, чтобы повторить короткий фьючерсный контракт, мы должны опять сопоставить его характеристики с характеристиками опционов Call и Put.

Итак, какая же комбинация опционов Call и Put будет соответствовать короткому фьючерсному контракту?

Давайте, опять обратимся к таблице выше.

Снижение цены сказывается позитивно для длинного опциона Put и короткого опциона Сall.

Ну, как уловили суть?

Давайте ещё раз, более подробно.

Короткий фьючерсный контракт имеет неограниченный риск при движении цены наверх и неограниченную прибыль при движении цены вниз. В то же время опцион Put имеет потенциал неограниченной прибыли при движении цены вниз, а короткий опцион Call - неограниченный риск при движении цены наверх.

Таким образом: Короткий фьючерс = Длинный опцион Put + Короткий опцион Call.

Ниже представлены графически оба синтетических фьючерса:

Длинный фьючерс = Длинный опцион Call + Короткий опцион Put.

Длинной позиции по фьючерсу за $100 соответствует покупка опциона Call со страйком $100 и продажа опциона Put на этом же страйке.

Короткий фьючерс = Длинный опцион Put + Короткий опцион Call.

Короткой позиции по фьючерсу за $100 соответствует покупка опциона Put со страйком $100 и продажа опциона Call на этом же страйке.

Также вы можете ознакомиться с видео.

Источник: http://optiontraders.ru/

1 комментарий

Спасибо!!!

- 01 февраля 2012, 01:47

теги блога optiontraders

- VIX

- VXX

- бабочка

- вебинар

- вебинары

- вега

- вертикальные спрэды

- вертикальный спрэд

- волатильность

- встреча smart-lab

- выборы 2011

- греки

- гуру

- доллар

- железный кондор

- календарные спреды

- календарный спред

- кто виноват

- магия

- мани менеджмент

- нефть

- опцион

- опционная конференция

- опционные стратегии

- опционы

- психология

- рынок

- синтетика

- спрэды

- стрэддл

- стрэнгл

- туса

- управление

- Управление капиталом

- фьючерс