SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Белые начинают и выигрывают. Обзор на предстоящую неделю от 12.03.2017

- 12 марта 2017, 21:54

- |

По ФА…

На уходящей неделе:

— Заседание ЕЦБ

Пресс-релиз ЕЦБ и вступительное заявление Драги не претерпели значительных изменений по сравнению с риторикой на заседании в январе.

Формулировка о возможном снижении ставок при необходимости была сохранена, как и вероятность увеличения размера и сроков проведения программы QE после декабря 2016 года.

Драги продолжил настаивать на временном росте инфляции, не имеющим последствий для среднесрочных перспектив, и на необходимости сохранения очень значительных стимулов ЕЦБ для достижения целевого уровня по инфляции.

Прогнозы по росту экономики и инфляции были изменены:

— По росту ВВП:

На 2017 год до 1,8% против 1,7% ранее;

На 2018 год до 1,7% против 1,6% ранее;

На 2019 год оставлен неизменным 1,6%.

— По росту инфляции:

На 2017 год до 1,7% против 1,3% ранее;

На 2018 год до 1,6% против 1,5% ранее;

На 2019 год оставлен неизменным 1,7%.

Изменение прогнозов не привели к значительной реакции рынка, т.к. были известны ранее благодаря утечке информации от Блумберг.

Сюрпризы начались с блока вопросов-ответов.

Драги начал осторожно подготавливать рынки к предстоящим изменениям политики ЕЦБ.

Ключевые ястребиные заявления главы ЕЦБ:

— Данные Еврозоны за период с январского заседания ЕЦБ были в пользу восстановления экономики, риски дефляции значительно снизились, поэтому ЕЦБ утратил «чувство срочности» в необходимости дальнейших стимулов;

— В связи с этим из сопроводительного заявления удалена формулировка о том, что ЕЦБ, при необходимости, будет использовать все инструменты своего мандата для достижения целевого уровня инфляции;

— ЕЦБ больше не планирует аукционов TLTROs, это не обсуждалось;

— Вероятность дальнейшего снижения ставок уменьшилась, ЕЦБ не ожидает развития ситуации таким образом, при которой будет необходимо дальнейшее снижение ставок;

— На сегодняшнем заседании обсуждался вариант об удалении формулировки «ставки могут быть ниже текущих уровней при необходимости», но ЕЦБ пока предпочел оставить данную формулировку неизменной.

Изменения риторики Драги были незначительным, но, зная Марио, такие заявления являются первыми предпосылками к кардинальной смене курса ЕЦБ на выход из текущей ультрамягкой политики.

Невзирая на то, что Драги отрицал риски по распаду Еврозоны в результате предстоящих выборов и заявил, что евро необратим, очевидно, что именно предстоящие выборы в Голландии и Франции удерживают ЕЦБ от дальнейшего сокращения стимулов.

При победе проевропейских кандидатов в Голландии, Франции, Италии необходимо ожидать завершение программы QE и начало цикла повышения ставок ЕЦБ, что приведет к вертикальному росту евро.

Рост евро был умеренным после заседания ЕЦБ, т.к. рынки осознают невозможность изменения политики ЕЦБ как минимум до июня, но в пятницу после нонфармов евро резко вырос на утечке информации от Блумберга.

Блумберг сообщил, что на заседании ЕЦБ была дискуссия о возможном повышении ставки до окончания программы QE.

ЕЦБ официально ответил, что никаких конкретных сценариев и сроков сворачивания стимулов не обсуждалось, слухи комментировать отказался.

Но официального опровержения не было, а Драги в ходе пресс-конференции отметил, что не собирается спекулировать на данную тему.

Логически очевидно, что дальнейшее уменьшение размера программы QE идеально совместимо с повышением депозитной ставки от отрицательных значений, т.к. размер депозитной ставки привязан к низу доходностей ГКО стран Еврозоны при отсутствии чрезмерного падения доходностей ГКО, что ограничивает убытки.

Понимание рынками этого факта может привести к резкому росту евро на фоне сворачивания кэрри, но до выборов президента Франции данный тренд на рост евро будет ограничен.

Согласно информации, полученной FT, только один член ЕЦБ на заседании предложил рассмотреть вероятность повышения депозитной ставки до окончания программы QE.

Наиболее вероятно, что это был глава Бундесбанка Вайдман.

Два других члена ЕЦБ сообщили, что данное предложение не рассматривалось серьезно.

С учетом, что эта публикация FT вышла в субботу следует ожидать снижение евро с открытия недели.

Вывод по заседанию ЕЦБ:

ЕЦБ принял решение о начале выхода из текущей ультрамягкой политики при победе проевропейских кандидатов на выборах Голландии и Франции.

При проигрыше Марин Ле Пен сокращение размера программы QE с возможным повышением депозитной ставки может быть принято в сентябре, накануне выборов в парламент Германии.

Не исключено, что на июньском заседании ЕЦБ предупредит о вероятности такого шага.

Сворачивание стимулов ЕЦБ приведет к сильному тренду на рост евродоллара вне зависимости от политики ФРС, но не ранее выборов президента Франции.

— Nonfarm Payrolls

Нонфармы вышли сильными, но после отчета ADP ожидания рынка были завышены, поэтому при околопрогнозых нонфармах логично было ожидать вторичную реакцию на падение доллара.

Хотя первый шип при публикации таких нонфармах на рост доллара мог быть более сильным, но рынок не рассмотрел в отчете по рынку труда вероятность цикла повышения ставок ФРС.

Ключевые компоненты в февральском отчете по рынку труда в США:

— Количество новых рабочих мест 235К против 190K-200К прогноза. Ревизия за прошлые месяцы +9К: за декабрь до 155К с 157К, за январь до 238К с 227К;

— Уровень безработицы U3 4,7% против 4,8% ранее;

— Уровень безработицы U6 9,2% против 9,4% ранее;

— Рост зарплат 0,2%мм 2,8%гг против 0,2%мм 2,8%гг ранее (ревизия вверх с 0,1%мм 2,5%гг);

— Доля участия в рабочей силе 63,0% против 62,9% ранее;

— Продолжительность рабочей недели 34,4 против 34,4 ранее.

Главный плюс отчета: падение уровней безработицы на фоне роста участия в рабочей силе.

Стабильный рост зарплат и сохранение уровня безработицы на уровне чуть ниже естественного указывают в пользу повышения ставки ФРС на заседании 15 марта.

Вывод по февральским нонфармам:

Данные по рынку труда США в феврале подтвердили повышение ставки ФРС на заседании 15 марта.

Рынок труда в превосходной форме, которую не нарушили предыдущие повышения ставки ФРС и, в связи с этим, в этом году ФРС может рассчитывать минимум на два повышения ставки.

Но рыночные ожидания уже учитывают вероятность двух повышений ставок ФРС, а отсутствие стимулов Трампа ограничивают возможность повышения прогнозов ФРС на текущем этапе, поэтому реакция на рост доллара после публикации была незначительной.

На предстоящей неделе:

1. Заседание ФРС, 15 марта

Повысит ли ФРС ставку на этом заседании?

Экономика США согласно данным сейчас находится на пике роста, фондовый рынок США на исторических хаях, рыночные ожидания на повышение ставки ФРС на заседании 15 марта близки к 100%.

ФРС очень долго добивалась совмещения своих прогнозов с рыночными ожиданиями, с 2015 года Йеллен выражала намерение о повышении ставки раз в квартал, отсутствие повышения ставки разочарует рынки и может посеять сомнения относительно уверенности ФРС в дальнейших перспективах роста экономики США.

На прошлой неделе все члены ФРС подтвердили вероятность повышения ставки на заседании 15 марта.

Поэтому да, необходимо ожидать повышение ставки ФРС на заседании 15 марта.

Есть ли необходимость в повышении ставки ФРС на заседании 15 марта?

Нет, необходимости в повышении ставки нет.

Главный ориентир ФРС по инфляции, инфляция потребительских расходов, на уровне 1,7%, т.е. ниже целевого уровня ФРС согласно мандату в 2%.

Прогноз ФРС по инфляции на 2017 год 1,8%, т.е. на текущий момент ФРС не отстает от своих прогнозов, особенно с учетом падения цен на нефть и отсутствия проявления в полной мере декабрьского повышения ставки на реальную экономику.

ФРС была озабочена возможным ростом вторичной инфляции при дальнейшем росте рынка труда.

Но уровень безработицы составил 4,7%, что чуть ниже естественного уровня, но гораздо выше прогноза ФРС о падении уровня безработицы до 4,5% в этом году, а рост зарплат так и не превысил заветные 3% по году.

Производительность труда по-прежнему на низком уровне, что говорит об отсутствии перспектив роста ВВП США выше 2%.

Хотела бы ФРС выждать до июня с повышением ставки?

Да, если бы не рост рыночных ожиданий и фондового рынка США до новых высот: ФРС предпочла, чтобы временной промежуток между повышениями ставки составлял 6 месяцев, в этом случае экономика США полностью учтет влияние более высокой ставки и негативные последствия, если они будут, проявятся.

Кроме того, ФРС прекрасно понимает, что крайний рост ожиданий связан со стимулами Трампа, которых до сих пор нет даже на горизонте.

В Конгрессе нет согласия, в партии республиканцев назревает бунт против Трампа.

Разочарование рынков при отсутствии стимулов Трампа в ближайшее время может привести к резкому падению фондового рынка США, экономика США может начать падение.

Более логично было бы выждать с повышением ставки до июня, когда перспективы стимулов Трампа примут определенную форму и, при реализации стимулов, повысить ставку ещё раз в сентябре и декабре.

Может ли ФРС отменить повышение ставки на заседании 15 марта?

Да, если найдет предлог.

Правительство Британии собирается инициировать статью 50 о Брексит 14-15 марта, что может привести к падению фондовых рынков мира.

Выход важных данных США 15 марта значительно ниже прогноза тоже может стать предлогом.

ФРС обычно не учитывает данные, публикуемые в день заседания, они просто не успевают составить заново все прогнозы, Йеллен не успеет переписать вступительное заявление, но можно оставить всё, как есть, с января ситуация в экономике изменилась не сильно.

Как отреагируют рынки на повышение ставки ФРС?

Значительной реакции ожидать не стоит, повышение ставки учтено рынком.

Главная реакция будет на новые прогнозы ФРС, в частности по повышению ставок.

Но менять их пока нет повода.

Тем более, нет экономических оснований для пересмотра прогнозов.

Риторика сопроводительного заявления и Йеллен должна быть примиряющей, осторожной, ибо ФРС вступает на неизведанную территорию, повышая ставку через 3 месяца после предыдущего повышения.

Если будет предлог и ФРС не повысит ставку, то доллар отвесно упадет в изначальной реакции.

Но риторика ФРС при этом будет ястребиной.

Реакция рынка на отсутствие повышения ставки ФРС во многом зависит от блока данных США в среду.

Падение инфляции на фоне провальной розницы заставят продавать доллар при любом решении ФРС, независимо от риторики и прогнозов, отличаться будет только скорость падения доллара и наличие или отсутствие первого шипа на рост доллара, если ФРС при провальных данных всё-таки решится на повышение ставки.

Вывод по заседанию ФРС:

ФРС намерена повысить ставку на заседании 15 марта.

Повышение ставки в значительной степени учтено рынком, поэтому главная реакция будет на новые прогнозы членов ФРС и мнение Йеллен о времени следующего повышения ставки ФРС.

При неизменных точечных прогнозах членов ФРС по траектории повышения ставки, отсутствии пересмотра прогнозов по экономике на повышение первая реакция на рост доллара сменится на падение.

Наиболее вероятно, что риторика Йеллен на пресс-конференции будет осторожной, что тоже будет не в пользу роста доллара.

Только при пересмотре прогнозов на повышение ставки в этом году до 3-4 с указанием Йеллен о возможном следующем повышении ставки на заседании в июне рост доллара будет сильным и продолжительным.

При сильном падении рынков после инициирования статьи 50 о Брексит правительством Британии или/и при падении инфляции и провальных розничных продажах ФРС может найти предлог для отсутствия повышения ставки на предстоящем заседании.

В этом случае доллар отвесно упадет, но риторика ФРС будет ястребиной, поэтому следует присматриваться к покупкам доллара после изначальной реакции, которая может продолжиться до окончания саммита минфинов и глав ЦБ Б20.

2. Выборы в парламент Голландии, 15 марта

Основная борьба за победу на выборах Голландии будет происходить между «Народной партией за свободу и демократию» Рютте и «Партией свободы» Вилдерса.

Вилдерс, в случае своей победы, намерен провести референдум по выходу Голландии из ЕС и Еврозоны.

Но, согласно опросам, риска выхода Голландии из ЕС/Еврозоны нет, т.к. ни одна из партий не получит большинство голосов, т.е. для формирования правительства необходима коалиция.

Долгое время «Партия свободы» лидировала в опросах, но в крайние две недели партия действующего премьера Голландии Рютте вышла на первое место.

Результат выборов в Голландии больше имеет психологическое влияние на рынки, победа Вилдерса подтвердит общий мировой тренд на отказ от глобализации и усилит опасения по распаду Еврозоны.

Победа Рютте будет позитивным фактором в пользу роста евро, при голубиной риторике ФРС 15 марта евродоллар имеет шанс вырасти после первого шипа вниз даже при повышении ставки ФРС.

3. Инициализация статьи 50 о выходе Британии из ЕС, 14-15 марта

После ратификации законопроекта по Брексит парламентом Британии премьер Тереза Мэй намерена инициировать статью 50 Лиссабонского договора, которая запустит процесс выхода Британии из ЕС.

Ранее планировалась, что нижняя палата парламента Британии отменит поправки к законопроекту по Брексит 13 марта, 14 марта состоится голосование в верхней палате и на следующий день правительство Британии инициализирует статью 50.

Но, согласно информации Daily Telegraph, голосования по ратификации законопроекта Брексит пройдут в обеих палатах 13 марта, что позволит Мэй инициализировать статью 50 уже во вторник.

В любом случае, после инициализации статьи 50, лидеры ЕС проведут чрезвычайный саммит, предварительная дата 6 апреля.

Как будет себя вести фунт после инициализации статьи 50?

Безусловно, это негатив для фунта, но он давно ожидаем и рынки к нему подготовились.

Наиболее вероятно, что переговоры между ЕС и Британией будут не настолько жесткими, как ожидает рынок на текущий момент.

Самый важный этап переговоров начнется после выборов в Германии, т.е. не ранее осени.

После осознания данных факторов фунт может начать рост, т.е. в период с 14 марта до 6 апреля возможно оформление долгосрочного лоя по фунту.

4. Встреча Меркель и Трампа, 14 марта

Согласно заявлению администрации Белого дома основные темы переговоров Трампа и Меркель будут касаться НАТО, РФ и Украины.

Но немецкое издание Spiegel утверждает, что Меркель намерена проинформировать Трампа относительно ответных действий в случае протекционизма со стороны США.

В частности, главным камнем преткновения станет намерение США о введении пограничного налога.

Меркель заявит, что введение такого налога станет поводом для ответных мер со стороны других стран, импорт США будет облагаться дополнительным налогом, также Германия намерена подать иск в ВТО, т.к. пограничный налог нарушает правила мировой торговли.

Тема пограничного налога является самой чувствительной для мировых рынков, это одна из немногих тем, которая может привести к перехаю 103,80 по индексу доллара и перелою 1,0340 по евродоллару при введении пограничного налога в США.

Заявления команды Трампа по пограничному налогу после встречи будут иметь сильное влияние на рынки.

5. Выборы президента Франции

На уходящей неделе опросы способствовали росту евро: рейтинг Макрона во многих опросах сравнился с рейтингом Марин Ле Пен в первом туре, рейтинг Фийона оставался либо устойчивым, либо незначительно вырос.

Предъявление обвинения Фийону 15 марта может изменить ситуацию.

Даже если Фийон сможет продолжить президентскую компанию – нельзя исключать падения его рейтинга.

Шансы Фийона одержать победу на выборах президента Франции ничтожны, но его взгляды схожи с Марин Ле Пен за исключением судьбы Франции в Еврозоне, замена Фийона или разочарование в нем электората может привести к росту рейтинга Марин Ле Пен, что приведет к падению евро.

Данную тему необходимо отслеживать, прием заявок на участие в выборах президента Франции заканчивается 17 марта.

6. Заседание ЦБ Японии, 16 марта

Рост инфляции и инфляционных ожиданий ускорился во всем мире.

Инфляция в Японии далека от достижения целевого уровня ВоЯ, но в преддверии пересмотра торгового соглашения между США и Японией ВоЯ может изменить риторику для облегчения переговоров с командой Трампа.

Нельзя исключать незначительное снижение размера программы QE до 70 трлн иен с текущих 80 трлн иен в год, данный шаг приведет к падению доллариены.

Падение доллариены при ужесточении риторики ЦБ Японии на фоне репатриации капитала накануне саммита минфинов и глав ЦБ Б20 может быть масштабным.

7. Саммит минфинов и глав ЦБ Б20, 17-18 марта

Минфин США Мнучин заявил, что его главной целью является уведомление стран Б20 о том, что США не потерпит конкурентной девальвации валют против доллара.

Конкурентную девальвацию валют очень трудно доказать, даже Китай не подпадает под критерии валютного манипулятора, не говоря о Японии или Еврозоне.

Но рынки опасаются, что Трамп хочет изменить данные критерии, сделав привязку к монетарной политике при перезаключении торговых соглашений.

Такие изменения очень сомнительны, т.к. наиболее вероятно, что Трамп наступит себе на ногу, ибо госдолг США растет и для выполнения обещаний по росту ВВП США на 4% и по фискальным стимулам Трампу самому придется прибегнуть в будущем к помощи ФРС.

Соглашения стран Б7 и Б20 всегда держалось на двух столпах: отсутствие протекционизма на фоне отсутствия конкурентной девальвации валют.

Согласно проекту коммюнике упоминание о недопустимости протекционизма исчезнет и это явно благодаря политике Трампа.

Вместе с тем заявление о недопустимости конкурентной девальвации валют будет сокращено, это ответ других стран Б20.

Рынки будут склонны продавать доллар на росте в преддверии саммита.

Но не исключена ситуация «продавай на слухах, покупай на фактах», т.е. при отсутствии резкой критики монетарных политик ЕЦБ и ЦБ Японии, при включении в коммюнике фразы о недопустимости протекционизма доллар резко вырастет.

8. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских цен и розничные продажи.

По Еврозоне следует отследить рост инфляции в финальном чтении, пересмотр базовой инфляции вверх приведет к росту евро.

Также по Еврозоне имеет значение индекс Германии ZEW.

По Британии основной акцент будет на инициализации статьи 50 по Брексит.

При чрезмерном падении активов Британии на заседании ВоЕ в четверг могут быть объявлены меры для стабилизации ситуации через предоставление дополнительной ликвидности.

Данные Британии в этот период не будут иметь влияния на рынок, но отчет по рынку труда в среду отследить стоит.

Китай порадует рынки кучкой важных данных утром вторника.

Но особое внимание следуют уделить динамике юаня перед саммитом минфинов и глав ЦБ Б20.

На прошлой неделе Китай продолжил девальвацию юаня, что отражает мнение Китая о том, что с Трампом договориться не получится, лучше не стараться, а защищать свои интересы.

— США:

Понедельник: альтернативный индикатор рынка труда LMCI;

Вторник: инфляция цен производителей;

Среда: инфляция потребительских цен, розничные продажи, товарные запасы, ТИКСы;

Четверг: Филадельфия, закладки новых домов, разрешения на строительство, недельные заявки по безработице;

Пятница: промышленное производство, Мичиган.

— Еврозона:

Вторник: ZEW и инфляция Германии;

Среда: инфляция Франции и Италии;

Четверг: инфляция стран Еврозоны в феврале в финальном чтении.

Следует учесть, что США в эти выходные перейдет на летнее время, поэтому все события США будут на час раньше привычного расписания.

9. Выступления членов ЦБ

Заявления членов ФРС могут быть интересны при непонятном исходе заседания 15 марта.

Т.е. при необходимости в дополнительном объяснении решения по ставке, новых прогнозов и дальнейших перспектив, если выступлению Йеллен не будет хватать ясности, что не редкость.

По ЕЦБ основным акцентом станут пояснения относительно утечки информации в Блумберг по обсуждению вероятности повышения ставки до окончания программы QE.

Т.к., согласно информации, полученной FT, данное предложение было высказано всего одним членом ЕЦБ и не получило поддержку со стороны других членов ЕЦБ, рост евро на закрытии пятницы будет нивелирован после открытия недели, но комментарии других членов ЕЦБ по данной тематике важны.

Также важны замечания членов ЕЦБ относительно встреч с минфином США Мнучиным в отношении курса евро и политики ЕЦБ.

Драги выступит в понедельник, главный экономист ЕЦБ Прает будет выступать неоднократно на предстоящей неделе, Керре примет участие в саммите глав ЦБ Б20.

Выступления членов Бундесбанка могут пролить свет на обсуждение в ходе заседания ЕЦБ на прошлой неделе.

------------------

По ТА…

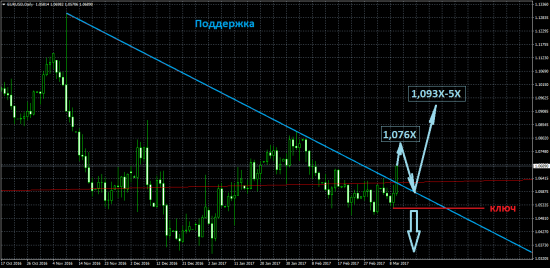

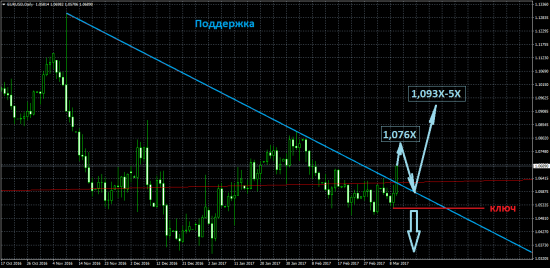

Евродоллар подтвердил проект двойного дна с целью 1,076Х и закрыл неделю выше ключевого сопротивления:

Закрытие недели выше ключевого сопротивления потенциально открывает евродоллару дорогу в 1,09ю фигуру, но необходим ретест пробитого сопротивления, которое стало поддержкой:

Ретест бывшего сопротивления может быть и до исполнения полной цели по двойному дну, но если после исполнения 1,0768 евродолар уйдет под поддержку: риск падения евродоллара в 1,04ю фигуру вырастет без изначального роста в 1,09ю фигуру.

Подтверждением роста евродоллара в 1,09ю фигуру может стать закрепление индекса доллара ниже линии шеи проекта двойной вершины:

Закрытием недели данный проект подтвержден не был, ибо перед закрытием произошел откат вверх.

-------------------

Рубль

Уходящая неделя привела к сокращению лонгов по нефти, т.к. выступления на энергетической конференции не убедили рынки в намерении продления соглашения по сокращению добычи нефти на вторую половину 2017 года в то время, как эффект соглашения ОПЕК пока не отразился на запасах нефти.

Запасы нефти на уходящей неделе продолжили рост, отчет Baker Hughes сообщил о росте активных нефтяных вышек в США до 617 против 609 неделей ранее.

Отсутствие стимулов Трампа на фоне продолжения роста добычи сланцевой нефти также способствовали закрытию лонгов нефти.

Тем не менее, падение нефти ограничено поддержкой:

При снижении к поддержке логично присматриваться к открытию лонгов по нефти.

По долларрублю по-прежнему логичны покупки на падении:

Низ малого канала следует рассматривать в качестве возможного входа в лонг при наличии подтверждения.

-------------------

Выводы:

Предстоящая неделя будет насыщена событиями.

На первый взгляд ориентироваться в ситуации и суммировать противоположный эффект от всех событий и данных нереально.

Но следует понимать, что главный акцент предстоящей недели будет на саммите минфинов и глав ЦБ Б20, который начнется в пятницу.

Минфин США Мнучин открыто заявил, что намерен на этом саммите начать дискуссию о необходимости прекращения практики девальвации национальных валют против доллара.

А это означает, что до начала саммита доллар будет под нисходящим давлением, участники рынка будут закрывать лонги доллара на его росте, особенно если ФРС сохранит прогнозы неизменными, а риторику голубиной даже при повышении ставки.

Изменить ситуацию может публикация коммюнике минфинов и глав ЦБ Б20, которое обычно публикуется до начала саммита.

Если в коммюнике, в отличие от проекта, будет указание на недопустимость протекционизма, будет присутствовать развернутая формулировка о недопустимости конкурентной девальвации валют без упоминания монетарной политики ЦБ: доллар развернется в рост ещё до начала саммита.

До заседания ФРС в любом случае логичны продажи евродоллара.

Евродоллар может развернуться вниз с открытия недели, без перехая пятничного хая, или после исполнения цели по двойному дну на 1,076Х.

Решение о перевороте в лонг евродоллара необходимо принимать после заседания ФРС.

При повышении ставки ФРС, но сохранении прогнозов неизменными, голубиной риторике Йеллен без прямого указания на вероятность следующего повышения ставки на заседании в июне логичен переворот в лонги евродоллара после изначального шипа на падение.

Идеально, если евродоллар в ответ на повышение ставки ФРС первым шипом достигнет середины-верха 1,05й фигуры.

Если же ФРС при повышении ставки повысит точечные прогнозы до 3-4 повышений ставки на 2017 год, а Йеллен не исключит следующее повышение ставки на заседании в июне: евродоллар продолжит падение с целью в 1.04й фигуре.

Реакция рынков на официальное оглашение о выходе Британии из ЕС, блок важных данных США в среду помогут сделать косвенные выводы о прогнозах и риторике ФРС до заседания.

--------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,0508.

Намерена продавать евродоллар до заседания ФРС.

Если в начале недели евродоллар исполнит цель двойного дна: на основном счету переворот в шорты евродоллара с минимальной целью середины-верха 1,05й фигуры, далее в зависимости от ФА и ТА возможен переворот в лонг или дальнейшее удержание шортов евродоллара.

В любом случае с открытия недели намерена шортить евродоллар на втором счету с доливками в шорт при росте выше или с перезаходом в шорт выше при установке стопа бу и последующем его сносе.

На уходящей неделе:

— Заседание ЕЦБ

Пресс-релиз ЕЦБ и вступительное заявление Драги не претерпели значительных изменений по сравнению с риторикой на заседании в январе.

Формулировка о возможном снижении ставок при необходимости была сохранена, как и вероятность увеличения размера и сроков проведения программы QE после декабря 2016 года.

Драги продолжил настаивать на временном росте инфляции, не имеющим последствий для среднесрочных перспектив, и на необходимости сохранения очень значительных стимулов ЕЦБ для достижения целевого уровня по инфляции.

Прогнозы по росту экономики и инфляции были изменены:

— По росту ВВП:

На 2017 год до 1,8% против 1,7% ранее;

На 2018 год до 1,7% против 1,6% ранее;

На 2019 год оставлен неизменным 1,6%.

— По росту инфляции:

На 2017 год до 1,7% против 1,3% ранее;

На 2018 год до 1,6% против 1,5% ранее;

На 2019 год оставлен неизменным 1,7%.

Изменение прогнозов не привели к значительной реакции рынка, т.к. были известны ранее благодаря утечке информации от Блумберг.

Сюрпризы начались с блока вопросов-ответов.

Драги начал осторожно подготавливать рынки к предстоящим изменениям политики ЕЦБ.

Ключевые ястребиные заявления главы ЕЦБ:

— Данные Еврозоны за период с январского заседания ЕЦБ были в пользу восстановления экономики, риски дефляции значительно снизились, поэтому ЕЦБ утратил «чувство срочности» в необходимости дальнейших стимулов;

— В связи с этим из сопроводительного заявления удалена формулировка о том, что ЕЦБ, при необходимости, будет использовать все инструменты своего мандата для достижения целевого уровня инфляции;

— ЕЦБ больше не планирует аукционов TLTROs, это не обсуждалось;

— Вероятность дальнейшего снижения ставок уменьшилась, ЕЦБ не ожидает развития ситуации таким образом, при которой будет необходимо дальнейшее снижение ставок;

— На сегодняшнем заседании обсуждался вариант об удалении формулировки «ставки могут быть ниже текущих уровней при необходимости», но ЕЦБ пока предпочел оставить данную формулировку неизменной.

Изменения риторики Драги были незначительным, но, зная Марио, такие заявления являются первыми предпосылками к кардинальной смене курса ЕЦБ на выход из текущей ультрамягкой политики.

Невзирая на то, что Драги отрицал риски по распаду Еврозоны в результате предстоящих выборов и заявил, что евро необратим, очевидно, что именно предстоящие выборы в Голландии и Франции удерживают ЕЦБ от дальнейшего сокращения стимулов.

При победе проевропейских кандидатов в Голландии, Франции, Италии необходимо ожидать завершение программы QE и начало цикла повышения ставок ЕЦБ, что приведет к вертикальному росту евро.

Рост евро был умеренным после заседания ЕЦБ, т.к. рынки осознают невозможность изменения политики ЕЦБ как минимум до июня, но в пятницу после нонфармов евро резко вырос на утечке информации от Блумберга.

Блумберг сообщил, что на заседании ЕЦБ была дискуссия о возможном повышении ставки до окончания программы QE.

ЕЦБ официально ответил, что никаких конкретных сценариев и сроков сворачивания стимулов не обсуждалось, слухи комментировать отказался.

Но официального опровержения не было, а Драги в ходе пресс-конференции отметил, что не собирается спекулировать на данную тему.

Логически очевидно, что дальнейшее уменьшение размера программы QE идеально совместимо с повышением депозитной ставки от отрицательных значений, т.к. размер депозитной ставки привязан к низу доходностей ГКО стран Еврозоны при отсутствии чрезмерного падения доходностей ГКО, что ограничивает убытки.

Понимание рынками этого факта может привести к резкому росту евро на фоне сворачивания кэрри, но до выборов президента Франции данный тренд на рост евро будет ограничен.

Согласно информации, полученной FT, только один член ЕЦБ на заседании предложил рассмотреть вероятность повышения депозитной ставки до окончания программы QE.

Наиболее вероятно, что это был глава Бундесбанка Вайдман.

Два других члена ЕЦБ сообщили, что данное предложение не рассматривалось серьезно.

С учетом, что эта публикация FT вышла в субботу следует ожидать снижение евро с открытия недели.

Вывод по заседанию ЕЦБ:

ЕЦБ принял решение о начале выхода из текущей ультрамягкой политики при победе проевропейских кандидатов на выборах Голландии и Франции.

При проигрыше Марин Ле Пен сокращение размера программы QE с возможным повышением депозитной ставки может быть принято в сентябре, накануне выборов в парламент Германии.

Не исключено, что на июньском заседании ЕЦБ предупредит о вероятности такого шага.

Сворачивание стимулов ЕЦБ приведет к сильному тренду на рост евродоллара вне зависимости от политики ФРС, но не ранее выборов президента Франции.

— Nonfarm Payrolls

Нонфармы вышли сильными, но после отчета ADP ожидания рынка были завышены, поэтому при околопрогнозых нонфармах логично было ожидать вторичную реакцию на падение доллара.

Хотя первый шип при публикации таких нонфармах на рост доллара мог быть более сильным, но рынок не рассмотрел в отчете по рынку труда вероятность цикла повышения ставок ФРС.

Ключевые компоненты в февральском отчете по рынку труда в США:

— Количество новых рабочих мест 235К против 190K-200К прогноза. Ревизия за прошлые месяцы +9К: за декабрь до 155К с 157К, за январь до 238К с 227К;

— Уровень безработицы U3 4,7% против 4,8% ранее;

— Уровень безработицы U6 9,2% против 9,4% ранее;

— Рост зарплат 0,2%мм 2,8%гг против 0,2%мм 2,8%гг ранее (ревизия вверх с 0,1%мм 2,5%гг);

— Доля участия в рабочей силе 63,0% против 62,9% ранее;

— Продолжительность рабочей недели 34,4 против 34,4 ранее.

Главный плюс отчета: падение уровней безработицы на фоне роста участия в рабочей силе.

Стабильный рост зарплат и сохранение уровня безработицы на уровне чуть ниже естественного указывают в пользу повышения ставки ФРС на заседании 15 марта.

Вывод по февральским нонфармам:

Данные по рынку труда США в феврале подтвердили повышение ставки ФРС на заседании 15 марта.

Рынок труда в превосходной форме, которую не нарушили предыдущие повышения ставки ФРС и, в связи с этим, в этом году ФРС может рассчитывать минимум на два повышения ставки.

Но рыночные ожидания уже учитывают вероятность двух повышений ставок ФРС, а отсутствие стимулов Трампа ограничивают возможность повышения прогнозов ФРС на текущем этапе, поэтому реакция на рост доллара после публикации была незначительной.

На предстоящей неделе:

1. Заседание ФРС, 15 марта

Повысит ли ФРС ставку на этом заседании?

Экономика США согласно данным сейчас находится на пике роста, фондовый рынок США на исторических хаях, рыночные ожидания на повышение ставки ФРС на заседании 15 марта близки к 100%.

ФРС очень долго добивалась совмещения своих прогнозов с рыночными ожиданиями, с 2015 года Йеллен выражала намерение о повышении ставки раз в квартал, отсутствие повышения ставки разочарует рынки и может посеять сомнения относительно уверенности ФРС в дальнейших перспективах роста экономики США.

На прошлой неделе все члены ФРС подтвердили вероятность повышения ставки на заседании 15 марта.

Поэтому да, необходимо ожидать повышение ставки ФРС на заседании 15 марта.

Есть ли необходимость в повышении ставки ФРС на заседании 15 марта?

Нет, необходимости в повышении ставки нет.

Главный ориентир ФРС по инфляции, инфляция потребительских расходов, на уровне 1,7%, т.е. ниже целевого уровня ФРС согласно мандату в 2%.

Прогноз ФРС по инфляции на 2017 год 1,8%, т.е. на текущий момент ФРС не отстает от своих прогнозов, особенно с учетом падения цен на нефть и отсутствия проявления в полной мере декабрьского повышения ставки на реальную экономику.

ФРС была озабочена возможным ростом вторичной инфляции при дальнейшем росте рынка труда.

Но уровень безработицы составил 4,7%, что чуть ниже естественного уровня, но гораздо выше прогноза ФРС о падении уровня безработицы до 4,5% в этом году, а рост зарплат так и не превысил заветные 3% по году.

Производительность труда по-прежнему на низком уровне, что говорит об отсутствии перспектив роста ВВП США выше 2%.

Хотела бы ФРС выждать до июня с повышением ставки?

Да, если бы не рост рыночных ожиданий и фондового рынка США до новых высот: ФРС предпочла, чтобы временной промежуток между повышениями ставки составлял 6 месяцев, в этом случае экономика США полностью учтет влияние более высокой ставки и негативные последствия, если они будут, проявятся.

Кроме того, ФРС прекрасно понимает, что крайний рост ожиданий связан со стимулами Трампа, которых до сих пор нет даже на горизонте.

В Конгрессе нет согласия, в партии республиканцев назревает бунт против Трампа.

Разочарование рынков при отсутствии стимулов Трампа в ближайшее время может привести к резкому падению фондового рынка США, экономика США может начать падение.

Более логично было бы выждать с повышением ставки до июня, когда перспективы стимулов Трампа примут определенную форму и, при реализации стимулов, повысить ставку ещё раз в сентябре и декабре.

Может ли ФРС отменить повышение ставки на заседании 15 марта?

Да, если найдет предлог.

Правительство Британии собирается инициировать статью 50 о Брексит 14-15 марта, что может привести к падению фондовых рынков мира.

Выход важных данных США 15 марта значительно ниже прогноза тоже может стать предлогом.

ФРС обычно не учитывает данные, публикуемые в день заседания, они просто не успевают составить заново все прогнозы, Йеллен не успеет переписать вступительное заявление, но можно оставить всё, как есть, с января ситуация в экономике изменилась не сильно.

Как отреагируют рынки на повышение ставки ФРС?

Значительной реакции ожидать не стоит, повышение ставки учтено рынком.

Главная реакция будет на новые прогнозы ФРС, в частности по повышению ставок.

Но менять их пока нет повода.

Тем более, нет экономических оснований для пересмотра прогнозов.

Риторика сопроводительного заявления и Йеллен должна быть примиряющей, осторожной, ибо ФРС вступает на неизведанную территорию, повышая ставку через 3 месяца после предыдущего повышения.

Если будет предлог и ФРС не повысит ставку, то доллар отвесно упадет в изначальной реакции.

Но риторика ФРС при этом будет ястребиной.

Реакция рынка на отсутствие повышения ставки ФРС во многом зависит от блока данных США в среду.

Падение инфляции на фоне провальной розницы заставят продавать доллар при любом решении ФРС, независимо от риторики и прогнозов, отличаться будет только скорость падения доллара и наличие или отсутствие первого шипа на рост доллара, если ФРС при провальных данных всё-таки решится на повышение ставки.

Вывод по заседанию ФРС:

ФРС намерена повысить ставку на заседании 15 марта.

Повышение ставки в значительной степени учтено рынком, поэтому главная реакция будет на новые прогнозы членов ФРС и мнение Йеллен о времени следующего повышения ставки ФРС.

При неизменных точечных прогнозах членов ФРС по траектории повышения ставки, отсутствии пересмотра прогнозов по экономике на повышение первая реакция на рост доллара сменится на падение.

Наиболее вероятно, что риторика Йеллен на пресс-конференции будет осторожной, что тоже будет не в пользу роста доллара.

Только при пересмотре прогнозов на повышение ставки в этом году до 3-4 с указанием Йеллен о возможном следующем повышении ставки на заседании в июне рост доллара будет сильным и продолжительным.

При сильном падении рынков после инициирования статьи 50 о Брексит правительством Британии или/и при падении инфляции и провальных розничных продажах ФРС может найти предлог для отсутствия повышения ставки на предстоящем заседании.

В этом случае доллар отвесно упадет, но риторика ФРС будет ястребиной, поэтому следует присматриваться к покупкам доллара после изначальной реакции, которая может продолжиться до окончания саммита минфинов и глав ЦБ Б20.

2. Выборы в парламент Голландии, 15 марта

Основная борьба за победу на выборах Голландии будет происходить между «Народной партией за свободу и демократию» Рютте и «Партией свободы» Вилдерса.

Вилдерс, в случае своей победы, намерен провести референдум по выходу Голландии из ЕС и Еврозоны.

Но, согласно опросам, риска выхода Голландии из ЕС/Еврозоны нет, т.к. ни одна из партий не получит большинство голосов, т.е. для формирования правительства необходима коалиция.

Долгое время «Партия свободы» лидировала в опросах, но в крайние две недели партия действующего премьера Голландии Рютте вышла на первое место.

Результат выборов в Голландии больше имеет психологическое влияние на рынки, победа Вилдерса подтвердит общий мировой тренд на отказ от глобализации и усилит опасения по распаду Еврозоны.

Победа Рютте будет позитивным фактором в пользу роста евро, при голубиной риторике ФРС 15 марта евродоллар имеет шанс вырасти после первого шипа вниз даже при повышении ставки ФРС.

3. Инициализация статьи 50 о выходе Британии из ЕС, 14-15 марта

После ратификации законопроекта по Брексит парламентом Британии премьер Тереза Мэй намерена инициировать статью 50 Лиссабонского договора, которая запустит процесс выхода Британии из ЕС.

Ранее планировалась, что нижняя палата парламента Британии отменит поправки к законопроекту по Брексит 13 марта, 14 марта состоится голосование в верхней палате и на следующий день правительство Британии инициализирует статью 50.

Но, согласно информации Daily Telegraph, голосования по ратификации законопроекта Брексит пройдут в обеих палатах 13 марта, что позволит Мэй инициализировать статью 50 уже во вторник.

В любом случае, после инициализации статьи 50, лидеры ЕС проведут чрезвычайный саммит, предварительная дата 6 апреля.

Как будет себя вести фунт после инициализации статьи 50?

Безусловно, это негатив для фунта, но он давно ожидаем и рынки к нему подготовились.

Наиболее вероятно, что переговоры между ЕС и Британией будут не настолько жесткими, как ожидает рынок на текущий момент.

Самый важный этап переговоров начнется после выборов в Германии, т.е. не ранее осени.

После осознания данных факторов фунт может начать рост, т.е. в период с 14 марта до 6 апреля возможно оформление долгосрочного лоя по фунту.

4. Встреча Меркель и Трампа, 14 марта

Согласно заявлению администрации Белого дома основные темы переговоров Трампа и Меркель будут касаться НАТО, РФ и Украины.

Но немецкое издание Spiegel утверждает, что Меркель намерена проинформировать Трампа относительно ответных действий в случае протекционизма со стороны США.

В частности, главным камнем преткновения станет намерение США о введении пограничного налога.

Меркель заявит, что введение такого налога станет поводом для ответных мер со стороны других стран, импорт США будет облагаться дополнительным налогом, также Германия намерена подать иск в ВТО, т.к. пограничный налог нарушает правила мировой торговли.

Тема пограничного налога является самой чувствительной для мировых рынков, это одна из немногих тем, которая может привести к перехаю 103,80 по индексу доллара и перелою 1,0340 по евродоллару при введении пограничного налога в США.

Заявления команды Трампа по пограничному налогу после встречи будут иметь сильное влияние на рынки.

5. Выборы президента Франции

На уходящей неделе опросы способствовали росту евро: рейтинг Макрона во многих опросах сравнился с рейтингом Марин Ле Пен в первом туре, рейтинг Фийона оставался либо устойчивым, либо незначительно вырос.

Предъявление обвинения Фийону 15 марта может изменить ситуацию.

Даже если Фийон сможет продолжить президентскую компанию – нельзя исключать падения его рейтинга.

Шансы Фийона одержать победу на выборах президента Франции ничтожны, но его взгляды схожи с Марин Ле Пен за исключением судьбы Франции в Еврозоне, замена Фийона или разочарование в нем электората может привести к росту рейтинга Марин Ле Пен, что приведет к падению евро.

Данную тему необходимо отслеживать, прием заявок на участие в выборах президента Франции заканчивается 17 марта.

6. Заседание ЦБ Японии, 16 марта

Рост инфляции и инфляционных ожиданий ускорился во всем мире.

Инфляция в Японии далека от достижения целевого уровня ВоЯ, но в преддверии пересмотра торгового соглашения между США и Японией ВоЯ может изменить риторику для облегчения переговоров с командой Трампа.

Нельзя исключать незначительное снижение размера программы QE до 70 трлн иен с текущих 80 трлн иен в год, данный шаг приведет к падению доллариены.

Падение доллариены при ужесточении риторики ЦБ Японии на фоне репатриации капитала накануне саммита минфинов и глав ЦБ Б20 может быть масштабным.

7. Саммит минфинов и глав ЦБ Б20, 17-18 марта

Минфин США Мнучин заявил, что его главной целью является уведомление стран Б20 о том, что США не потерпит конкурентной девальвации валют против доллара.

Конкурентную девальвацию валют очень трудно доказать, даже Китай не подпадает под критерии валютного манипулятора, не говоря о Японии или Еврозоне.

Но рынки опасаются, что Трамп хочет изменить данные критерии, сделав привязку к монетарной политике при перезаключении торговых соглашений.

Такие изменения очень сомнительны, т.к. наиболее вероятно, что Трамп наступит себе на ногу, ибо госдолг США растет и для выполнения обещаний по росту ВВП США на 4% и по фискальным стимулам Трампу самому придется прибегнуть в будущем к помощи ФРС.

Соглашения стран Б7 и Б20 всегда держалось на двух столпах: отсутствие протекционизма на фоне отсутствия конкурентной девальвации валют.

Согласно проекту коммюнике упоминание о недопустимости протекционизма исчезнет и это явно благодаря политике Трампа.

Вместе с тем заявление о недопустимости конкурентной девальвации валют будет сокращено, это ответ других стран Б20.

Рынки будут склонны продавать доллар на росте в преддверии саммита.

Но не исключена ситуация «продавай на слухах, покупай на фактах», т.е. при отсутствии резкой критики монетарных политик ЕЦБ и ЦБ Японии, при включении в коммюнике фразы о недопустимости протекционизма доллар резко вырастет.

8. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских цен и розничные продажи.

По Еврозоне следует отследить рост инфляции в финальном чтении, пересмотр базовой инфляции вверх приведет к росту евро.

Также по Еврозоне имеет значение индекс Германии ZEW.

По Британии основной акцент будет на инициализации статьи 50 по Брексит.

При чрезмерном падении активов Британии на заседании ВоЕ в четверг могут быть объявлены меры для стабилизации ситуации через предоставление дополнительной ликвидности.

Данные Британии в этот период не будут иметь влияния на рынок, но отчет по рынку труда в среду отследить стоит.

Китай порадует рынки кучкой важных данных утром вторника.

Но особое внимание следуют уделить динамике юаня перед саммитом минфинов и глав ЦБ Б20.

На прошлой неделе Китай продолжил девальвацию юаня, что отражает мнение Китая о том, что с Трампом договориться не получится, лучше не стараться, а защищать свои интересы.

— США:

Понедельник: альтернативный индикатор рынка труда LMCI;

Вторник: инфляция цен производителей;

Среда: инфляция потребительских цен, розничные продажи, товарные запасы, ТИКСы;

Четверг: Филадельфия, закладки новых домов, разрешения на строительство, недельные заявки по безработице;

Пятница: промышленное производство, Мичиган.

— Еврозона:

Вторник: ZEW и инфляция Германии;

Среда: инфляция Франции и Италии;

Четверг: инфляция стран Еврозоны в феврале в финальном чтении.

Следует учесть, что США в эти выходные перейдет на летнее время, поэтому все события США будут на час раньше привычного расписания.

9. Выступления членов ЦБ

Заявления членов ФРС могут быть интересны при непонятном исходе заседания 15 марта.

Т.е. при необходимости в дополнительном объяснении решения по ставке, новых прогнозов и дальнейших перспектив, если выступлению Йеллен не будет хватать ясности, что не редкость.

По ЕЦБ основным акцентом станут пояснения относительно утечки информации в Блумберг по обсуждению вероятности повышения ставки до окончания программы QE.

Т.к., согласно информации, полученной FT, данное предложение было высказано всего одним членом ЕЦБ и не получило поддержку со стороны других членов ЕЦБ, рост евро на закрытии пятницы будет нивелирован после открытия недели, но комментарии других членов ЕЦБ по данной тематике важны.

Также важны замечания членов ЕЦБ относительно встреч с минфином США Мнучиным в отношении курса евро и политики ЕЦБ.

Драги выступит в понедельник, главный экономист ЕЦБ Прает будет выступать неоднократно на предстоящей неделе, Керре примет участие в саммите глав ЦБ Б20.

Выступления членов Бундесбанка могут пролить свет на обсуждение в ходе заседания ЕЦБ на прошлой неделе.

------------------

По ТА…

Евродоллар подтвердил проект двойного дна с целью 1,076Х и закрыл неделю выше ключевого сопротивления:

Закрытие недели выше ключевого сопротивления потенциально открывает евродоллару дорогу в 1,09ю фигуру, но необходим ретест пробитого сопротивления, которое стало поддержкой:

Ретест бывшего сопротивления может быть и до исполнения полной цели по двойному дну, но если после исполнения 1,0768 евродолар уйдет под поддержку: риск падения евродоллара в 1,04ю фигуру вырастет без изначального роста в 1,09ю фигуру.

Подтверждением роста евродоллара в 1,09ю фигуру может стать закрепление индекса доллара ниже линии шеи проекта двойной вершины:

Закрытием недели данный проект подтвержден не был, ибо перед закрытием произошел откат вверх.

-------------------

Рубль

Уходящая неделя привела к сокращению лонгов по нефти, т.к. выступления на энергетической конференции не убедили рынки в намерении продления соглашения по сокращению добычи нефти на вторую половину 2017 года в то время, как эффект соглашения ОПЕК пока не отразился на запасах нефти.

Запасы нефти на уходящей неделе продолжили рост, отчет Baker Hughes сообщил о росте активных нефтяных вышек в США до 617 против 609 неделей ранее.

Отсутствие стимулов Трампа на фоне продолжения роста добычи сланцевой нефти также способствовали закрытию лонгов нефти.

Тем не менее, падение нефти ограничено поддержкой:

При снижении к поддержке логично присматриваться к открытию лонгов по нефти.

По долларрублю по-прежнему логичны покупки на падении:

Низ малого канала следует рассматривать в качестве возможного входа в лонг при наличии подтверждения.

-------------------

Выводы:

Предстоящая неделя будет насыщена событиями.

На первый взгляд ориентироваться в ситуации и суммировать противоположный эффект от всех событий и данных нереально.

Но следует понимать, что главный акцент предстоящей недели будет на саммите минфинов и глав ЦБ Б20, который начнется в пятницу.

Минфин США Мнучин открыто заявил, что намерен на этом саммите начать дискуссию о необходимости прекращения практики девальвации национальных валют против доллара.

А это означает, что до начала саммита доллар будет под нисходящим давлением, участники рынка будут закрывать лонги доллара на его росте, особенно если ФРС сохранит прогнозы неизменными, а риторику голубиной даже при повышении ставки.

Изменить ситуацию может публикация коммюнике минфинов и глав ЦБ Б20, которое обычно публикуется до начала саммита.

Если в коммюнике, в отличие от проекта, будет указание на недопустимость протекционизма, будет присутствовать развернутая формулировка о недопустимости конкурентной девальвации валют без упоминания монетарной политики ЦБ: доллар развернется в рост ещё до начала саммита.

До заседания ФРС в любом случае логичны продажи евродоллара.

Евродоллар может развернуться вниз с открытия недели, без перехая пятничного хая, или после исполнения цели по двойному дну на 1,076Х.

Решение о перевороте в лонг евродоллара необходимо принимать после заседания ФРС.

При повышении ставки ФРС, но сохранении прогнозов неизменными, голубиной риторике Йеллен без прямого указания на вероятность следующего повышения ставки на заседании в июне логичен переворот в лонги евродоллара после изначального шипа на падение.

Идеально, если евродоллар в ответ на повышение ставки ФРС первым шипом достигнет середины-верха 1,05й фигуры.

Если же ФРС при повышении ставки повысит точечные прогнозы до 3-4 повышений ставки на 2017 год, а Йеллен не исключит следующее повышение ставки на заседании в июне: евродоллар продолжит падение с целью в 1.04й фигуре.

Реакция рынков на официальное оглашение о выходе Британии из ЕС, блок важных данных США в среду помогут сделать косвенные выводы о прогнозах и риторике ФРС до заседания.

--------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,0508.

Намерена продавать евродоллар до заседания ФРС.

Если в начале недели евродоллар исполнит цель двойного дна: на основном счету переворот в шорты евродоллара с минимальной целью середины-верха 1,05й фигуры, далее в зависимости от ФА и ТА возможен переворот в лонг или дальнейшее удержание шортов евродоллара.

В любом случае с открытия недели намерена шортить евродоллар на втором счету с доливками в шорт при росте выше или с перезаходом в шорт выше при установке стопа бу и последующем его сносе.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю!

Можно Вас попросить выложить график с верхней границей большого канала и узнать перспективу возврата к ней доллар-рубля? :)

Я рисовала его много раз почти в каждом обзоре, начиная с ноября, перспективы хорошие, но зависит от выплат в марте больше, чем от нефти.

smart-lab.ru/blog/362504.php

Я думаю, что нефть пойдет вверх от середины 40х.

Пока цель 60-61 по долларрублю

Важно решение ФРС, если повысят прогнозы и Йеллен анонсирует возможность повышения ставки в июне: цели будут выше

Тоже самое, что с долларом.

Зависит от новых прогнозов и риторики Йеллен)

Я не любитель рыбалки)

Профитов!

На мой взгляд, вероятность, что Мари Ле Пен во Франции выберут, снижается. Англичане уже в цене евро, и не уверен, что у них настолько ручной парламент, что до 15 числа они успеют пройти обе палаты...

Но, при этом, баланс экспорта/импорта у еврозоны гораздо лучше, чем у США, при этом евро и сейчас близко к абсолютному дну. Плследние отчёты Германии тоже вышли неплохими, насколько я помню.

1.08, конечно, сопротивление, но вниз евро проходил эту цифру, не задержавшись на ней, не однократно.

Что помешает повторить тот же трюк вверх?

Я достаточно долго держу лонг евродоллара, свопы отрицательные.

Я жду на этой неделе шип по евродоллару вниз, это возможность перезахода в лонг, если сначала исполнят цель на 1,076Х.

Мало того, если вдруг я ошибаюсь и ФРС повысит прогнозы по повышению ставок в этом году до 3-4, а Йеллен сообщит о возможном повышении ставки в июне: будет возможность перезайти в лонг от 1,03й-1,04й фигуры.

Посмотрим, как разыграем начало недели

Спасибо Вам за отзыв!

Да, я абсолютна согласна с Вами, нет согласия относительно действий даже в команде Трампа, не говоря о республиканцах или прохождении законопроектов Сенате, т.к. для ратификации многих законопроектов нужно 60 голосов, а не простое большинство.

Причем фонда рухнет и рецессия наступит независимо от стимулов Трампа, разница лишь во времени и скорости.

Насчет ФРС: я бы на их месте не поднимала бы ставку 15 марта, но для этого нужен веский повод.

А по Йеллен у меня глубокие сомнения.

Когда я слушала её бред о повышении ставки 4 раза в 2015 году: у меня волосы дыбом вставали.

Йеллен встречалась с Мнучиным и он её заверил о принятии налоговой реформы к августу.

Йеллен может мечтать использовать текущий оптимизм для повышения ставки, возврата ставки по фед фондам и избыточным резервам к единому значению вместо текущего диапазона и начать сокращать баланс до наступления нового кризиса.

ФРС сейчас может просто проверять рынки на вшивость.

Повысили в прошлый раз прогнозы по ставкам: а фонда на очередной перехай.

Можно ещё раз повысить и посмотреть на реакцию.

Политика подростка, который тыкает палкой в гремучую змею.

ФРС ни разу не попала со своими прогнозами за крайние года, они не видят дальше собственного носа, надежд на осмысленные действия при обещании стимулов Трампа нет, ФРС может снять с себя ответственность за экономику для того, чтобы ни в чем не обвинили, действовать в рамках мандата.

Но в базовом варианте я рассчитываю на разумность ФРС и сохранение прогнозов неизменными.

Да уж, бить будут сильно и беспрерывно.

Но может потом попустит)

Спасибо постоянным читателям!)

Профита Вам, Лика.

Спасибо!

И Вам профитов!

Сейчас мы стоим на пороге начала повышения ставок всеми ЦБ мира.

Определить, что будет расти быстрее, евро или киви, трудно.

Евро близко к лоям, киви аналогично, хотя обоим валютам есть пока куда снижаться.

Если Марин Ле Пен проигрывает: евро будет расти намного быстрее киви, а пока колебания, зависящие от сиюминутных факторов.

Но, с учетом перемены риторики ЕЦБ и проблем Новой Зеландии с разрывом соглашения ТТР: направление выбрано верное.

Профитов!

думаю стоит пробовать вариант когда ставка остается.

интересно почитать комментарии после встречи трампа с меркель. японцы довнесут ясности 16, и можно будет предположить динамику дальнейшего развития событий

Никак не поможет, только повредит.

Тем более, что у команды Трампа возникла идея выпустить долгосрочные ГКО США для финансирования проекта по инвестициям в инфраструктуру.