SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kiselev

Мои результаты ИИС с пассивной стратегией инвестирования в денежный поток

- 01 мая 2017, 10:35

- |

Воодушевлён супер постом от Тимофея: Подход к инвестициям. Олег Клоченок — это мега крутой человек в нашем инвестиционном интернет сообществе. Я рад, что своими идеями он начал влиять на создателя ресурса Смарт-лаб :)

Подходы Олега очень заманчивы и перспективны, я с удовольствием наблюдаю за его суждениями и нахожу для себя много полезной информации. Однако, я полностью не перешёл на умное инвестирование на длительные сроки. Сделал это только частично, с помощью индивидуального инвестиционного счета (ИИС), на котором сделки провожу очень и очень редко. Это в основном покупки активов, связанные с внесением новых денежных средств.

Таким образом, соревнуются как бы две стратегии:

1) подходы инвестора в денежные потоки: buy&hold

2) сборная солянка спекулятивных идей (акции, рисковые облигации, валюта, фьчерсы): купи-продай, получи прибыль сейчас, вкладывай в новую идею.

Оба подхода реализуются с поправкой на мою психологию, уровень развития и понимания происходящего.

Первоначально ИИС открывал только под государственные облигации (муниципальные и ОФЗ) для стабильного получения купонных доходов и налоговых вычетов. Купоны, кстати, приходили на ИИС и эти поступления вкладывались в дивидендные акции. Таким образом доля акций в портфеле была незначительной на протяжении почти двух лет. Но в марте-апреле на снижении рынка перевёл 79% портфеля в акции (через продажу гос облигаций). Основной сигнал — это уход ниже 200-дневной скользящей средней. Давно мы там не были :)

Есть резерв для будущих покупок акций. В случае паники или обвала на рынке акций: осталось 21% портфеля в ОФЗ 52001, а также возможность завести третью часть — 400,000 рублей. Такой основной сценарий. Второй сценарий — если индекс ММВБ пробъёт 200-т дневную и продолжит рост в течении этого года, то судьба третьего взноса определена для покупки государственных облигаций.

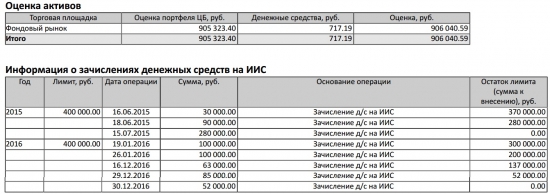

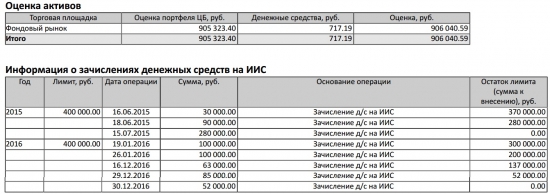

Начало инвестирования 16 июня 2015 года, т.е. скоро исполнится два года. Поэтому итоги ИИС пока краткосрочные :

Стоимость портфеля ИИС на 21 апреля (на дату последней сделки) = 906,040 руб. Не зафиксированный доход +106,040 рублей — это текущий результат. Кроме того, надо посчитать дивиденды по акциям, которые приходили на сберкнижку, снимались и тратились: там наверное получилось в пределах +(15-25) тыс. руб. Плюс получен один вычет +52,000 руб и скоро будет второй. Итого должно получиться 230 — 240 тыс рублей при вложениях 800,000 руб. С учётом дат взносов получается где-то 18-22% годовых. Вроде не густо, а без налоговых льгот могло быть и хуже. Таким образом, про первую стратегию всё понятно — будет денежный поток, будет стабильный небольшой прирост капитала.

А на основном спекулятивном счёте у меня остаётся много сделок: акции, рисковые облигации, валюта, фьючерсы. Про итоги за два года писал ранее — средняя доходность 40% годовых и это с учётом удержанием налога. Основным драйвером доходной части стали идеи в облигациях Мечела, ТГК-2, а также обвалившиеся ОФЗ дека. Вроде победа за спекуляциями очевидна! Но это же результат на короткой дистанции, а на длинной спекулятивный результат может оказаться очень и очень не стабильным из-за ошибок. Например, все доходные идеи выросли и были проданы. Что дальше? А дальше я переключился на вроде как очевидную идею с валютой. В феврале вошёл в доллар и этот ранний вход пока принес просадку счета в минус 3%. Теперь планирую значительную часть депо спекулятивного счета держать в долларе пока не пройдём 64, но поза уже начинает давить ежедневной оплатой комиссии жадному брокеру за взятое плечо (поэтому начал активнее спекулировать на утренних гэпах и дополнительно формировать позицию во фьючерсе, но там свои нюансы).

Какая стратегия победит на длинной дистанции и на чём остановиться или обе стратегии важны и они должны дополнять друг друга ?

Ставьте плюс чтобы узнать.

Подходы Олега очень заманчивы и перспективны, я с удовольствием наблюдаю за его суждениями и нахожу для себя много полезной информации. Однако, я полностью не перешёл на умное инвестирование на длительные сроки. Сделал это только частично, с помощью индивидуального инвестиционного счета (ИИС), на котором сделки провожу очень и очень редко. Это в основном покупки активов, связанные с внесением новых денежных средств.

Таким образом, соревнуются как бы две стратегии:

1) подходы инвестора в денежные потоки: buy&hold

2) сборная солянка спекулятивных идей (акции, рисковые облигации, валюта, фьчерсы): купи-продай, получи прибыль сейчас, вкладывай в новую идею.

Оба подхода реализуются с поправкой на мою психологию, уровень развития и понимания происходящего.

Первоначально ИИС открывал только под государственные облигации (муниципальные и ОФЗ) для стабильного получения купонных доходов и налоговых вычетов. Купоны, кстати, приходили на ИИС и эти поступления вкладывались в дивидендные акции. Таким образом доля акций в портфеле была незначительной на протяжении почти двух лет. Но в марте-апреле на снижении рынка перевёл 79% портфеля в акции (через продажу гос облигаций). Основной сигнал — это уход ниже 200-дневной скользящей средней. Давно мы там не были :)

Есть резерв для будущих покупок акций. В случае паники или обвала на рынке акций: осталось 21% портфеля в ОФЗ 52001, а также возможность завести третью часть — 400,000 рублей. Такой основной сценарий. Второй сценарий — если индекс ММВБ пробъёт 200-т дневную и продолжит рост в течении этого года, то судьба третьего взноса определена для покупки государственных облигаций.

Начало инвестирования 16 июня 2015 года, т.е. скоро исполнится два года. Поэтому итоги ИИС пока краткосрочные :

Стоимость портфеля ИИС на 21 апреля (на дату последней сделки) = 906,040 руб. Не зафиксированный доход +106,040 рублей — это текущий результат. Кроме того, надо посчитать дивиденды по акциям, которые приходили на сберкнижку, снимались и тратились: там наверное получилось в пределах +(15-25) тыс. руб. Плюс получен один вычет +52,000 руб и скоро будет второй. Итого должно получиться 230 — 240 тыс рублей при вложениях 800,000 руб. С учётом дат взносов получается где-то 18-22% годовых. Вроде не густо, а без налоговых льгот могло быть и хуже. Таким образом, про первую стратегию всё понятно — будет денежный поток, будет стабильный небольшой прирост капитала.

А на основном спекулятивном счёте у меня остаётся много сделок: акции, рисковые облигации, валюта, фьючерсы. Про итоги за два года писал ранее — средняя доходность 40% годовых и это с учётом удержанием налога. Основным драйвером доходной части стали идеи в облигациях Мечела, ТГК-2, а также обвалившиеся ОФЗ дека. Вроде победа за спекуляциями очевидна! Но это же результат на короткой дистанции, а на длинной спекулятивный результат может оказаться очень и очень не стабильным из-за ошибок. Например, все доходные идеи выросли и были проданы. Что дальше? А дальше я переключился на вроде как очевидную идею с валютой. В феврале вошёл в доллар и этот ранний вход пока принес просадку счета в минус 3%. Теперь планирую значительную часть депо спекулятивного счета держать в долларе пока не пройдём 64, но поза уже начинает давить ежедневной оплатой комиссии жадному брокеру за взятое плечо (поэтому начал активнее спекулировать на утренних гэпах и дополнительно формировать позицию во фьючерсе, но там свои нюансы).

Какая стратегия победит на длинной дистанции и на чём остановиться или обе стратегии важны и они должны дополнять друг друга ?

Ставьте плюс чтобы узнать.

теги блога Женатый Инвестор

- Apple

- berkshire hathaway

- biogen inc

- Delta Air Lines

- ETF

- FORTS

- Intel

- Intel corp

- interactive brokers

- Intuitive Surgical

- Macerich

- quik

- Smartlab

- TransEnterix

- акции

- Акции РФ

- акции США

- американские акции

- аналитика

- баффет

- бизнес

- брак

- Брокер

- брокеры

- валюта

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- дефолт

- дивиденды

- долг

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- импортозамещение

- инвестиции

- инвестор

- Казахстан

- книга

- книги

- личные финансы

- лудоман

- лукойл

- маржин колл

- механизм трейдинга

- Мечел

- минфин

- мобильный пост

- Московская биржа

- на пенсию в 35

- облигации

- опрос

- опрос онлайн

- опционы

- опционы на акции

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- Пересвет

- прогноз по акциям

- РЕВОЛЮЦИЯ

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- сарказм

- сбер

- сбербанк

- синтетическая облигация

- смартлаб

- смартлаб конкурс

- совет директоров

- СПБ биржа

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трамп

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- чтение

- чтиво

- юмор

- Яндекс

Так кто из вас жадный?))