Блог им. goryinyich

Апдейт модели LQI за Июнь'17 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2017, 15:48

- |

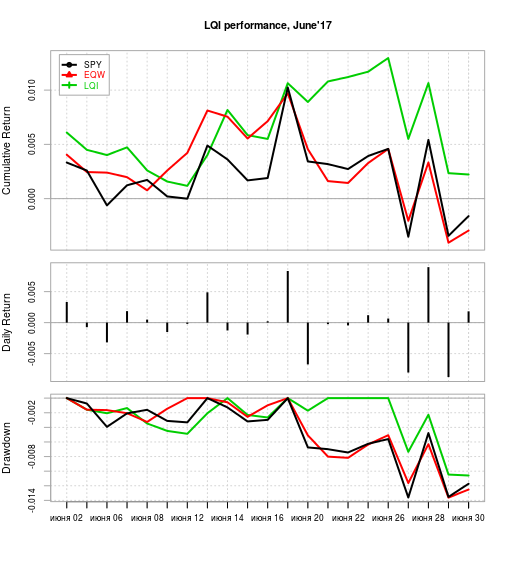

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июнь. В целом июнь был для модели не слишком удачным, из-за того, что падали (особенно под волатильный конец месяца) все ассет-классы, которыми она торгует — и стоки, и трежеря, и золото. Тем не менее, модели удалось остаться в плюсе и обогнать свои бенчмарки.

weight monthly.ret

XLY 0.087 -2.17

XLP 0.186 -2.29

XLE 0.000 -0.79

XLF 0.111 5.20

XLV 0.158 3.48

XLI 0.000 0.75

XLB 0.000 0.64

XLK 0.115 -2.96

XLU 0.000 -3.39

IYZ 0.000 -2.77

VNQ 0.057 1.70

SHY 0.000 -0.06

TLT 0.196 0.78

GLD 0.089 -2.23

Предыдущие веса не публиковались из-за багов с публикацией постов на смартлабчике (и если вы это читаете — значит, мне пришлось попотеть, чтобы их преодолеть), но рассчитаны по данным на 31.05, соответственно доходности приведены за период с закрытия 1-го июня до закрытия 30-го июня.

Корреляции между весами и ретурнами положительны (20.9%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.16%), EQW — (-0.29%), LQI — 0.22%. В целом модель перформила в июне в рамках своего риск-ретурн профиля.

Вот позиции модели на начало июля (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.000

XLP 0.083

XLE 0.000

XLF 0.154

XLV 0.114

XLI 0.094

XLB 0.000

XLK 0.035

XLU 0.132

IYZ 0.000

VNQ 0.076

SHY 0.000

TLT 0.142

GLD 0.169

Что интересно — модель решила держать практически 2/3 капитала (64%) в традиционно защитных/контрцикличных секторах/активах (XLP, XLV, XLU, TLT, GLD). Возможно, так получилось чисто случайно, а возможно — она к чему-то готовится… Доживем до зимы — увидим, мне даже самому интересно.

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

Если-когда примут (или уже приняли?) градацию инвесторов по категориям (квалифицированные/не квалифицированные/какие-то ещё), надо будет обязать неквалифицированным ставить фаерволы на стоп-слова, чтоб они или стоп-слова не видели или полностью кусок информации, статью, комментарий, содержащие стоп-слова.

Я щас про «не слезая с дивана» говорю))))

Ну и справедливости ради — это фактически правда. Я затрачиваю на торговлю по этой модели 1 час в месяц (!), при этом заявленные 10+% годовых за 1.5 года торговли этой модели получил.

Homebuilders — это даже не отрасль, а под-отрасль (sub-industry — третья ступень) consumer discretionary (XLY). То же самое относится к XBI — это отрасль внутри сектора health care.

Включать в модель тикеры, которые в последнее время супер-трендят — это своего рода оверфит бэктеста, который приведет только к завышенным результатам.

Дополнительно — для стандартных секторов я могу с хорошей аккуратностью реплицировать их для бэктеста с 1927 года, для более мелких подгрупп — это уже сложнее.

MadQuant, а золото, XLU и XLP зачем включили?

Они же явно хуже индекса трендят.