SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

SWT-МЕТОД. Часть 7. Риск-менеджмент

- 10 августа 2017, 05:50

- |

SWT-МЕТОД. Теория и практика применения

СОДЕРЖАНИЕ

1. Классический технический анализ — smart-lab.ru/blog/410502.php

2. SWT-метод. Теория — smart-lab.ru/blog/412671.php

3. SWT-метод. Практика применения - https://smart-lab.ru/blog/412883.php

4. Принципы анализа трендов в SWT-методе — https://smart-lab.ru/blog/413125.php

5. Торговые тактики для позиционной и ситуационной торговли - https://smart-lab.ru/blog/413518.php

6. Дополнительные условия (фильтры сделок) - https://smart-lab.ru/blog/413684.php

7. Риск-менеджмент - https://smart-lab.ru/blog/414127.php

Часть 7. Риск-менеджмент

СОДЕРЖАНИЕ

7.1. Зачем нужен риск-менеджмент?

7.2. Психологические ловушки

7.3. Опасность асимметрии риска

7.4. Абсолютный риск или процентный?

7.5. Риск и кредитное плечо

7.6. Финансовый и рыночный стоп

7.7. Индикатор расчета объема сделки

7.1. Зачем нужен риск-менеджмент?

Разнообразные средства риск-менеджмента направлены прежде всего на то, чтобы помочь трейдерам не потерять свои деньги, ограничить возможный финансовый ущерб, избежать излишней эмоциональности в торговле и ряда психологических ловушек, которые могут встретиться в процессе трейдинга.

Допустим, что мы в совершенстве изучили методы анализа рынка, знаем, как интерпретировать движение цен, можем определить оптимальную точку входа в рынок, уровень выхода с прибылью и уровень выхода с убытком. Таким образом, у нас есть все необходимые параметры для открытия позиции.

Что осталось за кадром? Остался вопрос о том, как определить риск и, соответственно, объем открываемой позиции.

Техника управления капиталом (money management или сокращенно MM), или точнее техника управления рисками при инвестировании капитала, является тем ключевым фактором, без которого использование даже эффективной системы торговли на основе самых совершенных аналитических систем не приведет к успеху, или этот успех будет меньше возможного.

Как бы вы ни были уверены в обратном вообще или в каком-то конкретном случае, но результат каждой конкретной сделки предсказать невозможно.

Вы никогда заранее не будете знать, чем закончится ваш вход в рынок, прибылью или убытком. Поэтому в плане контроля риска необходимо ставить перед собой две задачи:

— в случае неблагоприятного исхода сделки вы должны сохранить основную часть торгового капитала и возможность продолжать работу примерно с теми же исходными условиями;

— вы в любом случае должны сохранить управляемость позициями, исключая ситуацию когда ваши действия будут вынужденными (угроза маржинколла и т.п.) и вы не сможете реализовать ваш торговый план в первоначальной его редакции.

Душите в себе желание заработать много и сейчас, если альтернативой является полная потеря денег. Потеря будет практически безальтернативной.

Следует также отметить, что даже эффективный метод управления рисками не убережет от потерь торгового капитала в случае, если используемая торговая стратегия не является стратегией с положительным результатом, т.е. обеспечивающей в серии прибыльных и проигрышных сделок в среднем положительный результат, т.н. статистическое преимущество.

Торговая стратегия априори должна быть прибыльной, в этом случае правильный подход к управлению рисками обеспечит оптимальную в некотором смысле скорость роста торгового капитала, при минимальной вероятности разорения.

С другой стороны, даже при прибыльной торговой стратегии неправильный подход к управлению рисками может привести к потере средств торгового счета.

7.2. Психологические ловушки

Человеческая психология – опасная штука. Человек склонен повторять одни и те же стандартные ошибки снова и снова. Природа этого явления кроется в глубинных особенностях мышления и устройства мозга, из-за которых неосознанные решения и поведение зачастую воспринимаются как сознательные решения, загоняя человека в психологические ловушки. Неправильное восприятие ситуации, самообман, неистовая попытка избежать столкновения с убытками, отчаянный поиск поддержки у других жертв, блокирование действительности может обойтись очень дорого. И даже знание о природе этих ловушек не всегда помогает действовать рационально и реалистично, потому что зачастую это требует изменения глубинных свойств личности.

Эффект якоря

«Эффект якоря», которая заключается в слишком большой уверенности в первоначальных предположениях. Например, вы считаете, не важно по каким причинам, что евро будет расти и этот рост принесет вам хорошую прибыль.

Не важно, на чем основано это мнение, но оно может быть правильным и может быть ошибочным в данный момент или в будущем. Любой актив и любой финансовый инструмент может опрокинуть ваши ожидания и пойти в любом направлении. Причин и поводов для этого в окружающем мире более чем достаточно.

Невосполнимые издержки

Ловушка невосполнимых издержек заключается в психологической (но не фактической) защите вашего предыдущего выбора или решения, которые пагубно отражаются на ваших инвестициях. Трудно смириться с убытками и/или признать, что вы сделали неправильный выбор или позволили кому-то сделать его за вас. Эмоциональная привязанность к плохим инвестициям только ухудшает ситуацию.

Получение подтверждения

С эффектом якоря и невосполнимыми потерями связана ловушка получения подтверждения. Люди ищут других людей, которые уже совершили те же самые ошибки или совершают их сейчас, занимаясь поиском товарища по несчастью и самообманом, вместо того чтобы объективно проанализировать ситуацию и принять трудное решение об обрезании убытков.

Ситуативная слепота

Ситуативная слепота — игнорирование или избегание рыночной реальности, чтобы ничего делать и отложить наступление черного дня, когда с потерями придется столкнуться лицом к лицу. Зная в глубине души знаете, что с вашей сделкой не все в порядке, трейдер сознательно или подсознательно избегает негативной информации. подтверждающей его опасения до того момента, когда проблема встанет в полный рост.

Относительность

Ловушка относительности означает, что хотя вы и должны знать о том, что делают и говорят другие, но их ситуация и взгляды не обязательно имеют значение вне их контекста. Вы должны инвестировать опираясь только на свои обстоятельства. У ваших коллег могут быть деньги и возможность идти на риск, который для вас совершенно неприемлем.

Превосходство

Многие трейдеры полагают, что они лучше знают, чем эксперты или рынок. Образование или ум вовсе не означает, что вы все учли и все знаете относительно процессов, происходящих на рынке. Многие трейдеры потеряли кучу денег, будучи убежденными, что они лучше разбираются в ситуации, чем все остальные, становясь легкой добычей рынка и попадая в некоторые из уже перечисленных ловушек.

Даже если вы блестящий специалист, вас не должны посещать мысли о том, что в реальном мире есть доступные возможности для легкой наживы. Некоторым действительно это иногда удается, но большинство оказывается далеко за пределами тепличных условий. Блестящее финансовое образование может направить вас в неверном направлении, а кто-то с аттестатом об окончании средней школы может иметь удивительное чувство рынка и сделать себе имя и состояние.

7.3. Опасность асимметрии риска

Асимметрия риска — ужасная вещь.

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

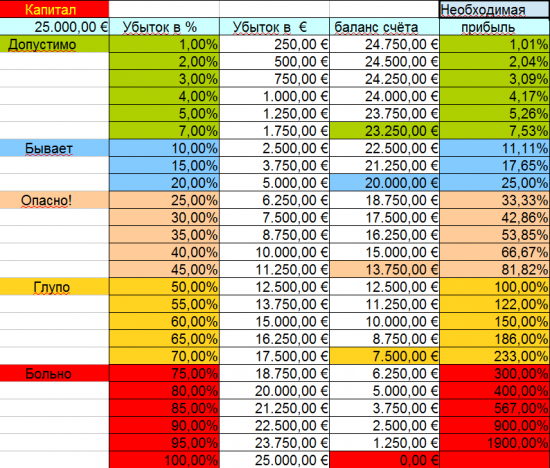

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

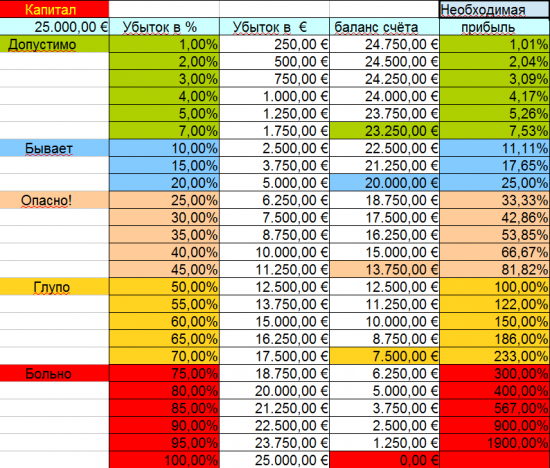

Для иллюстрации рассмотрим следующую таблицу (автор не я, но мне разрешили утащить).

В левой колонке принимаемый риск, в правой — прибыль, которую необходимо получить, чтобы закрыть реализованный убыток.

Комментарии не нужны. Разве что словесные оценки в левой колонке могли бы быть и более жесткими. Терять большие суммы легко, забирать у рынка потерянное — неимоверно трудно. А потеря 100% капитала является вообще безрассудным шагом. так как лишает даже гипотетической возможности возврата убытков.

7.4. Абсолютный риск или процентный?

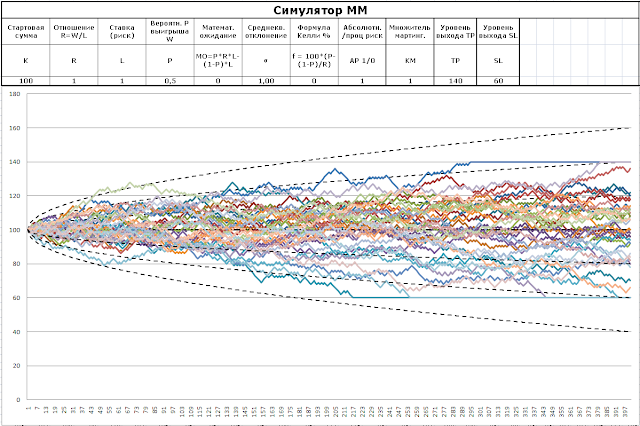

Для целей исследования был разработан симулятор, моделирующий статистику торговли за данными вероятностными параметрам, чтобы приблизить его к практическим потребностям.

В симуляторе рассчитываются:

— процент риска по формуле Келли;

— математического ожидание и дисперсия серии сделок;

— границы отклонения результата торговли в единицах среднеквадратического отклонения — плюс-минус сигма, два сигма и три сигма;

Возможно переключение режима моделирования — фиксированный абсолютный риск или фиксированный процентный риск.

Возможен ввод значений прибыли TP и убытка SL для моделирования режимов блуждания с поглощающими границами, когда серия сделок прерывается при достижении заданной прибыли или убытка;

Выглядит это примерно так:

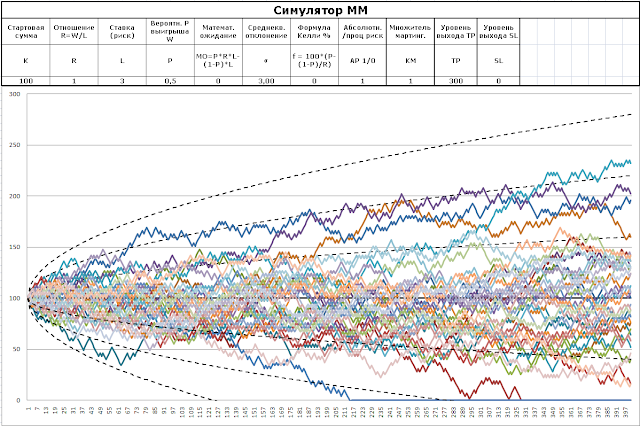

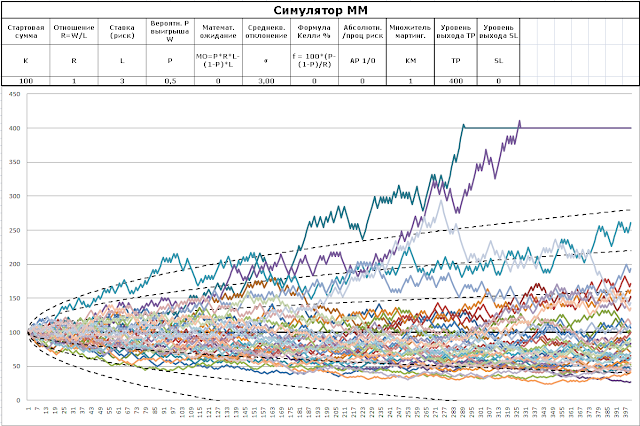

Далее были смоделированы серии сделок при неизменных статистических характеристиках — фиксированный абсолютный размер риска (в торговле это работа фиксированным лотом) или фиксированный процентный размер риска (в торговле это работа с фиксированным риском в процентах от имеющегося торгового капитала — баланса счета).

Результат моделирования для фиксированного абсолютного риска.

Результат моделирования для фиксированного процентного риска.

Сравнение полученных графиков показывает преимущества процентного риска даже в игре без статистического преимущества:

— меньше просадки в случае неудачи, при разумном выборе процента риска мы практически защищены от разорения;

— больше прибыль при благоприятном стечении обстоятельств.

7.5. Риск и кредитное плечо

Классовая ненависть к использованию кредитного плеча говорит только об одном: человек не умеет правильно им пользоваться и считать риски.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

А где кредитное плечо? Где-то там… Оно нас не должно особенно интересовать до тех пор, пока не вступают в силу задаваемые им ограничения. Плечо ограничивает максимальный объем сделки на имеющийся капитал, допускаемый брокером по торговым условиям.

При нормальной торговле, без экстремизма, с разумными рисками, реальные объемы всегда намного меньше допускаемых брокером..

Кредитное плечо дает вам ПРАВО, НО НЕ ОБЯЗЫВАЕТ открывать позицию большого объема на весь имеющийся у вас залог на момент открытия. А если вы решили, что можете воспользоваться этим правом на всю катушку, то это только ваше решение и ваша собственная вина в случае неудачи.

7.6. Финансовый и рыночный стоп

Некоторые трейдеры, особенно этим грешат начинающие соросы и баффеты, ставят финансовые стопы.

Суть финансового стопа — трейдер открывает позицию некоторого объема при заданном лимите потерь и определяет положение стопа по формуле:

SL=R/(V*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Все как в предыдущем случае, но телега стоит впереди лошади. Объем сделки взят с потолка, а требуемая величина риска задается с помощью размера стопа.

В чем ошибочность такого подхода?

В том, что размер стопа должен определяться не объемом позиции, а торговой стратегией. И размещаться стоп должен на том уровне, который отменяет сценарий движения рынка, в предположении которого была открыта та или иная сделка (разумеется считаем. что сделка чем-то обоснована). Т.е. не уровень стопа должен быть следствием риска и объема позиции, а объем должен вытекать из риска и расстояния от точки входа в рынок до уровня ордера стоп-лосс.

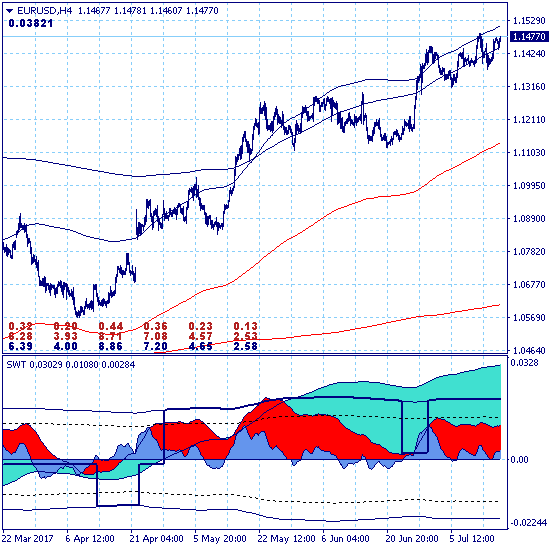

7.7. Индикатор расчета объема сделки

Индикатор предназначен для упрощения расчета объема сделки.

по параметрам волатильности рынка.

В индикаторе реализована формула расчета объема сделки по параметрам волатильности рынка для различных трендов, что соответствует размещению ордера стоп-лосс за системными уровня поддержки/сопротивления:

V=(R*Eq/100)/(1.2*Vol*C),

где

V – объем позиции в лотах, округляемый до 0.01;

R – величина риска на сделку в процентах;

Eq — сумма средств торгового счета;

Vol — волатильность конкретного тренда;

C – цена тика в валюте депозита.

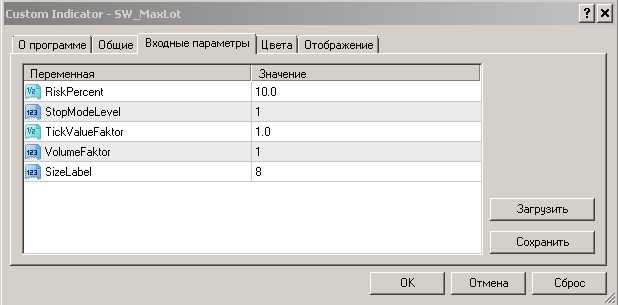

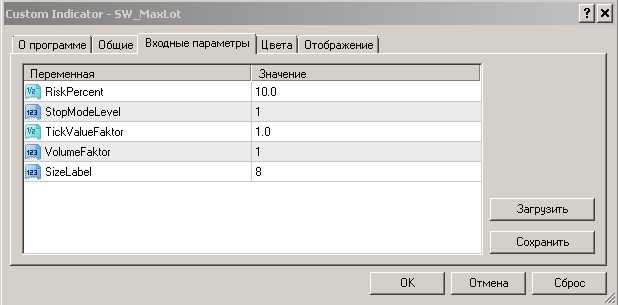

При сбрасывании индикатора на график появляется диалоговое меню, в котором необходимо выбрать размер риска сделки в процентах от имеющихся средств.

Дополнительный параметр SizeLabel используется, если необходимо изменить размер шрифта.

Параметр TickValueFaktor используется при корректировке ошибок на сервере, которые иногда случаются при торговле CFD и при водят к неверным расчетам объема сделки по волатильности.

Параметр VolumeFaktor, значения которого при необходимости устанавливаются больше 1, используется для нормировки расчетного объема при большой величине торгового капитала, когда цифры не помещаются в разрядную сетку. Например при VolumeFaktor=10 значения будут в 10 раз меньше и их нужно будет умножить на 10.

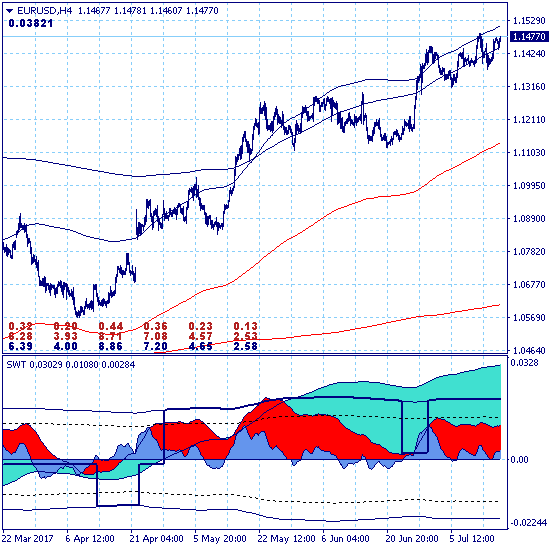

Показания индикатора — 6 колонок цифр в левом нижнем углу графика.

Нижняя строка показывает:

— первая колонка слева — максимальный объем сделки по инструменту от объема средств при маржинальных требованиях текущего счета;

— вторая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета;

— третья колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности часового тренда, умноженной на 1.2;

— четвертая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности внутридневного тренда, умноженной на 1.2;

— пятая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности дневного тренда, умноженной на 1.2;

— шестая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности локального тренда, умноженной на 1.2;

Вторая строка снизу — те же параметры, но рассчитанные от объема свободных средств.

Третья стока снизу — те же параметры, что и в нижней строке, но рассчитанные для заданного размера риска R.

СОДЕРЖАНИЕ

1. Классический технический анализ — smart-lab.ru/blog/410502.php

2. SWT-метод. Теория — smart-lab.ru/blog/412671.php

3. SWT-метод. Практика применения - https://smart-lab.ru/blog/412883.php

4. Принципы анализа трендов в SWT-методе — https://smart-lab.ru/blog/413125.php

5. Торговые тактики для позиционной и ситуационной торговли - https://smart-lab.ru/blog/413518.php

6. Дополнительные условия (фильтры сделок) - https://smart-lab.ru/blog/413684.php

7. Риск-менеджмент - https://smart-lab.ru/blog/414127.php

Часть 7. Риск-менеджмент

СОДЕРЖАНИЕ

7.1. Зачем нужен риск-менеджмент?

7.2. Психологические ловушки

7.3. Опасность асимметрии риска

7.4. Абсолютный риск или процентный?

7.5. Риск и кредитное плечо

7.6. Финансовый и рыночный стоп

7.7. Индикатор расчета объема сделки

7.1. Зачем нужен риск-менеджмент?

Разнообразные средства риск-менеджмента направлены прежде всего на то, чтобы помочь трейдерам не потерять свои деньги, ограничить возможный финансовый ущерб, избежать излишней эмоциональности в торговле и ряда психологических ловушек, которые могут встретиться в процессе трейдинга.

Допустим, что мы в совершенстве изучили методы анализа рынка, знаем, как интерпретировать движение цен, можем определить оптимальную точку входа в рынок, уровень выхода с прибылью и уровень выхода с убытком. Таким образом, у нас есть все необходимые параметры для открытия позиции.

Что осталось за кадром? Остался вопрос о том, как определить риск и, соответственно, объем открываемой позиции.

Техника управления капиталом (money management или сокращенно MM), или точнее техника управления рисками при инвестировании капитала, является тем ключевым фактором, без которого использование даже эффективной системы торговли на основе самых совершенных аналитических систем не приведет к успеху, или этот успех будет меньше возможного.

Как бы вы ни были уверены в обратном вообще или в каком-то конкретном случае, но результат каждой конкретной сделки предсказать невозможно.

Вы никогда заранее не будете знать, чем закончится ваш вход в рынок, прибылью или убытком. Поэтому в плане контроля риска необходимо ставить перед собой две задачи:

— в случае неблагоприятного исхода сделки вы должны сохранить основную часть торгового капитала и возможность продолжать работу примерно с теми же исходными условиями;

— вы в любом случае должны сохранить управляемость позициями, исключая ситуацию когда ваши действия будут вынужденными (угроза маржинколла и т.п.) и вы не сможете реализовать ваш торговый план в первоначальной его редакции.

Душите в себе желание заработать много и сейчас, если альтернативой является полная потеря денег. Потеря будет практически безальтернативной.

Следует также отметить, что даже эффективный метод управления рисками не убережет от потерь торгового капитала в случае, если используемая торговая стратегия не является стратегией с положительным результатом, т.е. обеспечивающей в серии прибыльных и проигрышных сделок в среднем положительный результат, т.н. статистическое преимущество.

Торговая стратегия априори должна быть прибыльной, в этом случае правильный подход к управлению рисками обеспечит оптимальную в некотором смысле скорость роста торгового капитала, при минимальной вероятности разорения.

С другой стороны, даже при прибыльной торговой стратегии неправильный подход к управлению рисками может привести к потере средств торгового счета.

7.2. Психологические ловушки

Человеческая психология – опасная штука. Человек склонен повторять одни и те же стандартные ошибки снова и снова. Природа этого явления кроется в глубинных особенностях мышления и устройства мозга, из-за которых неосознанные решения и поведение зачастую воспринимаются как сознательные решения, загоняя человека в психологические ловушки. Неправильное восприятие ситуации, самообман, неистовая попытка избежать столкновения с убытками, отчаянный поиск поддержки у других жертв, блокирование действительности может обойтись очень дорого. И даже знание о природе этих ловушек не всегда помогает действовать рационально и реалистично, потому что зачастую это требует изменения глубинных свойств личности.

Эффект якоря

«Эффект якоря», которая заключается в слишком большой уверенности в первоначальных предположениях. Например, вы считаете, не важно по каким причинам, что евро будет расти и этот рост принесет вам хорошую прибыль.

Не важно, на чем основано это мнение, но оно может быть правильным и может быть ошибочным в данный момент или в будущем. Любой актив и любой финансовый инструмент может опрокинуть ваши ожидания и пойти в любом направлении. Причин и поводов для этого в окружающем мире более чем достаточно.

Невосполнимые издержки

Ловушка невосполнимых издержек заключается в психологической (но не фактической) защите вашего предыдущего выбора или решения, которые пагубно отражаются на ваших инвестициях. Трудно смириться с убытками и/или признать, что вы сделали неправильный выбор или позволили кому-то сделать его за вас. Эмоциональная привязанность к плохим инвестициям только ухудшает ситуацию.

Получение подтверждения

С эффектом якоря и невосполнимыми потерями связана ловушка получения подтверждения. Люди ищут других людей, которые уже совершили те же самые ошибки или совершают их сейчас, занимаясь поиском товарища по несчастью и самообманом, вместо того чтобы объективно проанализировать ситуацию и принять трудное решение об обрезании убытков.

Ситуативная слепота

Ситуативная слепота — игнорирование или избегание рыночной реальности, чтобы ничего делать и отложить наступление черного дня, когда с потерями придется столкнуться лицом к лицу. Зная в глубине души знаете, что с вашей сделкой не все в порядке, трейдер сознательно или подсознательно избегает негативной информации. подтверждающей его опасения до того момента, когда проблема встанет в полный рост.

Относительность

Ловушка относительности означает, что хотя вы и должны знать о том, что делают и говорят другие, но их ситуация и взгляды не обязательно имеют значение вне их контекста. Вы должны инвестировать опираясь только на свои обстоятельства. У ваших коллег могут быть деньги и возможность идти на риск, который для вас совершенно неприемлем.

Превосходство

Многие трейдеры полагают, что они лучше знают, чем эксперты или рынок. Образование или ум вовсе не означает, что вы все учли и все знаете относительно процессов, происходящих на рынке. Многие трейдеры потеряли кучу денег, будучи убежденными, что они лучше разбираются в ситуации, чем все остальные, становясь легкой добычей рынка и попадая в некоторые из уже перечисленных ловушек.

Даже если вы блестящий специалист, вас не должны посещать мысли о том, что в реальном мире есть доступные возможности для легкой наживы. Некоторым действительно это иногда удается, но большинство оказывается далеко за пределами тепличных условий. Блестящее финансовое образование может направить вас в неверном направлении, а кто-то с аттестатом об окончании средней школы может иметь удивительное чувство рынка и сделать себе имя и состояние.

7.3. Опасность асимметрии риска

Асимметрия риска — ужасная вещь.

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

Для иллюстрации рассмотрим следующую таблицу (автор не я, но мне разрешили утащить).

В левой колонке принимаемый риск, в правой — прибыль, которую необходимо получить, чтобы закрыть реализованный убыток.

Комментарии не нужны. Разве что словесные оценки в левой колонке могли бы быть и более жесткими. Терять большие суммы легко, забирать у рынка потерянное — неимоверно трудно. А потеря 100% капитала является вообще безрассудным шагом. так как лишает даже гипотетической возможности возврата убытков.

7.4. Абсолютный риск или процентный?

Для целей исследования был разработан симулятор, моделирующий статистику торговли за данными вероятностными параметрам, чтобы приблизить его к практическим потребностям.

В симуляторе рассчитываются:

— процент риска по формуле Келли;

— математического ожидание и дисперсия серии сделок;

— границы отклонения результата торговли в единицах среднеквадратического отклонения — плюс-минус сигма, два сигма и три сигма;

Возможно переключение режима моделирования — фиксированный абсолютный риск или фиксированный процентный риск.

Возможен ввод значений прибыли TP и убытка SL для моделирования режимов блуждания с поглощающими границами, когда серия сделок прерывается при достижении заданной прибыли или убытка;

Выглядит это примерно так:

Далее были смоделированы серии сделок при неизменных статистических характеристиках — фиксированный абсолютный размер риска (в торговле это работа фиксированным лотом) или фиксированный процентный размер риска (в торговле это работа с фиксированным риском в процентах от имеющегося торгового капитала — баланса счета).

Результат моделирования для фиксированного абсолютного риска.

Результат моделирования для фиксированного процентного риска.

Сравнение полученных графиков показывает преимущества процентного риска даже в игре без статистического преимущества:

— меньше просадки в случае неудачи, при разумном выборе процента риска мы практически защищены от разорения;

— больше прибыль при благоприятном стечении обстоятельств.

7.5. Риск и кредитное плечо

Классовая ненависть к использованию кредитного плеча говорит только об одном: человек не умеет правильно им пользоваться и считать риски.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

А где кредитное плечо? Где-то там… Оно нас не должно особенно интересовать до тех пор, пока не вступают в силу задаваемые им ограничения. Плечо ограничивает максимальный объем сделки на имеющийся капитал, допускаемый брокером по торговым условиям.

При нормальной торговле, без экстремизма, с разумными рисками, реальные объемы всегда намного меньше допускаемых брокером..

Кредитное плечо дает вам ПРАВО, НО НЕ ОБЯЗЫВАЕТ открывать позицию большого объема на весь имеющийся у вас залог на момент открытия. А если вы решили, что можете воспользоваться этим правом на всю катушку, то это только ваше решение и ваша собственная вина в случае неудачи.

7.6. Финансовый и рыночный стоп

Некоторые трейдеры, особенно этим грешат начинающие соросы и баффеты, ставят финансовые стопы.

Суть финансового стопа — трейдер открывает позицию некоторого объема при заданном лимите потерь и определяет положение стопа по формуле:

SL=R/(V*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Все как в предыдущем случае, но телега стоит впереди лошади. Объем сделки взят с потолка, а требуемая величина риска задается с помощью размера стопа.

В чем ошибочность такого подхода?

В том, что размер стопа должен определяться не объемом позиции, а торговой стратегией. И размещаться стоп должен на том уровне, который отменяет сценарий движения рынка, в предположении которого была открыта та или иная сделка (разумеется считаем. что сделка чем-то обоснована). Т.е. не уровень стопа должен быть следствием риска и объема позиции, а объем должен вытекать из риска и расстояния от точки входа в рынок до уровня ордера стоп-лосс.

7.7. Индикатор расчета объема сделки

Индикатор предназначен для упрощения расчета объема сделки.

по параметрам волатильности рынка.

В индикаторе реализована формула расчета объема сделки по параметрам волатильности рынка для различных трендов, что соответствует размещению ордера стоп-лосс за системными уровня поддержки/сопротивления:

V=(R*Eq/100)/(1.2*Vol*C),

где

V – объем позиции в лотах, округляемый до 0.01;

R – величина риска на сделку в процентах;

Eq — сумма средств торгового счета;

Vol — волатильность конкретного тренда;

C – цена тика в валюте депозита.

При сбрасывании индикатора на график появляется диалоговое меню, в котором необходимо выбрать размер риска сделки в процентах от имеющихся средств.

Дополнительный параметр SizeLabel используется, если необходимо изменить размер шрифта.

Параметр TickValueFaktor используется при корректировке ошибок на сервере, которые иногда случаются при торговле CFD и при водят к неверным расчетам объема сделки по волатильности.

Параметр VolumeFaktor, значения которого при необходимости устанавливаются больше 1, используется для нормировки расчетного объема при большой величине торгового капитала, когда цифры не помещаются в разрядную сетку. Например при VolumeFaktor=10 значения будут в 10 раз меньше и их нужно будет умножить на 10.

Показания индикатора — 6 колонок цифр в левом нижнем углу графика.

Нижняя строка показывает:

— первая колонка слева — максимальный объем сделки по инструменту от объема средств при маржинальных требованиях текущего счета;

— вторая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета;

— третья колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности часового тренда, умноженной на 1.2;

— четвертая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности внутридневного тренда, умноженной на 1.2;

— пятая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности дневного тренда, умноженной на 1.2;

— шестая колонка — максимальный объем сделки, который может быть открыт по инструменту от объема средств с учетом уровня стоп-аут текущего счета при риске 100% и размере стопа, равном волатильности локального тренда, умноженной на 1.2;

Вторая строка снизу — те же параметры, но рассчитанные от объема свободных средств.

Третья стока снизу — те же параметры, что и в нижней строке, но рассчитанные для заданного размера риска R.

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Не тот ли это старый дед, который у меня черном списке?

Так вам там самое место.