SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JohnGalt

Анализ результатов размещения Treasuries, взрывной рост числа Direct Bidders

- 24 февраля 2012, 11:52

- |

Проанализируем результаты вчерашнего аукциона 7-леток, заодно привожу краткий ликбез по размещениям американских трежерис

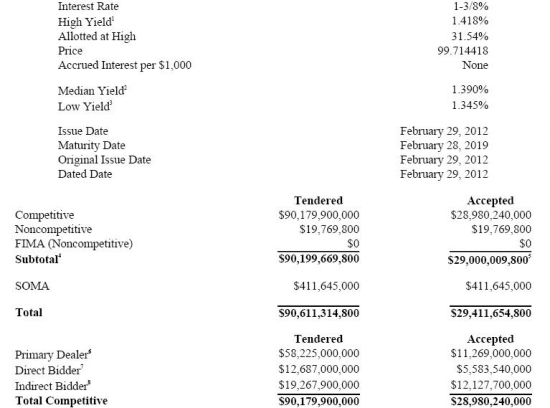

Итак, пресс-релиз ФРС

Разберемся с этими показателями

Noncompetitive bidders – это участники аукциона, которые проходят «вне конкурса» т.е. они готовы купить заявленное количество бумаг, несмотря на цену и доходность.

Competitive bidders указывают в заявках минимальную доходность, при которой они купят бумаги. Заявки удовлетворяются по мере возрастания доходностей, указанных в них, пока не будет покрыта необходимая сумма. Эта группа — подавляющее большинство учаснтников конкурса

Все участники аукциона платят одну и ту же цену, рассчитанную для самой высокой доходности.

Indirect bidders – покупатели, которые не проходят через primary dealers, в основном иностранные центробанки. Эта группа показывает интерес иностранных держателей к покупке американского долга.

Primary dealers – специально аккредитованные организации, которые соответствуют необходимым требованиям, они перепродают бумаги своим клиентам. 18 организаций, таких как GS, MS и прочие

Direct Bidders – покупатели, которые не проходят через дилеров, т.е. те кто покупает на house accounts. Они имеют доступ к электронной системе аукционов. Это резиденты, инвест фонды, их интерес в том, чтобы избежать покупок через дилеров, сократить издержки, и, возможно, со временем войти в состав primary dealers.

Теперь к вчерашнему размещению

Принятые заявки от PD составили 38,89% от общей суммы при ТТМ 41,54 – с декабря 2010 это самое низкое значение. Количество Indirect bidders осталось тем же самым, что и в январе. Где произошел резкий всплеск, так это среди direct bidders, которые показали рекордный интерес к покупкам.

При этом мы видим Bid-to-cover уверенно выше 3, доходности на минимумах, пусть и немного выше январских

Кто может покупать из числа direct bidders? Естественно, первый подозреваемый – это фонд Билла Гросса PIMCO, который продолжает аггресивно скупать американские облигации. Рост числа direct bidders может происходить исключительно из-за покупок PIMCO

Ключевой вопрос — являются ли покупки PIMCO индикатором, по которому можно что-либо спрогнозировать?

В апреле крупнейший фонд облигаций заявил о том, что отказывается от покупок трежерис и будет покупать только в случае рецессии. articles.businessinsider.com/2011-04-11/markets/30078095_1_treasuries-bond-debt-default

Но спустя неделю появились слухи о том, что PIMCO покупает, а затем Билл Гросс заявил, что меняет позицию по отношению к американскому долгу.

По итогам 2011 года Трежерис стали одним из лучших активов, несмотря на проблемы США с госдолгом, т.е. по идее, Б.Гросс потерял

Сейчас Билл Гросс делает рекордную ставку на MBS. В таком случае портфель трежерис можно рассматривать как страховку

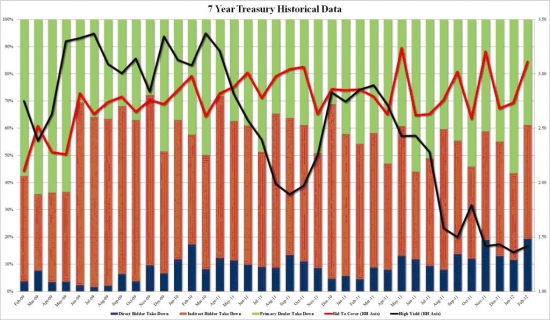

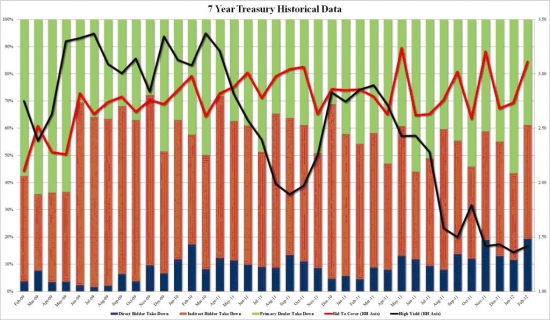

Если обратится к историческим данным, то всплеск Direct Bidders в феврале и сентябре 2010, а также в ноябре 2011 предвосхищали рост фьючерса S&P 500 в последующие месяцы

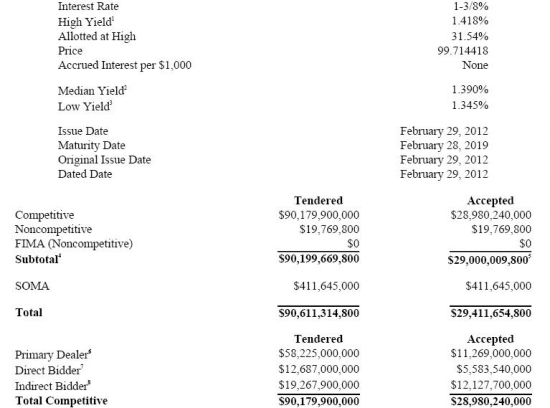

Итак, пресс-релиз ФРС

Разберемся с этими показателями

Noncompetitive bidders – это участники аукциона, которые проходят «вне конкурса» т.е. они готовы купить заявленное количество бумаг, несмотря на цену и доходность.

Competitive bidders указывают в заявках минимальную доходность, при которой они купят бумаги. Заявки удовлетворяются по мере возрастания доходностей, указанных в них, пока не будет покрыта необходимая сумма. Эта группа — подавляющее большинство учаснтников конкурса

Все участники аукциона платят одну и ту же цену, рассчитанную для самой высокой доходности.

Indirect bidders – покупатели, которые не проходят через primary dealers, в основном иностранные центробанки. Эта группа показывает интерес иностранных держателей к покупке американского долга.

Primary dealers – специально аккредитованные организации, которые соответствуют необходимым требованиям, они перепродают бумаги своим клиентам. 18 организаций, таких как GS, MS и прочие

Direct Bidders – покупатели, которые не проходят через дилеров, т.е. те кто покупает на house accounts. Они имеют доступ к электронной системе аукционов. Это резиденты, инвест фонды, их интерес в том, чтобы избежать покупок через дилеров, сократить издержки, и, возможно, со временем войти в состав primary dealers.

Теперь к вчерашнему размещению

Принятые заявки от PD составили 38,89% от общей суммы при ТТМ 41,54 – с декабря 2010 это самое низкое значение. Количество Indirect bidders осталось тем же самым, что и в январе. Где произошел резкий всплеск, так это среди direct bidders, которые показали рекордный интерес к покупкам.

При этом мы видим Bid-to-cover уверенно выше 3, доходности на минимумах, пусть и немного выше январских

Кто может покупать из числа direct bidders? Естественно, первый подозреваемый – это фонд Билла Гросса PIMCO, который продолжает аггресивно скупать американские облигации. Рост числа direct bidders может происходить исключительно из-за покупок PIMCO

Ключевой вопрос — являются ли покупки PIMCO индикатором, по которому можно что-либо спрогнозировать?

В апреле крупнейший фонд облигаций заявил о том, что отказывается от покупок трежерис и будет покупать только в случае рецессии. articles.businessinsider.com/2011-04-11/markets/30078095_1_treasuries-bond-debt-default

Но спустя неделю появились слухи о том, что PIMCO покупает, а затем Билл Гросс заявил, что меняет позицию по отношению к американскому долгу.

По итогам 2011 года Трежерис стали одним из лучших активов, несмотря на проблемы США с госдолгом, т.е. по идее, Б.Гросс потерял

Сейчас Билл Гросс делает рекордную ставку на MBS. В таком случае портфель трежерис можно рассматривать как страховку

Если обратится к историческим данным, то всплеск Direct Bidders в феврале и сентябре 2010, а также в ноябре 2011 предвосхищали рост фьючерса S&P 500 в последующие месяцы

15 комментариев

+4

Интересная тема, достойна главной страницы.

- 24 февраля 2012, 11:57

+1

Согласен. +

- 24 февраля 2012, 11:59

+2

+++

- 24 февраля 2012, 12:01

+1

Интересно, +

- 24 февраля 2012, 12:01

+1

+++++ больше подобных вещей на смартлабике, автору спс!

- 24 февраля 2012, 12:06

+1

Пятерка:)

- 24 февраля 2012, 12:17

+1

плюсую +++

- 24 февраля 2012, 12:20

+1

Хорошее наблюдение +

- 24 февраля 2012, 12:27

+1

ПЛЮС

- 24 февраля 2012, 12:39

+1

А разве интерес директов это не тупо уход от риска, или так все рынки выросли идет фиксация прибыли и ликвидность перетекает в надежные инструменты

- 24 февраля 2012, 12:45

Артемов Иван, ну о том и речь, но мы не знаем, кто из директов покупает, наверняка в крупных объемах скупает PIMCO. Вопрос в том, единичный ли это случай и увидим ли подобное далее. А фиксации прибыли на рынках пока не наблюдается)

- 24 февраля 2012, 12:54

+1

ДжонниГалт, ну почему сейчас боковик во многом похож на зону распределения

- 24 февраля 2012, 12:59

Артемов Иван, возможно это так, не буду спорить

- 24 февраля 2012, 13:04

++++

- 24 февраля 2012, 15:43

ДжонниГалт, скажите пожалуйста, откуда берете данные?

- 12 марта 2012, 03:01

теги блога ДжонниГалт

- 10-year notes

- ADP

- ECB

- EFSF

- eonia

- fed

- Fitch

- fomc

- FOMC minutes

- forex

- GDP

- HSBC PMI

- IFO

- ISM Non-Manufacturing

- LTRO

- NFP

- PIGS

- PMI

- QE

- QE3

- S&P

- treasures

- treasuries

- Treasury Auction

- UST

- zerohedge

- Банк Японии

- Бельгия

- бернанке

- Бонды

- валютный коридор

- ВВП

- Великобритания

- выборы

- Германия

- Голландия

- Греция

- Дадли

- дефолт

- долговой рынок

- Драги

- Евро

- еврозона

- Европа

- ецб

- Инфляция

- ИПЦ

- Иран

- Ирландия

- Испания

- Италия

- итоги дня

- Йеллен

- йена

- календарь

- календарь на неделю

- календарь событий

- Китай

- кредитно-дефолтные свопы

- кризис

- кризис в еврозоне

- кукл

- Лагард

- МВФ

- меркель

- Мировой финансовый кризис

- мировые финансовые рынки

- мотивация

- Новости

- новости рынков

- Облигации

- Олланд

- оффтоп

- политика

- Португалия

- размещения

- размещения облигаций

- рейтинги

- Россия

- рынок

- саммери

- Саммит ЕС

- самый лучший сайт о трейдинге

- сантимент

- саркози

- сделки

- Сириза

- смартлаб

- стата

- суверенный долг

- США

- США Статистика

- торговля

- трежерис

- финановый кризис 2011

- Финрынки

- Франция

- фрс

- фунт

- футбол