Блог им. shortput

ФРС расколдует баланс

- 19 сентября 2017, 11:02

- |

Инвестиционный мир стоит на пороге исторического события. ФРС готова объявить о страте процесса нормализации баланса. Если все пройдет без сучка и задоринки ее действия станут примером для других центробанков, а нетрадиционные меры монетарной политики – вполне обычными. Напротив, неудача, замедлит экономику США, что на фоне ускорения ВВП в других развитых странах разовьет нисходящий тренд по индексу USD.

Судя по всему, Федеральный резерв учел опыт 2013, когда сообщение о сворачивании американского QE спровоцировало конус-истерику на финансовых рынках. Регулятор долго готовил инвесторов к важному событию и намерен действовать со скоростью черепахи: ежемесячно с баланса будут уходить $4 млрд ипотечных и $6 млрд казначейских облигаций. Постепенно эти цифры планируется увеличить до $20 и $30 млрд, то бишь до $600 млрд в год, что, по мнению Columbia Threadneedle Investments, эквивалентно повышению ставки по федеральным фондам на 0,76%. На мой взгляд, подобные исследования являются дополнительным аргументом в пользу близости потолка по ставке.

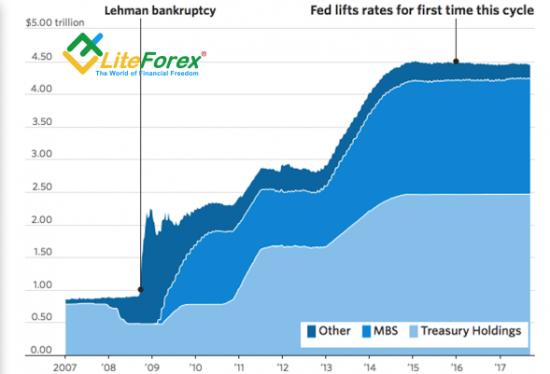

К текущему моменту на балансе центробанка находятся $1,7 трлн ипотечных (29% всего рынка) и $2,4 трлн казначейских облигаций (17%). Они активно используются в операциях РЕПО, объем которых оценивается в $100-200 млрд в день и, как правило, возрастает к концу месяца.

Динамика баланса ФРС

Источник: Financial Times.

Паникеры кричат о нехватке бумаг, пугают резким ростом доходности и обвалом фондовых индексов, однако ФРС рассчитывает, что негативных последствий можно избежать. Она вряд ли намеревается вернуть баланс к уровню 2008 ($900 млрд), в лучшем случае его текущая величина ($4,5 трлн) сократится на $1-2 трлн. Вашингтон учел опыт истории с конус-истерикой и уже давно готовит рынки к своему решению. К тому же нужно понимать, что мировая экономика нынче находится в лучшей форме чем четыре года назад и готова выдержать бремя постепенного ухода крупного покупателя с рынка казначейских облигаций США.

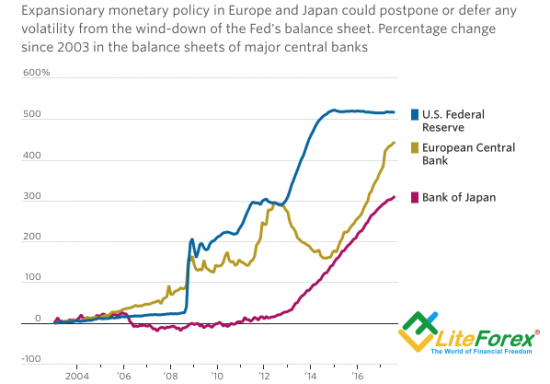

Формально у американского доллара немало преимуществ перед евро: ФРС начинает нормализовать баланс, а ЕЦБ продолжит QE, по меньшей мере, до октября 2018; Вашингтон, вероятнее всего, поднимет ставки в 2017, а Франкфурт будет тянуть резину, по меньшей мере, до конца следующего года; Штаты идут по дороге бюджетных стимулов, в то время как еврозона пока не готова им чем-то ответить.

Динамика балансов ведущих центробанков мира

Источник: Wall Street Journal.

Тем не менее, нужно понимать, что курсы валют на Forex формируются конкретными людьми на основании ожиданий этих самых людей. И если надежды на цикл монетарной рестрикции ФРС и на ускорение экономики США до 3% толкнули индекс USD к 14-летнему пику, то точно также ожидания нормализации денежно-кредитной политики ЕЦБ на фоне исчерпавшего свои возможности доллара способны привести евро к отметке $1,25 и выше. Тем более, то средняя заработная плата в еврозоне во втором квартале разогналась с 1,3% до 2% г/г. Важный сигнал для инфляции и Европейского центробанка.

теги блога Дмитрий Демиденко

- audusd

- Brent

- carry trade

- eurchf

- EURGBP

- eurusd

- forex

- GBP JPY

- Gbp Usd

- GBPUSD

- Gold

- nzdusd

- ujsdjpy

- USD JPY

- USDCAD

- usdjpy

- USDRUB

- WTI

- австралийский доллар

- Банк Англии

- Банк России

- банк Японии

- доллар

- Дональд Трамп

- евро

- ЕЦБ

- золото

- иена

- Италия

- ключевая ставка

- Марио Драги

- Нефть

- опек+

- референдум

- рубль

- Сирия

- франк

- ФРС

- Фунт

- Харухико Курода

Пользователь разрешил комментарии только друзьям.