SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader

My name is Bond... (заметка на сон грядущий)

- 07 апреля 2011, 00:33

- |

Как видно из названия — речь об облигациях...

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

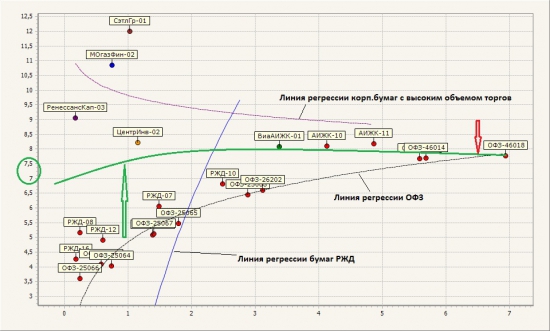

Текущий рынок выглядит следующим образом:

Перед нами — облигационная карта рынка с 3 основными линиями (и 1 — зеленая — добавочная). Пунктир — логарифмически сглаженная линия регрессии ОФЗ — показывает сглаженную доходность по этим бумагам. Я с некоей долей вероятности (основываясь на политике ЦБ РФ) предполагаю подъем доходности коротких бумаг к 6,5 — 7,5%, что в конечном этапе сравняется с длинными — линия станет плоской. Т.о. можно определить, что будет происходить удорожание денег на коротком промежутке — это шанс заработать со снижением риска.

Альтернативная кривая (бумаги с высокой «дохой» 8-12%), дает возможность оценить насколько выше «доха» у менее обеспеченных бумаг (не намного). Что говорит, о том, что не особо и стоит лезть в них. Хотя при «постройке пирамиды» эти «папирки» можно привлечь для 2 или 3 этажа — их можно будет легко сбросить не разгружая всю «конструкцию».

Бумаги РЖД приведены для ориентира — доходности по ним не «блещут» — хотя они имеют неплохое обеспечение и на среднесрочных бумагах могут принести до 10% годовых.

Кстати, рост «дохи» на коротких ОФЗ до 7% за краткий промежуток времени (2-3 недели) приведет, косвенно, к снижению рынка акций на 15-25%… Бонды будут дороже при меньших рисках… крупняк туда полезет. А когда они полезут в короткие — начнут перекладываться из длинных => снижение доходности длинных.

Доброй ночи)))

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

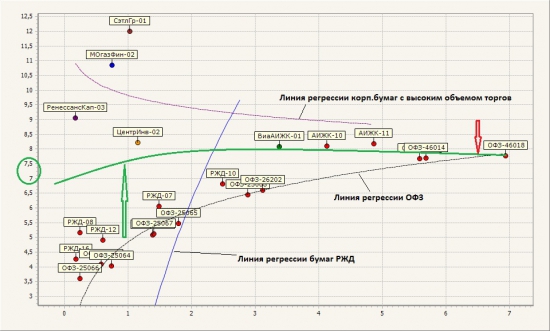

Текущий рынок выглядит следующим образом:

Перед нами — облигационная карта рынка с 3 основными линиями (и 1 — зеленая — добавочная). Пунктир — логарифмически сглаженная линия регрессии ОФЗ — показывает сглаженную доходность по этим бумагам. Я с некоей долей вероятности (основываясь на политике ЦБ РФ) предполагаю подъем доходности коротких бумаг к 6,5 — 7,5%, что в конечном этапе сравняется с длинными — линия станет плоской. Т.о. можно определить, что будет происходить удорожание денег на коротком промежутке — это шанс заработать со снижением риска.

Альтернативная кривая (бумаги с высокой «дохой» 8-12%), дает возможность оценить насколько выше «доха» у менее обеспеченных бумаг (не намного). Что говорит, о том, что не особо и стоит лезть в них. Хотя при «постройке пирамиды» эти «папирки» можно привлечь для 2 или 3 этажа — их можно будет легко сбросить не разгружая всю «конструкцию».

Бумаги РЖД приведены для ориентира — доходности по ним не «блещут» — хотя они имеют неплохое обеспечение и на среднесрочных бумагах могут принести до 10% годовых.

Кстати, рост «дохи» на коротких ОФЗ до 7% за краткий промежуток времени (2-3 недели) приведет, косвенно, к снижению рынка акций на 15-25%… Бонды будут дороже при меньших рисках… крупняк туда полезет. А когда они полезут в короткие — начнут перекладываться из длинных => снижение доходности длинных.

Доброй ночи)))

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ

но терзают смутные сомнения

не обвалятся ли облигации в случае дефолтов в европе

Т.е. если ЦБ разово поднимает ставку… т.е. ты купил — и подняли — это хорошо, доходность вырастет. А вот если тренд на повышение — тогда нехорошо для покупки… Хотя это все относительно, и более актуально для портфелей свыше 5 млн. рублей…

деньги делают деньги… они всегда работают…

вспомните «money never sleep»

поэтому всегда если есть возможность — надо перетасовывать портфель. Часть акции, часть короткие бонды, часть дальние, часть к примеру опцион… И в зависимости от ставки ЦБ и положения вещей в мире — тосуешь эту колоду…

издержки — если до 10 млн. портфель — в принципе — по-барабану… комиссии — рыночные… Если портфель большой и «пирамидишься» — там надо быть «в рынке» следить за изменением ближнего и дальнего хвостов линии регрессии…

Для облигаций на ММВБ издержки из комиссий и услуг бепозитария, такие-же как для акций.

токаж профучастники могут?

но при этом надо понимать, что если выходишь «на сторону» то объем должен быть порядка 5000 бумаг — т.е. сделка минимум на 5 млн. — если меньше — ставки по РЕПО увеличиваются…

Пы\Сы

РЕПО с бондами = маржиналка (хотя у большинства брокеров бонды в список маржинальных бумаг не входят)

www.cbr.ru/analytics/standart_system/print.asp?file=list_lomb.htm

Информация о ценных бумагах, принимаемых в обеспечение по сделкам прямого РЕПО:

www.cbr.ru/hd_base/InfoDirectRepo.asp

А можно попросить по этапам (со ставками и доходностями желательно реальными) расписать механизм пирамиды РЕПО?

И почему линия регрессии корп бумаг направлена не в ту же сторону, что и ОФЗ? Они разве не у всех бумаг одинаковое направление имеют?

Или что получается у корпоративов с меньшей дюрацией больше риск и соответственно доходность, чем у длинных бумаг? Это ж бред какой-то…

Сиэтл Груп и АИЖК вообще мало что общего имеют: считай третий и первый эшелон. Их сравнивать в одном месте некорректно.

регрессия секторов зачастую обратна регрессии ОФЗ… и да у корпоратов ессно выше риск… на офз — гарантии-то гос-ва… (ну номинально)

Тут облиги получше будут в любом случае думаю.

а правда, как в тот момент вы пришли к решению о выходе в облигации?