Блог им. EnhancedInvestments

Усиленные Инвестиции: таблица рекомендаций и итоги недели 17-24 августа 2018

- 26 августа 2018, 19:45

- |

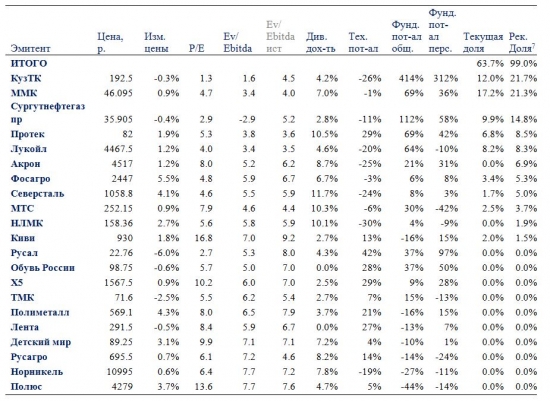

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- ММК подрос на 0.9%1 на фоне роста индекса Мосбиржи на 0.2% и ослабления рубля. Позитивны рост цен на плоский прокат в Китае, снижение цен на железную руду в Китае. Негативны снижение внутренних цен на горячекатаный и оцинкованный прокаты, экспортных цен на плоский прокат, рост цен на коксующийся уголь в Китае и внутренних цен на лом. Мы понизили вероятности жесткого и мягкого сценариев повышения налоговой нагрузки в связи с инициативой Белоусова с ~20% до ~15%. Целевая цена в итоге выросла на 5%, а потенциал роста увеличился на 4%. На встрече с представителями крупного бизнеса, по словам Белоусова, договорились, что бизнес будет увеличивать инвестиции в перспективные социальные проекты, которые за 1–1.5 месяца выберет специально созданная рабочая группа. «500 млрд. руб. – это верхняя граница, если на 200–300 млрд. руб. найдем ресурсов за счет этих компаний, будет уже хорошо», – пояснил он. Рабочую группу возглавят председатель РСПП Александр Шохин и первый вице-премьер и министр финансов Антон Силуанов, в нее войдут представители бизнеса, прежде всего экспортно-ориентированных компаний, и вице-премьеры 2. Александр Шохин рассказал, что государство будет помогать как через действующие механизмы поддержки (специнвестконтракты, концессии, субсидирование кредитов и т.д.), так и через новые инструменты3. Новость оцениваем очень позитивно и планируем дополнительно проанализировать её и отразить в наших моделях. Мы немного нарастили позиции в ММК.

- КузТК подешевела на 0.3%, несмотря на ослабление рубля. Также позитивен для компании рост цен на уголь в Австралии и снижение ставки аренды полувагонов. Негативно снижение цен на уголь в ЕС. Целевая цена увеличилась на 7.4%, потенциал роста увеличился на 7.7%.Утверждение нового прейскуранта грузовых железнодорожных тарифов, предусматривающего выделение локомотивной составляющей в необходимой валовой выручке перенесено с 2018 года на 2020 год4, что на наш взгляд позитивно для КузТК.

- Протек подорожал на 1.9%. Мы проанализировали отчетность Протека за 2017 год, усовершенствовав нашу модель по этой компании. В частности, мы учли динамику доли рынка Протека в сегментах дистрибуции и ритейла, динамику оборотов, а также улучшили прогнозы рентабельности разных сегментов, приняв во внимание влияние на рентабельность курса доллара, цен на лекарства и доли рынка. В основном, из-за падающей выручки в сегменте дистрибуции целевая цена снизилась на 17%, а потенциал роста сократился на 18%. Мы немного сократили наши позиции в компании по ценам, близким к недельным максимумам. Тем не менее, несмотря на проблемы в секторе, мы видим в компании хороший потенциал роста из-за дешевизны по мультипликатору 4.2x по Ebitda за последние 12 месяцев, ожиданий восстановления рентабельности в сегменте дистрибуции (на фоне роста курса доллара и цен на лекарства, исторически приводивших к росту рентабельности) и роста выручки в секторе ритейла. Протек в 1п18 занял 1е место в рейтинге фармдистрибьютеров компании DSM по объему выручки с рыночной долей 16.5%, показав снижение выручки на 5.2% по сравнению с 1п175. По данным аналитической компании AlphaRM, доля рынка, занимаемая аптечной сетью Ригла (дочерней компанией Протека), составила 5.42% в 1п186 против 4.8% в 1п177.

- Сургутнефтегаз привилегированный припал на 0.4%, несмотря на ослабление рубля. Также позитивен рост цен на нефть, нефтепродукты в ЕС, оптовых цен на нефтепродукты в России. Негативно для компании снижение внутренних розничных цен на нефтепродукты. Целевая цена и потенциал роста увеличились на 8%. Мы немного нарастили позиции по ценам, близким к недельным минимумам. ФАС попросила нефтекомпании остановить экспорт бензина до конца октября8. Начальник управления регулирования ТЭК ФАС Дмитрий Махонин заявил, что Сургутнефтегаз принял решение о переориентации продаж порядка 100 тыс. тонн бензина в месяц на внутренний рынок до конца сентября9.

- Акции Фосагро взлетели на 5.5% на фоне ослабления рубля. Для компании также позитивен рост цен на NPK, аммиачную селитру и карбамид. Целевая цена выросла на 26%, а потенциал роста увеличился на 20%. Рекомендуемая доля увеличилась с нуля до 5.3%, и мы купили акции компании. На рынке основной продукции Фосагро наблюдается хорошая конъюнктура: цены на DAP выросли на 11% по сравнению с прошлым годом, и помогает сильный доллар. Ebitda Фосагро в 1п18 увеличилась на 32% по сравнению с 1п1710, Ebitda во 2кв18 увеличилась на 53% по сравнению с 2кв1711. Совет директоров Фосагро рекомендовал выплатить дивиденды за 2кв18 в размере 45 руб. на акцию (1.8% от текущей цены), дивиденды за последние 12 месяцев могут составить 105 руб. на акцию (4.3% от текущей цены). По итогам 2018 г. планируется увеличить производственные показатели по выпуску удобрений на 8% до более 9 млн. тонн. В 2018-2019 гг. Фосагро планирует направить на инвестиции не менее 60 млрд. рублей, что позволит к 2020 г. открыть три новых производства — серной и азотной кислоты, а также сульфата аммония на предприятии в Череповце12. Общая рекомендуемая доля в акциях выросла с 84% до 99% из-за роста потенциалов компаний.

1Изменения цен здесь приводятся от цен утра пятницы прошлой недели (10:35) к ценам утра пятницы (примерно 10:10).

2www.vedomosti.ru/business/articles/2018/08/24/778950-belousov-rasskazal

3www.rbc.ru/business/24/08/2018/5b8026b39a7947b573ca5f3a

6retailer.ru/rigla-vozglavila-rejting-aptechnyh-setej-za-polgoda/

7alpharm.ru/sites/default/files/reyting_as_1_pg_2017.pdf

8www.kommersant.ru/doc/3721173

9www.kommersant.ru/doc/3720696

11fomag.ru/news-streem/fosagro_uvelichila_ebitda_vo_ii_kv_18g_na_53_do_56_6_mlrd_rub_g_g/

12www.phosagro.ru/press/company/item15970.php

Результаты изменения стоимости портфеля рекомендуемых ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

17.08-24.08 |

0.6 |

0.2 |

С начала года |

23.1 |

7.5 |

2017 |

25.6 |

-5.5 |

2016 |

54.3 |

26.8 |

2015 |

121.8 |

26.1 |

С начала 2015 |

429.6 |

62.5 |

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансовые результаты

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс

Фундаментальный потенциал общий - рассчитывается как потенциал роста (падения) цены акции до целевого значения EV/Ebitda для группы негосударственных компаний. Целевое значение EV/Ebitda полагается равным среднему по группе 75му перцентилю исторических значений мультипликатора.

Персональный фундаментальный потенциал рассчитывается как потенциал роста (падения) до целевого значения EV/Ebitda, которое равно 75му перцентилю исторических значений мультипликатора данной компании.

Для целевых значений также используются некоторые корректировки, улучшающие показатели для компаний роста, ненефтяных экспортеров при растущем долларе.