Блог им. Dabelw

Завтра Московская опционная конференция

- 29 марта 2019, 16:30

- |

Перед началом нашей тусовки я решил выложить конспект или обозрение, о чем я хотел сказать.

План

Мне очень сложно судить о публике. Поэтому зайдем издалека. Я не буду говорить, что рынок случает. Хотя тема интересная. Меня убедили. Только остался один вопрос. Как те, которые знают, что рынок не случаен, совершают отрицательные сделки. То есть встают с утра и зная, что сегодня в вверх, поэтому надо продавать, а то на рынке деньги закончатся и я не смогу больше зарабатывать. Но не будем об этом. Скажем так рынок вероятностный. Соответственно мы будем использовать закономерности из теории вероятности. Предмет нашего рассмотрения это логприращения к цене БА. То есть мы берем логарифм цены закрытия сегодня и отнимаем логарифм закрытия цены вчера. Получается число. Почему логарифм, я раскрывать не буду, а то мы уйдем в дифуры. Но, скажем, это удобно. Мы потом можем суммировать все числа и получить изменение за период. Это проще чем проценты. Второе, что мы возьмем, это квадрат этого приращения или второй момент. Это нам позволит сравнивать средние значения и оценивать разброс.

Например. Возьмем последовательность 5 раз по 0,01 и 5 раз по -0,01, среднее =0. Но если мы будем возводить в квадрат 0,01^2, то среднее будит не равно 0. Это косвенно нам подскажет, что процесс не линейный. Если бы у нас были только положительные 0,01, то средние и корень из квадратичных средних был бы равен. И обычно это записывают так среднее {x}=0, среднее {x^2}=1 или N(0;1). Поэтому нам важен показатель разброса, дисперсия.

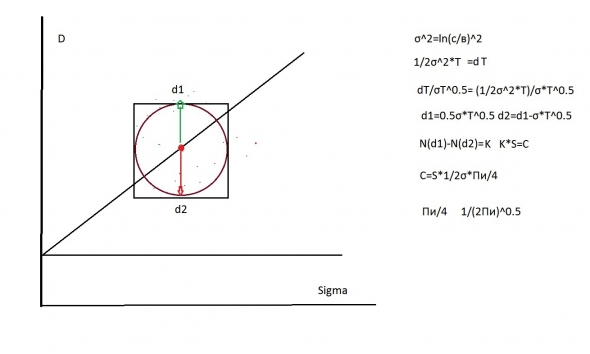

Давайте рассмотрим наивный портфель акции. Не вдаваясь в подробности отбора акций, отметим, что у нас получится некий новый актив типа ETF со своей средней и дисперсией. И если «хорошие» акции у нас выше некоторой линии, то плохие ниже. Теперь разберемся, как поведет себя этот портфель в динамике. Через время Т актив может или подорожать или подешеветь. Поэтому мы сразу рассмотрим его как ½. Вверх или вниз и на величину сигма^2*Т периодов времени. Что бы избавиться от квадратов, мы левую и правую часть поделим на сигма*T^0.5. Таким образом мы получим известные многим d1d2 из формулы БШ. Или мы берем волатильность и делим ее на 2, половина вверх, половина вниз. Теперь нам осталось узнать, как далеко зайдет цена, если она пойдет вверх. Если просто, то берем спецфункцию нормального стандартного отклонения. Получаем К, К*S (цене БА)=премия опциона. Если сложно, то можно дротики бросать и у вас получится соотношение попал/молоко= Пи/4, что тоже практикуют на ВоллСтрит, а можно дифуры решать, тогда 1/(2Пи)^0.5. По разному можно найти куда уйдет цена, но найти можно. И что у нас получится?

Динамика нашего портфеля. Где ваш капитал это ваш страйк, а используемый объем это дельта 0,5. То есть опцион колл. Теперь акции начинают становится «плохими» и вы их потихоньку сбрасываете, «хорошими», докупаете. Таким образом, получается тетта с отрицательным знаком. И как такой портфель можно захеджировать опционами? Покупка путов приведет к еще большей отрицательной тетте. Поэтому, в этом случае, надо рассматривать продажу опционов. Но я предлагаю рассмотреть другую стратегию. Ровно наоборот.

У нас есть капитал 1 000 000. Построим из него опцион. ЦС нашего опциона 500 000. Давайте сдвинем наш ЦС левее на 20% и посчитаем дельту. При воле вашего портфеля 20%, страйк будет 25%, а дельта около 15%. Тогда мы наш капитал, умножим на 15% и получим объем, которым мы входим в рынок.

Таким образом, мы рассматриваем формулу БШ не как цену опциона, стакан, МаркетМ, а как алгоритм Мани Менеджмента. В общем, оно так и есть. О чем формула БШ. Если при движении цены вверх вы будите покупать с шагом х на объем y, то у вас получится z. Или обычный принцип дельта хеджа. То есть БШ не интересует куда что пойдет, просто пользуясь эффектом «пьяного матроса» мы можем просчитать простую стратегию растет/покупай, падает/продавай. В эти рамки вы можете вложить любую дискретную стратегию. Машки, пробои, стохастики, свечи, опционы и их конструкции. Главное понять характеристики этой стратегию, вернее сказать тактику. Потому что стратегия, это как раз ваш ММ по опциону БШ на ваш капитал. Там рассчитывается, на сколько бабок надо войти, что бы в конце года получить результат. И ответ, какой результат можно получить. Даже если ваша тактика сливает. Иногда это лучше не знать. Но каждому свое.

Теперь мы можем построить профиль нашей стратегии ММ. Сюда мы включим проданный пут, на наш капитал, купленный пут рынка, проданные колы и путы короткого срока и облигации. Общая сумма активов 150000. Поддерживать мы ее будем через дельту. То есть 150 000 это направленная позиция на 150 000, она же дельта выраженная в долларах. Можно ее на количество акций поделить, получится в средней цене акций.

Как то так. И управляем. Риск по капиталу. Если вола вашего портфеля 20%, то задействовать 50% капитала вы сможете при падении на 20%. Даже если рынок сложится в 2 раза у вас останутся свободные деньги на покупки. Потом, у вас 4е плече, а потом фьючи или CDF с 10 плечем. При стоимости SPY 2$ вам будет, чем торговать. При том, что у вас будет средняя цена+тетта. Но мы не пойдем на такой сценарий. Пожертвуем немного нашей тетты и купим немного путов индекса от рыночных шоков. Покупка путов тут оправдана. Потому, что мы получаем тетту в ММ и еще будим получать в акциях.

Что есть премия опциона, его тетта, то есть приятности. Это, на сколько подорожает/подешевеет акция от Т0 до Т1. В общем это коридор. И это наглядно видно. Я беру SPY, волатильность опциона, нормирую по времени и получаю границу 1 сигмы. Теперь я могу время взять за единицу, а сигма у меня 6,8%. Тогда, если я буду распродавать начальную позицию с некоторым шагом у меня получится прибыль. Допустим. Взяли 50 акций по 250 = 12500 и распродали их, двигаясь к 270. Средняя цена продажи 260*50=13000, а доход 500+некоторые колебания вокруг среднего. Более точно 0,39*0,068*250*100=663. Первый член это 1/(2Пи)^0.5, второй это наш «коридор», потом цена БА и максимальное количество акций, которые мы можем набрать, если цена пойдет в другую сторону. Это то же самое, что цена опциона на этом страйке. Или совсем просто. Цена опциона это половина его сигмы, умноженной на страйк (при страйк = цена БА). 250*100*0,068/2=850. Все цифры, где то рядом. А значит. Мы можем купить 100 акций и продать колл, получится направленная позиция на 50 акций. Тоже самое что построить сетку начиная с 50 акций.

Для этого мы используем Scale order.

С некоторой погрешностью мы можем синтезировать дельту. В пределах 1 сигмы дельта, почти, линейна. И меняя параметры сетки управлять позицией как опционом. Таким образом, мы сформировали портфель. Облигации, Опционы пут по рынку SPY. Одна акция BAC и дивидендные ETF, которые торгуются без комиссии. По акциям. 25% мы прикрыли опционами колл, а 25% сеткой из лимитных ордеров. Я открыл это в 20 числах января и закрыл 18 марта. Раз в неделю портфель проверялся. Балансировались уровни для поддержания дельты (суммарной стоимости портфеля).

Вы можете заметить что 50 тыс с ляма это немного не то, чего бы хотелось. Причем на растущем рынке. И это главная ловушка. Давайте выбросим из портфеля облигации и будем делать в 5 раз больше. Но теперь, зная распределения и его свойства, мы знаем будущее. А будущее говорит, что так делать нельзя.

Так что приходите на конференцию. Буду рад ответить на ваши вопросы.

Если интересно…

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc

Предлагаю исправить.

А вы только америку торгуете?

Ход мыслей интересный. На подготовленную публику.

Успеха! =)

Вам доходчиво обьеснили — Для Нас рынок случаен

Для тех кто его делает — не случаен

перестаньте прикидываться что вы этого не понимаете)