SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сокращение долговой нагрузки АФК Система - ключевой катализатор акций - Атон

- 05 апреля 2019, 18:11

- |

Сильные результаты и M&A обуславливают повышение целевой цены.

Результаты за 2018 – сильные на фоне улучшения динамики в ключевых сегментах

Выручка в 4К18 ускорилась кв/кв и выросла на 15.5% г/г до 225.1 млрд руб., что на 4% выше консенсуса Интерфакса. Система перешла на новую систему отчетности (МСФО 15 и 16) с 1К18, и на сопоставимой основе выручка достигла 219.8 млрд руб. Все основные активы холдинга, за исключением РТИ и Биннофарма, показали значительный рост выручки.

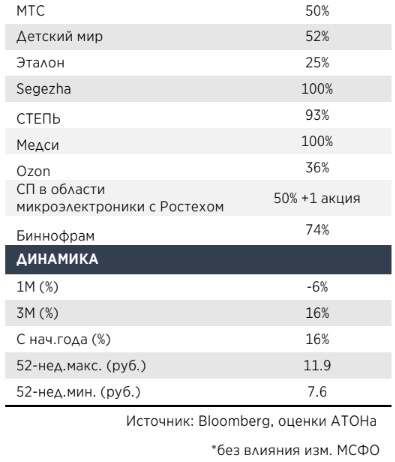

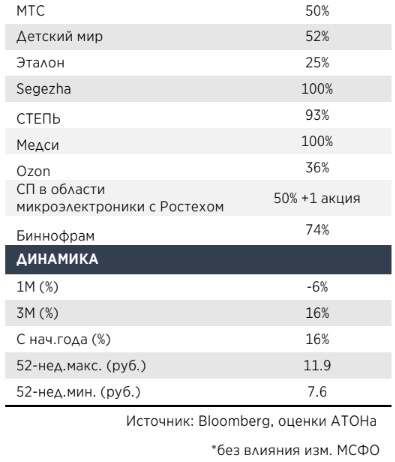

Динамика ключевых сегментов

МТС по новым стандартам бухгалтерского учета показала рост на 11.3% г/г. В России рост выручки был поддержан значительным увеличением продаж (+22.4% г/г), ростом использования данных, консолидацией МТС Банка (который внес 6.3 млрд руб. или 5% в общую выручку сегмента в 4К), а также быстрой экспансией новых сегментов бизнеса, в том числе электронных билетов и киберспорта. Скорректированный показатель OIBDA МТС в соответствии с новыми стандартами МСФО вырос на 24.0%, хотя на него повлияла более высокая комиссия за использование спектра, отмена роуминга и более высокая доля сегмента продаж товаров в выручке. Чистая прибыль, причитающаяся Системе, достигла 8.7 млрд руб. (+29.2% г/г). МТС объявила прогноз на 2019, который представляется нам несколько консервативным – рост выручки в 2019 должен быть выше 3%, и менеджмент будет стремиться, чтобы OIBDA осталась на уровне прошлого года (хотя возможна несколько отрицательная динамика). В марте группа представила новую трехлетнюю дивидендную политику, предполагающую минимальную выплату 28 руб. на акцию.

Выручка Детского мира выросла на 13.0% г/г в 4К18 до 34 млрд руб. (по новым стандартам) благодаря положительному росту LfL-продаж (+3.0%), дальнейшему расширению онлайн-канала (рост выручки +82% г/г) и сети в целом (группа выполнила свой прогноз по открытию около 100 магазинов в 2018, при этом большинство из них было открыто в конце года). Скорректированный показатель OIBDA вырос на 48.5%, хотя он оказался выше за счет влияния МСФО 16, без которого он увеличился всего на 8.0% за счет эффективного контроля затрат. Чистая прибыль, причитающаяся Системе, на сопоставимой основе увеличилась на 8.7% г/г.

Рост выручки Segezha Group ускорился кв/кв до 39.6% при выручке 15.9 млрд руб., что объясняется, главным образом, сильными результатами бумажного и упаковочного дивизионов. Положительное влияние также оказал ввод в эксплуатацию новой бумагоделательной машины на Сегежском ЦБК. За 2018 группе удалось значительно расширить объемы производства и продаж в большинстве сегментов (выпуск бумаги вырос на 18% г/г; рост продаж бумажных мешков составил 7.8%; объем продаж березовой фанеры увеличился на 26% г/г; объем производства пиломатериалов вырос на 3.1%). Показатель OIBDA в 4К на сопоставимой основе вырос на 78.6% до 3.7 млрд руб. (до 3.9 млрд руб. по новым стандартам МСФО).

Выручка Агрохолдинга СТЕПЬ в 4К резко выросла (+183.9% г/г до 9.6 млрд руб.) благодаря восстановлению цен на сельскохозяйственные товары, а также быстрому расширению агротрейдингового дивизиона. Молочный дивизион и сегмент овощеводства также показали хороший рост, связанный с увеличением поголовья и продуктивности и с ростом производства соответственно. С другой стороны, сегмент растениеводства оказался под давлением в 2018 из-за небольшого снижения валового урожая пшеницы, в то время как рост цен на с/х товары частично смягчил этот эффект. Рост OIBDA составил 39.7% г/г, хотя в основном он объясняется изменением МСФО (на сопоставимой основе показатель упал на 43.8% г/г).

РезультатыМедси также поддержали результаты группы. Медси стала лидером по выручке среди частных медицинских компаний в России. Выручка выросла на 60.3% г/г, ускорившись кв/кв благодаря четырехкратному увеличению стационарного лечения в сегменте ОМС, а также неплохой динамике сегмента ДМС. Средний чек увеличился на 43.4% до 2100 руб. OIBDA выросла на впечатляющие 403.8% г/г до 1.5 млрд руб. на фоне продолжающегося роста мощностей. Скорректированная прибыль, причитающаяся Системе в соответствии с новой учетной политикой, достигла 909 млн руб.

Лидер-Инвест и рентные активы. В 4К18 продажи Лидер-Инвест в Москве выросли в 5.5х г/г, а денежные поступления достигли 10.1 млрд руб. Выручку поддержало увеличение степени готовности объектов и повышение объема предложения. В феврале Система продала 51% акций Лидер-Инвеста Эталону, а затем приобрела 25% в Эталоне. Еще одним драйвером роста выручки Системы стали показатели ее рентных активов (выручка увеличилась на 88.4% в 4К18) на фоне роста средних ставок аренды и продажи 32 000 кв м коммерческой недвижимости.

Среди отстающих оказались РТИ и Биннофарм – их показатели выручки в 4K снизились на 28.5% г/г и 7.8% г/г соответственно. В случае РТИ снижение объяснялось эффектом высокой базы, так как в 2017 большая часть работ была выполнена по долгосрочным государственным контрактам. Тем не менее показатель OIBDA группы вырос на 302.7% благодаря снижению SG&A-расходов и изменениям в структуре себестоимости. У Биннофарма снижение произошло из-за прекращения коммерческого распространения некоторых низкорентабельных продуктов сторонних производителей. Доля собственной продукции Биннофарма увеличилась до 97% (против 92% кварталом ранее). И РТИ, и Биннофарм претерпевают трансформацию: Система и Ростех создали СП в области микроэлектроники, и Система приобрела долю в OBL Pharma с целью последующего слияния компании с Биннофармом для создания одного из пяти крупнейших производителей фармацевтических препаратов в коммерческом сегменте.

Скорректированная OIBDA группы в 4К18 на сопоставимой основе выросла на 15.5% г/г до 53 млрд руб. (по новым стандартам OIBDA выросла на 45.5% г/г до 66.8 млрд руб.). В соответствии с новым стандартом МСФО, Система зафиксировала скорректированную чистую прибыль в размере 391 млн руб., в то время как на сопоставимой основе она отчиталась об убытке в размере 2 млрд руб. за квартал. Совет директоров Системы рекомендовал выплатить 1.1 млрд руб. в качестве дивидендов за 2018 (0.11 руб. на акцию), что предполагает доходность около 1%. Группа планирует пересмотреть дивиденды, как только она существенно сократит свой долг, и может представить некоторую новую информацию по этому вопросу ближе к концу лета.

Финансовые обязательства корпоративного центра снизились на 1.7% г/г до 223.2 млрд руб. Группа несколько изменила стратегию, принятую в прошлом году, хотя отметила, что ключевые приоритеты не поменялись: группа пытается найти баланс между максимизацией стоимости для акционеров, снижением дисконта рыночной капитализации к СЧА, привлечением партнеров для диверсификации и расширения своих инвестиционных ресурсов и сокращением валового долга до комфортного уровня в 140-150 млрд руб.

Оценка

Мы использовали метод СЧА для получения справедливой стоимости АФК Система. Мы учли публичные и частные активы Системы, и применили дисконт холдинга к СЧА (основываясь на историческом среднем значении).

Для оценки MTSS, мы использовали нашу 12-месячную целевую цену (300 руб.), а для Детского мира, аналитическим освещением которого мы пока не занимаемся, мы использовали рыночный консенсус для 12-месячной стоимости акций. Для учета доли в Эталоне мы использовали цену сделки по приобретению ($3.1). Мы учитывали большинство непубличных активов Системы на основе наших прогнозов и средних мультипликаторов сопоставимых компаний. Для оставшейся доли Лидер-Инвеста (49%) в качестве основы для нашей оценки мы использовали стоимость сделки с Эталоном, а стоимость Ozon мы рассчитывали по оценке недавней сделки, в которой Система приобрела долю МТС. Мы также учли долю Системы в СП в области микроэлектроники с Ростехом, а также долю OBL Pharma.

Риски

Среди рисков снижения для оценки мы выделяем:

ухудшение общей ситуации на рынке в России;

санкционные риски, технологические риски, риски более медленных, чем ожидалось, темпов монетизации;

отсутствие интереса со стороны третьих сторон в том, чтобы стать стратегическими партнерами в ряде активов Системы.

Среди возможных драйверов роста оценки мы выделяем:

более скорую, чем ожидалось, монетизацию активов;

более быструю, чем ожидается, экспансию и рост рентабельности ключевых активов;

более быстрое, чем ожидалось, снижение группой долговой нагрузки;

пересмотр Системой дивидендной политики.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА для Системы и повышаем нашу целевую цену до 20 руб. (+16%, потенциал роста 115%) после включения ее результатов за 2018 и новых оценок в нашу модель, а также других изменений. Эти изменения включают, в том числе, увеличение доли в Ozon, которая сообщила о рекордном росте оборота на 73% г/г в 2018, и такие сделки, как создание СП в области микроэлектроники, а также ожидаемое слияние Биннофарм и OBL Pharma, которые могут разблокировать значительный потенциал для акций Системы в будущем. Тем не менее мы продолжаем считать, что сокращение долговой нагрузки останется ключевым катализатором акций, который может привести к их переоценке.АТОН

Результаты за 2018 – сильные на фоне улучшения динамики в ключевых сегментах

Выручка в 4К18 ускорилась кв/кв и выросла на 15.5% г/г до 225.1 млрд руб., что на 4% выше консенсуса Интерфакса. Система перешла на новую систему отчетности (МСФО 15 и 16) с 1К18, и на сопоставимой основе выручка достигла 219.8 млрд руб. Все основные активы холдинга, за исключением РТИ и Биннофарма, показали значительный рост выручки.

Динамика ключевых сегментов

МТС по новым стандартам бухгалтерского учета показала рост на 11.3% г/г. В России рост выручки был поддержан значительным увеличением продаж (+22.4% г/г), ростом использования данных, консолидацией МТС Банка (который внес 6.3 млрд руб. или 5% в общую выручку сегмента в 4К), а также быстрой экспансией новых сегментов бизнеса, в том числе электронных билетов и киберспорта. Скорректированный показатель OIBDA МТС в соответствии с новыми стандартами МСФО вырос на 24.0%, хотя на него повлияла более высокая комиссия за использование спектра, отмена роуминга и более высокая доля сегмента продаж товаров в выручке. Чистая прибыль, причитающаяся Системе, достигла 8.7 млрд руб. (+29.2% г/г). МТС объявила прогноз на 2019, который представляется нам несколько консервативным – рост выручки в 2019 должен быть выше 3%, и менеджмент будет стремиться, чтобы OIBDA осталась на уровне прошлого года (хотя возможна несколько отрицательная динамика). В марте группа представила новую трехлетнюю дивидендную политику, предполагающую минимальную выплату 28 руб. на акцию.

Выручка Детского мира выросла на 13.0% г/г в 4К18 до 34 млрд руб. (по новым стандартам) благодаря положительному росту LfL-продаж (+3.0%), дальнейшему расширению онлайн-канала (рост выручки +82% г/г) и сети в целом (группа выполнила свой прогноз по открытию около 100 магазинов в 2018, при этом большинство из них было открыто в конце года). Скорректированный показатель OIBDA вырос на 48.5%, хотя он оказался выше за счет влияния МСФО 16, без которого он увеличился всего на 8.0% за счет эффективного контроля затрат. Чистая прибыль, причитающаяся Системе, на сопоставимой основе увеличилась на 8.7% г/г.

Рост выручки Segezha Group ускорился кв/кв до 39.6% при выручке 15.9 млрд руб., что объясняется, главным образом, сильными результатами бумажного и упаковочного дивизионов. Положительное влияние также оказал ввод в эксплуатацию новой бумагоделательной машины на Сегежском ЦБК. За 2018 группе удалось значительно расширить объемы производства и продаж в большинстве сегментов (выпуск бумаги вырос на 18% г/г; рост продаж бумажных мешков составил 7.8%; объем продаж березовой фанеры увеличился на 26% г/г; объем производства пиломатериалов вырос на 3.1%). Показатель OIBDA в 4К на сопоставимой основе вырос на 78.6% до 3.7 млрд руб. (до 3.9 млрд руб. по новым стандартам МСФО).

Выручка Агрохолдинга СТЕПЬ в 4К резко выросла (+183.9% г/г до 9.6 млрд руб.) благодаря восстановлению цен на сельскохозяйственные товары, а также быстрому расширению агротрейдингового дивизиона. Молочный дивизион и сегмент овощеводства также показали хороший рост, связанный с увеличением поголовья и продуктивности и с ростом производства соответственно. С другой стороны, сегмент растениеводства оказался под давлением в 2018 из-за небольшого снижения валового урожая пшеницы, в то время как рост цен на с/х товары частично смягчил этот эффект. Рост OIBDA составил 39.7% г/г, хотя в основном он объясняется изменением МСФО (на сопоставимой основе показатель упал на 43.8% г/г).

РезультатыМедси также поддержали результаты группы. Медси стала лидером по выручке среди частных медицинских компаний в России. Выручка выросла на 60.3% г/г, ускорившись кв/кв благодаря четырехкратному увеличению стационарного лечения в сегменте ОМС, а также неплохой динамике сегмента ДМС. Средний чек увеличился на 43.4% до 2100 руб. OIBDA выросла на впечатляющие 403.8% г/г до 1.5 млрд руб. на фоне продолжающегося роста мощностей. Скорректированная прибыль, причитающаяся Системе в соответствии с новой учетной политикой, достигла 909 млн руб.

Лидер-Инвест и рентные активы. В 4К18 продажи Лидер-Инвест в Москве выросли в 5.5х г/г, а денежные поступления достигли 10.1 млрд руб. Выручку поддержало увеличение степени готовности объектов и повышение объема предложения. В феврале Система продала 51% акций Лидер-Инвеста Эталону, а затем приобрела 25% в Эталоне. Еще одним драйвером роста выручки Системы стали показатели ее рентных активов (выручка увеличилась на 88.4% в 4К18) на фоне роста средних ставок аренды и продажи 32 000 кв м коммерческой недвижимости.

Среди отстающих оказались РТИ и Биннофарм – их показатели выручки в 4K снизились на 28.5% г/г и 7.8% г/г соответственно. В случае РТИ снижение объяснялось эффектом высокой базы, так как в 2017 большая часть работ была выполнена по долгосрочным государственным контрактам. Тем не менее показатель OIBDA группы вырос на 302.7% благодаря снижению SG&A-расходов и изменениям в структуре себестоимости. У Биннофарма снижение произошло из-за прекращения коммерческого распространения некоторых низкорентабельных продуктов сторонних производителей. Доля собственной продукции Биннофарма увеличилась до 97% (против 92% кварталом ранее). И РТИ, и Биннофарм претерпевают трансформацию: Система и Ростех создали СП в области микроэлектроники, и Система приобрела долю в OBL Pharma с целью последующего слияния компании с Биннофармом для создания одного из пяти крупнейших производителей фармацевтических препаратов в коммерческом сегменте.

Скорректированная OIBDA группы в 4К18 на сопоставимой основе выросла на 15.5% г/г до 53 млрд руб. (по новым стандартам OIBDA выросла на 45.5% г/г до 66.8 млрд руб.). В соответствии с новым стандартом МСФО, Система зафиксировала скорректированную чистую прибыль в размере 391 млн руб., в то время как на сопоставимой основе она отчиталась об убытке в размере 2 млрд руб. за квартал. Совет директоров Системы рекомендовал выплатить 1.1 млрд руб. в качестве дивидендов за 2018 (0.11 руб. на акцию), что предполагает доходность около 1%. Группа планирует пересмотреть дивиденды, как только она существенно сократит свой долг, и может представить некоторую новую информацию по этому вопросу ближе к концу лета.

Финансовые обязательства корпоративного центра снизились на 1.7% г/г до 223.2 млрд руб. Группа несколько изменила стратегию, принятую в прошлом году, хотя отметила, что ключевые приоритеты не поменялись: группа пытается найти баланс между максимизацией стоимости для акционеров, снижением дисконта рыночной капитализации к СЧА, привлечением партнеров для диверсификации и расширения своих инвестиционных ресурсов и сокращением валового долга до комфортного уровня в 140-150 млрд руб.

Оценка

Мы использовали метод СЧА для получения справедливой стоимости АФК Система. Мы учли публичные и частные активы Системы, и применили дисконт холдинга к СЧА (основываясь на историческом среднем значении).

Для оценки MTSS, мы использовали нашу 12-месячную целевую цену (300 руб.), а для Детского мира, аналитическим освещением которого мы пока не занимаемся, мы использовали рыночный консенсус для 12-месячной стоимости акций. Для учета доли в Эталоне мы использовали цену сделки по приобретению ($3.1). Мы учитывали большинство непубличных активов Системы на основе наших прогнозов и средних мультипликаторов сопоставимых компаний. Для оставшейся доли Лидер-Инвеста (49%) в качестве основы для нашей оценки мы использовали стоимость сделки с Эталоном, а стоимость Ozon мы рассчитывали по оценке недавней сделки, в которой Система приобрела долю МТС. Мы также учли долю Системы в СП в области микроэлектроники с Ростехом, а также долю OBL Pharma.

Риски

Среди рисков снижения для оценки мы выделяем:

ухудшение общей ситуации на рынке в России;

санкционные риски, технологические риски, риски более медленных, чем ожидалось, темпов монетизации;

отсутствие интереса со стороны третьих сторон в том, чтобы стать стратегическими партнерами в ряде активов Системы.

Среди возможных драйверов роста оценки мы выделяем:

более скорую, чем ожидалось, монетизацию активов;

более быструю, чем ожидается, экспансию и рост рентабельности ключевых активов;

более быстрое, чем ожидалось, снижение группой долговой нагрузки;

пересмотр Системой дивидендной политики.

4 комментария

Почему по бухгалтерскому балансу СЧА оценивается в 153 млрд., а у Вас в 364?

- 05 апреля 2019, 18:33

Value, я так понимаю, СЧА по бух учету корпоративного центра, а они считают по консолидированной отчетности.

- 08 апреля 2019, 00:13

Сергей Т., по консолидированной СЧА вообще 17 ярдов. Они считают как-то по-своему… что конечно, не плохо, но вызывает вопросы.

- 08 апреля 2019, 00:29

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания