Блог им. Lovkach56rus

АФК Система – самая противоречивая моя покупка.

- 25 июня 2019, 11:12

- |

Обзор на данную компанию я хотел бы начать с четверостишья, которое на днях попалось мне в интернете:

Дуален мир и всюду в нём,

Противоречия встречаются.

И минус с плюсом есть во всём,

Они — так часто в нас меняются.

Данное четверостишье максимально точно описывает мое мнение касательно рассматриваемого актива. С точки зрения инвестора АФК Система имеет все для кратного роста котировок, но вместо этого руководство совершает ряд действий, негативно сказывающихся на стоимости:

- Инвестирует в сомнительные стартапы (Гренада, Индийский сервис кредитования).

- Выкупает на свои дочки не обязательные для них активы, причем, по достаточно высокой цене (МТС банк, БЦ Декарт).

- Дает и не выполняет обещания (гашение долга, дивиденды).

- Совершает и другие ошибки: делистинг МТС, штрафы.

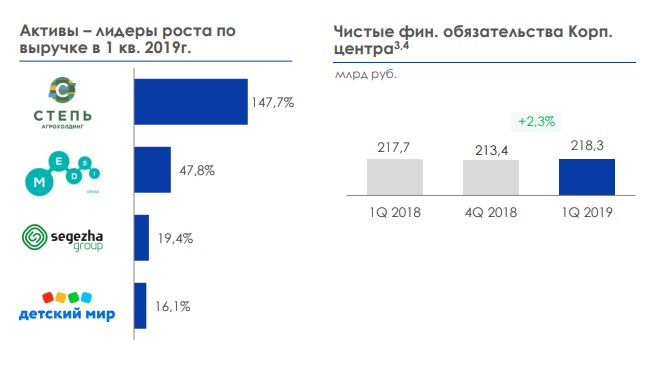

Но если взглянуть со стороны бизнеса, компания занимает деньги под 10%, а основные дочки растут куда более стремительными темпами.

Отсюда и возникают противоречия интересов миноритарных и мажоритарных акционеров.

Разделим обзор на несколько частей:

1. Разберем перспективы гашения долга.

Долг на корпоративном центре в рублях за год не изменился. Без монетизации активов компания способна гасить долг на 5-10 млрд в год. Но пока даже с этим холдинг не справляется.

Из того что можно продать:

1) Детский мир: Еще год назад мы считали, что для нас, как для инвестора, наступил правильный момент для выхода из этого актива. Асейчас мы понимаем, что это не так. «Детский мир» платит по 3–4 млрд руб. дивидендов ежегодно – и способен платить и больше без ущерба для развития, и он сохраняет потенциал роста стоимости, рассказал в интервью Андрей Дубовсков.

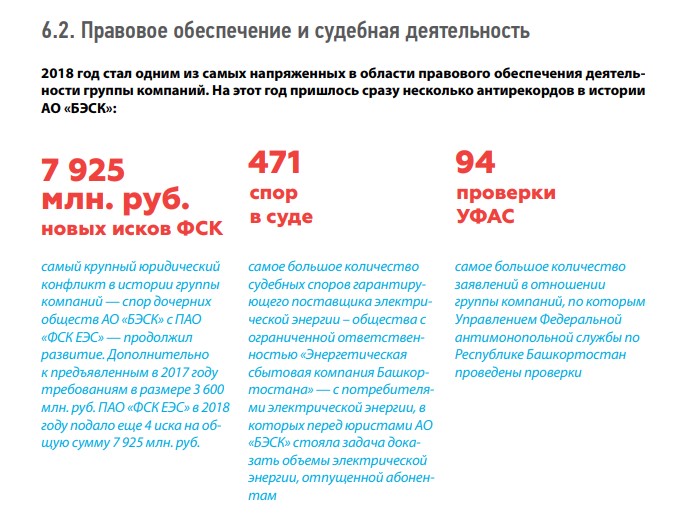

2) БЭСК продать пока не могут, идут судебные разбирательства с ФСК ЕЭС.

3) Оставшийся 5% пакет акций МТС Банка продавать не собираются.

4) Продажа объектов недвижимости идет полным ходом:

В 1 кв. 2019г. в рамках стратегии Группы, направленной на увеличение стоимости непрофильных для портфельных компаний активов, АО «Бизнес Недвижимость» приобрела у ПАО «МГТС» 54 здания АТС на условиях рассрочки на 10 лет под 9% годовых. Общая сумма сделки, без учета НДС и процентов по рассрочке, составила 5,9 млрд руб.

В ноябре 2018 года АФК Система выставила на торги девять бывших АТС в пределах МКАД, сообщает пресс-служба Департамента города Москвы по конкурентной политике.

5) Гостиничный бизнес уже который год собираются продать, но судя последним новостям будет проведен ребрендинг. Отели начнут работать под вывеской Cosmos Hotels & More. Это должно повысить операционные показатели.

6) АФК «Система» Владимира Евтушенкова рассматривает возможность продать часть доли или всю ее в компании Global Petroleum Group (GPG), которая добывает нефть и газ на шельфе Гренады.

В августе консалтинговая компания DeGolyer оценила запасы газа GPG примерно в 400 млрд куб. м, а стоимость проекта — в $774 млн. «Система» может выручить за этот актив до $534 млн (35,6 млрд руб. по нынешнему курсу).

7) IPO дочек, рассмотрим ниже.

8) АФК «Система» думает о продаже, оставшейся 49%-ной доли в московском девелопере «Лидер-Инвест» группе «Эталон», однако конкретной схемы этого пока нет, сообщил журналистам президент корпорации Андрей Дубовсков

Как видно, на продаже целый букет активов, но, видимо, реального покупателя на все не объявилось. В связи с этим перспективы быстро гашения долга до целевого уровня в 150 млрд. остаются туманными. Даже дивиденды от публичных дочек, которые придут в 3 кв. 2019 года, будут потрачены на создание Фармхолдинга и гашение % по кредиту.

АФК «Система» Владимира Евтушенкова ведет переговоры о покупке фармацевтических активов у Marathon Group Александра Винокурова. По предварительным данным оценка обеих компаний составляет 15–16 млрд руб. без учета долга благодаря растущему портфелю «Синтеза».

2. Рассмотрим IPO 3 дочек которые по мнению компании состояться уже в 2020 году.

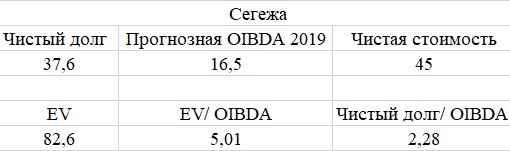

Начнем с Segezha Group:

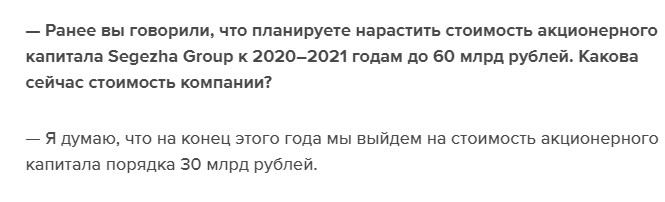

Учитывая огромную инвестиционную программу, компания привлекает стороннего инвестора для ее финансирования с вхождением в капитал. А само IPO разумнее всего провести после завершения инвестиционной программы в 2025-2026 году. Ранее в интервью президент группы Михаил Шамолин оценивал стоимость компании в 30 млрд. рублей на конец 2018 года:

Прогноз на 2020-2021 год и вовсе составляет 60 млрд. рублей. Возьмем среднее значение в 45 млрд. рублей.

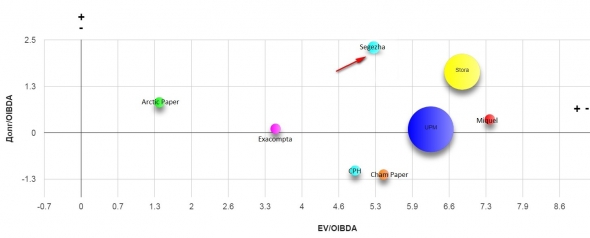

Актив будет оценен справедливо относительно аналогов.

Будем ждать подробностей данной сделки, полагаю, большая часть инвестиционной программы будет профинансирована сторонним инвестором.

Агрохолдинг Степь.

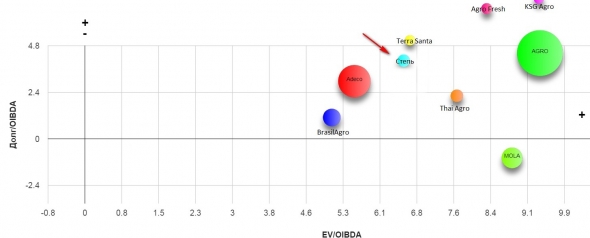

В отличии от Сегежи у нас нет ориентира руководства по стоимости Агрохолдинга. Поэтому будем оценивать компанию по аналогии с другими Российскими сельхоз холдингами.

Согласно данным за 1 кв. 2019 года OIBDA LTM Агрохолдинга составила 5 млрд рублей. Это в 2 раза ниже порогового значения для IPO. Долговая нагрузка компании также остается высокой - Долг/ OIBDA составляет 3,8.

За год компания увеличила долг на 6,2 млрд. рублей потратив деньги на покупку: портового терминала оценочной стоимостью 3 млрд. рублей и крупнейшего сахарного трейдера «Инвестпром-опт». А также деньги ушли на построение новой молочной фермы в Ростове стоимостью 2 млрд. рублей.

Если взять текущую оценку Российских Агрохолдингов в 6 -7 OIBDA, то такой актив на текущий момент может стоить:

Это без учета RZ AGRO, отчет которого я так и не нашел в интернете.

На общей диаграмме это будет выглядеть так:

Напомню, что на текущий момент у компании 92,5% акций. На IPO планируется продать от 15 до 25% акций.

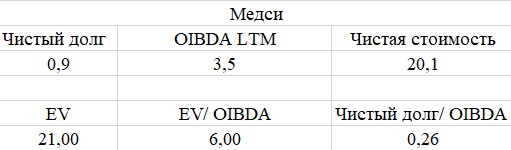

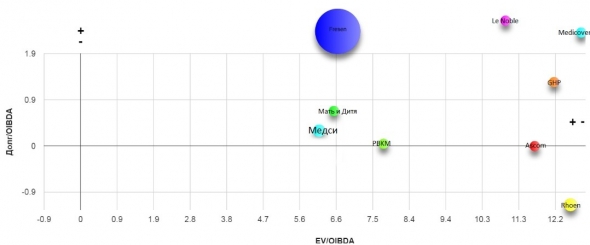

Медси.

Согласно отчету 1 кв. 2019 года OIBDA LTM составила 3,5 млрд. руб. Долговая нагрузка низкая и составляет 0,25 OIBDA.

В планах компании за пять лет удвоить сеть: к 2023 г. число ее клинико-диагностических и госпитальных центров достигнет 10, а традиционных клиник превысит 60. Компания расширит деятельность в Уральском, Сибирском, Южном и Приволжском федеральных округах. Сиразутдинов ожидает, что «Медси» продолжит наращивать и финансовые и операционные показатели в течение трех ближайших лет и займет 5% рынка, сейчас BusinesStat оценивает ее долю в 2,5%.

Ближайший конкурент Мать и Дитя на данный момент оценен в 6 – 6,5 OIBDA. Возьмем такую же оценку для Медси и посчитаем чистую стоимость.

На диаграмме это будет выглядеть так:

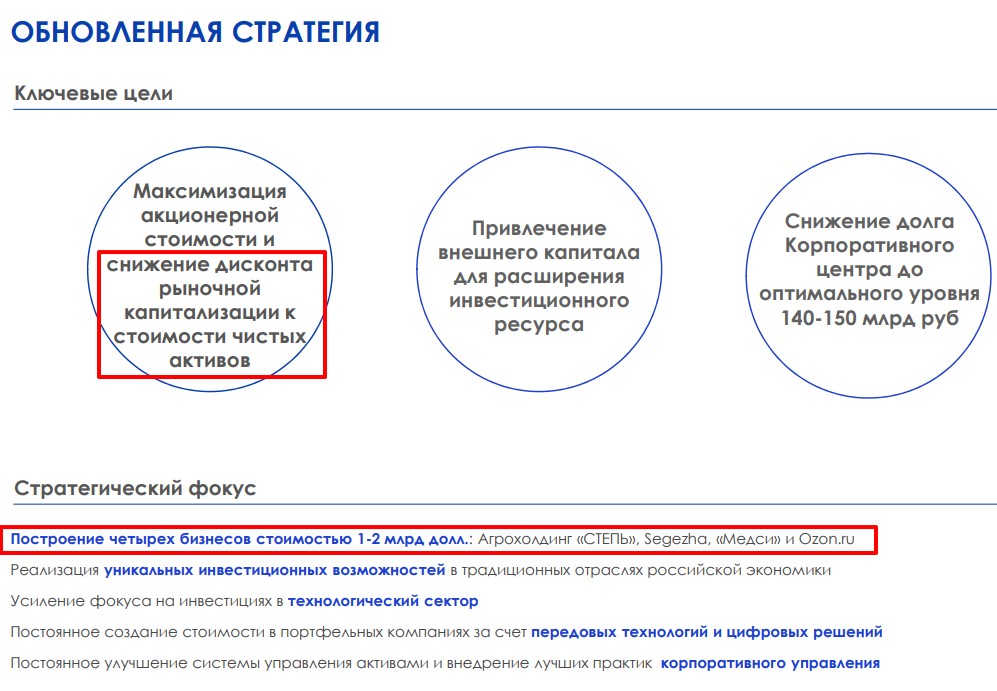

Деньги от монетизации активов компания может направить на сокращение долга, а также рынок получит публичную оценку дочек, что должно снизить дисконт рыночной капитализации к стоимости чистых активов.

Это также подчеркивает сама компания в обновленной стратегии.

3. Дивиденды.

АФК Система рассматривает возможность вернуться к прежней дивидендной политике, рассмотрев этот вопрос осенью этого года.

Мы не исключаем никакой из вариантов: как возвращение к существующей дивидендной политике, так и возможность внести в нее другие изменения. С точки зрения объема мы нацелены на увеличение [размера дивидендов].

При текущем уровне долга платить согласно старой дивидендной политике нерационально, потому будет некий компромисс между инвестициями, дивидендами и сокращением долга.

Подведем итоги:

Плюсы:

- Монетизация активов продолжается пусть и медленными темпами.

- Стратегический фокус направлен на рост капитализации.

- Учитывая огромный долг, снижение % ставки даст позитивный эффект для всей группы.

Минусы:

- Сроки IPO могут перенести (как делали много раз до этого).

- Гашение долга не будет, будут постоянные вложения в активы с сомнительной отдачей.

- Общее замедление экономики и падение покупательской способности может затормозить рост портфеля.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

- 25 июня 2019, 15:53

- 25 июня 2019, 16:07

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания