SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Candidasa

Оставаться в рынке

- 29 июня 2019, 10:16

- |

Развивая пост Дмитрия Ворожцова.

Цена меди является индикатором ожидания роста мировой экономики (жадность).

Цена золота показывает уровень стресса в ней (страх).

Отношение цены меди к золоту дает нам представление о балансе этих двух составляющих

И следовательно, показывает возможные уровни покупки в моменты пессимистичного отношения рынка к росту.

На графике:

Синим — отношение цены меди к золоту

Оранжевым- SPX

Просадка производного до локальных (таких, как сентябрь 2011) или глобальных (кризис 2008-2009) уровней позволяет определить момент лонга американских акций.

Почему я считаю этот индикатор достоверным?

Взгляните на следующий график:

На нем вместо SPX зеленым отображена доходность американских 10-ти летних облигаций.

Очевидно, что большие деньги работают в том же самом балансе «страха и жадности».

Две недели назад я купил небольшой обьем VTI ETF.

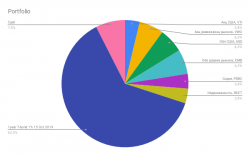

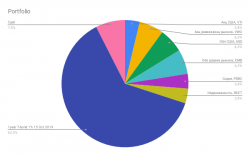

На сегодня мой портфель выглядит вот так

Полагаю, что эффективным поведением инвестора является постоянное нахождение в рынке, несмотря на информационный фон.

Ребалансировка портфеля в сторону роста или защиты может быть связана в основном с определением стадии цикла.

А также пониманием возможных сценариев будущих движений.

Об этом будет следующий пост через неделю.

Берегите себя и удачи Вам!

Цена меди является индикатором ожидания роста мировой экономики (жадность).

Цена золота показывает уровень стресса в ней (страх).

Отношение цены меди к золоту дает нам представление о балансе этих двух составляющих

И следовательно, показывает возможные уровни покупки в моменты пессимистичного отношения рынка к росту.

На графике:

Синим — отношение цены меди к золоту

Оранжевым- SPX

Просадка производного до локальных (таких, как сентябрь 2011) или глобальных (кризис 2008-2009) уровней позволяет определить момент лонга американских акций.

Почему я считаю этот индикатор достоверным?

Взгляните на следующий график:

На нем вместо SPX зеленым отображена доходность американских 10-ти летних облигаций.

Очевидно, что большие деньги работают в том же самом балансе «страха и жадности».

Две недели назад я купил небольшой обьем VTI ETF.

На сегодня мой портфель выглядит вот так

Полагаю, что эффективным поведением инвестора является постоянное нахождение в рынке, несмотря на информационный фон.

Ребалансировка портфеля в сторону роста или защиты может быть связана в основном с определением стадии цикла.

А также пониманием возможных сценариев будущих движений.

Об этом будет следующий пост через неделю.

Берегите себя и удачи Вам!

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт

но как в моменте понять, что это и есть та самая просадка? (о ловле дна этой просадки даже не спрашиваю:) )

Все покупки в портфель делаю на 10-20 лет.

Золото, стало быть, не «жадность», а «страх». Хотя золото это такой же товар как и медь, спрос и предложение которого зависит от уровня потребностей промышленности....

Но ход мысли интересный.

p.s. Медь активнее используется в промышленности, чем золото. Соотношение медь/золото отражает тренды в мировой экономике (и Китая в частности) = отражение трендов на долговом рынке (рост или спад доходности под ожидания будущего ужесточения/смягчения денежно-кредитной политики). Поэтому 10–летки и медь/золото ходят вместе.