Блог им. Algoritm

Как я держу риск в узде

- 11 октября 2019, 12:31

- |

Как трейдер может соответствовать обозначенному риску (на депозит)? На первый взгляд довольно несложный вопрос, но давайте попробуем разобраться в подходах к контролю рисков, уверяю, тут все не так однозначно.

Представьте ситуацию-у вас есть гипотетический 1 млн. денег. Вам нужно за год заработать еще столько же. Риск на депозит-30%. Вопрос-как максимально эффективно использовать риск, при чем использовать так, что бы риск никогда не был реализован полностью (не было просадки 30%)? Согласен, это идеальная ситуация, но у каждого трейдера должен быть свой сценарий управления риском, который даст ответ на этот вопрос.

Как правило, такой сценарий есть практически у единиц из единиц.

По наблюдениям я выделил примерно следующие модели управления риском большинства трейдеров в торговле:

1. Нет риск-менеджмента. Не удивляйтесь, лично знаю трейдеров, которые годами зарабатывают…(хотя нет, все же играют…) с рынка деньги, не считая риск ВООБЩЕ! Что то выводят со счета, что бы жить, но, как правило, 1-2 раза в год обнуляют счета. И это ожидаемо.

2. Риск на сделку, день, неделю… Уже не плохо… Ну, как минимум это показатель дисциплины трейдера и повышенная вероятность того, что хоть «тело депозита» останется живым. Как правило, здесь останавливаются большинство трейдеров. Такая модель используется в проп компаниях, не давая трейдеру сливать весь депо за раз. Ее плюс в том, что она простая и масштабируемая.

Абзац можно пропустить, небольшой оффтопик. Я сам довольно долго проработал Риск-менеджером в одной из проп компаний, и частенько приходилось ограничивать торговлю трейдерам, когда они не могли остановиться в сливе. И вот представьте, трейдер на эмоциях, а ему еще лавочку прикрыли А живой я до сих пор, потому что сидел за закрытой электронным замком дверью.

Но модель не без недостатков. Трейдерам с этим типом риск-менеджмента до боли известны такие ситуации, как:

-торговая система больше не приносит прибыль

-рынок поменялся, старые подходы не работают

-то, что работало год назад, уже не работает

-раньше уровни хорошо работали, а теперь сплошные запилы

И т.д., и т.п.

Знакомо? Да, ладно, я просто угадал!(нет)

Таким образом можно быть уверенным, что риск не будет слит в 1 день или неделю… дозирование слива…

Подобная модель может и должна быть частью более прогрессивной системы риск менеджмента. В одиночку такая модель слабо справляется с критикой. Система, ограниченная только подобным методом управления капиталом обречена на забвение, ведь трейдер не застрахован от серии убыточных сделок, которые съедают рисковый капитал. А если серия убыточных месяцев? Рисковый капитал просто закончится. Тут то и уходит счет, и приходит «понимание» того, что система перестала работать, рано или поздно.

И все это была большая подводка к третьей модели управления риском

3. Модель статистических (или исторических) просадок

Сразу скажу, я не первый, и не единственный, кто использует данный подход, однако я постараюсь его формализовать.

Основным «оружием» в этой модели служит накопленная статистика работы конкретной системы на конкретном инструменте, причем не за один год. Основной тезис здесь-всегда есть способ ограничить лимиты таким образом, чтобы убыток при максимальной исторической просадке был меньше установленного риска на депозит.

Собственно, на этом тезисе можно и закончить, он содержит в себе все главное, но… мы же любим лить побольше воды!!! Мы ж на смартлабе! Поэтому, подробности в студию:

Что бы наглядно показать, как это работает, обратимся к ТсЛаб

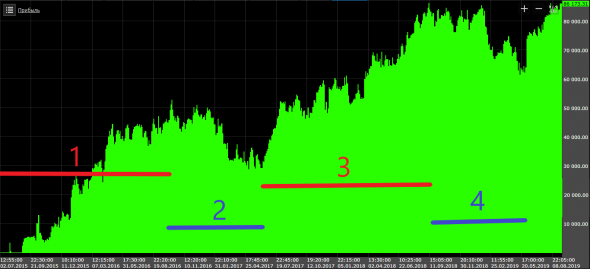

Допустим, это эквити трейдера Васи за 5 лет. Так он торговал, и это его статистика по счету. Можно ли по рисунку эквити сказать, что трейдер Вася, хороший трейдер? По итогу 5 летней истории он вытащил с рынка положительную дельту по профиту, значит да. Остальное ньюансы, в данном контексте построчный анализ статистики не важен. Для начала, нам важно увидеть восприятие риска отдельным трейдером.

Участки 2 и 4 на рисунке-это периоды, когда трейдер со 2й моделью управления капиталом(риск на день) решает, что его система не работает, так как во втором случае трейдер 6 месяцев сидит в просадке, а в четвертом случае-8 месяцев. А хватит ли его дозированного риска на 6 месяцев? Да хорошо, если трейдер еще и доживет до этого периода! Обычно бывает, что трейдеры могут слить свою систему и на отрезках 1 и 3, ведь и на них есть откаты доходности, длительностью в 1 месяц.

И вот трейдер Вася решает, что его система не работает, и с урезанным просадкой депозитом, идет искать новый подход к рынку, забывая про хорошую систему, да еще и в моменты перед выходом системы из просадки, и похода за новым хаем!

Как же собрать эту статистику?

-Торгуя неизвестную(неисследованную) систему в течение долгих лет, рискуя по факту всем депозитом

-Загрузить историю рынка в какой-либо тестер, и шаг за шагом совершать сделки, листая график, и записывая результат в журнал.

-Постараться алгоритмизировать свою систему, и получить готовые результаты

И конкретно к главному вопросу- как максимально эффективно использовать риск, при чем использовать так, чтобы риск никогда не был реализован полностью?

Теперь трейдер знает, сколько он потерял в пунктах движения инструмента по сумме сделок-когда то давно, на отрезке 2, когда рынок был максимально не дружелюбен к его системе, в период дродауна(от конкретной даты хая по эквити, до конкретной даты лоу по эквити). А значит он легко сможет посчитать, сколько денег можно вложить в каждую из сделок, что бы при максимальной исторической просадке его депозит не просел ниже заданного значения в процентах или деньгах.

Приведу пример.

Депозит 1 млн. денег, риск 30%, ну или 300 тыс денег, максимальная просадка была 1 000 пунктов. Пункт инструмента стоит 1(денег) в валюте депозита. Считаем:

300 000(денег)/(1 000 пунктов *1(цена пункта в валюте депо))=300 денег-это наш риск в конкретной сделке

Можем его уменьшить. А вот увеличить нет, не стоит.

Что будет, если увеличить риска в сделке, скажем, на 1/3? Посчитаем

400*1000*1=400 000 в деньгах ожидаемая максимальная просадка но эквити, или 40% вместо 30%

Еще одна плюшка в том, что теперь мы можем и доходность посчитать, исходя из риска, и еще не мало всяких коэффициентов.

Обратите внимание, что эта третья модель включает в себя и частично вторую(риск на сделку)

А теперь об эффектах воздействия параметра риска в данном контексте.

-Неожиданно трейдер заметит, что его риска едва ли хватит, что бы купить 1 бумажку, хотя ранее он и 50 бумажек гонял по рынку.

-С соблюдением риска почему-то не удается заработать 100% в месяц

-Минус инфаркт

-Рассчитанный риск на сделку позволит пересидеть самую большую просадку с живым депозитом

-Превышение риска на сделку выше рассчитанного, прямо пропорционально приближает реализацию всего риска по шкале от никогда до сегодня.

Есть и небольшой минус у этой модели-необходим соответствующий депозит. Если вы хотите торговать Ri, у вас 30 000 рублей на счете, риск 30%, а максимальная историческая просадка по вашей системе была 2000 шагов цены, то максимум, что вы сможете себе позволить-0,38 лота. Естественно, 1 лот поднимет вам риск до небес. Это не говоря о необходимости обеспечить ГО

Сам лично использую именно этот подход, да, доходность не самая великая, но с учетом капитализации(!)… Риск на сделку не меняется, а вот количество то лотов дааааа…. Но главное-я сплю спокойно. И с тех пор, как начал использовать данный подход, ни разу даже и близко к границам риска не приближался (для особо кропотливых, можете и VaR посчитать)

Многим трейдерам такой подход к расчету риска чужд, ведь нужно деньги зарабатывать сейчас, а такой просадки может не случиться никогда. Случится, будьте уверены в этом. И придется рынку отдать все ранее заработанные деньги, счет инвестора, и здоровье.

А еще добавляет уверенности в себе и свой старый подход к риску- как пример- я же ограничил свои потери на день, вот израсходую лимит-и больше торговать не буду. А кто сказал, что сделка, которую вы пропустили, должна быть убыточная? Не более, чем иллюзия сохранности капитала и пропуск прибыльных сделок.

В проп компаниях, в экономической модели, заранее прописывается, что если вы не вносите рисковый депозит, а торгуете на средства пропа, то вам выделяется малый депозит, который проп может потерять, и который будет компенсирован успешными трейдерами. Ваш же депозит всегда важнее и больше, и компенсировать его вам никто не будет, берегите его. Всем мир и удачи во всем!

P.S. Если кто то решил пересмотреть свой подход к риску, не важно даже в пользу какой модели-значит я не зря это все писал, дайте знать в комменты, и в мире станет чуть больше счастливых людей

теги блога Вадим Подрезов

- TS Lab

- tslab

- алготрейдинг

- депозит

- инвестор

- исторические данные загрузка

- капитал

- котировки NYSE

- риск

- риск менеджмент

- рискменеджмент

- РТС

- сбербанк

- торговые роботы

smart-lab.ru/blog/550340.php

Просто всё до меня давно раскрыли, но люди продолжают изобретать «велосипед».

А то у вас, на мой взгляд, не пойми что : депозит 1 млн., риск 30%, посадка была 20 000 пунктов, пункт стоит 1 (денег), потом вы вычисляете какие-то 300 денег и говорите, что это НАШ риск в конкретной сделке.

Вы не могли бы все эти гениальные вычисления провести не на пунктах, а на примере с акциями и подробненько обрисовать всё, т.е. как в моём посте, т.е. где риск на акцию, а где риск на сделку и где размер сделки?

А то у вас НАШ риск как-то гениально просто нарисован.

Космонавт с МКС, довольно простые вычисления, несколько раз перечитал ваш комментарий, что бы найти, в чем я был не прав. Но нет, я написал все верно. Почему не сразу в акциях? Потому что, шаг цены он и в Африке шаг цены, а вот стоимость этого шага может быть разной, в зависимости от того купили вы одну акцию или 10. А это уже производные значения

Где риск на акцию? Мы не обсуждаем портфель. Мы говорим про конкретного трейдера, который торгует конкретную систему на конкретном инструменте

Где размер сделки? "...=300 денег-это наш риск в конкретной сделке..." Там же даже написано, как считается.

У него риск — это не птичка ка-ка на голову сделала и не кирпич на голову упал.

Посмотрел — у вас ещё пост за вчера есть про риск. С интересом почитаю.

Однако, как-то всё у вас подозрительно. Потом, может, напишу ещё чего-нибудь про ваши методы и расчёты.

Там вы интересную тему задели про зафиксированный риск.

Тоже хотел про это сделать часть 2 своего поста про риск. Ещё там интересно написал spebe про риск, т.е. про его составляющую, т.е. про ВЕРОЯТНОСТЬ ПОТЕРИ. Ну и вы как-то резво согласились на уточнение про то, что 30% потери депозита от его хая, при колбасне этим депозитом, а не от стартовой суммы депозита??? Мне это не понравилось. Чего же вы тогда сами изначально этого не сказали в начале прошлого поста и этого??? Всё это — раз.

А два — это, предположительно, то, что вы не понимаете реальной и простой формулы: Риск на сделку = Размер сделки * Риск на инструмент.

Вместо вычисления нормального риска на сделку — вы не пойми что вычисляете в своём примере этого поста, т.е. какие-то 300 000 вы не умножаете, а делите!!! на не пойми что, т.е. на 1000 пунктов и при этом вы умудряетесь говорить, что эти вычисления являются риском, т.е. вы говорите, что это НАШ риск. Что это за риск? Есть РИСК НА СДЕЛКУ и как он вычисляется — я вам показал. Но вы, похоже, изобрели что-то новенькое, т.е. НАШ РИСК.

Что есть что в ваших вычислениях???

300 000 денег — это деньги, которые вы готовы потерять с 1 млн.?

Допустим, что так, но это же не размер сделки и не риск на инструмент, и не риск на сделку?

Предположу, что вы не понимаете или специально тень на плетень наводите.

Дополню кое-что ещё позже в этот коммент, т.е. поясню или отдельным комментом сделаю.

Сам не боюсь выглядеть смешным, если чего-то не понимаю сам. :))) Так-что, если считаете, что правы вы, то поясните, плиз.

Итак, добавляю в этот комментарий. Предполагаю, что вы просто сторонник понимания риска с точки зрения ТЕОРИИ ВЕРОЯТНОСТЕЙ, т.е. вы готовы «колбасить» с «бешенным» риском и терять по 30% от «колбасни», а не от стартового 1 млн. В принципе, можно и как-то понять вычисления вашего «НАШЕГО» риска.

Мне проще понять «классическую» формулу расчёта риска на сделку и правило 6%, т.е., если вы потеряли 6% от депозита за месяц торговли, то в этом месяце надо остановить торговлю, не делать больше до его конца ни одной сделки и задуматься над ошибками.

Насчёт всей этой теории вероятностей и её эффективности при использовании в биржевой торговле — она может быть эффективна, но как и все остальные «примочки».

Космонавт с МКС, сейчас будем отвечать :) Сразу прошу прощения, что не ответил сразу на столь детальный комментарий. Итак:

1. Просадка от хая эквити, а не от стартовой суммы. Эм… стартовая сумма в начале торговли-и есть хай эквити. Так правильно и разумно. Представьте, что у вас на 1 млн риск 30%, т.е. 300 тыс. Если за несколько лет ваш депо вырос до 5 млн., то 300 тыс. это будет всего 6% Зачем? Почему? Что бы с ростом депо все меньше и меньше зарабатывать?

2. Риск на сделку = Размер сделки * Риск на инструмент. Это не вопрос непонимания, это просто другая модель управления риском.

Из вашего комментария я понял, что вы просто не можете принять эту модель, вы довольно консервативный человек(не оскорбление!), торгуете ценными бумагами, и на каждую сделку с конкретной бумагой выделяете определенную часть депозита. Тоже неплохой вариант, просто отдельная история

так, по порядочку.

1)«На маленьком таймфрейме рынок хаотичен»-не более, чем на любом другом. Эмпирической зависимости нет, да и научное определение хаоса к рынку не применимо, так что по большому счету и понятия такого в рынке нет. Что такое хаос? Нужно формализовать, дать не эмоциональное, а научное описание, что бы не было субъективного восприятия, и был предмет обсуждения

2)Ловят стопы все, но не каждый знает, сколько денег на стопе он может потерять, и здесь мы пытаемся подсмотреть, как это сделать правильнее.

3) Риск(по депозиту) стопом не контролируется, ограничивается только потеря в конкретной сделке.

Вывод. Не разбиваются :)

Вы бы пошли работать таксистом с вероятностью заработать 5%.Нет думаю.А в трейдинге идёте-ибо лотерейщики да лудоманы, и ещё группа наивных чудиков.Типа кладоискателей в прошлом.

MoneyHarvester, да, может. Более того, человеческий фактор(поздно зашли, хуже цена...) увеличивает максимальную просадку. И это минус. Однако модель отлично справляется со своими задачами-сохранение депозита и при этом потенциал отличных сделок, если риск будет минимальным( в абсолютных значениях), то можно зайти бОльшим количеством, при этом риск на сделку не изменится, а потенциал заработка увеличится в разы.

Про сохранение депозита- многие из оставшихся моделей управления риском при прочих равных условиях, к моменту обновления максимальной просадки инструментом, уже уйдут с дистанции с просаженным депо.

UPD. Грааля нет, и не будет. Мы лишь выбираем то, что лучше всего подходит к нашим задачам. Я предложил свой подход. Выбирайте :)