Блог компании Tickmill | О чем говорит нам высокая инфляция в Великобритании?

- 11 октября 2019, 15:28

- |

В «клубе» развитых стран, устойчивая инфляция выше целевого уровня и уж тем более высокие инфляционные ожидания, являются довольно необычным явлением. Структурные перемены, объясняющие долгосрочное сокращение инфляции примерно везде одни – старение населения, снижение долгсрочных темпов роста ВВП, равномерное распределение ценовой власти, отсутствия «опыта высокой инфляции» у молодого населения (и, следовательно, упорно низкие инфляционные ожидания) и т.д. Так можно ли считать, что отклонения от нормы являются временным явлением?

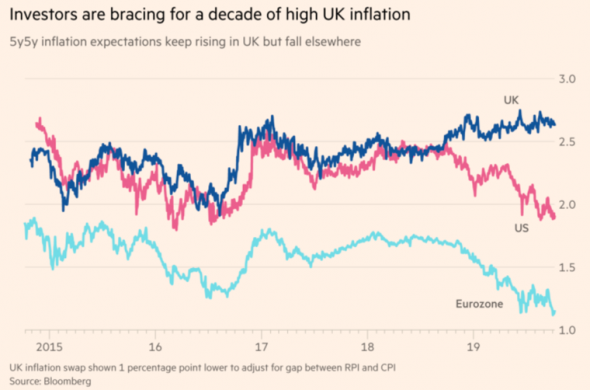

Рыночные ожидания инфляции в США и Еврозоне резко снизились в последние месяцы, что способствовало рекордному ралли в бондов. Однако ландшафт рынка фиксированной доходности в Великобритании кардинально отличается от других развитых стран: инвесторы закладывают в цены инфляцию, существенно превышающую целевое значение Банка Англии в 2% в течение следующего десятилетия и даже позже. Это ставит ЦБ в необычное положение, где несмотря на замедление экономического роста политику нужно выстраивать чтобы сдерживать цены, а не стимулировать их рост. Проблему можно списать на торговые последствия Брексит (ожидания более дорогого импорта из главного торгового партнера), однако есть и другие факторы, например уникальные потребности пенсионных фондов Англии. Те, кто считает, что Великобритании должна повторить участь других развитых экономик и в итоге попасть в ловушку низких цен, видят возможность извлечь прибыль из текущей иррациональности.

Краткосрочные ожидания инфляции можно действительно объяснить опасениями повторного краха фунта после референдума в случае жесткого Брексита, что должно привести к удорожанию импорта и ускорению актуальной инфляции. Однако очевидно, что сильное колебание обменного курса уже нельзя распространить на долгосрочные ожидания инфляции в качестве единственного фактора. Суровый развод с ЕС подразумевает ослабление роста экономики, а для развитой страны это неминуемо слабая инфляция. Если взглянуть на одну из популярных метрик таких ожиданий – «отложенные» 5-летние инфляционные ожидания (5y5y своп ставка), то на данных момент она находится на уровне 3.6% — максимального значения за 11 лет. Другими словами, рынок полагает, что через 5 лет 5-летние инфляционные ожидания будут составлять 3.6%.

Стоит иметь в виду что рыночная оценка инфляции в Великобритании опирается на индекс розничных цен, а не на CPI, который, как известно, стабильно выше последнего. Но даже после корректировки, долгосрочные ожидания инфляции составляют 2.7%. Для сравнения, в Еврозоне они недавно упали до 1.1%.

Гораздо более любопытное объяснение можно получить, подвергнув сомнению связь инфляционных рынков и справедливых инфляционных ожиданий. Все дело в том, что такие инструменты как инфляционные свопы и индексируемые на инфляцию бонды пользуются большим спросом у множества пенсионных фондов в Великобритании, которые обязаны индексировать выплаты пенсионерам в соответствии с ростом цен. С краткосрочным скачком инфляции после референдума мог возникнуть «самоусиливающийся» спрос на хеджирование инфляционного риска. Как результат на рынке образуется постоянная премия на защиту от инфляции, истинные инфляционные ожидания же вероятно искажены.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал