Блог им. Kitten

Меркель не страшны риски распада коалиции. Обзор на предстоящую неделю от 01.12.2019

- 01 декабря 2019, 23:27

- |

По ФА…

1. Nonfarm Payrolls

Отчет по рынку труда США за ноябрь важен для прогнозов и риторики ФРС на заседании 11 декабря.

Экономические данные США уходящей недели вышли лучше ожиданий и привели к пересмотру прогнозов по росту ВВП США в 4 квартале на повышение, если нонфармы выйдут сильными – точечные прогнозы членов ФРС вряд ли будут указывать на продолжение политики снижения ставок в 2020 году, а риторика Пауэлла будет ястребиной, что приведет к росту доллара на оглашении решения ФРС.

Основное впечатление о качестве пятничных нонфармов участники рынки получат из отчетов ISM промышленности и услуг и ADP, но имеющиеся данные от Markit и недельных отчетов по заявкам на пособие по безработице говорят о замедлении рынка труда.

Тем не менее, банки оптимистичны в своих предварительных прогнозах и предполагают достаточно сильный рост количества новых рабочих мест в ноябре около 180К.

В центре внимание будет количество новых рабочих мест и динамика уровней безработицы.

Рост количества новых рабочих мест близко к прогнозу в 190К+- на фоне неизменного уровня безработицы U3 или при его падении будет воспринят позитивно и приведет к росту аппетита к риску, в первой реакции доллар вырастет:

Сильный рост зарплат маловероятен, что на фоне замедления роста инфляции во второй реакции приведет к падению доллара, т.к. очевидно, что ФРС не будет без крайней необходимости повышать ставки до президентских выборов в ноябре 2020 года, а текущее фактическое QE-4 от ФРС благоприятствует продажам доллара на росте даже при отсутствии перспектив снижения ставок ФРС в обозримом будущем.

Если отчет по рынку труда выйдет слабым, то доллар упадет сразу, без изначального шипа на рост, т.к. замедление рынка труда будет негативным сигналом для ФРС, что вынудит Пауэлла к осторожной риторике в ходе пресс-конференции 11 декабря.

Вывод по ноябрьским нонфармам:

ФРС практически заявила о том, что дальнейшее снижение ставок возможно при падении потребительского спроса и замедлении рынка труда, в связи с изменением позиции ФРС отчеты по рынку труда США вернут значимость, волатильность рынков должна вырасти на публикации нонфармов.

Тем не менее, на текущем этапе, при отсутствии риска повышения ставок ФРС и с учетом проведения лайт программы QE-4, рост доллара на сильных нонфармах будет краткосрочным, в то время как слабые данные повысят рыночные ожидания на дальнейшее снижения ставок ФРС, что приведет к продажам доллара без изначального шипа на рост.

2. Трампомания

Торговое представительство США заявило о публикации отчета в отношении последствий для компаний США при введении цифрового налога во Франции в понедельник.

Информация о возможных ответных мерах США с повышением пошлин на импорт Франции противоречива, изначально Трамп угрожал повысить пошлины на импорт вин Франции, но в августе в ходе саммита G7 Макрон после встречи с Трампом заявил о достижении договоренностей, согласно которым Франция согласилась отменить цифровой налог после достижения международного соглашения о налогообложении цифровых корпораций в рамках ОЭСР.

Франция заявила, что не ждет оглашения о повышении пошлин США на импорт своих товаров, ибо они близки к заключению международного соглашения и минфин США Мнучин в ходе телефонного разговора подтвердил, что на текущем этапе вопрос о санкциях не стоит.

Отсутствие введения пошлин США на импорт Франции станет позитивом для евро.

Переговоры США и Китая продолжаются, невзирая на подписание Трампом законодательства по Гонконгу.

Фактический дедлайн наступит 15 декабря, ибо Трампу придется принять решение в отношении очередного повышения пошлин на импорт Китая либо найти оправдание для отсутствия повышения пошлин, а наилучшим поводом станет достижение договоренности по торговому соглашению «первой фазы», в противном случае Трамп больше не сможет поздравлять электорат США с очередным перехаем на фондовом рынке, а шансы на его переизбрание начнут стремительно уменьшаться на фоне замедления экономики США.

3. Brexit

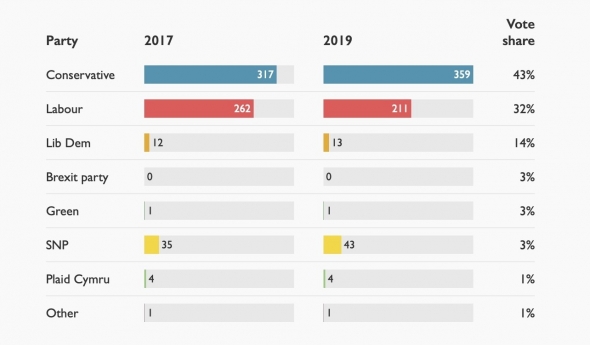

Главный опрос по рейтингам партий Британии от YouGov для Times, важность которого обусловлена самым точным прогнозом перед выборами в парламент Британии в 2017 году и особой методике проведения, указал на победу партии тори Джонсона с большинством в 68 мест в результате выборов 12 декабря:

Однако в сопроводительном заявлении было указано, что в крайние недели рейтинг партии лейбористов начал расти, действия партии «Брексит» Фараджа наносят больший ущерб партии тори, нежели партии лейбористов и, при сохранении тенденции, рейтинг партии тори может потерять до 5% в самом негативном случае, но даже при таком результате партия тори получит большинство мест в парламенте в количестве 35 мест.

Опрос YouGov для Times, безусловно, позитивен для фунта.

Но тенденция с ростом рейтинга партии лейбористов и уменьшением разрыва с партией тори отмечена уже всеми опросами, поэтому фунт может оказаться под нисходящим давлением в начале предстоящей недели, но результаты главного опроса будут способствовать покупкам фунта на падении.

4. Правящая коалиция Германии

В субботу партия Германии СДП выбрала лидеров, которые выступают за пересмотр коалиционного соглашения с блоком ХДС/ХСС Меркель.

Главным требованием является увеличение расходов на инфраструктуру, защиту климату и рост минимальной зарплаты.

Партия ХДС Меркель уже ответила отказом на новые требования партии СДП, заявив, что коалиционное соглашение, заключенное в 2017 году, не подлежит пересмотру.

Рост рисков по развалу правящей коалиции в Германии может привести к снижению евро на открытии недели и падению евро на фиксировании прибыли в пятницу предстоящей недели, ибо итоговое решение партия СДП намерена принять в ходе съезда 6-8 декабря.

Но при этом нужно учитывать, что ни одна партия Германии не согласна на досрочные выборы в парламент, т.к. Германия будет председательствовать в ЕС во второй половине 2020 года и главным приоритетом правительства является укрепление экономических связей с Китаем.

В случае угрозы развала коалиции Меркель может поступить в своем привычном стиле компромисса и решится на запуск фискальным стимулов, что станет двойным позитивом для евро, т.к. риски распада коалиции частично уже учтены в текущих котировках евро.

5. Экономические данные

На предстоящей неделе главными данными США станут нонфармы, ISM промышленности и услуг, отчет ADP, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить PMI промышленности и услуг за ноябрь в финальном чтении.

Фунт продолжит оставаться в полной зависимости от динамики опросов по рейтингам партий Британии, но экономические отчеты Британии отслеживать необходимо, т.к. растет шанс снижения ставок ВоЕ в 2020 году вне зависимости от развития ситуации по Брексит.

Интерес представляет PMI промышленности и услуг Британии с публикацией в понедельник и среду соответственно.

Официальные PMI Китая в субботу вышли лучше ожиданий, что подтверждает «зеленые ростки» в мировой экономике и приведет к росту аппетита к риску на открытии недели.

Китай порадует остатками своих PMI в понедельник и среду.

— США:

Понедельник: PMI и ISM промышленности, расходы на строительство;

Вторник: продажи авто;

Среда: отчет ADP, PMI и ISM сектора услуг;

Четверг: сальдо торгового баланса, недельные заявки по безработице, фабричные заказы;

Пятница: отчет по рынку труда, настроения потребителей по версии Мичигана, оптовые запасы.

— Еврозона:

Понедельник: PMI промышленности;

Среда: PMI сферы услуг;

Четверг: фабричные заказы в Германии, розничные продажи в Еврозоне, ВВП Еврозоны в 3 квартале в третьем чтении;

Пятница: промышленное производство в Германии.

6. Выступления членов ЦБ

В ФРС уже наступил «период тишины» перед заседанием 11 декабря, поэтому комментарии членов ФРС в отношении перспектив монетарной политики рынки не услышат.

Глава ЕЦБ Лагард выступит в Европарламенте в понедельник в 17.00мск и рынки будут ловить каждое её слово, пытаясь разгадать риторику на заседании 12 декабря.

------------------------------------------

По ТА…

Евродоллар по-прежнему настроен на посещение 1,12й фигуры перед развилкой, но расчетную цель на 1,0970+- до сих пор не исполнил, поэтому до перехая 1,1096 риски обновления лоя перед ростом сохраняются:

Закрепление над верхом часового канала станет первым признаком формирования лоя перед ростом в 1,12ю фигуру.

------------------------------------------

Рубль

Отчеты по запасам нефти продолжают огорчать быков, Baker Hughes сообщил о снижении количества активных нефтяных вышек до 802 против 803 ранее, но акцент нефтетрейдеров сейчас сфокусирован на саммите ОПЕК и IPO Saudi Aramco и эти два события неразрывно связаны.

Длительное время Саудовская Аравия выступала за сокращение добычи нефти ОПЕК, договаривалась со странами вне ОПЕК, сокращала добычу нефти сильнее своих квот согласно соглашению ОПЕК+вне ОПЕК, компенсируя превышение добычи нефти странами ОПЕК+вне ОПЕК, но данная политика Саудовской Аравии может изменится после IPO Saudi Aramco.

Бюджет Саудовской Аравии не исполняется и очевидно, что после IPO Saudi Aramco 5 декабря Саудовская Аравия, как минимум, прекратит компенсировать превышение добычи другими странами ОПЕК+вне ОПЕК, что приведет к росту добычи стран ОПЕК+вне ОПЕК при текущем избытке поставок нефти на рынках.

Конечно, при торговом перемирии в 2020 мировая экономика возобновит рост, что увеличит спрос на нефть и будет способствовать росту котировок нефти, но в 1 квартале 2020 года цены на нефть будут находится под давлением при изменении стратегии Саудовской Аравии.

Падение цен на нефть в пятницу было связано с инсайдом об отказе Саудовской Аравии компенсировать переизбыток добычи нефти другими странами ОПЕК+вне ОПЕК и риторике Новака о том, что РФ предпочла бы отложить принятие решение о необходимости продления соглашения ОПЕК+вне ОПЕК о сокращении добычи нефти до конца 1 квартала 2020 года.

Экспирация по январским контрактам на Брент усилила негативную реакцию рынков.

Открытие недели приведет к коррекции вверх цен на нефть, т.к. согласно свежим инсайдам Саудовская Аравия намерена настаивать на продолжении сокращения добычи нефти до середины 2020 года для того, чтобы поддержать первоначальную цену IPO Saudi Aramco.

Оглашение о достижении соглашения «первой фазы» США и Китая также поддержит рост цен на нефть, но пока определенности в данном вопросе нет.

Субботние PMI Китая на фоне «зеленых ростков» в мировой экономике также будут благоприятны для восходящей коррекции цен на нефть, но рост нефти будет ограничен до возобновления снижения запасов нефти.

После восходящей коррекции и оглашения решения ОПЕК+вне ОПЕК в ходе саммита 5-6 декабря и IPO Saudi Aramco 5 декабря логично ожидать очередное падение котировок нефти, если, конечно, США и Китай не объявят о достижении соглашения «первой фазы».

Синее сопротивление остается ключевым:

Прокол поддержки приведет к перелою 50 по Бренту, после чего вероятны очередные попытки разворота нефти на среднесрочный восходящий тренд.

Долларрубль продолжит находиться в зависимости от динамики доллара, решение ОПЕК+вне ОПЕК окажет влияние на рубль, невзирая на отсутствие корреляции рубля и нефти в крайние годы.

Более вероятен ретест локальной поддержки после окончания восходящей коррекции:

------------------------------------------

Выводы:

Предстоящая неделя станет своеобразным «предбанником» для звездной недели с 9 по 13 декабря, которая определит тренд на финансовых рынках до конца текущего года, а, возможно, и до конца лета 2020 года.

Большинство событий на предстоящей неделе сформирует ожидания на заседание ФРС 11 декабря посредством экономических релизов США «первой величины», в частности отчетов ISM и ноябрьских нонфармов.

Но заседание ФРС в любом случае будет проходным и приведет лишь к краткосрочным колебаниям на финансовых рынках, т.к. рыночные ожидания на дальнейшее снижение ставок ФРС были фактически нивелированы до сентября 2020 года благодаря череде сильных данных США.

Наибольшую реакцию рынков могут вызвать слабые данные США, т.к. они вернут в игру вероятность снижения ставок ФРС.

В связи с низкими ожиданиями на ФРС риски для доллара с этой стороны направлены на его снижение, любой рост доллара на теме экономических данных США/ястребиной риторики ФРС участники рынка будут использовать для продаж доллара при благополучном исходе других, более приоритетных на текущем этапе, ФА-событий.

Главными драйверами для динамики финансовых рынков по-прежнему остаются торговые войны и Брексит.

США и Китай должны до 15 декабря определиться с заключением торгового соглашения «первой фазы», в противном случае Трамп должен объяснить отсутствие запланированного повышения пошлин на импорт Китая с 15 декабря и нет сомнений в том, что этот раунд повышения пошлин будет отменен в любом случае, т.к. усиление торговой эскалации будет фатальным для экономики США.

Результат выборов в Британии 12 декабря приведет к сильному тренду как минимум до конца текущего года.

В случае прекращения торговых войн до президентских выборов в США в ноябре 2020 года и ратификации соглашения о разводе Брексит до 31 января 2020 года на рынках наступит золотая пора с аппетитом к риску на фоне падения доллара до конца лета 2020 года.

На предстоящей неделе следует обратить внимание на решение США в отношении введения цифрового налога во Франции 2 декабря и судьбу правящей коалиции Германии после решения партии СДП на съезде 6-8 декабря.

Велик шанс, что оба события будут иметь позитивные последствия для тренда евродоллара, особенно при изменении мнения Меркель в отношении запуска фискальных стимулов по требованию партии СДП.

Евродоллар близок к формированию лоя перед ростом в 1,12ю фигуру, не исключено, что перелой в пятницу был финальным, развитие ситуации в понедельник должно поставить точку в данном вопросе.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

------------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1008.

При перелое в район 1,095Х-7Х намерена долить лонги.

При росте в 1,12ю фигуру рассмотрю возможность переворота в шорт в зависимости от развития ситуации по ФА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

В пятницу падение было фальшивым, ибо данные Еврозоны вышли лучше прогноза, не было причин для падения.

Также не было причин для роста.

Все движение в пятницу было на тонком рынке, сначала ни на чем упали, потом вернули цену туда, где она должна быть.

Истинное движение будет формироваться в ближайшие две недели, поэтому ничего не могу сказать о «пятничном развороте», если убрать ложные движения — цена осталась на месте.

С открытия евро, вероятно, припадет, в ожидании решения США по Франции и после негативных опросов по рейтингам партий Британии на выходных

Kitten, спасибо!

Профитов!

Импичмент больше повлияет на фондовый рынок США, при этом есть шанс, что на этот раз тенденция на остальных рынках мира может разойтись с США, хотя и самонадеянно сие предполагать с моей стороны такое резкое изменение тенденции, но раз у нас идет «стоп глобализации», то почему бы и нет

Благодарю!)

Скоро поезда поедут…

Привет, моя радость!)

Надеюсь, на север?)

… а торгую нефть, черную кость ей в горло...

… и очень жду ея на севера)))

Привет, солнце!

Спасибо)