Блог им. Stockuper

Конец года. Пора считать доходность! Главное знать как.

- 24 декабря 2019, 09:09

- |

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

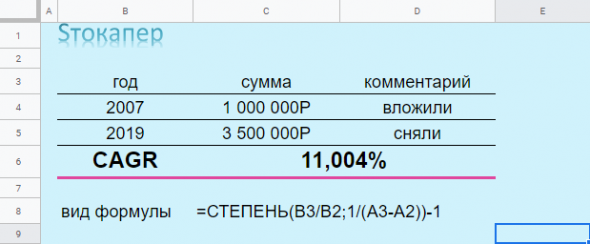

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

Здесь на помощь инвестору придет метод CAGR (англ. Compound annual growth rate), если по-русски «совокупный годовой темп роста». Считается он просто, отношение конечного результата к начальному вложению (3,5/1=3,5) возводится в степень 1/n, где n – это количество периодов (2019-2007=12). Правильный ответ на этот кейс выглядит так: (3,5/1)^(1/12)-1=11,004% годовых.

Всё можно посчитать в Excel или Google Sheets. Пример таблицы найдете тут.

Убедиться в правильности расчета можно обратным счетом. Например, 1 миллион +11,004%= 1 110 041 рублей + 11,004%=…. и так все периоды. Результатом будет 3,5 млн рублей.

Данный метод расчёта широко применяется при сравнении темпов роста в фундаментальном анализе, тут вы можете найти темпы роста:

Теперь кейсы посложнее.

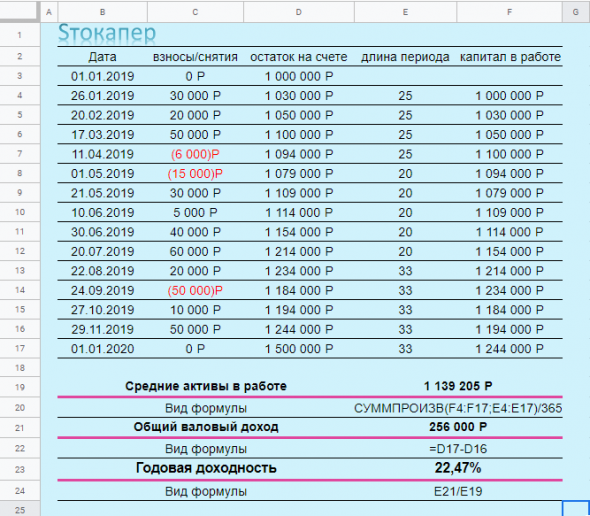

3. Как посчитать годовую доходность, если внутри года были пополнения и даже снятия? В этом случае нам поможет метод расчета по средневзвешенным активам. Суть метода заключается в том, что необходимо посчитать какие средние активы (под активами здесь понимаются только внесенные средства без роста курсовой или дивидендной стоимости) были по году и уже от них считать доходность. Например, первые 100 дней у вас был 1 миллион на счете, потом вы внесли еще 0,5 млн и еще 100 дней у вас было 1,5 (1+0,5) млн, далее вы сняли 0,2 млн и оставшиеся 165 дней было 1,3 (1,5-0,2) млн, какие средние активы были у вас? ((1*100)+(1,5*100)+(1,3*165))/365= 1,273 млн ваших активов работало на счёте.

Рассмотрим конкретный пример:

В столбце Е указаны длины периодов в днях, а в столбце F капитал (активы), которые были внесены и работали данный отрезок времени. Далее мы перемножаем все длины периодов на капитал в работе и полученную сумму делим на 365 дней (разница дней между 01.01.2019 и 01.01.2020). Получаем средние активы в работе по году – 1 139 205 рублей. (данную операцию можно сделать с помощью функции СУММПРОИЗВ)

Далее нам нужно посчитать валовый доход. Валовый доход это ни что иное как разница между конечным результатом (общая сумма на счете на конец года 1 500 000 р) и суммой всех снятий и внесений на счет, также начальная сумма капитала является внесением. То есть, если сложить все внесения и снятия со счета (столбец С), то получим 244 000 рублей, а также у нас был начальный капитал в 1 000 000 рублей (ячейка D3), то расчет валовой доходности будет выглядеть так 1 500 000 – 244 000 – 1 000 000 = 256 000 рублей.

Дальше всё просто, валовый доход делим на средние активы 256 000 / 1 139 205 = 22,47% годовых получил наш инвестор.

Частозадаваемые вопросы по данному расчету:

— что если у меня период не год, а меньше, например 234 дня? Ответ: В этом случае средние активы считались бы не через деление на 365, а через деление на 234. А годовая доходность считалась бы так «валовый доход/средние активы/234*365»

— Мне на счёт приходили дивиденды и выплаты по купонам, как их учесть в расчете? Ответ: Если вы пришедшие дивиденды и купоны реинвестировали обратно в свой портфель, то можете никак их не учитывать, так как они учтены в конечной сумме средств на счету (в нашем случае 1 500 000 р). Если хотите убедиться в том, что это правильно, то можете отражать приход дивидендов как вывод и этой же датой эту же сумму как ввод. Получите тот же результат. Но помните, если вы забираете дивиденды с оборота (тратите их на свои нужды), то нужно отражать данную операцию как вывод средств.

— Как мне посчитать дивидендную доходность портфеля? Ответ: Самый простой способ – поделить полученные дивиденды на сумму средних активов. Предположим в нашем варианте мы получили 85 000 рублей дивидендами. 85 000 / 1 139 205 = 7,46% годовых – дивидендная доходность нашего портфеля. Не обманывайте себя, считайте чистый дивидендный доход, то есть сумму дивидендов берите очищенную от налогов. У данного способа есть определенные недостатки, но он подойдет в 99% случаев для портфельного инвестора.

— Как мне учесть транзакционные издержки в данном расчете (комиссии брокеру, депозитарные комиссии)? Ответ: Если вы берете конечную сумму (в нашем случае 1 500 000 рублей) к расчету, то вы уже очистили свой доход от транзакционных издержек, так как брокер их вычитает из суммы ваших средств. Если вы, наоборот, хотите посчитать долю своих транзакционных издержек, то вам необходимо сумму издержек поделить на средние активы. Допустим по нашему счету, мы потратили 1 159 рублей на комиссии. 1 159/1 139 205 = 0,102% средств ушло на комиссии.

— А можно как-то проще посчитать? Этот расчет слишком сложен для меня! Ответ: Конечно, можете применить 4 вариант расчет, который описан ниже.

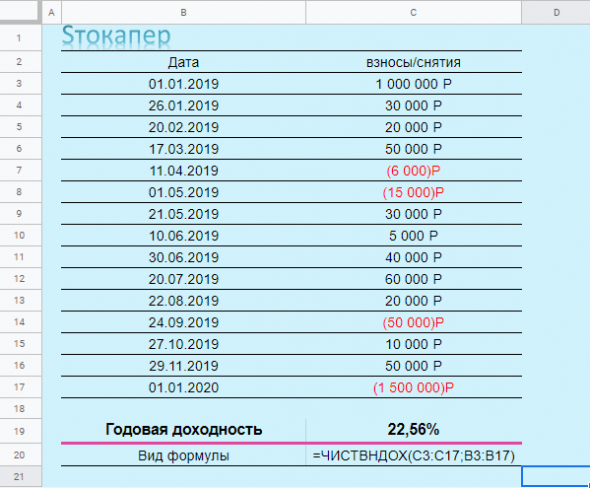

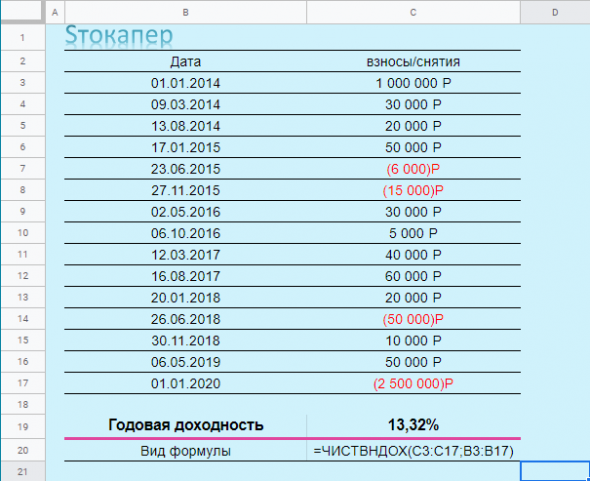

4. Следующий вариант расчета подойдет тем, кто хочет упростить третий вариант, либо тем, кто хочет посчитать среднегодовую доходность за несколько лет, учитывая снятия и внесения средств.

Это очень простая функция в Excel или Google Sheets, называется =ЧИСТВНДОХ — предназначена для расчета внутренней ставки доходности по денежным потокам, носящим непериодический характер, и возвращает соответствующее значение в процентах.

Посмотрим на предыдущий вариант портфеля, рассчитанный этим способом.

Как видите, расчет выглядит гораздо проще. Необходимо учесть несколько нюансов. Начальную сумму на счете необходимо оформить как «взнос» первой датой периода. Итоговую сумму на конец периода, необходимо оформить как «снятие» со знаком минус.

Внимательный читатель заметит, что доходность в 3 и 4 расчетах отличается на 0,09%. В функции есть ЧИСТВНДОХ есть некие математические нюансы, связанные с длиной срока и сложными процентами. Думаю, никому не принципиально 0,1-0,2%.

Универсальность данной формулы состоит в том, что вы можете считать как один год, так и несколько лет, и даже неполные периоды.

Выводы:

Если у вас не было пополнений и снятий – для вас 1 и 2 вариант оптимален. Если вы считаете доходность за 1 год со снятиями и внесениями – 3 вариант ваш. Если вам нужно посчитать доходность со снятиями и внесениями за несколько лет – 4 вариант к вашим услугам.

Считайте доходность правильно и расскажите друзьям, а еще рекомендую почитать как дешевле инвестировать в рынок США, какие есть нюансы и издержки.

Милчеловек… мы энтим занимаемся каждый Божий день… ибо руку на пульсе рынка надоть держать постоянно… а не тока в конце года....

лохи а не финансисты.

я тупым сложением и работой на заводе увеличил свой депо на 100% от начала года. еще год и увеличу на 33.3%

лишний раз убеждаюсь в убыточности всяких инвест-проспектов.

вас обувают, госпада

100 рэ от миллиона это пол месяца работы уборщицей в москве.

очнитесь, госпада.

Но использовать я ее, конечно, не буду)))

Сложно это для ленивого человека, типа меня, за меня брокер как-то считает, его циферки меня устраивают

Брокера, к сожалению не всегда считают правильно, они не вычитают комиссии и налоги, тем самым завышая доходность. Плюс, у многих есть несколько счетов и есть желание посчитать общую доходность.

Я серьёзно! Буду благодарен и не только я.

Правда, если были снятия, этот метод точный результат не даст

1. А Если вы заносите деньги в разные дни, в январе в начале месяца, в марте в середине, в апреле 7 раз внесли...

2. Предположим вы посчитали помесячно, у вас 12 месячных результатов, что с ними сделать? Сложить?

Но так как вложения могут быть не только первоначальными (1 и 2 пункт статьи), они еще могут быть и регулярными (3 и 4 пункт статьи). Также вложения могут быть ежедневными, ежемесячными, ежеквартальными, а доходность принято считать в годовых %. Именно этому и посвящена статья — как посчитать доходность при «плавающих» вложениях.