Блог им. alant

Как платить налоги при инвестированнии через американского брокера Interactive Brokers. Пошаговая инструкция подачи через он-лайн кабинет.

- 20 января 2020, 17:29

- |

Сегодня полезная статья.

Всем кто планирует начать инвестировать через зарубежного брокера или недавно начал, рекомендую читать до конца.

Подписчики моего канала давно просили меня подготовить практическое руководство по теме налоги, сегодня поделюсь своим опытом взаимодействия с Interactive Brokers и налоговой, надеюсь вам это будет полезно.

Что важно знать!

1) Эта информация актуальна только для резидентов России, что касается нерезидентов, то если и есть нюансы, то о них я здесь не говорю.

2) Брокер, зарегистрированный за рубежом, не является налоговым агентом, поэтому платить налоги в РФ надо самостоятельно, в этом случае.

3) Я привожу пример заполнения декларации только через он-лайн кабинет налоговой.

Конкретно про налоги:

Налоги уплачиваются со следующих инвестиционных доходов, полученных за пределами Российской Федерации:

- с дивидендов от акций и ETF

- с дохода от реализации ценных бумаг и производных финансовых инструментов, ну с прибыли от разницы продаж.

Соответственно, если продаж и прибыли не было, то налогооблагаемой базы не возникает и налоги платить не нужно.

- с купонов по облигациям

- с процентов, получаемых от брокера, если у вас лежит кэш на счету, и брокер начисляет на него проценты. Интерактив Брокерс начисляет проценты на остаток, но остаток должен быть не маленьким. Там кажется от 10 000 долларов. На рубли тоже начисляется и остаток тоже должен быть эквивалентен 10 000 долларов. Подробнее об остатке и величину процента можно уточнить на сайте брокера.

- с доходов от сделок с валютой: ну здесь спорный момент, его пытаются решить уже не первый год, т.к. валюта считается имуществом:

1/Если в отчете видно, что были спекулятивные сделки с валютой «покупка-продажа» или деньги лежали, на них не были куплены ценные бумаги, а потом были проданы, то лучше задекларировать и уплатить налог. Если валюта пролежала 3 года, то никаких налогов уплачивать не нужно.

2/Когда вы покупаете валюту, чтобы купить в будущем какой-то актив — это не считается, что вы получаете доход от операции с валютой, вы конвертируете валюту для приобретения актива.

- прочие доходы: например, фонды облигаций и недвижимости иногда получают дополнительный доход и должны распределить его. Это не дивиденды, поэтому зарубежный брокер не будет удерживать налог, а вам придется самостоятельно полностью оплатить этот налог.

Итак, а если доходов не было, то декларация не нужна! То есть, если не было сделок продажи ценных бумаг с прибылью, не было купонов, дивидендов и прочих доходов. То и налога не будет.

О размере налога

Размер налога на доходы для резидентов РФ: 13%

Так как у нас подписан договор об избежании двойного налогообложения с США, то:

1) Если 10% удержал американский брокер, то 3% надо доплачивать самостоятельно в России.

2) Если зарубежный брокер ничего не удержал, а это бывает, например, при начислении процентов на остаток на брокерском счету, то в российской налоговой вы платите 13% с такого дохода.

3) А бывает и по-другому: иногда ставка налога, например на дивиденды, в США бывает выше 10%, например, по некоторым REITам 30%, по некоторым 10%. У меня нет и не было отдельных РЕИТов. Как правило, недвижимость в моем инвестиционном портфеле присутствует в составе фондов ETF.

Таким образом, если зарубежный брокер удержал 30%, то доплачивать в России ничего не надо, но и вернуть эту переплату нельзя!

Вся информация о вычетах будет в отчете брокера за год и в форме 1042-S.

Заполнение декларации 3-НДФЛ

(I) Можно подать бумажную версию или электронную версию через личный кабинет налогоплательщика.

Я подаю через личный кабинет, т.к. так легче контролировать и проверять статус декларации.

Если будете подавать бумажную Декларацию, то надо заполнять последнюю версию, иначе не примут документы! Это важно!

Пошаговая инструкция заполнения через личный кабинет

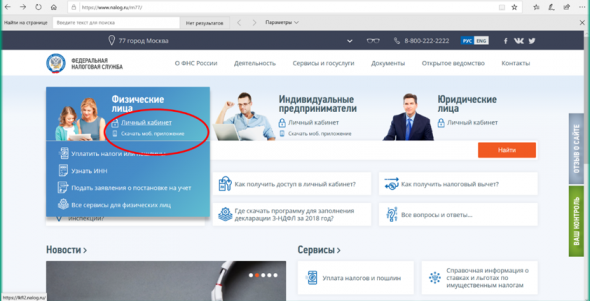

- Заходим на сайт ФНС www.nalog.ru

- Открываем личный кабинет.

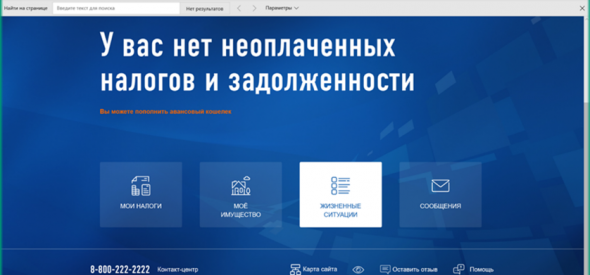

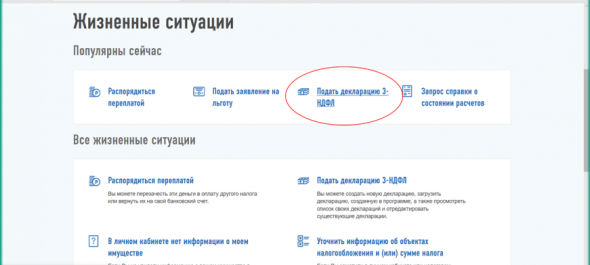

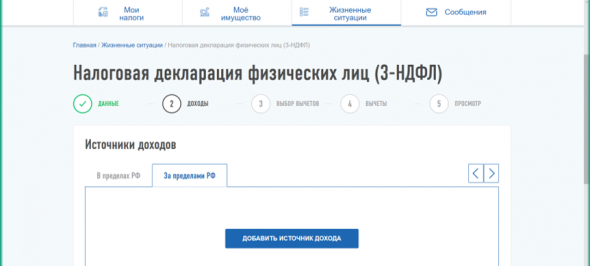

- Выбираем раздел жизненные ситуации

- Нажимаем подать декларацию 3-НДФЛ

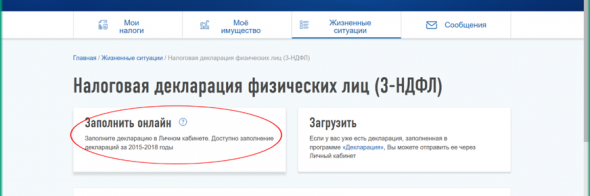

- Выбираем заполнить онлайн.

- Появится 5 разделов -5 этапов:

- данные

- доходы

- выбор вычетов

- вычеты

- просмотр и отправка

Важная информация: не забывайте сохранять изменения в процессе, т.к. периодически сайт может выкидывать вас из отчета! Во всяком случае меня выкидывает. Проблема эта сайта или моего компа я не знаю. Но сохраняться лишним не будет.

В разделе (1 ) Данные , там все просто, вносите сведения о налогоплательщике: выбираете свою налоговую, год за который сдается отчет – в 2020 сдаем за 2019! Подтверждаете, что являетесь налоговым резидентом России и переходим дальше.

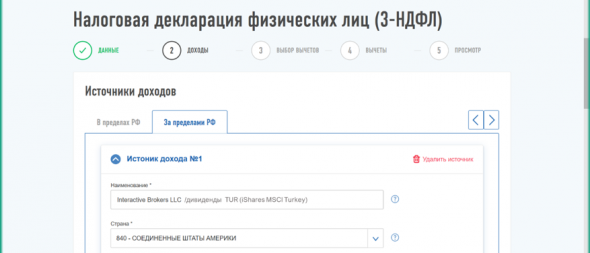

В разделе (2), а это раздел Доходы, вносим доходы за пределами РФ за соответствующий год

- Добавляем источник дохода и сведения о полученном доходе. В моем случае это источник дохода: Interactive Brokers (Дивиденды ETF TUR), страна: США.

Далее...

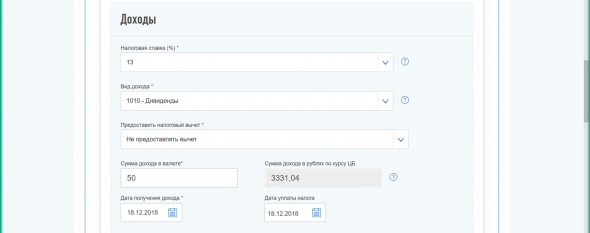

- показываю доходы от дивидендов (код 1010),

- указываю налоговую ставку 13%,

- в графе налоговый вычет выбираю «не предоставлять вычет», т.к. к дивидендам не применяется налоговый вычет,

- вношу сумму дохода в валюте, она пересчитывается в рубли.

- дата получения дохода- здесь необходимо указать дату, когда был получен доход.

- дата уплаты налога. как правило, дата уплаты налога совпадает с датой получения дохода, все это происходит в один день. Это будет видно в отчетах брокера. Если налог не был удержан, то не надо заполнять, там останется дата, проставленная программой по умолчанию.

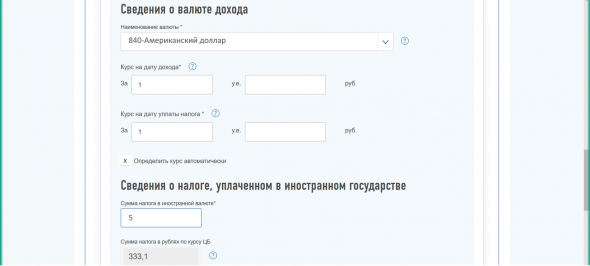

- Сведения о валюте дохода: наименование валюты – (840) Доллар США.

- Курс доллара на дату дохода.

- Курс определять автоматически.

- Сведения о налоге, уплаченном в иностранном государстве: указываете сумму налога в иностранной валюте из отчета брокера.

- Таким образом заполняете все доходы, которые получили от инвестиций за год, т.е. это могут быть доходы от продажи акций, ETF, проценты и т.д.

- Все коды доходов есть в системе, поэтому все легко заполняется.

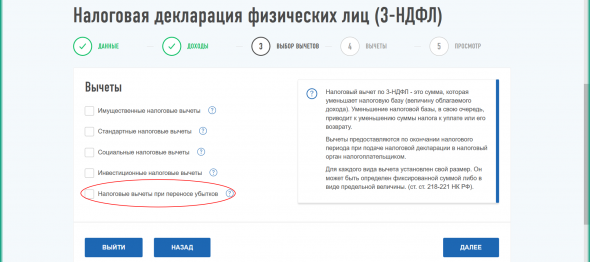

Далее раздел (3) выбор вычетов

Речь идет о том, что выделено красным, а именно, налоговые вычеты при переносе убытков.

Важно помнить, что нельзя получить вычеты по дивидендам!

Далее по вычетам:

- Можно уменьшить полученные налогооблагаемые доходы от реализации ценных бумаг на сумму, потраченную при их приобретении и на сопутствующие расходы: комиссия, хранение, реализация.

То есть, нужно из отчета взять все расходы, посчитать их, внести в декларацию как вычет и таким образом уменьшить налогооблагаемую базу.

- Можно уменьшить полученную прибыль на сумму убытка по ценным бумагам и производным финансовым инструментам прошлых лет. Убытки прошлых лет можно списать в течении 10 лет, после получения убытка. Если убыток по акциям, то и перенести его можно только на акции.

- Есть еще такое понятие, как сальдирование:

Сальдирование результатов инвестиционной деятельности возможно между зарубежным и российским брокерами.

То есть, если у российского брокера получен убыток, то можно уменьшить прибыль у зарубежного брокера на сумму убытка, и наоборот. У меня лично такой ситуации не было, так как я не люблю продавать акции, но я держу в уме, что так можно.

Результаты инвестиций по моему российскому инвестиционному портфелю за 2019 год вы можете посмотреть по ссылке:

Далее раздел (4). Это раздел вычеты.

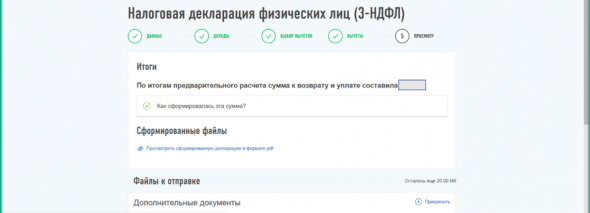

После произведения всех вышеописанных действий

- Программа выдает предварительную сумму к уплате,

- Также можно посмотреть получившуюся декларацию.

Далее нужно присоединить необходимый пакет документов и нажать на кнопку отправить.

Список документов, которые нужно приложить к декларации:

- Договор с брокером Interactive Brokers

- Отчеты от брокера

- Мой расчет с доходами и расходами

- Расчет убытков.

- Форма 1042-S

- Пояснительная записка

- Все документы в моем случае подавались без подписи и печати, просто в электронном формате.

Далее важно!

Срок подачи декларации

до 30 апреля 2019, уплата налога до 15 июля 2019

Лучше не торопиться подавать в январе-феврале, т.к. в середине марта приходит форма 1042 -S. И ее надо сверить с отчетом брокера, который вы сможете загрузить уже в январе 2020! Говорят, что бывают расхождения по начисленному проценту дивидендов, связанному с внутренними перерасчетами фондов, но у меня такого не было, но на всякий случай лучше не бежать впереди паровоза.

Я поэтому и не торопился делать этот обзор.

А сейчас ну прям совсем важное:

Ответственность за налоговые нарушения

- Непредставление налоговой декларации влечет взыскание штрафа в размере 5 % в месяц от суммы налога, но не более 30 процентов, указанной суммы и не менее 1 000 рублей.

- Неуплата или неполная уплата налога

- штраф 20% от неуплаченной суммы налога.

- формула пени. Пеня = неуплаченнная сумма налога*количество дней просрочки*1/300 ставки.

А на сегодня это все, что я хотел рассказать вам сегодня про налоги.

Прогноз по моей дивидендной зарплате на 2020 год вы можете посмотреть в этом видео:

С вами был Александр

Пожелаю вам удачных инвестиций и отсутствия проблем с налоговой инспекцией!

До скорых встреч на канале Финансовая независимость!

Всем большого профита!

И да пребудет с вами сила сложного процента!

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия

Это если сделок много было.

Сумму вводил одной суммой, расчет в екселе на каждую выплату прикреплял

Генерирую с ее помощью 3-НДФЛ уже не первый год. Ничего самому вводить не надо — полностью автоматически заполняет файл налоговой декларации (*.dcX) по отчетам Interactive Brokers.

Честно говоря, не представляю как это делать руками — одних дивидендов сотня штук + валютная переоценка + вручную рассчитывать FIFO — удовольствие совсем на любителя с довольно большой вероятностью где-нибудь ошибиться.

подскажите программа сможет опционы расчитат, не только покупка и продажа, но и поставки бумаг по ним.

спасибо, Димитрий.

А можно пошагово как загрузить в Вашу программу файл из иб и создать файл налоговой декларации? По read.me не смог понять.

Спасибо!

Очень глупый вопрос, но на всякий случай.

Предположим имеет за год такую ситуацию

Апрель — профит по бумаге А 100 баксов, убыток по бумаге Б — 70 баксов.

Июнь — убыток по бумаге А 20 баксов. Бумагой Б — не торговали.

Налогооблагаемая прибыль за год — 10 баксов?

Мой расчет с доходами и расходами

и

Пояснительная записка

Владельцы счетов могут обновить свою налоговую форму W-8BEN через Клиентский портал / Управление учетной записью: выберите «Настройки», затем «Настройки учетной записи» В разделе «Профиль» выберите подходящего пользователя и нажмите значок «i» (информация) слева от имени пользователя. Откроется окно профиля, отображающее информацию о людях и / или объектах, связанных с учетной записью. Доступные налоговые формы отображаются в нижней части окна. Нажмите Налоговые формы, которые необходимо обновить. Нажмите Обновить. Внесите необходимые изменения и нажмите «Продолжить», чтобы перейти на следующую страницу. Подробное описание того, как обновить налоговые формы, вы можете найти в Руководстве пользователя клиентского портала.

а если до этого не платил налоги, торгуя америку, как правильно выйти из тени?

Здравствуйте, в ib завел рубли в 2020г, торговал только usd/rub (сделок 50-100 за 2020 год). В 2021 год я вошел с купленной мной 2020 валютой. Если бы я продал ее в 2020 то была бы прибыль по итогу всех годовых сделок(в этом случае было бы понятно, прибыль=налоги ). За 2020г мне в декларации отображать убыток? Если я выведу usd и закрою счет(допустим хочу эти usd держать «под подушкой» мне какие то налоги нужно будет платить? Как правильно сделать?

что нужно сделать чтобы брокер удержал 10%?

Может есть у кого опыт: можно ли единой декларацией подать сведения с расчетом налога сразу по двум зарубежным счетам: Interactive Brokers и Saxo-Bank? Или нужно отдельно 2 декларации подавать, и потом платить двумя платежами?