SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

23 января - размещение облигаций Лизинг-Трейд (500 млн.р., купон 12,5%, 3 года с амортизацией)

- 21 января 2020, 08:25

- |

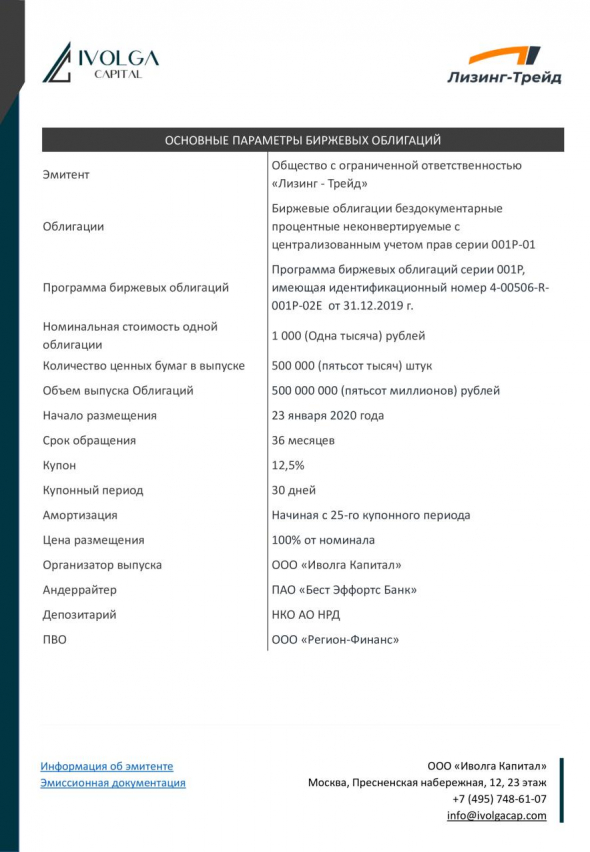

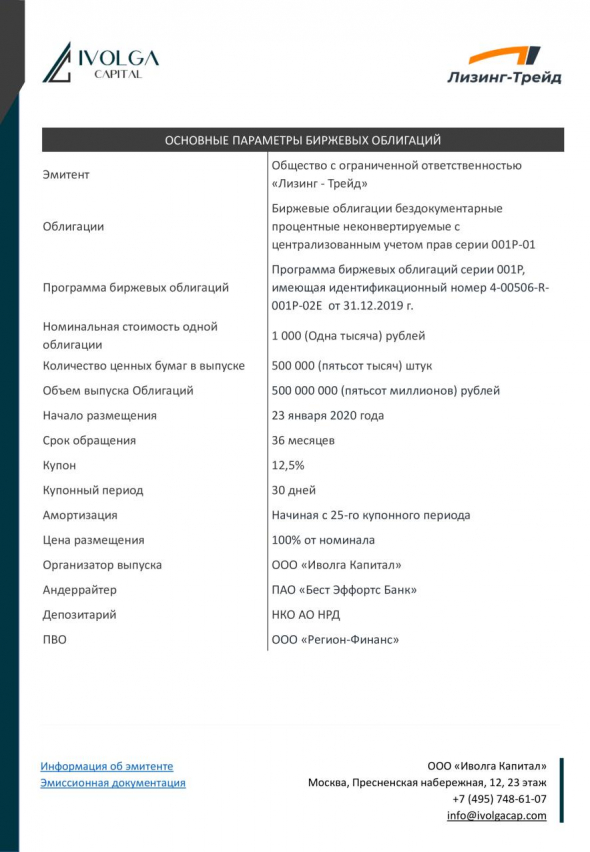

Предварительные параметры облигационного выпуска:

На данный момент книга заявок собрана на 60%. За 2 ближайших дня, скорее всего, будет собрана на 70-75%. Это позволяет завершить размещение в течение 3-5 сессий.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

На данный момент книга заявок собрана на 60%. За 2 ближайших дня, скорее всего, будет собрана на 70-75%. Это позволяет завершить размещение в течение 3-5 сессий.

Как подать заявку на участие в размещении?

Пожалуйста, сообщите нам:

• Ваше имя,

• Объем покупки (минимальная заявка — 300 000 р.),

• Наименование Вашего брокера.

Наши координаты:

— Наш общий почтовый ящик: info@ivolgacap.com

— Наш общий телефон: +7 495 748 61 07

С уважением, Иволга Капитал

Презентация эмитента и выпуска облигаций: www.probonds.ru/emitent/12-ooo-lizing-treid.html

Видео-обзор эмитента:

Годовая отчетность: leasing-trade.ru/o-kompanii/disclosure/

Сервер раскрытия информации: www.e-disclosure.ru/portal/company.aspx?id=38025

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Я в стакане бид поставлю. Хочу менее 300 взять.

![]()

Но понять зачем вам эти данные и вообще дополнительные сложности хотелось бы. Расскажите если не секрет, зачем вам мое имя и брокера?!

P.S. Вообще раньше я представлял себе первично размещение так. Встает эмитент в стакан с продажей по 100% и бери кто хочет сколько хочет. Жизнь показала что так не делается, есть какая-то секретная книга, специальный режим торгов и специальные заявки. Потом Иволга показала, что «не бином ньютона» и простым смертным тоже можно брать на первичном размещении, если знать где поставит «Z0» и контрагента. Теперь вот показала что не всегда. «пожалуйста, сообщите нам...». Ну правила такие, дак правила. Смысл на погоду ругаться? Но мысль «лишние сложности — лишние деньги», где-то в глубине души сидит. Неужели чтобы оправдать платежи за выпуск/андеррайтинг?

Второй ваш смысл вовсе не понятен. Инвесторы подписывают кровью обязательство не продавать на вторичном?! Вторичные торги идут в тот же день. Аргумент слаб. Апсайд в премии к рынку а вовсе не в способе подачи заявки!

Почему нельзя встать в стакане на продажу по 100?