Блог им. alant

Как оценить свой потенциал стать богатым?

- 27 января 2020, 13:58

- |

Сегодня статья о потенциале стать богатым человеком. Такой потенциал есть у всех, и он разный. И конечно же он используется нами по-разному.

Статья о том, как понять правильно ли ты используешь свой индивидуальный потенциал прожить состоятельную жизнь в плане финансов.

Реально являться состоятельным человеком и думать, что ты богат – это разные вещи. Быть или казаться?

Порой, да и зачастую, многие люди, ведущие образ жизни с высоким потреблением считают себя богатыми.

Общепринятыми атрибутами богатства считаются дорогие автомобили, часы и брендовая одежда.

Но богаты ли эти люди реально?

А вот и не факт, если все эти атрибуты следствие высокого дохода от бизнеса или заработной платы и при этом ничего больше от потребления не остается, то состоятельным я бы этого человека не назвал. Финансово устойчивым тоже.

У них, у этих людей, могут возникнуть проблемы с бизнесом и потребление резко пострадает. Можно потерять работу и придется расстаться с этой богатой жизнью. В этом случае богатая красивая жизнь совсем не устойчива.

Однако если у вас высокий доход, то вы обладаете очень существенным потенциалом прожить безбедную жизнь если хотя бы часть денег на излишнее потребление направить на формирование пассивного дохода и начать владеть активами, такими как акции, облигации компаний и недвижимость.

Правильно ли вы используете свой потенциал стать состоятельным человеком?

И вот я подвел к тому, что у каждого свой потенциал накопления капитала и достижения богатства, свой потенциал достижения уровня финансовой независимости или свободы. Этот потенциал зависит от возраста, уровня образования, текущего и прогнозного дохода, способности к накоплению и конечно же от уровня потребления.

Сегодня именно про потенциал. Время – это деньги. Как узнать теряете ли вы время? Как понять реализуется ли потенциал стать богатым сполна или человек теряет деньги и время в течение жизни? Расскажу также про критерий богатства с учетом потенциала формирования капитала. Как оценить свой потенциал и текущий уровень его реализации? Покажу расчеты.

В принципе в любой момент времени можно примерно понять и посчитать сколько вы стоите и как эффективно используете свой текущий доход для формирования своего будущего капитала.

Важнейшим определяющим моментом будет возраст.

Если вам 20 или 25, то потенциал по накоплению капитала у вас велик. Если вам 50, то потенциал, к сожалению, уже не столь перспективен, так как времени для формирования капитала у Вас уже существенно меньше.

То есть, чем больше времени у вас есть для получения вашего текущего дохода, накопления и инвестирования, тем больше потенциал и это очевидно. И тогда получается, что если вам за 50 лет, вы долгое время получали доход, наверняка копили и инвестировали, то вы уже должны быть богатым человеком. Потому что вы эффективно использовали этот временной потенциал.

Но так же и выходит, что если вам за 50 и у вас не никакого капитала и активов, то вы не богатый человек и свой временной потенциал в плане финансов вы растратили, можно сказать, в пустую.

Причем это справедливо и для тех, кто ездит на БМВ последней модели, питаясь в дорогих ресторанах и для тех, кто не может себе позволить ни ресторанов, ни автомобиля.

Парадокс, но это так. И у того и у другого нет лишних денежных средств и активов. Они одинаково бедны в смысле формирования будущего капитала и перспектив прожить безбедно свой пенсионный период. Оба абсолютно финансово неустойчивы. Даже с учетом, что первый гражданин может продать свой дорогой автомобиль, то уж привычный уровень поддерживать он точно не сможет в случае потери предыдущего привычного дохода.

Итак, про критерий богатства по потенциалу формирования капитала.

Капиталом предлагаю считать денежные средства и активы генерирующие деньги. И точно нет смысла считать такими активами автомобиль, дачу, квартиру, в которой живете. Это все ваши деньги забирает, а не приносит.

Какой капитал считать нормальным к определенному возрасту?

Начинать накапливать и инвестировать нормально в возрасте 20-25 лет. В этом возрасте можно уже делать это осмысленно. Но я уже имею опыт на канале и понимаю, что если начну отсчет в своем примере с 20 лет, то хейтерских комментариев по этому поводу будет больше. Хотя, я просто показываю примеры и модели расчетов и рассуждений, вы же подставляете свои цифры. Тем не менее, возьмем стартовый возраст для инвестиций 25 лет. И совершенно небольшую сумму для ежемесячных инвестиций, а именно 5 000 руб.

Чуть ранее я уже говорил, что к 50-ти годам неплохо бы уже иметь какой-то капитал.

Как рассчитать примерно возможный капитал к этому возрасту?

Да очень просто. Сейчас покажу.

Я уже неоднократно в своих, в основном начальных видео на своем, доводил до вашего сведения графики с потенциальной доходностью инвестиций в акции и облигации.

А именно, говорил, что акции приносят на длительном периоде времени 5-7% выше инфляции, а облигации примерно 2-3% выше инфляции. Это справедливо для различных рынков в общем. На российском это не считалось, так как фондовый рынок еще молодой. Но зато это считалось на многих, уже оформившихся и устоявшихся фондовых рынках и на очень длительном периоде времени.

Результаты моего инвестирования за 2020 год вы можете посмотреть в этом видео.

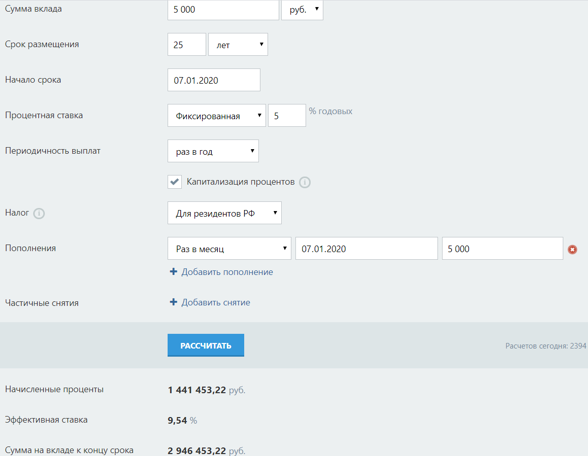

В примере я возьму доходность по нижней границе -это 5%.

Получаем капитал в размере почти три миллиона рублей за 25 лет.

Тут важно вспомнить, что речь шла о доходе от инвестиций выше инфляции.

То есть, это капитал с покупательной способностью сегодняшних дней.

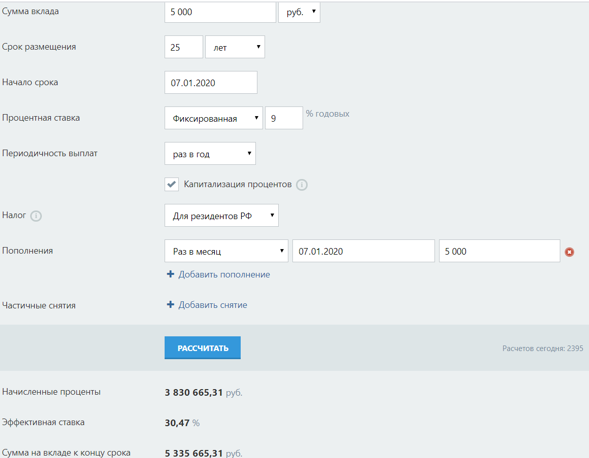

Но если вдруг это не понятно, то можно например, допустить, что все эти годы инфляция будет равна 4%, что довольно близко к текущей действительности в России. Вы же можете взять инфляцию в вашей стране. Так вот, к 5-ти % прибавляем 4% инфляции и делаем расчет для 9%.

Реальный капитал с инфляцией будет 5 миллионов 300 тысяч рублей. Со временем, конечно можно откладывать и инвестировать больше 5 000 руб. и учесть в этой сумме инфляцию, но я не буду для простоты и наглядности расчета, а вы сделаете как захотите. Возможный рост дохода от трудовой деятельности тоже не учитываю, я же не знаю ваш потенциал по росту заработной платы. Нет цели приукрасить полученные цифры.

Итак, почти 3 млн в сегодняшних деньгах! Много это или мало?

Ну тут кому как.

Если вы зарабатываете 20 000 тысяч рублей в месяц и умудряетесь инвестировать 5000 рублей. А на канале есть такие зрители. Я их очень уважаю, потому что это реально сложно. Очень сложно. Я, если честно, очень слабо представляю, как это вообще возможно.

Так вот, рискну предположить, что 3мл денег с покупательной способностью сегодняшних дней для них это будет очень хорошая и приятная сумма.

Богатство ли это?

Это тоже легко рассчитать. Следите за логикой.3 млн в сегодняшних деньгах в состоянии генерировать дивидендами сейчас на российском рынке денежный поток дивидендной доходность 6-7%.

И как вы уже догадались, я возьму 6%. А это 180 000 руб в год.

Делим на 12, получаем 15 000 руб.

Много это или мало? А спросите у тех, чья заработная плата 20 000руб.

Так вот, думаю, что это точно не лишняя прибавка к такой зарплате и уж тем более к пенсии.

Теперь произведем расчеты, для соотечественников с бОльшим доходом и бОльшими инвестиционными возможностями.

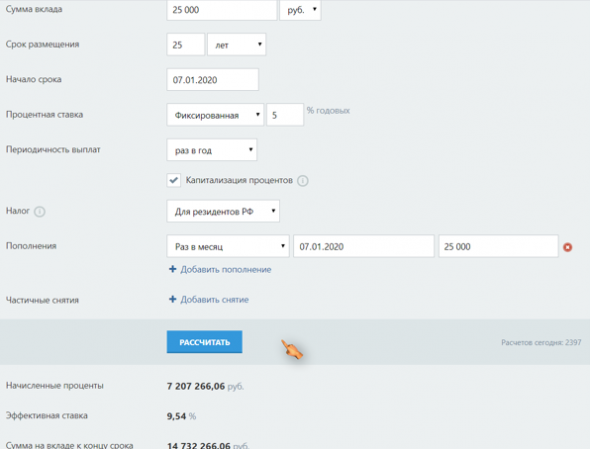

Возьмем зарплату 50 000 руб. и ежемесячным инвестированием 25 000 руб. Есть у меня на канале дисциплинированные и мотивированные люди с процентом отчислений на инвестиции даже выше 70%. Но тут конечно смотря от какого дохода. Возьмем нечто нейтральное.

Расчет для этих значений вот такой.

14 млн. 700 тысяч это по варианту с 5% над инфляцией, то есть в сегодняшних деньгах.

Эта форма, скриншоты с расчетами, это расчет сложного процента с пополнением. Часто спрашивают в комментариях где взять ссылку на такой сайт. Таких сайтов или программ много в интернете. Просто забейте в поиске расчет сложного процента с пополнением и все. Выпадет несколько вариантов. Пользуйтесь тем, что понравится.

Так вот, реально ли инвестировать 25 000 рублей ежемесячно – решать вам. Это конечно же зависит от вашего текущего дохода, вашей мотивации и дисциплинированности.

14 700 000 руб. может генерировать дивидендный доход 882 000 руб. в год с 6-ти % доходностью (за минусом налогов с дивидендов). Или, 73 500 руб. в месяц, что уже больше не только пенсии, но и больше зарплаты в 50 000 руб.

Повторюсь, это все в деньгах сегодняшних дней, с сегодняшней покупательной способностью этих рублей.

У меня за последний 2019 год, моя российская часть инвестиционного портфеля показала дивидендную доходность больше 6%. Но не нужно думать, что так будет всегда. Сейчас на российском рынке очень высокая дивидендная доходность, одна из самых высоких в мире. Так было не всегда и так будет не всегда.

Иметь дивидендную среднегодовую доходность 3-5% на длительном периоде времени — это нормально.

Мою планируемую дивидендная зарплату на 2020 вы можете посмотреть в этом видео.

И получается, что эти рассчитанные капиталы будут генерировать вам пассивный доход и это будет в любом случае неплохая прибавка к пенсии, скорее всего, превосходящая эту самую пенсию в несколько раз.

Как вы, наверное, заметили в расчетах я брал цифры поменьше, реальность вполне может оказаться лучше. У меня пока преимущественно так и было, то есть лучше. Но рассчитываю я всегда на минимальный приемлемый результат в долгосрочном периоде. Если получается лучше, то воспринимаю это как подарок судьбы, а не как гений управляющего, то есть меня.

Теперь о том, как же определить эффективно ли вы использовали свое время в плане накопления капитала? Правильно ли был использован временной потенциал.

Это правило подойдет каждому, принцип оценки общий, просто подставите свои цифры и сделаете выводы.

Итак, расчет. Сначала входные данные.

Например, у вас зарплата 50 000 руб. Не стану брать другую цифру, хотя и понимаю, что бывают зарплаты и меньше. Просто удобней и наглядней будет сравнить с предыдущим расчетом. А вы подставите свою реальную.

Вам, к примеру, 35 лет.

У меня на канале было видео про американских миллионеров. Есть смысл его посмотреть, там много поучительного.

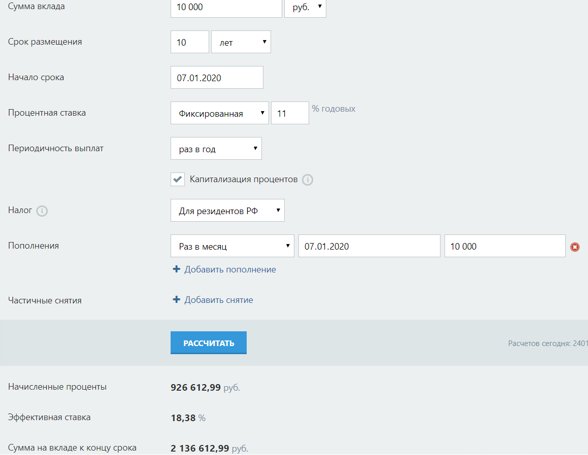

Так вот, в том видео сказано, что типичные американские миллионеры откладывают на инвестиции минимум 15% своего дохода. Это минимум. В нашем расчете предлагаю взять 20% ( в нашем случае это 10 000 руб. ежемесячно). Очень хорошим уровнем нормы сбережения является 30%. Но возьму 20%, этого вполне достаточно и ближе к жизни. Старт инвестиций возьму такой же 25 лет. Хотя, молодежь сейчас стартует и раньше.

Среднегодовая доходность российского рынка за последние 10 лет около 11% с учетом инфляции. Это значение и возьмем для расчета.

С входными данными определились. Расчет.

Что получилось?

Получилось, что если у вас сейчас в 35 лет нет капитала слегка превышающего 2 млн. рублей, то вы не использовали свой временной потенциал для накопления и инвестирования эффективно для своего возраста и уровня дохода. Вам есть смысл подумать, что было сделано не так и где можно и нужно что-то подкрутить. Например, в норме сбережения, если есть конечно такая возможность. Не призываю к тотальному накопительству, к житию на дошираке и к полному отказу от нормальной жизни. Это Ваша жизнь и ваши правила. Живите как хотите. Я только показываю расчеты. Понимаю, что получать 50 000 руб. заработной платы в последние 10 лет получалось не у каждого, так подставьте свои значения.

В реальной жизни, чаще всего, вы столкнетесь с тем, что капитал существенно меньше рассчитанного, прежде всего потому, что откладывать и тем более инвестировать вы начали недавно, а не в 25-ти летнем возрасте. Ну ничего страшного. Лучше поздно, чем никогда. Просто держите в уме, что часть вашего временного потенциала по созданию капитала была потрачена неэффективно.

Вы, в большинстве случаев в этом и не виноваты, вас же никто этому не учил. Нормальным, в данном случае, я бы считал вывод, что нужно теперь-то вот уже, после того, как это стало понятно, не тратить впустую временной потенциал и максимально эффективно использовать оставшееся время. И я опять не призываю к слепому и тотальному накопительству и тем более к бездумному инвестированию.

Такой же расчет можно сделать для любого возраста. И если вам 40 и если 45 лет. Это и будет уровень вашего богатства. Если ваш капитал больше расчетного, то вы вполне можете считать себя богатым человеком. Если меньше, то стоит задуматься, хотя бы слегка.

Причем, надо понимать, что для расчета можно взять не только российский рынок, но и американский или даже глобальный. Надеюсь, принцип понятен. Я здесь только показал принцип, а как учесть те или иные нюансы типа инфляции и т.д. Вы решаете сами для себя. Например, вы решите, что ваш доход от заработной платы, будет повышаться со временем и даже быстрее инфляции. Вы вправе учесть это в своем расчете.

Собственно, вы так же вправе использовать свой потенциал или не заморачиваться этим совсем. Решаете Вы. Ваша жизнь, ваш потенциал.

На сегодня это все.

Хочу вам пожелать удачных инвестиций и правильно использовать свой возрастной потенциал.

Всем большого профита!

И да пребудет с вами сила сложного процента!

С уважением,

Александр

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия

А потом умножил свою пенсию 18к на 12 мес и разделил на 5% — получилось, что я к своим 43 годикам заработал «капитал» примерно в 4.5 м.

Вполне себе не зря время провел :)