SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

PRObondsмонитор. ОФЗ все более спекулятивны. Региональные облигации вряд ли так уж рискованны. Корпоративные на их фоне более конкурентны

- 14 мая 2020, 07:45

- |

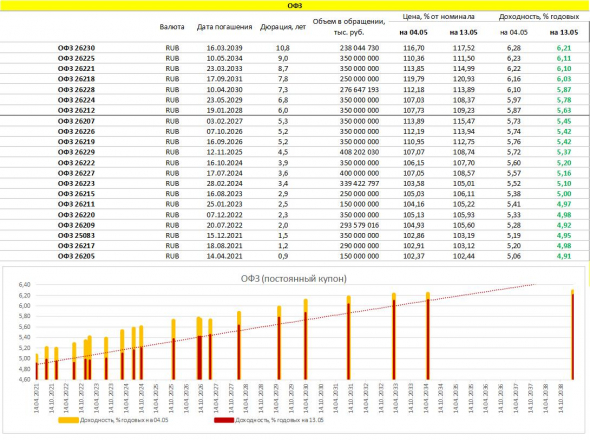

Ожидания низких ставок творят чудеса. 5 или 4,5% — вот в чем вопрос, если речь о намеченном на 19 июня заседании ЦБ РФ по денежно-кредитной политике и ключевой ставке. Судя по котировкам ОФЗ, вопрос пока не решенный. Судя по ним же, факт самого снижения несомненен. ОФЗ долго предлагали выигрышную альтернативу банковским депозитам. Вряд ли сегодня это так. Чем ниже доходность и ее все еще положительный спред с инфляцией, тем больше риска банальной волатильности, который перестает покрываться процентной отдачей. ОФЗ, как и большинство гособлигаций мира в значительной степени становятся спекулятивным инструментом.

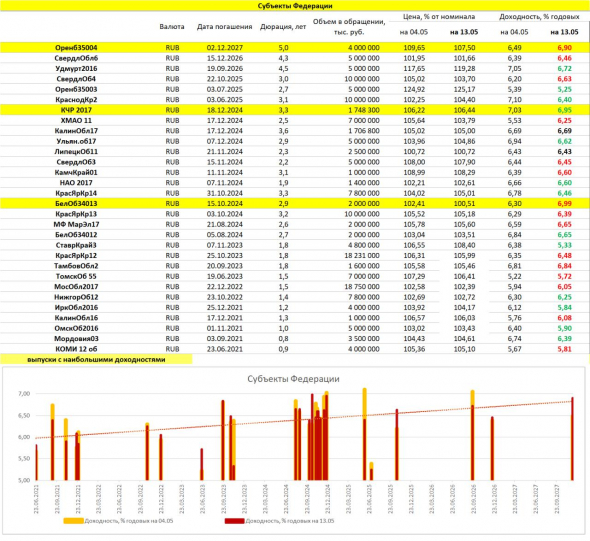

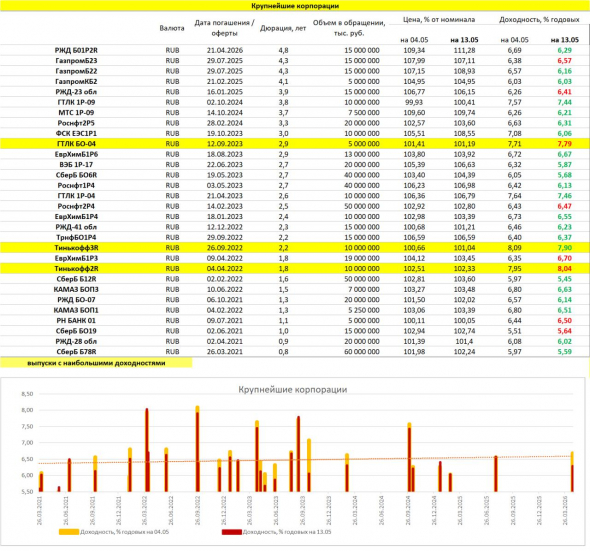

В облигациях субъектов федерации крупнейших компаний страны выбор еще есть. Хотя это выбор способа сохранения. Приумножения ставка вокруг 6% не обеспечит. Много обсуждений кредитоспособности регионов. Растут их бюджетные разрывы, и это создает риски неплатежеспособности. Рост полномочий региональных лидеров спокойствия не добавляет. Но, по-моему, модель финансирования не изменилась. Федеральный бюджет занимает деньги через ОФЗ, региональные субсидируются из центра. Если однажды сектор региональных облигаций начнет занимать 10, тем более, 20% рынка внутреннего госдолга, можно будет задуматься об отдельных рисках регионов. Пока и впредь это не так. Аналогично можно рассуждать и о первом эшелоне корпоративных облигаций. В 2008-9 годах дефолты здесь были единичными. И сейчас они тоже, скорее всего, будут сродни случайности. Само государство кредитоспособно. Крупнейший бизнес, наполовину – две трети государственный, будет, как минимум, поддерживаться.

Андрей Хохрин, Евгений Русаков

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

2 комментария

+1

Ну тинькофф врядли будет поддерживаться государством.

- 14 мая 2020, 08:04

Rusa000, Тинькофф вряд ли или только отчасти

- 14 мая 2020, 08:25

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка