Блог им. hep8338

Анализ и прогноз S&P500

- 27 мая 2020, 12:11

- |

За оперативной информацией приглашаю всех в канал Телеграмм: https://teleg.run/khtrader

Котировки широкого индекса фондового рынка США S&P500 в начале недели обновили текущий максимум и тяготеют к дальнейшему росту.

Попробуем разобраться, имеются ли фундаментальные предпосылки для роста фондового рынка.

Начну с того, что согласно предварительным данным индексы PMI Composite, отражающие состояние делового цикла, в мае показали скромный рост, хотя все еще остаются в зоне рецессии – ниже 50 пунктов.

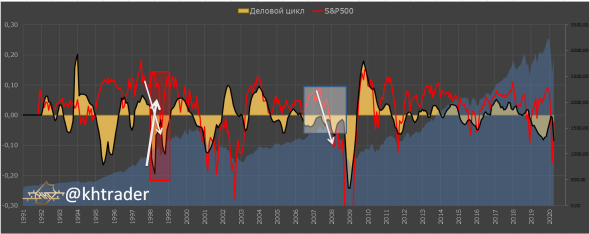

Моя авторская модель, созданная на базе количественной теории (уравнения обмена), на данный момент демонстрирует негативную оценку делового цикла

Рыжая область – собственно наша модель; мы видим, что в апреле деловой цикл в США находился на уровне 2019 года, а с учетом вышеупомянутых предварительных данных можно предположить, что показатель не опустится ниже апрельского уровня.

Красная линия – это годовая динамика индекса S&P500; голубая область демонстрирует уровень капитализации фондового рынка.

Немного копнув историю, мы найдем похожую модель поведения этих показателей — в конце 90-х, когда также была резкая просадка (Азиатский кризис), после чего фондовый рынок рос еще несколько лет. И, на мой взгляд, сейчас перспективы у фондовых рынков, подпитываемых дешевыми деньгами,— такие же.

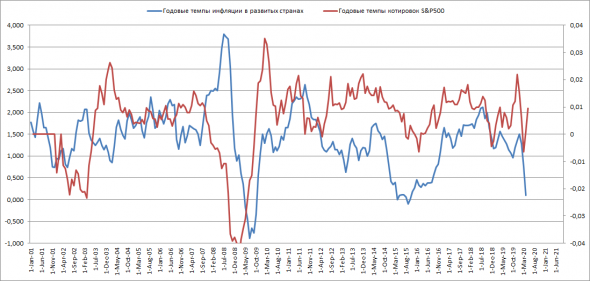

Анализируя деловой цикл, мы, разумеется, не можем обойти вниманием инфляцию и ее связь с фондовым рынком.

На мой взгляд, инфляция в условиях сверхмягкой денежно-кредитной политики означает инфляцию на финансовых рынках, не затрагивая при этом экономику; поэтому пора ввести в широкий обиход термин, который уже давно используется трейдерами, – финансовая инфляция

На вышеприведенном графике синяя линия – это потребительская инфляция в годовом выражении, а красная – годовая динамика S&P500.

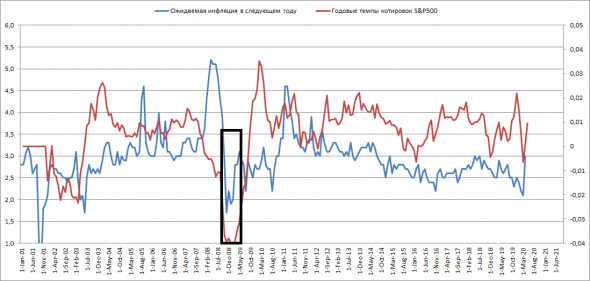

Мы видим, что связь достаточно тесная, и это неудивительно: рост инфляции соответствует росту делового цикла, а рост делового цикла — это рост благосостояния и рост спроса на инвестиции. Но показатель инфляции — запаздывающий индикатор, поэтому нам для целей нашего анализа необходимо немного заглянуть в будущее, посмотрев на связь ожидаемой инфляции и индекса фондового рынка (цвета линий на данном графике обозначают то же, что и на предыдущем)

Итак, мы видим, что в мае потребители ожидают резкого роста инфляции в следующем году,— так было и в момент кризиса 2008 года, когда рост инфляционных ожиданий совпал с дном рынка.

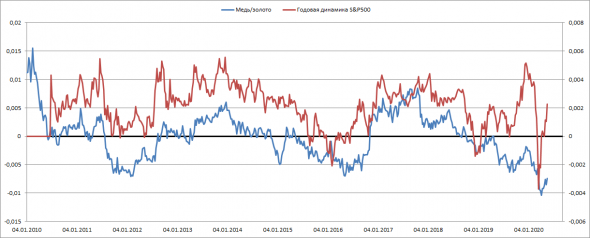

Ну и, поскольку перспективы делового цикла хорошо прогнозируются коэффициентом медь/золото, давайте сравним этот коэффициент с индексом S&P500

Синяя линия – это коэффициент медь/золото в годовой динамике. Пока оживлении на рынке меди относительно рынка золота очень слабое, при этом индекс S&P500 опережает в росте динамику коэффициента. Это говорит о том, что промышленность пока стагнирует, а участники рынка торгуют ожидания, связанные с ожиданием смягчения мирового карантина.

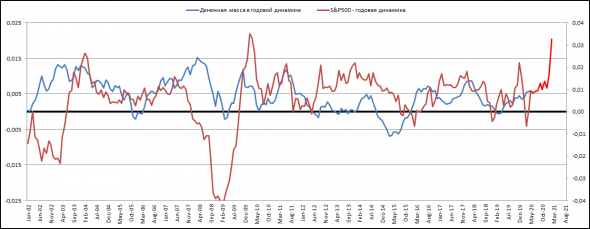

Но сейчас правят бал финансовые организации, а не промышленность: см. следующий график, демонстрирующий связь денежной массы и индекса фондового рынка

Синяя линия – это годовые темпы роста денежной массы в развитых странах, выраженной в долларах. Красная линия, продлевающая синюю,— это прогноз показателя методом экстраполяции.

Мы видим, что динамика денежной массы детерминирует фондовый рынок. Здесь все просто: если дешевых денег много — как сейчас,— то они рано или поздно пойдут на рынок. Собственно, этот процесс мы сейчас и наблюдаем.

Перейдем от экономики к финансовому рынку.

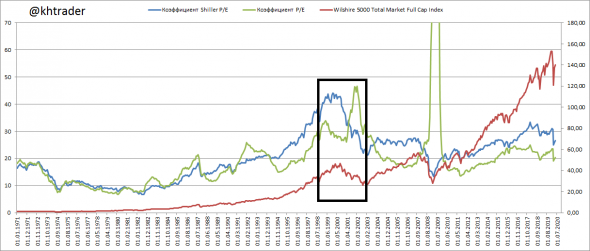

Первым делом зададимся вопросом: есть ли пузырь на фондовом рынке? Для ответа на этот вопрос возьмем простой коэффициент «цена/доходность» — и его же, но в интерпретации Шиллера

Зеленая линия – это классический показатель доходности фондового рынка; он находится на уровне 20; в интерпретации Шиллера показатель ближе к 30. Для нашего анализа неважно, какой брать коэффициент; важно вот что: оба показателя почти в два раза ниже значений конца 90-х и начала 00-х, то есть никаким «пузырем» и не пахнет,— однако с колоссальным ростом денежной массы мы точно его увидим в скором времени.

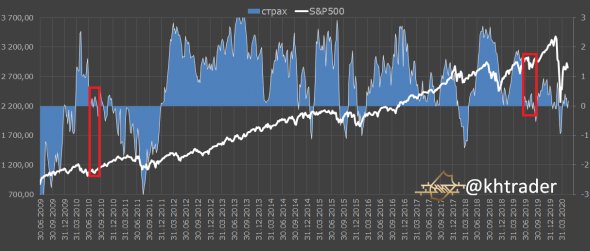

Наконец, весьма важным является вопрос аппетита к риску, т. к. именно активам фондового рынка свойственны риски. На картинке ниже — иллюстрация моей авторской модели оценки уровня страха у крупных участников рынка. Модель строится на базе распределения позиций из отчетов СОТ

Голубая область – это модель индекса страха. Рост показателя означает, что растет аппетит к риску у спекулянтов, и наоборот. Мы видим, что на прошлой неделе показатель был поджат к нулевой отметке; так было прошлым летом, а также летом 2010 года,— в обоих случаях после такой ситуации рынок уверенно рос.

ВЫВОДЫ

1. Деловой цикл, возможно, нащупал «дно», и текущее поведение макроэкономических показателей и индекса широкого рынка очень похоже на ситуацию конца 90-х.

2. Инфляционные ожидания резко выросли, что, с учетом положительной корреляции с индексом S&P500, сулит рост фондовому рынку.

3. Локально экономика остается в рецессии, но дешевых денег очень много — есть на что покупать.

4. Пузыря на фондовом рынке пока нет, и котировкам есть куда расти, поэтому — если взять во внимание большой объем «бесплатных» денег— можно предположить, что мы станем свидетелями (а лучше участниками) полноценного роста индекса S&P500.

5. Аппетит к риску отсутствует, однако поведение моей модели сигнализирует о перспективах роста фондового рынка.

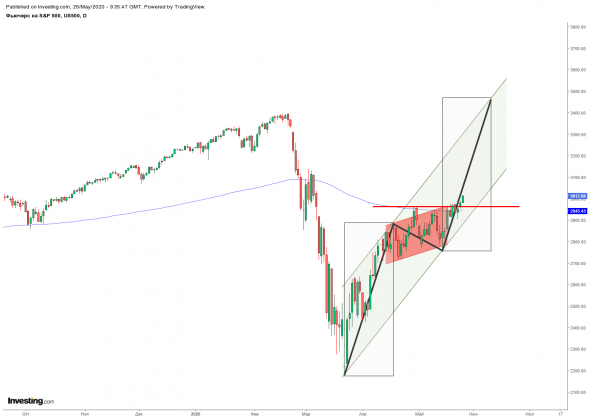

В заключение — количественная оценка рынка с помощью технического анализа

Это дневной график; мы видим, что цена обновила предыдущий максимум в текущем цикле роста и пробила скользящую среднюю ЕМА-200; это оживило участников рынка, что может дотянуть волну роста до верхней границы канала на 3500.

Итак, с учетом всего вышесказанного,— можно рекомендовать инвесторам к рассмотрению как краткосрочные, так и долгосрочные покупки активов из списка S&P500, а также других активов фондового рынка США.

Канал Телеграмм: https://teleg.run/khtrader

Канал Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Вообще, я уверен, что через пару лет будет пузырь и он лопнет, вот это и будет кризис, а сейчас была прелюдия.

Повторюсь — мы в конце 90-х