Блог им. Mushketer

Как я за неделю проинвестировал в 1300 IPO, зачем я это сделал и что из этого вышло

- 30 мая 2020, 12:13

- |

Неделю назад я захотел узнать, насколько прибыльны IPO-инвестиции. Я загрузил информацию 1300 компаний в excel-файл, придумал инвестиционную стратегию и прогнал ее на исторических данных. Сначала я получил 5,45% доходности на сделку. Потом добавил фильтры и улучшил результат вдвое. В итоге получилось целое исследование, этапы которого я пошагово раскрываю в статье.

Дисклеймер: материал основан на исторических данных и не является руководством к действию. История может повториться, а может и не повториться. Или может повториться, но немного иначе. Всегда учитывайте эти моменты и тщательно взвешивайте принимаемые решения.

Оглавление

Шаг №1. Собираем данные

Шаг №2. Обрабатываем данные

Шаг №3. Смотрим общую картину

Шаг №4. Строим базовую стратегию

Шаг №5. Ставим take profit и фильтруем IPO по андеррайтерам

Шаг №6. Фильтруем IPO по размеру предложения

Шаг №7. Фильтруем IPO по секторам

Шаг №8. Комбинируем результаты

Шаг №9. Делаем выводы

Постскриптум

Постскриптум-постскриптум

Шаг №1. Собираем данные

Первое, в чем мы нуждаемся — данные IPO-компаний за последнее десятилетие. На них мы будем тестировать гипотезы, играть комбинациями и смотреть результаты. В частности, нас интересуют:

1. Тикер компании

2. Дата IPO

3. Размер IPO

4. Андеррайтеры

5. Сектор компании

6. Динамика цен после размещения (+180 календарных дней)

Конечно, это не все данные, которые можно собрать по прошедшим размещениям. Но это достаточный пласт информации, чтобы сделать базовое исследование. Кроме того, эти данные лежат в открытом доступе и быстро обрабатываются без риска «заглянуть в будущее» или сделать другую грубую ошибку.

Поэтому мы заходим на Nasdaq IPO Calendar и просим знакомого программиста спарсить информацию за нужный период. В результате мы получаем тикеры компаний, а также дату и размер размещения. Нам остается найти андеррайтеров, сектор и, самое главное — ценовую динамику.

Список андеррайтеров мы забираем с IPO Boutique. Данные по секторам компаний и динамике цен — с Yahoo Finance. В качестве входящих значений используем тикеры компаний, которые получили с календаря IPO. На выходе скачиваем нужную информацию. Затем собираем все в единый excel-файл и получаем первичный массив данных. С ним мы будем работать дальше.

Вот только сначала я сделаю небольшое отступление, чтобы поблагодарить разработчиков. Виталий Шмелев и Андрей Смирнов — спасибо, что нашли время, отвлеклись от заслуженного отдыха и вместо этого помогли добыть цифры. Без вас статья бы не вышла.

Шаг №2. Обрабатываем данные

Мы имеем первичный файл, который содержит информацию по 2148 компаниям. Нам надо его почистить. Во-первых, мы оставим только компании, которые разместились на биржах NYSE и Nasdaq, и уберем побочные варианты. Размещения на AMEX, OTCBB, NYSE Capital или Nasdaq Capital — это специфичные IPO, которые мы трогать не будем.

Во-вторых, мы выкинем компании, по которым нет информации. Десять лет — долгий период. Поэтому некоторые эмитенты успели как успешно выйти на биржу, так и не менее успешно с нее уйти. Например, в результате банкротства (что плохо) или M&A-сделки (что хорошо). В любом случае ценовые данные по ним отсутствуют, и анализировать нечего. Поэтому удаляем.

В-третьих, мы сделаем несколько сортировок по числовым параметрам и руками исключим экстремальные значения. В частности я выкинул пару компаний, акции которых стоили выше $5.000. Также я удалил четыре компании, чья доходность превышала 1000%. Даже если это настоящие данные, а не ошибка составления — лучше от них избавиться. Экстремумы исказят статистику, причем так, что мы отдалимся от реальности, а не приблизимся к ней.

Ну и сделаем последние штрихи, чтобы привести файл в рабочее состояние. Некоторые компании, особенно ближе к концу диапазона, не имеют ценовых данных за весь нужный период. То есть условная компания ИКС вышла на биржу, проторговалась тридцать-сорок сессий, а дальше появился обрыв. Таких случаев было немного, около тридцати штук. Поэтому я не стал выкидывать эмитенты из списка, а просто зафиксировал последнюю цену.

В итоге получился перечень из 1281 компании. Допускаю, что несмотря на обработку, возможны ошибочные данные по некоторым позициям. Но это не важно. Общий массив информации верен, массив крупный, и потенциальные неточности можно принять за погрешность.

Шаг №3. Смотрим общую картину

Когда мы подготовили данные, мы можем сделать несколько простых операций в excel и получить глобальную картину происходящего. Давайте пойдем по классическому сценарию и построим распределение доходности.

Начнем с короткого периода. Точка старта — цена закрытия в день IPO. Точка финиша — цена закрытия через 25 торговых сессий. Мы не используем цену открытия в день IPO как точку отсчета, потому что первые минуты торгов имеют высокую волатильность. Мы не хотим гадать, попали бы мы в сделку по цене размещения или нет. Вместо этого мы воспользуемся стопроцентным стабильным вариантом — ценой закрытия. Получится вот что:

В общем-то, график подозрительно напоминает график нормального распределения. При этом большинство компаний показали доходность около нуля, некоторые добрались до ±40% и единицы оказались в хвостах. Чисто визуально — IPO показали нулевую доходность с небольшим смещением в положительную сторону.

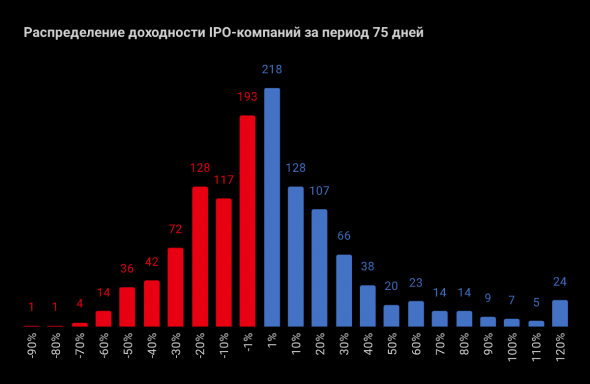

Это логичный результат, если учесть длину периода. Но он совсем скучный и обыденный. Поэтому мы увеличим временной диапазон до 75 торговых сессий, что составляет чуть больше трех месяцев. Картина получится веселее:

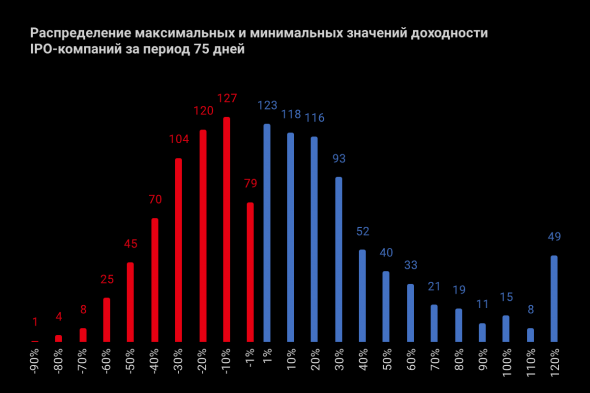

Колокол стал более пологим, смещение вправо увеличилось. Кроме того, количество акций с доходностью выше 120% выросло в три раза. Это хорошо. Фактически, мы превратили время в деньги. Если не ограничиваться ценой закрытия 75-й торговой сессии, а посмотреть максимумы и минимумы за этот период, ситуация станет совсем интересной:

Количество компаний, которые в моменте показывали доходность выше 120%, увеличилось до 49 штук. При этом всего 13 компаний падали ниже 70%. В целом, большинство отрицательных значений находятся в пределах -50%, в то время как положительные результаты плотнее распределены в 60%+ части диаграммы.

Таким образом, мы сделаем промежуточные выводы:

1. Доходность IPO-компаний в первый месяц торгов находится в пределах ±40%. Есть смещение в положительную сторону, но оно небольшое.

2. На трехмесячной дистанции ситуация меняется. Распределение доходности уплотняется, смещение в положительную сторону увеличивается. Растет число компаний с доходностью выше 120%.

3. Теоретически, дистанция 75 торговых сессий обеспечивает преимущество. Но это надо подтвердить дальнейшим исследованием.

Также я увеличивал дистанцию до 100 торговых сессий, что составляет примерно пять календарных месяцев. Я ожидал дополнительного смещения вправо, но оно не случилось. Итоговый результат был практически идентичен. Поэтому мы остановимся на 25-дневном и 75-дневном периоде и двинемся дальше.

Шаг №4. Строим базовую стратегию

Чтобы было интереснее искать преимущество, мы придумаем две простые стратегии. Условия следующие:

1. Стартовый депозит — $100.000

2. В каждое IPO заходим на 5% от начального депозита или на $5.000

3. Точка покупки — цена закрытия в первый день IPO

4. Точка продажи — цена закрытия в 25-ю или 75-ю торговую сессию для двух разных стратегий соответственно

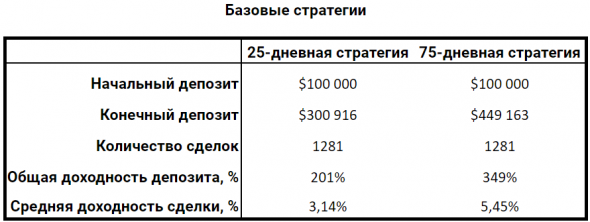

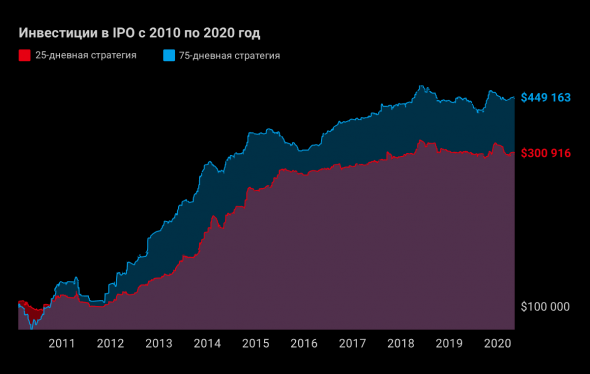

Начнем с базового варианта и зайдем во все IPO из списка. Получится 1281 сделка и такая динамика депозита:

В целом, неплохо. Для сравнения — вложенные $100.000 в индекс S&P 500 превратились в $350.000 за тот же период. То есть индекс победил 25-дневную стратегию, но проиграл 75-дневной. При этом в стратегиях мы не реинвестировали капитал и заходили в каждую сделку на $5.000. Реальные результаты были бы лучше. Как минимум, мы могли вкладывать полученную прибыль в тот же S&P 500.

Шаг №5. Ставим take profit и фильтруем IPO по андеррайтерам

Базовая стратегия — это, конечно, хорошо. Но мы имеем сильное чувство перфекционизма, глубокую тягу к прекрасному и неутолимую жажду наживы. Поэтому мы попробуем улучшить результат и начнем с установки take profit.

Идея простая — если цена акции показывает экстремальный рост (например, выше 150% или 200%), то мы не дожидаемся окончания периода, а фиксируем прибыль. Если не показывает, то выходим как раньше. Этим маневром мы пытаемся поймать правый хвост распределения экстремальной доходности. Другими словами — мы не хотим продавать через 75 дней. Мы ловим максимум движения.

Звучит здорово, но не работает. Большинство попыток установить take profit приводили к обратному результату — доходность стратегии падала, средний возврат на сделку снижался. Несколько конкретных значений дали лучший результат, но полагаться на них нельзя. Во-первых, это очевидный подгон под исторические данные. Он не сработает на реальном рынке. Во-вторых, разница не настолько серьезная, чтобы пробовать.

Еще один нерабочий вариант — попытка отфильтровать андеррайтеров. Например, заходить в IPO, которые предлагает Goldman Sachs, J.P. Morgan, Barclays или другой конкретный инвестиционный банк. Результат не улучшается и не ухудшается. Распределение доходности остается таким же, иногда с меньшим количеством сделок. Во многом это связано с тем, что одно IPO продвигает сразу несколько инвестиционных банков. Пересечений топовых структур получается так много, что в реальности мы ничего не фильтруем.

Шаг №6. Фильтруем IPO по размеру предложения

Когда компания выходит на IPO, она привлекает деньги. Но разные компании привлекают разные суммы. Одни ограничиваются парой миллионов долларов, другие поднимают миллиарды. Например, крупнейшим размещением в нашем списке стало IPO Alibaba, в ходе которого конгломерат получил $22b.

Вопрос — что будет, если мы отфильтруем IPO по размеру? Допустим, мы будем заходить только в крупные размещения. Или наоборот — ограничимся скромными IPO и не самыми популярными компаниями. Давайте попробуем.

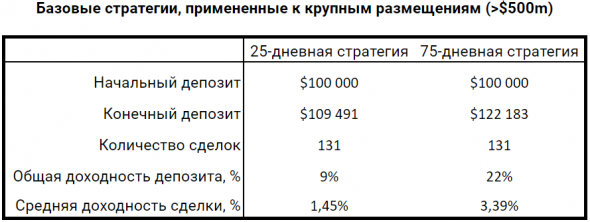

Начнем с крупных размещений. Мы имеем 131 компанию, которая привлекла свыше $500m в ходе IPO. Это рок-звезды предпринимательского мира. Они включают Facebook, Uber, Zoom, Lyft и прочих хедлайнеров. Но… неожиданность. Мы выясняем, что рок-звезды имеют высокую капитализацию компании и весьма скромную динамику цен. Вот что получится, если применить наши стратегии только к крупным размещениям:

Конечный депозит заметно снизился, но это не страшно. Мы сделали в десять раз меньше сделок, чем в базовой стратегии, поэтому результат логичен. Что действительно напрягает — это средняя доходность сделки.

Когда мы инвестировали во все IPO подряд, мы имели 3,14% на сделку для 25-дневной стратегии и 5,45% для 75-дневной. Теперь мы покупали только лидеров в надежде получить преимущество. Лидеры с задачей не справились. Они показали 1,45% и 3,39% среднесделочной доходности для 25-дневной и 75-дневной стратегий соответственно.

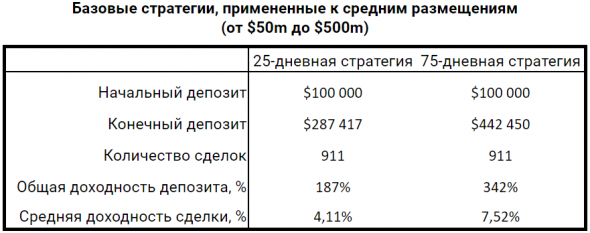

Окей. Поскольку распиаренные специалисты облажались, мы посмотрим на скромных и неизвестных рабочих лошадок. Приступим. Минимальный размер размещения — $50m. Так мы исключим совсем маленькие IPO. Максимальный размер — $500m. Так мы избавимся от рок-звезд.

Мир заиграл новыми красками. С помощью средних компаний мы не только обошли лидеров (что было несложно), но и улучшили базовый результат. Теперь мы имеем 7,52% среднесделочной доходности в 75-дневной стратегии против 5,45%-го результата без фильтров. Среднесделочная доходность 25-дневной стратегии также улучшилась на 1%. Ну ладно, почти на 1%.

Отсюда вывод — лучше пропускать крупные и популярные IPO, которые активно продвигают инвестиционные банки. Сделки, где присутствуют меньше денег и меньше инвесторов, показывают лучшую динамику. Если мы участвуем только в них, то получаем статистическое преимущество и повышаем эффективность стратегии.

Шаг №7. Фильтруем IPO по секторам

Давайте ненадолго забудем про эффективность средних IPO и посмотрим на другую важную характеристику. На сектор. Идея состоит в том, что компании одних отраслей экономики развиваются быстрее других. Соответственно, растут они тоже быстрее.

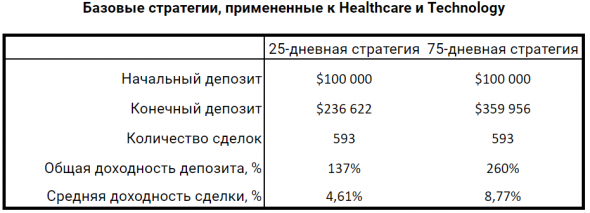

Всего компании делятся на двенадцать секторов — от Basic Materials до Financial services. При этом 40% размещений обеспечивают два из них — Healthcare и Technology. Основную прибыль генерируют они же. Вот что случится, если мы будем участвовать только в технологических и здравоохранительных IPO:

Средняя доходность сделки 75-дневной стратегии составит 8,77%, что на 3,32% выше базового варианта. Среднесделочная доходность 25-дневной стратегии тоже повысится, правда не так кардинально.

В целом, фильтрация размещений по секторам улучшает доходность сделки в полтора раза. Напомню, что это происходит по всему массиву данных. То есть мы не эксплуатировали преимущество средних компаний, полученное на предыдущем шаге. А ведь мы можем это сделать.

Шаг №8. Комбинируем результаты

Итак, для базовой 25-дневной стратегии мы имеем:

1. Среднюю доходность 3,14% на сделку, если пренебрегаем фильтрами

2. Среднюю доходность 4,11% на сделку, если заходим в IPO размером от $50m до $500m

3. Среднюю доходность 4,61% на сделку, если заходим в IPO секторов Healthcare и Technology

Для базовой 75-дневной стратегии мы имеем 5,45%, 7,52% и 8,77% соответственно.

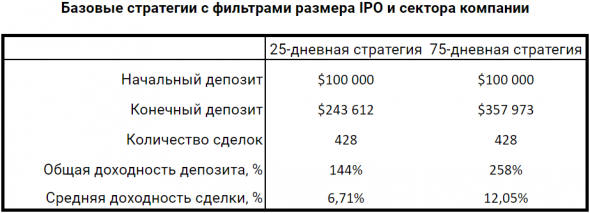

Вопрос — что будет, если на базовые стратегии одновременно наложить фильтры секторов и размера IPO? Ответ — будет здорово.

Пожалуй, здесь нужны аплодисменты. Когда мы совместили фильтры, преимущество увеличилось, и доходность на сделку превзошла варианты базовых стратегий в два раза. Фактически, мы проинвестировали в треть IPO последнего десятилетия. Но это была самая эффективная треть.

Давайте отсортируем среднесделочную доходность для 75-дневной стратегии по различным комбинациям фильтров. Так мы получим наглядный результат:

Если вы хотите кратко пересказать статью друзьям, то просто скопируйте эту картинку. Она содержит данные 1281 компании, которые провели IPO с 2010 по 2020 год, и демонстрирует результаты простой 75-дневной стратегии.

Шаг №9. Делаем выводы

В принципе, вывод в виде диаграммы мы сделали на предыдущем шаге. Но давайте повторим основные постулаты словесно. Буквально в нескольких предложениях:

1. Инвестирование в IPO имеет положительную доходность. Даже если инвестировать во все размещения подряд.

2. Компании, которые привлекают от $50m до $500m, показывают лучший результат, чем более крупные или более мелкие IPO.

3. Компании из секторов Healthcare и Technology показывают лучший результат, чем компании из других секторов.

4. Если совместить фильтры сектора и размера IPO, то средняя доходность на сделку удвоится.

Ну и отдельно отмечу, что лучше держать позицию 75 дней, так как это заметно улучшает итоговый результат.

Постскриптум

В этом исследовании я использовал ценовые данные и узкую группу фундаментальных параметров. Теоретически, можно провести более глубокий анализ. Например, сравнить мультипликаторы IPO-компаний, построить DCF-модели, учесть дисконт pre-IPO инвестиций. Это требует другого уровня данных и заслуживает отдельного исследования размером с 50-страничную pdf.

Постскриптум-постскриптум

Исходный excel-файл я выложу в своем телеграм-канале в течение двух-трех дней. Получив его, вы сможете самостоятельно поиграть фильтрами и подобрать оптимальное соотношение. Кроме того, на моем канале есть и другие интересные статьи про инвестиции. В общем, подписывайтесь!

теги блога Иван Федотов

- Apple

- ark invest

- bitcoin

- BlackRock

- coca-cola

- Data Science

- HFT

- IPO

- krobot

- pre-IPO

- revolut

- Robinhood

- s&p-500

- S&P500

- S&P500 фьючерс

- SPAC

- Spotify

- tesla

- Valeant Pharmaceuticals

- акции

- алготрейдер

- аналитика

- антихрупкость

- Баффет

- Биржа

- брокер

- брокеры

- Венчур

- венчурные инвестиции

- венчурный фонд

- вопрос

- газ

- Газпром

- данные

- диверсификация

- Илон Маск

- инвестиции

- Интервью

- конфликт интересов

- Космос

- кофе

- кризис

- криптовалюта

- Кэшбери

- Майкл Блумберг

- Московская Биржа

- мошенники

- недвижимость

- Нефть

- Новости

- обзор книги

- опрос

- Отрицательная нефть

- парадокс Монти Холла

- Пенсия

- Перевод

- пирамида

- портфели

- прогноз по акциям

- разное

- регуляторы

- рецензия на книгу

- роботы в биржевой торговле

- рынок

- санкции

- Сбербанк

- слухи

- спекуляции

- стартап

- Структурные продукты

- теория игр

- тинькофф

- Тинькофф Банк

- товарная биржа

- Толпа

- торговая стратегия

- трейдинг

- Украина

- успех

- финансовые продукты

- финансы

- Франция

- фундаментальный анализ

- что делать с деньгами

Сколько было ipo за 10 лет на ММВБ? )))

Мы заходим в каждое IPO на 75 дней или примерно на 3,4 календарных месяца. Потом продаем, и деньги освобождаются. В особо плодородные на размещения периоды (особенно, если не использовать фильтры) перекос, конечно, возможен. Но на общий вывод это не влияет, поэтому я не стал углубляться в подсчет до сотой доли процента. Это все-таки базовое исследование, о чем предупредил в Шаге №1.

Да, есть такая возможность. В исследовании я делал упор на повышении средней доходности сделки за счет применения фундаментальных фильтров. Стратегию придумал суперпростую, чтобы было проще визуализировать результат. Поэтому в стратегии есть допущения в обе стороны (например, я не капитализировал проценты и да, я не учел озвученного сценария). Хотя, если сократить задействованный капитал до 2,5% (что можно легко сделать в таблице, которую выложу завтра) — срастись должно все и всюду.

Ну и на среднюю доходность сделки и эффективность фильтров эта неточность не влияет.

Конкретно здесь:

1) Выкинуты IPO «не дотянувшие» до наших дней — то есть автор уже на старте выкинул много плохих результатов, очень грубая ошибка. Собственно, уже одно это могло обеспечить весь плюс в бэктесте (но не в реальной торговле, поскольку заходя в IPO вы не знаете, проживет оно 10 лет или нет).

2) Много довольно зафитненьких действий типа «посмотрим, что многие IPO достигают +150% после размешения и поставим там тэйк-профит», «оставим самые прибыльные сектора», без анализа робастности этих действий на разных участках истории (я уж не говорю про проверки walk-forward в идеале).

Поэтому в целом я бы оценил результаты выше как ненадежные.

1 c 2015г стратегия в боковике

2 есть етф на айпио https://finviz.com/quote.ashx?t=IPO&ty=c&ta=0&p=m

3 заранее предвидя ход мыслей афтора… да… на байбек тоже есть етф

Так что, в исследовании было бы интересней именно 93 дня брать и 120 дней, например.

Есть еще ETF на IPO, они работают по входу в первые дни торгов как раз. Статистику тоже можно сравнить.

По поводу выводов:

1. Цена открытия и цена закрытия первого дня торгов — это две большие разницы.

2. Сюда бы ещё добавить эффект от реинвестирования.

3. Ещё достаточно большую роль может играть сумма инвестиций. Откуда вывод, что лучше вкладывать 5%? Может лучше 10?:))

Я бы ещё добавил ДИНАМИКУ доходности ПО ГОДАМ, что бы определить растёт или падает доходность (или есть ли зависимость, или корреляция с какими-нибудь индексами). Возможно IPO десять лет назад были не так привлекательны, чем в 2019-ом, или наоборот…

«мы выкинем компании, по которым нет информации. Десять лет — долгий период. Поэтому некоторые эмитенты успели как успешно выйти на биржу, так и не менее успешно с нее уйти. Например, в результате банкротства (что плохо) или M&A-сделки (что хорошо). В любом случае ценовые данные по ним отсутствуют, и анализировать нечего. Поэтому удаляем.»

Это же и называется «заглянуть в будущее», ведь на старте IPO мы не знаем что будет с компанией.

Надо повторить исследование исключив этот пункт тогда выборка будет репрезентативной, без этого результаты недостоверны. Тем более нас интересует период 25 и 75 торговых сессий, не думаю что много компаний сходят уже на этой дистанции.

И ещё, я посмотрел выложенный файл в котором производились расчёты, но туда попали только 1282 компании которые рассматривал автор, соответственно мы не имеем возможности создать свою выборку. Было бы классно если бы автор выложил файл с сырыми данными, не подвергнутыми фильтрации.

2. Эффект выжившего. Посмотрите norgate data

Это покупка с рынка.