Блог им. point_31

ВСМПО-Ависма - краткий разбор компании

- 18 сентября 2020, 16:40

- |

Титановый гигант всегда привлекал внимание частных инвесторов. Поводом для этого служил уникальный бизнес и щедрая дивидендная политика. Если с первым все понятно, ВСМПО является монополистом на рынке, производит титановую продукцию, так любимую за рубежом, то с дивидендами все сложнее. Сегодня разберем причины столь стремительного взлета и такого же падения в феврале-марте 2020 года.

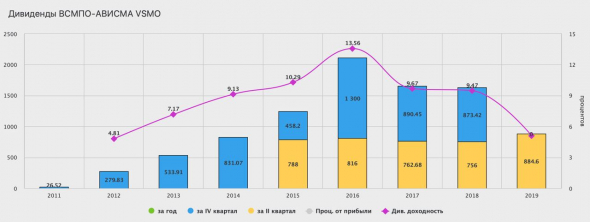

Ежегодно ВСМПО стремилась баловать своих акционеров высокой дивидендной доходностью. В 2016 году заплатила 13,6%, 2017 — 9,7%, 2018 — 9,5%. А вот за 2019 год удалось выкроить всего 884,6 рублей, что соответствовало доходности в 5%. Причиной отмены оставшейся части дивидендов была слабая промежуточная отчетность и кризис, разрозившийся в авиаотрасли на фоне пандемии.

Неожиданно, акции Ависмы из дивидендных бумаг превратились в неликвидные активы с сомнительными перспективами. Так ли это, узнаем далее на примере отчета за первое полугодие 2020 года.

Выручка компании за указанный период сократилась на 11,5% до 47,1 млрд рублей. Себестоимость при этом осталась практически на уровне прошлого года. Операционные расходы также сократились незначительно. В добавок компания получила убыток от курсовых разниц в размере 8,5 млрд рублей. В итоге, чистая прибыль за полугодие сократилась в 2,5 раза до 5,7 млрд рублей.

Снижение заказов и проблемы у главного заказчика Boieng значительно потрепали выручку. К тому же руководству не удалось оптимизировать производство. ВСМПО сильно пострадала в коронакризис. Если вторая волна пандемии все же случится, это уведет прибыль на отрицательные значения.

Из позитивных моментов могу выделить по-прежнему низкую долговую нагрузку, NetDebt/EBITDA = 1,63 и справедливую оценку стоимости акций, P/B = 1,03.

С каждым кварталом драйверы роста заканчиваются. Изменения в дивидендных выплатах в сторону уменьшения, негативно сказываются на отношении частных инвесторов. Прибавляют негатива судебные споры с бывшим гендиректором корпорации на сумму 4,7 млрд рублей. Напомню, что в отношении его возбуждено уголовное дело.

Даже несмотря на мое позитивное отношение к бизнесу, игнорировать снижение дивидендов, негативную динамику фин показателей и споры с прежним руководством нельзя игнорировать. В мае этого года я продал акции хорошим плюсом, однако пожалел, что не сделал этого раньше. Пока снова входить в позицию не собираюсь.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- рынок США

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- СПБ биржа

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- Юнипро

- Яндекс

- Яндекс компания

Владимир, немного не по теме, но может вы уже имеете оценочное суждение? Делом в том, что Финам, устами своего аналитика, сообщил в отношении Лукойла следующее: «Вышла информация о желании правительства отменить льготу по НДПИ, что приведет к существенной потери EBITDA компании.». Вы согласны с этим утверждением?