Блог им. point_31

Газпром - полный разбор отчетности и перспектив

- 23 декабря 2020, 18:40

- |

Одной из последних компаний, отчет за 9 месяцев которой разберем — это наш газовый гигант Газпром. Весь нефтегазовый сектор подвергся стагнации результатов в 2020 году. Газпром также попал под горячу руку коронакризиса. Какие процессы я обнаружил в отчетности, узнаете далее.

За 9 месяцев текущего года компания сократила выручку от продаж на 24,6% до 4,3 трлн рублей. Основной удар пришелся на продажи в Европу. Сократился не только объем продаж, но и средняя цена реализации газа и продуктов нефтегазопереработки. Примечательно то, что продажи внутри РФ остались на уровне прошлого года.

Операционные расходы удалось сократить на 15%, благодаря сокращению расходов на покупку газа и нефти. Это один из лучших показателей в отрасли. Финансовые расходы, в виде убытка по курсовым разницам составили 1,3 трлн рублей. Это стало основной причиной получения чистого убытка в размере 202,2 млрд рублей, против прибыли годом ранее.

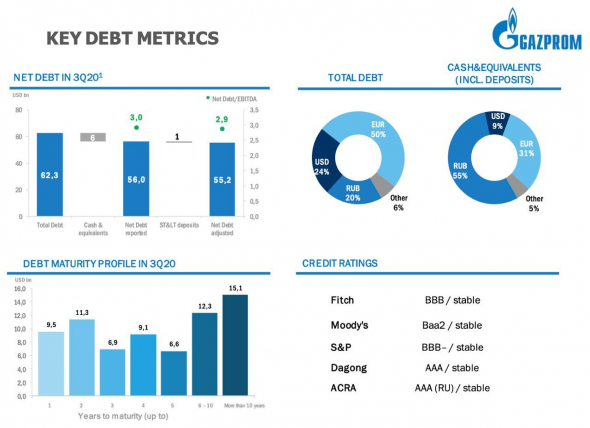

За счет тех же курсовых разниц был переоценен долг компании за 9 месяцев. Чистая сумма долга составила 4,5 трлн рублей. NetDebt/EBITDA на конец периода составила 3,5x. Но опять же это произошло из-за снижения EBITDA в 3 квартале.

Что должно радовать акционеров, так это приверженность руководства по переходу на норму выплаты 50% от чистой прибыли в качестве дивидендов. Однако, скудные результаты за 2020 год не позволят получить высокие дивиденды. Точнее, исходя из убытка за отчетный период, вообще говорить о выплате дивидендов рано. Дождемся результатов за 4 квартал и подсчитаем примерную сумму выплаты.

Газпром всегда был стабилен и приносил своим акционерам стабильный денежный поток. В условиях кризиса, когда цены на продукцию стагнирует, а объемы продаж сокращаются, получить этот денежный поток становится тяжелой задачей. Что радует, так это формирование низкой базы в этом году. Курсовые переоценки — это основной драйвер снижения. Если посчитать скорректированную на курсовые разницы прибыль, то она все же выросла к 2019 году и составила 1,5 трлн рублей.

Именно это заставляет меня по прежнему оставаться в числе акционеров. Ожидаю улучшение конъюнктуры в следующем году и обратную курсовую переоценку. А вот какие еще есть драйверы развития бизнеса компании, узнаете далее.

Перспективы старых и новых проектов

При изучение компании Газпром я всегда делаю упор не только на финансовые результаты, но и на перспективы развития его крупных проектов. В прошлом разборе я говорил о некоторых из них. Давайте теперь разберемся с ними по прошествию 3 квартала.

Сокращение продаж в Турцию

Турция по-прежнему продолжает сокращать закупку газа у Газпрома. Этому служит и геополитические риски, и приверженность страны к наращиванию своей добычи. Этот рынок не является основным для Газпрома, но уход с него будет серьезным ударом для финансовых результатов.

Санкционные риски и Северный поток-2

В декабре 2020 год Газпром продолжил строительство потока. На помощь пришли российские суда, которые после отказа зарубежных, занялись проектом. Помогает и то, что некоторые страны Европы заинтересованы в нашем газе и сопротивляются американским санкциям. Благо, участок в Дании скоро будет достроен. Также порадовали инвесторов заявления Путина о намерении достроить поток, вопреки санкциям. На этих заявлениях котировки Газпрома преодолели отметку в 200 рублей.

Наполнение Силы Сибири

Газопровод в Китай выходит на проектную мощность. Напомню, что он имеет экспортную производительность в 38 млрд кубометров. Заполнить на полную мощность вряд ли удастся в этом году, но в ноябре Газпром полностью завершил заполнение газом нашего участка газопровода. Однако, меня слегка беспокоит желание начать строительство Силы Сибири-2, которое потребует больших денежных вливаний.

Проекты Газпрома всегда были перспективными и довольно рискованными. Огромные расходы на открытие новых, вело к увеличению долговой нагрузки и к отсрочке выплаты повышенных дивидендов своим акционерам. Надеюсь, что в 2021 году компания все же сосредоточится на оптимизации тех направлений, которые уже есть и не начнет новых «смелых» проектов.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

Моя группа ВКонтакте - ИнвестТема

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- М.Видео

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- Юнипро

- Яндекс

- Яндекс компания

в каком году был план выйти на проектную мощность?

23 673 512 900 акций * 210,94 / 74,95 руб/доллар =$ 66 626 962 123 или $66,6 млрд

EV=$66.6+$55.2=$121.8 млрд

EBITDA в рублях за 2019 год 1 860 млрд, в долларах это $30 млрд

EV/EBITDA=121,8/30= 4,06Х

EXXON торгуется по CURRENT значению 5,65Х и 6,91Х к 2019 году

не слишком ли дорог Газпром? если сравнить с тем же ХОМ, учитывая, что он есть в портфеле Баффета, а Газпрома нет?;)

АДМИНИСТРАЦИЯ ТРАМПА ПЛАНИРУЕТ НОВЫЙ ПАКЕТ САНКЦИЙ, ПРОТИВ СЕВЕРНОГО ПОТОКА 2 — RTRS

США ПРИЗЫВАЮТ ИНОСТРАННЫЕ ГОС-ВА И КОМПАНИИ ОТКАЗАТЬСЯ ОТ ГАЗОПРОВОДА «СЕВЕРНЫЙ ПОТОК-2»

THE US GOVERNMENT IS URGING FOREIGN GOVERNMENTS, PRIVATE FIRMS TO DROP OUT OF THE NORD STREAM 2 PIPELINES. — US OFFICIALS

THE TRUMP ADMINISTRATION PLANS NEW PACKAGE OF CONGRESSIONALLY MANDATED SANCTIONS ON RUSSIA'S NORD STREAM 2 GAS PIPELINE IN THE VERY NEAR FUTURE.

Новатэк любим массами но крайне дорог с ничтожными дивами, но растущая компания.

Но у растущих компаний вполне специфические риски-замедление темпов роста приводит к свержению с «пьедестала любимчиков»и падению котировок в 2-3 раза до уровня зрелой компании.Для этого падения даже убытков не нужно.Как пример Магнит-глубочайшее падение.В этом плане у покупки Газпрома гораздо меньше рисков т.к. его неэффективность компенсируется низкой ценой покупки и высокими довольно стабильными дивидендами.