Блог им. Yaitsev

Бывший аналитик Bridgewater: Мировая денежная система ещё больший пузырь, чем Биткоин.

- 11 января 2021, 20:33

- |

Автор: TYLER DURDEN

Представлено Говардом Вангом, соучредителем Convoy Investments, ранее работавшим в Bridgewater

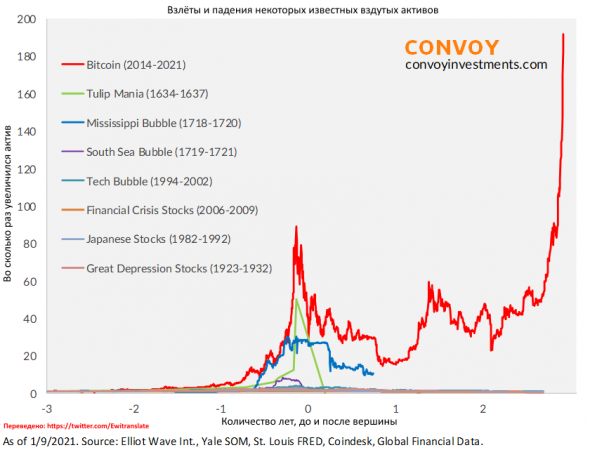

В декабре 2017 года я написал статью «Что приводит к вздутию цен на активы» в ней был опубликован график, который вы видите ниже. Через пару дней цены на Биткойны достигли пика и за год упали на 85%. Сегодня Биткоин вернулся. Я считаю, что мы находимся в эпицентре очередного пузыря, но на этот раз я не уверен, когда он достигнет кульминации. График ниже — это обновлённая версия того графика.

Давайте перестанем себя обманывать. Биткоин в его нынешнем виде не является жизнеспособным кандидатом на замену валюты. Если бы мы измеряли годовую инфляцию США в Биткоинах, а не в долларах, то вы бы увидели инфляцию 275% в 2018 году, -50% дефляцию в 2019 году, -75% дефляцию в 2020 году. Здоровое общество не может функционировать при таких нестабильных ценах. Валюта должна быть достаточно стабильной, чтобы, если вам заплатят в пятницу, вы будете знать, какой ужин можно купить в воскресенье. Возможно Биткоин когда-нибудь созреет, но сейчас он больше спекулятивный актив.

Биткойн почти наверняка находится в очередном пузыре, и его текущие темпы роста неустойчивы. Если 2021 год окажется таким же, как 2020 год, рыночная капитализация Биткойна будет больше, чем у всей валюты США в обращении.

И всё-таки на этот раз я не уверен, что смогу спрогнозировать вершину. Мировая денежная система находится в ещё большем пузыре. Инвесторы вынуждены держать 18 триллионов долларов долгов с отрицательной доходностью, пока триллионы долларов печатаются по всему миру. Инвесторы тонут и хватаются за криптовалюту как за спасательный круг.

В то время как устойчиво низкая доходность приведёт к росту цен и подавлению ожидаемой прибыли на всех рынках, многие инвесторы предпочтут неизвестную ожидаемую доходность рискованных активов гарантированным убыткам по облигациям. Подобно запаниковавшей добыче преследуемой хищниками, инвесторы предпочитают прятаться на рынках, которые не имеют фундаментальных показателей, либо в активах, которые быстро выросли и имеют ещё достаточно места для воображения, такие как — Tesla.

В краткосрочной перспективе до сих пор остаётся много резерва денежных средств от стимулов, к тому же некоторые организации делают ставку на криптовалютное пространство. Эта биткойн-вечеринка может продолжаться, пока ставки остаются низкими, а печатный станок горячим.

Биткойн — это обратная сторона той же монеты, что и денежные валюты. Его долгосрочная судьба зависит от будущего нашей денежной системы. С 1980-х годов дефляционное давление привело к снижению процентных ставок и в конечном счёте к необходимости печатать деньги по всему миру. Пока эта тенденция сохраняется, инвесторы будут избегать гарантированных убытков по государственным облигациям. Капитал будет убегать вверх по спектру рисков, подталкивая цены всё выше, понижая доходность и создавая «вздутые» цены на активы.

Пока мир наводнён деньгами, а безопасные активы предлагают скудную компенсацию, Биткойн будет актуален. Волатильность и вздутие активов станут реальностью. Предсказать вершины этих пузырей будет сложно, потому что стержень денежной валюты, с помощью которого мы измеряем цены, сам находится в пузыре.

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика