Блог им. InvestHero

Какие сектора брать в портфель в 2021

- 12 января 2021, 10:21

- |

Друзья, 2020 был год с историческими событиями — весь мир закрывал экономику из-за внезапной пандемии. Для рынков это был ровно такой же сложный год, как и для других отраслей — риски и возможности были умножены многократно.

Наступил следующий год, который пройдет под флагом борьбы с пандемией и восстановления экономики. В этой статье хотел бы поделиться нашим видением, на каких секторах можно будет заработать в 2021.

Перспективы на 2021 по секторам: отдаем предпочтение ритейлу в первой половине года, драгметаллам на год

Поделюсь видением перспективных отраслей на ближайший год от нашей команды.

В секторе финансов апсайд уже выполнен, там есть только точечные спекулятивные возможности

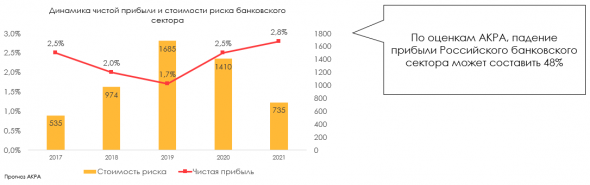

Банки пройдут проверку на прочность формированием дополнительных резервов по реструктурированным кредитам в первой половине года — это будет бить по прибыли, и вряд ли на этом они будут расти. В то же время дивиденды по итогам 2020 года будут копеечными, и рост к лету на дивидендах тоже не ожидается.

Эксперты предполагают падение прибыли банковского сектора в 2021. McKinsey, Эксперт РА и АКРА ожидают сокращения прибыли банковского сектора с 1410 млрд руб. в 2020 году до 735 млрд руб. в 2021.

В секторе нефтегаза большинство акций имеют апсайд, но BUY у нас стоит всего по трем фишкам

Я считаю, этот сектор будет одним из драйверов индекса при сохранении нефти в коридоре 50–55$/барр. Российская нефтянка по этим ценам будет обеспечивать 7–9% дивидендной доходности, при доходности 10-летних ОФЗ 5,9% это выглядит привлекательно с учетом потенциала роста добычи в 2022 году по мере снятия ограничений от ОПЕК+.

Нефть исторически сильнее всего реагирует на цикличный рост сырья. Конкретно в случае этого кризиса она отстает от стали и металлов, потому что пострадал конечный спрос на нефть. По мере того, насколько успешна будет вакцинация, начнет расти уверенность инвесторов в результатах нефтянки, что приведет к дальнейшему росту акций в секторе.

Газ мы считаем более интересным, т.к. он выигрывает от тренда на зеленую энергетику. Газовая генерация меньше загрязняет воздух, чем угольная. И в Европе, и в США ускоряются тренды на переход на сокращение вредных выбросов. Краткосрочно это означает переход от угля на газ в течение ближайших 5 лет. В итоге растет потенциальный рынок сбыта в Европе и растут цены на газ (они уже на уровне начала 2018 года):

Цены на газ в Европе (NBP), $/mmbtu

Здесь есть и повышенные риски в виде санкций к нашим зарубежным проектам, которые помешают бизнесу компаний. Самая защищенная компания из нефтянки, по нашему мнению, — Татнефть.

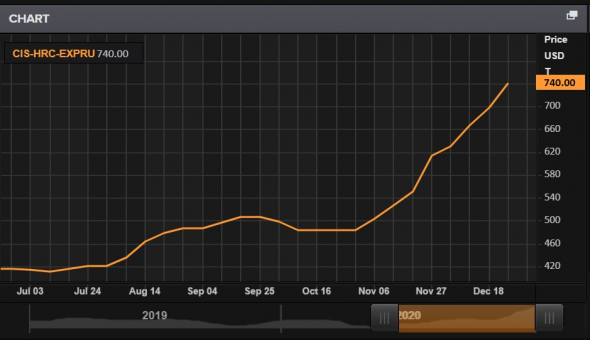

В секторе сталеваров уже отыгран фундаментальный апсайд

Я считаю, акции сталеваров имеет смысл держать как хорошие дивидендые фишки. Во-первых, в текущих ценах не отражено в полной мере ралли в ценах на сталь, то есть краткосрочно они могут вырасти выше фундаментальных оценок. Во-вторых, при сохранении акций на текущих, они будут платить высокую дивидендную доходность.

Цены на сталь с ноября выросли на 50%:

Цены на сталь в СНГ, $/тонну

В секторе добычи мы видим защиту от потенциальных санкций и возможность поставить на модный тренд в ESG

Норникель и Русал — интересные фишки, т.к. их цены на их продукцию растут, и мы ожидаем рост спроса и устойчиво высоких цен на металлы по мере реализации зеленой политики Европы и Байдена, а также восстановления экономики.

При этом высокие цены на металлы еще не в цене акций, что дает возможность заработать на горизонте года. Поскольку рынки металлов сбалансированы (предложение тоже растет), рост акций к фундаментальным целям логично использовать для фиксации прибыли.

В секторе ритейла есть интересные возможности на полгода вперед и в долгосроке

На полгода вперед выигрывают фуд-ритейлеры, т.к. пандемия сохраняется, и они продолжают получать преимущество за счет экономии людей на кафе и ресторанах. При этом по мере снятия карантинов рост доходов Магнита и Х5 будет замедляться из-за высокой базы карантинных периодов, когда люди вынужденно закупались в продуктовых магазинах вместо кафе, поэтому по достижении целевых цен не надо стесняться фиксировать прибыль.

Долгосрочно также есть несколько глубоко недооцененных компаний, на которые мы ставим — в том числе и те форматы торговли, которые пострадали из-за пандемии и выиграют от снятия карантинов — ОКЕЙ и Обувь России.

В технологическом секторе краткосрочно мы видим риски коррекции

Коррекция может пройти в середине января-феврале вместе с техами в США. На этой коррекции, вероятно, будет возможность закупиться нашими техами — одна из фишек уже сейчас торгуется с неплохим апсайдом, но я думаю, что смогу взять ее в портфель по ценам еще ниже.

Рынок онлайн-рекламы зависит от восстановления экономики, и во второй половине года мы можем увидеть ускорение. Это будет позитивом для Яндекса и Мейла.

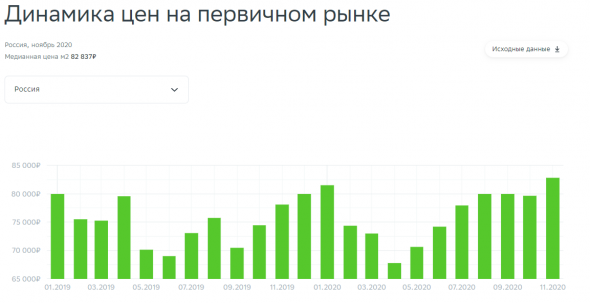

Сектор девелоперов в 2021 году продолжит получать суперприбыли из-за низких ставок по ипотеке

Цены на недвижимость стремительно растут — это связано с продлением льготной программы по ипотеке и низкой ключевой ставкой. Мы считаем, эти тренды в 2021 останутся актуальны, и девелоперы смогут заработать много денег — остается вопрос, получат ли эти деньги акционеры.

Источник: СберИндекс

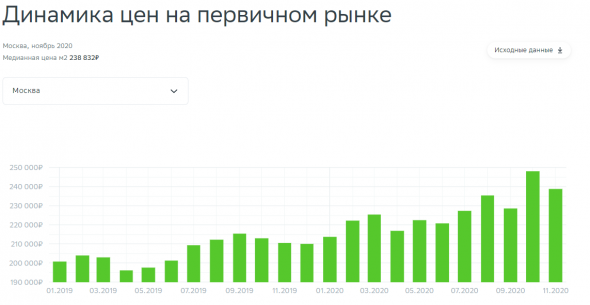

При этом из всей России можно выделить рынок Московского региона, где сохраняется сильный спрос вместе с упавшим предложением, что ставит в выигрышную позицию Самолет как отдельную ставку на рынок московской недвижимости.

Источник: СберИндекс

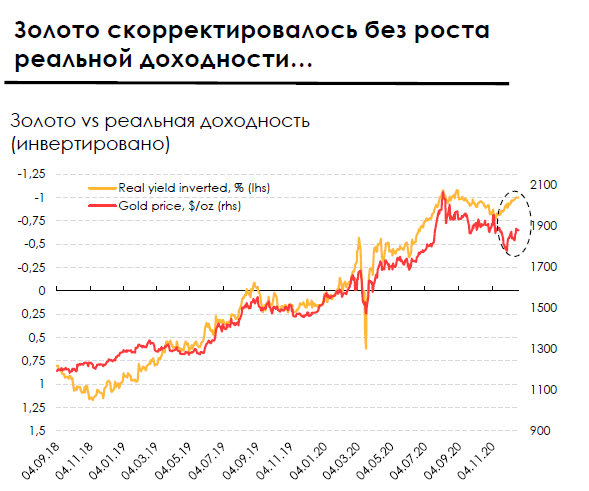

Сектор золотодобычи — при текущих ценах на золото здесь самые большие апсайды

Даже при сохранении золота на текущих золотодобытчики могут давать див доходность 5–9%, что необычно высоко для этого сектора (обычно они торговались по 3–5%).

При этом цены на золото могут расти на новых стимулах (рост инфляционных ожиданий приводит к росту цен на золото). Доходности Трежерис не могут расти сильно выше 1,5% — при таком раскладе я считаю, что золото по итогам 21 года будет выше уровня 1500$/унцию (тогда текущие цены на акции справедливые) и имеет потенциал сходить выше 2000$ на новостях об успешном прохождении вакцинации и новых стимулах (вероятнее всего, это май-лето).

Статья написана в соавторстве с аналитиком Александром Сайгановым

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

ещё по соответствующим индексам Доу можно оценивать.

для меня было открытием, что Доу «Нефть и газ» так и простоял на месте 10 лет,

да и по капе наших нефтегазовых это подтверждается:

ROSN - LKOH

01.2010 — $80 млрд - $50 млрд

01.2011 — $90 млрд - $53 млрд

01.2014 — $75 млрд - $49 млрд

01.2015 — $37 млрд - $37 млрд

01.2016 — $35 млрд - $25 млрд

01.2020 — $81 млрд - $77 млрд