Блог им. Investor_Sergei

Смотрим индикатор перекупленности. Есть один сектор недооцененных акций. Угадайте какой?

- 19 февраля 2021, 11:30

- |

Попался на глаза интересный индикатор от аналитической компании Morningstar. Называется Справедливая рыночная стоимость (Market Fair Value). Есть информация как по всему рынку акций, так и по секторам.

Можно посмотреть в какие периоды рыночной истории цены на акции были привлекательными. Как правило, это периоды сильных потрясений на рынках вроде Мирового финансового кризиса в 2008 году или прошлогодний обвал на коронавирусных опасениях.

Давайте посмотрим подробнее.

Если график в зеленой зоне, то акции в настоящий момент недооценены. Если в красной — переоценены.

Увы, почти по всем секторам индикатор в красной зоне. Можно сказать, на рекордно высоких значениях.

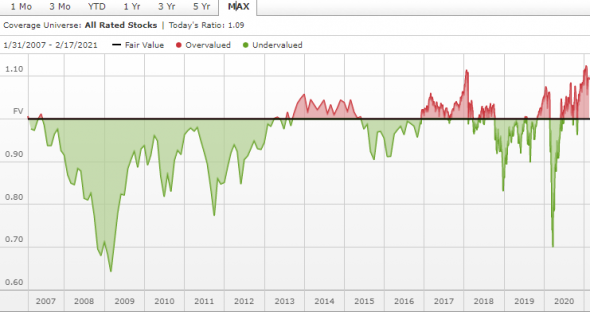

График оценки всего рынка

В начале года индикатор зашкалил на рекордную отметку.

Во время обвала весной прошлого года, наоборот, акции были существенно недооценены.

Посмотрим по секторам.

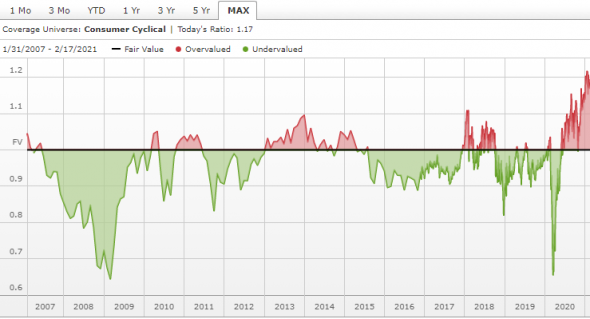

Consumer Cyclical (товары второй необходимости)

Индикатор зашкаливает в красную зону.

Сюда входят: Tesla, Amazon, Alibaba.

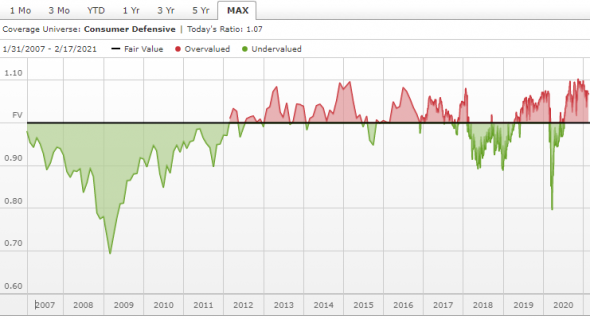

Consumer Defensive (товары первой необходимости)

Индикатор в красной зоне.

Кто входит в сектор: Walmart. Procter&Gamble, Coca-Cola и др.

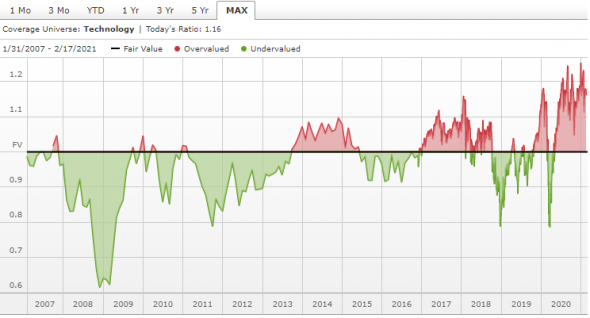

Technology (Технологии)

Тоже зашкаливает в красной зоне.

Кто входит в сектор: Apple, Microsoft, NVIDIA и др.

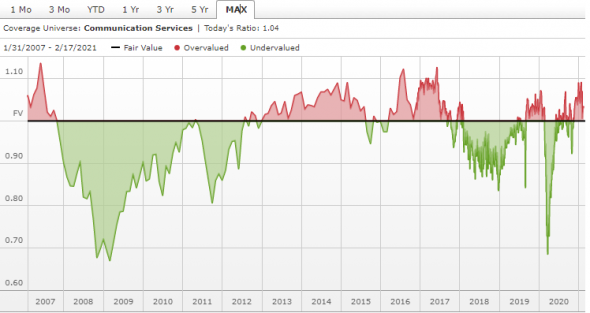

Communication Services (Коммуникационные услуги)

С высоких значений в начале год приблизился к справедливой оценке.

Кто входит в сектор: Google, Facebook, Netflix и др.

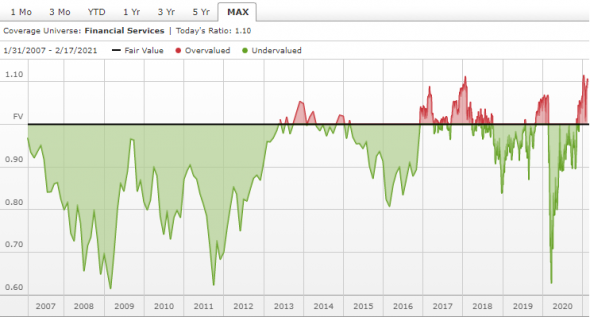

Financial Services (Финансы)

Вырос до рекордных значений в красной зоне.

Кто входит в сектор: Berkshire Hathaway, JPMorgan Chase, Visa и др.

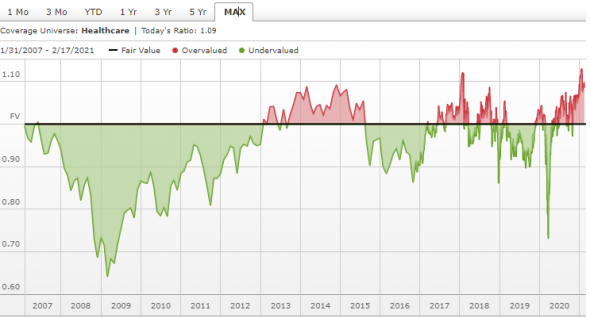

Healthcare (Здоровье)

Вырос до рекордных значений в красной зоне.

Кто входит в сектор: Johnson & Johnson, Pfizer, Merck и др.

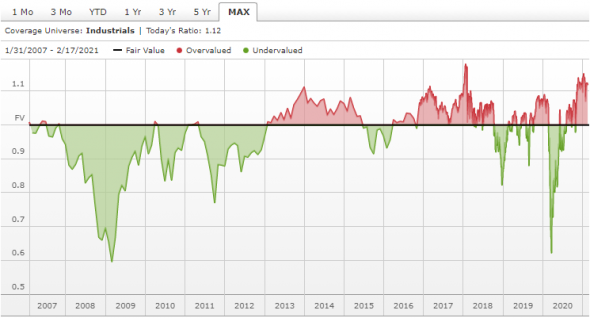

Industrials (Промышленный)

Вырос до рекордных значений в красной зоне.

Кто входит в сектор: General Electric, Caterpillar, Union Pacific и др.

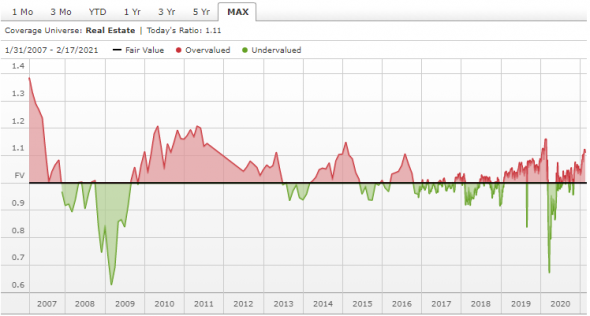

Real Estate (Недвижимость)

Вообще редко бывает вне зеленой зоны.

Кто входит в сектор: American Tower Corporation, Prologis, Public Storage и др.

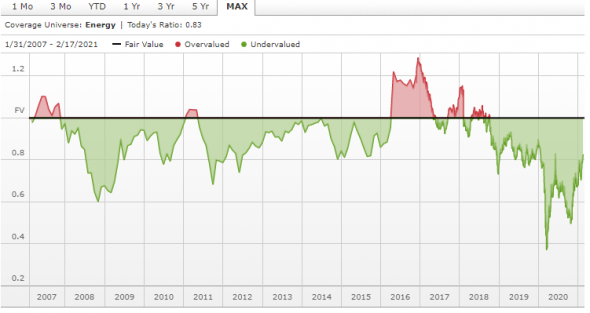

Energy (Энергетика)

Единственный сектор в зеленой зоне! С прошлого года нефтянка переживает нелегкие времена в связи с ценовыми войнами и падением потребления на фоне из-за ограничительных мер, связанных с пандемией. С ростом цен на нефть и акции энергетических компаний индикатор стал ползти из зоны сильной недооценки ближе к справедливой цене.

Кто входит в сектор: Exxon Mobil, Chevron, Royal Dutch Shell и др.

Что думаете по поводу этого индикатора?

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- IT

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- БПИФ УК Первая Сберегательный

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- кредиты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс

— собственно энергетику

— и нефтехимию и прочий хим.пром.

?

Кто знает ответ

Самое смешное что Амазон во время коронокризиса рос ибо онлайн торговля росла бешеными темпами.

А индикатор пишет что он был не перекуплен.

Что за чушь

В случае «акций роста» оценки часто следуют за движением цены, так как меняются ментальные модели, понимание происходящего. Даже эксперты отрасли редко предвидят на 3-5 лет вперед. Достаточно смешно было наблюдать за изменением комментариев по TSLA или биткоину, когда «справедливую» оценку в $200 меняли на $600 или $800 на ходу; когда разговоры про маргинальный характер биткоина (при цене в $10K) менялись на обсуждение общей капитализации крипторынка, обсуждение анонимности, независимости транзакций и резервный характер биткоина (при цене в $30-50K). Люди ищут объяснение уже случившегося, которое слишком стремительно для устоявшихся у них представлений.

Поскольку существенная часть прироста индексов = «акции роста», то точность моделей (не в обиду MorningStar) невысока. Поэтому на этот индикатор я бы смотрел исключительно с прищуром. )

// это не отменяет того, что рынки могут быть перекуплены в моменте; не отменяет и того, что стоимость денег уже другая и оценку надо нормировать на привлекательность альтернатив