Блог им. point_31

МТС - слишком стабильна, чтобы расти

- 26 марта 2021, 09:48

- |

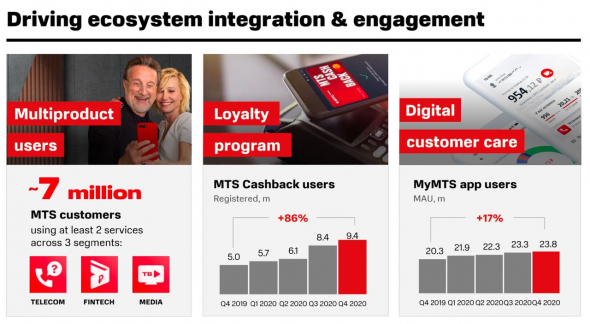

Рынок в марте показал новый исторический максимум. Акции росли широким фронтом. Однако, в отстающие попали бумаги МТС. Котировки спустились к сильному уровню поддержки и легли в дрейф. Еще пол года назад я писал, что динамика фин показателей меня настораживают, заметно замедление темпов роста. Да и экосистема МТС слабо-развита и не конкурентноспособна. Так ли слаба компания? Насколько результаты за 2020 год оказались хуже предыдущих? Стоит ли рассматривать МТС к покупке? На все эти вопросы ответим в этой статье.

2020 год должен был стать прорывным для телекомов, ведь бизнес в это непростое время показал устойчивую динамику и рост абонентов. Однако, результаты деятельности более чем скромные. Выручка компании увеличилась на 5,2% до 495 млрд рублей, в основном за счет основного сегмента деятельности — услуг мобильной и фиксированной связи по России, а также продаж оборудования и аксессуаров.

Сегмент МТС Банка подрос на 15,7%, но его доля в общей выручке по-прежнему слишком маленькая, всего 7,3% и относится в основном к процентным доходам. К слову, МТС Банк самый большой представитель экосистемы МТС. Остальные, к сожалению, телеком даже не выделяет в отдельный сегмент. А вот МГТС считается отдельным подразделением, выручка которого за 2020 год практически не изменилась и составила 40,4 млрд рублей.

Одновременно с ростом выручки, опережающими темпами прибавляет себестоимость продаж. За год она составила 185,4 млрд, увеличившись на 6,8%. С ростом операционных расходов руководству удалось справиться, они остались на уровне прошлого года. Дополнительное негативное влияние оказали резервы под обесценивание финансовых активов в сумме 12 млрд рублей. Все это привело падению операционной прибыли на 2,4%. Далее, переходим к финансовым статьям отчета, которые оказали решающее значение на результаты.

В отчете за 2020 год МТС учла финансовые расходы в сумме 42 млрд, против 47 в 2019 году, а также прочий доход от неоперационной деятельности. Благодаря финансовым переоценкам чистая прибыль компании выросла на 12,7% до 62,1 млрд рублей. МТС — хороший пример для тех компании, которые отрицательные результаты по мановению пера могут превратить в прибыль.

Давайте теперь рассмотрим динамику фин показателей за 5 лет. МТС настолько стабильная идея, что за 5 лет выручка выросла всего на 16%, хоть и растет каждый год. Прибыль чуть лучше, плюс 31,1% за 5 лет. Значимых апсайдов по МТС найти тяжело. Количество абонентов особо не растет, а долю рынка постепенно занимает Tele2 в связке с Ростелекомом.

Охарактеризовать результаты за 2020 год и за 5 лет, в целом можно, как стабильно-положительные. Прорывов нет, но и поводов для падения тоже. В этой статье, я кратко хочу выделить плюсы и минусы компании, а также подвести итог.

Плюсы (возможности) МТС:

1) Защитный сектор экономики

2) Развитие 5G и лидерство в сегменте

3) Высокие дивиденды

4) АФК у руля компании

5) МТС Банк, как сегмент экосистемы

Минусы (риски) МТС:

1) Слабая динамика роста выручки/прибыли

2) Риски изменения дивидендной политики

3) Сильный конкурент в лице Ростелекома

4) Невозможность реализовать потенциал 5G

5) Слабая экосистема

Как видно из лайтового swot-анализа плюсы перекрываются минусами и наоборот. МТС однозначно сильная компания, которая даже в кризис чувствует себя устойчиво. Только вот эта устойчивость не идет на пользу динамике фин показателей. Ждать прорывов от МТС точно не стоит. Это компания стоимости со своими классическими драйверами, к которым я отношу щедрую дивидендную политику.

Пока АФК Система владеет основным пакетом МТС, акционерам стоит ожидать выплат на уровне выше рынка. За последние 4 года инвесторы получили доходность:

2016 — 8,7%

2017 — 10,7%

2018 — 8,6%

2019 — 15,6%

2020 — промежуточные, с доходностью в 2,8%

По заявлениям гендира компании Алексея Корня:

«Мы не планируем менять нашу дивидендную политику и подтверждаем свою приверженность существующей дивидендной политике»

Это ориентирует нас на 9% годовой доходности с учетом ранее выплаченных 2,8%. Это позитив для акционеров, и в который раз подтверждает звание МТС, как квазиоблигации нашего рынка. Именно желание получать такие дивиденды может удержать акции от пролива ниже 300 рублей. Как раз этой жадностью акционеров я и воспользуюсь, планируя еще раз прокатиться с ними до предыдущих максимумов, где еще летом сдавал свою прибыль. Но время возвращаться блудному сыну...

*Не является индивидуальной инвестиционной рекомендацией

Обязательно подпишитесь на мой Telegram "ИнвестТема"

- Там еще больше качественной аналитики и идей

- Нас уже больше 25 тысяч

- Сегодня уже вышла классная статья про Мечел

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- брокеры

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- СПБ биржа

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- Юнипро

- Яндекс

- Яндекс компания

ни туды и ни сюды — одним словом...

Я бы АФК систему не вписывал как плюс, в том что они у руля. МТС выдаивают уже лет пять, чтобы обслуживать долг АФК, поэтому и экосистема слабая, и динамика не очень

Если уж фантастическим визионерством заниматься, то было бы интересно — купил бы Тиньков МТС… создалась бы нереальная гигантская компания (может самая большая) с гигантским же количеством клиентов, финтех + онлайн + коммуникация, с крутым инфлюенсером и мотором в лице Тинькова… Даже сложно представить себе последствия. Надо то 4 млрд баксов судя по капе МТС. Думаю не вопрос для Тинькова и его амбиций.

нет никакого коммерческого потенциала у 5G: размер соты 100-150 м + прямая видимость, в России нет плотности населения кроме Москва Cисти.

бывшего гендира